SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Копипаст

Копипаст | Чему вы не научитесь, работая в хедж фонде

- 23 февраля 2015, 21:48

- |

Трейдерам для вдохновения… Перед ВТОРНИКОМ)))

Мир хедж-фондов может многое что предложить для подходящих ему людей. Он очень интересный, сложный, конкурентоспособный и приятный. Здесь работает исключительный контингент людей. Финансовое вознаграждение в нем огромны. Вам нужно многому обучиться, чтобы преуспевать в нем.

Принятие рисков

В конечном счете, торговля или инвестиции включает риск вложения денег с целью получения прибыли. Поговорка «отдача не бывает безболезненной» относится в равной степени как к фитнес-центру, так и к денежной сфере. Весь день вы выполняете «домашнее задание», необходимое для того, чтобы принять максимально лучшие решения в плане соотношения риска к прибыли. Вы хотите найти наилучший компромисс между риском и прибылью, или, по крайней мере, достичь одного из них, что для вас было бы наиболее комфортным. Обратите внимание: никто не может научить вас чувствовать себя комфортно при принятии финансовых рисков, и никто не может проинструктировать вас всем аспектам зоны комфорта. Это то, что вы должны выяснить для себя сами.

Некоторые из самых известных менеджеров хедж-фондов известны тем, что с самого раннего возраста они были любителями рисковать. Стив Коэн в молодости был фанатичным и очень успешным игроком в покер. Аналогичная судьба и у Стэнли Дрюкенмиллера. Джордж Сорос прошел большие испытания, связанные с риском, скрываясь во времена Второй мировой войны от нацистов. Другие, такие как Майкл Платт из фонда Bluecrest, начали свою инвестиционную деятельность на фондовом рынке со своих школьных дней, накапливая многолетний опыт задолго до поступления в университет.

Среди населения в целом, мы можем наблюдать огромные различия в склонности к риску. У меня есть друзья, которые инвестируют только в ПИФы и очень консервативные фонды корпоративных облигаций и начинают паниковать, когда их портфель падает на один процент от максимума к минимуму. Короче говоря, им приемлем только нулевой риск. С другой стороны, я знаю тех, кто будет торговать акциями, находясь на грани, даже не исследовав их надлежащим образом, и высиживает 20%-е колебания. Большинство же людей находятся где-то посередине. Толерантность к финансовым рискам является индивидуальным признаком, и она, по большому счету, имеет эмоциональную природу. Если вы боитесь риска, или, по крайней мере, некоторых видов риска, то это не что иное, как ваша реакция. Если вы любите выброс адреналина, то именно в эти периоды вы будете получать удовольствие.

Учитывая вашу индивидуальную толерантность к риску, если вы слишком склонны к риску или слишком отчаянный игрок, то вы не состоитесь как полноценный трейдер. Если вы крайне не любите рисковать, то вы, несомненно, воспримете весь процесс принятия риска слишком неудобным, для того чтобы стать полноценным трейдером. Вы хотите найти баланс между вашей склонностью к риску и тем, чтобы быть хорошим трейдером – правильное сочетание поиска риска с целью заработать отдачу от инвестиций, а также уважительно относиться к риску, таким образом, вы добиваетесь своей цели.

Аппетит к риску может измениться, и для большинства людей он действительно меняется на протяжении их жизни. Подумайте о диких и безрассудных подростках, которые будут осуществлять самые рискованные вещи, осуществляемые с целью «развлечения»; в отличие от тихого пожилого человека. Многие люди, занятые в сфере финансовых рисков и предпринимательства, становятся гораздо более консервативными и не расположенными к риску, как только у них появляются семьи, требующие их содержания, или ипотечные кредиты, требующие оплаты. Некоторые известные трейдеры, которые в раннем возрасте обменивались размашистыми ударами, в настоящее время с трудом зарабатывают себе на жизнь, имея всего десять процентов в год и работая на низкой волатильности.

На изменение аппетита к риску в действительности влияют два компонента: интеллектуальный и эмоциональный. Интеллектуальный компонент означает понимание как риска, так и прибыли, связанных с конкретной инвестицией. Вы должны тщательно рассмотреть, сколько вы могли бы заработать и сколько вы можете потерять, а также соизмерить шансы на победу и на поражение для принятия решения с точки зрения вероятностей. Например, если вы рисковали одним долларом и имели 50%-й шанс заработать прибыль в два доллара, то это хорошая ставка. Если вы понимаете этот способ мышления – что, принимая умные риски, вы можете с течением времени заработать деньги – это улучшит вашу готовность идти на риск. В любой торговле вы будете чувствовать себя лучше в плане принятия риска, если вы сделали свою домашнюю работу и осознали все плюсы и минусы.

Другим аспектом является эмоциональный. Исследование поведенческих финансов показало, что мы гораздо более чувствительны (в эмоциональном плане) к потере, чем к эквивалентному значению прибыли. Никто не любит терять много денег, независимо от того насколько большим был потенциал прибыли.

Как изменить свой аппетит к риску? Практика, практика и еще раз практика. Чтобы изменить интеллектуальную составляющую, необходимо продолжать работать над ней. Продолжайте смотреть и исследовать различные торговые стратегии с соответствующими соотношениями риска к прибыли, и вы получите представление о том, что работает, а что нет. Сосредоточьтесь на хороших решениях в плане соотношения риска к прибыли, сократите свои потери, и вы начнете становиться прибыльными. Как только вы станете прибыльными, ваша толерантность к риску улучшится, потому что вы будете ассоциировать риск с победой, а не с проигрышем, и вы будете расти как трейдер, чтобы понять, что бессмысленные решения являются более опасными, чем хорошо продуманные сделки, закрытые с потерями.

Другой результат практики – это увеличение воздействия. Когда вы все больше и больше подвергаетесь риску, вы становитесь нечувствительным к нему, и он теряет свою эмоциональную составляющую. Выполненное разумно увеличение воздействия риска помешает вам излишне бояться его. Но это также исключит и выброс адреналина, который может появляться вместе с торговлей, таким образом, давая вам гораздо более сдержанную торговлю и сбалансированную перспективу.

Посредством создания правильного подхода к риску и правильного уровня аппетита к риску с обеих сторон, вы станете мощной силой на рынках. Вы превратитесь в разумного, чувствительного и рискованного по своей природе трейлера. Это то, чему никто не может вас научить и что является бесценным ресурсом в мире хедж-фондов.

«Для того чтобы идти в ногу с интенсивными усилиями на протяжении длительного периода времени и конкурировать с профессионалами высокого полета, вы должны быть очень увлечены именно тем, что вы делаете».

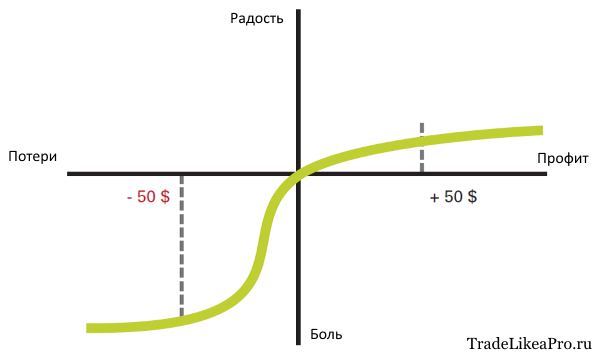

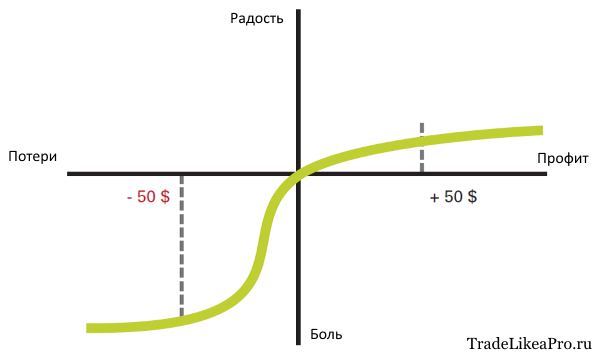

Рисунок 1. Эффект диспозиции

Большинство людей страдают от этого феномена. Эффект диспозиции описывает тенденцию закрытия прибыльных сделок, но удержания проигрышных сделок. Кроме того, потери воспринимаются с намного более высокой интенсивностью, чем выигрышные сделки на ту же сумму в долларах. Таким образом, данный эффект заставляет людей совершать вещи, в корне противоположные хорошо известной методике «позволять своей прибыли расти и обрезать свои потери».

Стимул

Одним из ключевых элементов профессионалов хедж-фондов является то, что они крайне мотивированы. Они работают с фокусом нейрохирурга и интенсивностью колес машины супермена. Они хотят «добиться» очень и очень крупного «успеха» независимо от того, определили ли они его как «победу», или как «заработок денег», или же просто «быть лучше остальных». Таким образом, чтобы быть успешным в этой среде, вы также должны иметь очень мощный стимул.

В любой профессии ключом к последовательному стимулу является страсть. В конечном счете, для того чтобы идти в ногу с интенсивными усилиями на протяжении длительного периода времени и конкурировать с профессионалами высокого полета, вы должны быть очень увлечены именно тем, что вы делаете. Если вы хотите быть блестящим баскетболистом, вы должны любить играть в баскетбол и тренироваться в этой игре, и ничего более. Если же вы будете играть в баскетбол ради денег или имиджа, вы не станете хорошим баскетболистом.

Таким образом, вы должны думать о мире хедж-фондов и найти то, что созвучно с вами и делает вас сильнее. Это то, что должно связать вас на очень глубоком, эмоциональном уровне, в противном случае это бессмысленно. Возможно, это будет аспект исследования, направленный на поиск хорошей инвестиции. Один маг рынка назвал его «поиском сокровищ». Возможно, это желание решать головоломки; Брюс Ковнер, еще один маг рынка, любил решать интеллектуальные задачи с целью выяснения, что происходит в мире. Это может быть весьма интеллектуальным занятием.

— Джордж Сорос назвал себя «философом-неудачником», но из его книги «Алхимия финансов», ясно, что он любил разработки и тестирования различных интеллектуальных теорий на рынке. Очевидно, что у каждого человека будет своя особая страсть, думаю, вы поняли о чем речь.

Как только вы определите свою точку зрения в отношении хедж-фондов, вы должны убедиться, что вы страстно играете свою роль. Если вы любите поиски сокровищ, то вам не следует разрабатывать количественные стратегии следования за трендом. Если вам нравится глобальная политика и экономика, то вам не следует занимать активных позиций в компаниях. Убедитесь, что вы знаете, какова ваша страсть, а затем найдите свою роль, которая позволит вам ежедневно получать удовольствие в своей жизни. Чтобы тяжело и хорошо работать, нужно найти то, что вам будет нравиться. Вы должны чувствовать, что для вас это вовсе не работа, а что-то такое, что вы бы делали бесплатно.

Это идет рука об руку с риском. Если вы увлечены работой, то вы будете более заинтересованы ей и будете лучше справляться с риском. Вы будете делать необходимую работу, чтобы ускорить свой процесс принятия решений. Вы хотите остаться в этой сфере и получать прибыль от своей работы, которая позволит вам переносить принятие риска более комфортно.

Кроме того, когда вы получаете вознаграждения на своей работе, наслаждайтесь ими. Будьте благодарны. Скажите «спасибо» Вселенной, если вы встретили какого-то действительно интересного человека и обнаружили возможность для крупных инвестиций. Если вы упорно работали и имели великолепный и продуктивный год, похвалите себя в той или иной форме. Это может быть покупка себе нового автомобиля или особенный отпуск с вашим супругом/ой. Сосредоточив внимание на прибыли, вы сможете лучше отстаивать свой стимул и мотивацию.

Любознательность

Она связана со страстью. Мы должны быть искренне любознательны, потому что мы хотим учиться. В мире хедж-фондов много чему можно научиться. Мы должны исследовать все, что имеет отношение к нашим инвестициям. Мы много должны изучить о мире и быть чувствительными к тому, как это может повлиять на наши инвестиции. Мы должны изучить себя и разобраться в наших прошлых сделках, что работает и что мы могли бы изменить. Таким образом, эта работа требует подлинного любопытства, просто чтобы поддерживать необходимые усилия.

Есть и еще одна вещь. Чтобы быть успешным в торговле в целом, необходима, своего рода, «преимущество». Как правило, это способ принятия решений, а также открытие и закрытие позиций – всё это даст вам последовательное преимущество и сделает вас чистейшим победителем. Но грань у каждого человека своя, потому что наши личности различны. Очень методичные и систематичные трейдеры принимают долгосрочные системы, в то время как лицам, принимающим решения, ориентированные на конкретные действия, как, например, спортсмены и игроки в покер, было бы лучше активно подходить к торговле.

Для того чтобы быть лучшим, нужно обладать огромным интеллектуальным любопытством, потому что вы всегда должны искать лучшие возможности и хотеть исследовать их. Но они также нужны вам и для того, чтобы изучить себя и то, что вы делаете, с тем чтобы вы могли определить, а затем постоянно работать над своим «преимуществом». Вы можете найти только то, что работает для вас, исследуя различные пути и стратегии на рынке, а также анализируя самого себя и свои действия. Этот вид самоанализа и исследования будет доступен только людям с подлинной любознательностью.

Одной из предпосылок для любознательности является увлечение. Подумайте о маленьких детях. Они смотрят на что-то, например, на звездное небо или на кукольный домик, с широко раскрытыми от удивления глазами и сразу хотят узнать больше. Они увлечены. Аналогичная страсть должна присутствовать и на рынках, которая бы очаровывала вас и привлекала вас к ним. Это средство для изучения всего остального.

Брюс Бауэр

Брюс Бауэр управляет портфелем в хедж-фонде, работая на акциях рынков развивающихся стран.

Мир хедж-фондов может многое что предложить для подходящих ему людей. Он очень интересный, сложный, конкурентоспособный и приятный. Здесь работает исключительный контингент людей. Финансовое вознаграждение в нем огромны. Вам нужно многому обучиться, чтобы преуспевать в нем.

Принятие рисков

В конечном счете, торговля или инвестиции включает риск вложения денег с целью получения прибыли. Поговорка «отдача не бывает безболезненной» относится в равной степени как к фитнес-центру, так и к денежной сфере. Весь день вы выполняете «домашнее задание», необходимое для того, чтобы принять максимально лучшие решения в плане соотношения риска к прибыли. Вы хотите найти наилучший компромисс между риском и прибылью, или, по крайней мере, достичь одного из них, что для вас было бы наиболее комфортным. Обратите внимание: никто не может научить вас чувствовать себя комфортно при принятии финансовых рисков, и никто не может проинструктировать вас всем аспектам зоны комфорта. Это то, что вы должны выяснить для себя сами.

Некоторые из самых известных менеджеров хедж-фондов известны тем, что с самого раннего возраста они были любителями рисковать. Стив Коэн в молодости был фанатичным и очень успешным игроком в покер. Аналогичная судьба и у Стэнли Дрюкенмиллера. Джордж Сорос прошел большие испытания, связанные с риском, скрываясь во времена Второй мировой войны от нацистов. Другие, такие как Майкл Платт из фонда Bluecrest, начали свою инвестиционную деятельность на фондовом рынке со своих школьных дней, накапливая многолетний опыт задолго до поступления в университет.

Среди населения в целом, мы можем наблюдать огромные различия в склонности к риску. У меня есть друзья, которые инвестируют только в ПИФы и очень консервативные фонды корпоративных облигаций и начинают паниковать, когда их портфель падает на один процент от максимума к минимуму. Короче говоря, им приемлем только нулевой риск. С другой стороны, я знаю тех, кто будет торговать акциями, находясь на грани, даже не исследовав их надлежащим образом, и высиживает 20%-е колебания. Большинство же людей находятся где-то посередине. Толерантность к финансовым рискам является индивидуальным признаком, и она, по большому счету, имеет эмоциональную природу. Если вы боитесь риска, или, по крайней мере, некоторых видов риска, то это не что иное, как ваша реакция. Если вы любите выброс адреналина, то именно в эти периоды вы будете получать удовольствие.

Учитывая вашу индивидуальную толерантность к риску, если вы слишком склонны к риску или слишком отчаянный игрок, то вы не состоитесь как полноценный трейдер. Если вы крайне не любите рисковать, то вы, несомненно, воспримете весь процесс принятия риска слишком неудобным, для того чтобы стать полноценным трейдером. Вы хотите найти баланс между вашей склонностью к риску и тем, чтобы быть хорошим трейдером – правильное сочетание поиска риска с целью заработать отдачу от инвестиций, а также уважительно относиться к риску, таким образом, вы добиваетесь своей цели.

Аппетит к риску может измениться, и для большинства людей он действительно меняется на протяжении их жизни. Подумайте о диких и безрассудных подростках, которые будут осуществлять самые рискованные вещи, осуществляемые с целью «развлечения»; в отличие от тихого пожилого человека. Многие люди, занятые в сфере финансовых рисков и предпринимательства, становятся гораздо более консервативными и не расположенными к риску, как только у них появляются семьи, требующие их содержания, или ипотечные кредиты, требующие оплаты. Некоторые известные трейдеры, которые в раннем возрасте обменивались размашистыми ударами, в настоящее время с трудом зарабатывают себе на жизнь, имея всего десять процентов в год и работая на низкой волатильности.

На изменение аппетита к риску в действительности влияют два компонента: интеллектуальный и эмоциональный. Интеллектуальный компонент означает понимание как риска, так и прибыли, связанных с конкретной инвестицией. Вы должны тщательно рассмотреть, сколько вы могли бы заработать и сколько вы можете потерять, а также соизмерить шансы на победу и на поражение для принятия решения с точки зрения вероятностей. Например, если вы рисковали одним долларом и имели 50%-й шанс заработать прибыль в два доллара, то это хорошая ставка. Если вы понимаете этот способ мышления – что, принимая умные риски, вы можете с течением времени заработать деньги – это улучшит вашу готовность идти на риск. В любой торговле вы будете чувствовать себя лучше в плане принятия риска, если вы сделали свою домашнюю работу и осознали все плюсы и минусы.

Другим аспектом является эмоциональный. Исследование поведенческих финансов показало, что мы гораздо более чувствительны (в эмоциональном плане) к потере, чем к эквивалентному значению прибыли. Никто не любит терять много денег, независимо от того насколько большим был потенциал прибыли.

Как изменить свой аппетит к риску? Практика, практика и еще раз практика. Чтобы изменить интеллектуальную составляющую, необходимо продолжать работать над ней. Продолжайте смотреть и исследовать различные торговые стратегии с соответствующими соотношениями риска к прибыли, и вы получите представление о том, что работает, а что нет. Сосредоточьтесь на хороших решениях в плане соотношения риска к прибыли, сократите свои потери, и вы начнете становиться прибыльными. Как только вы станете прибыльными, ваша толерантность к риску улучшится, потому что вы будете ассоциировать риск с победой, а не с проигрышем, и вы будете расти как трейдер, чтобы понять, что бессмысленные решения являются более опасными, чем хорошо продуманные сделки, закрытые с потерями.

Другой результат практики – это увеличение воздействия. Когда вы все больше и больше подвергаетесь риску, вы становитесь нечувствительным к нему, и он теряет свою эмоциональную составляющую. Выполненное разумно увеличение воздействия риска помешает вам излишне бояться его. Но это также исключит и выброс адреналина, который может появляться вместе с торговлей, таким образом, давая вам гораздо более сдержанную торговлю и сбалансированную перспективу.

Посредством создания правильного подхода к риску и правильного уровня аппетита к риску с обеих сторон, вы станете мощной силой на рынках. Вы превратитесь в разумного, чувствительного и рискованного по своей природе трейлера. Это то, чему никто не может вас научить и что является бесценным ресурсом в мире хедж-фондов.

«Для того чтобы идти в ногу с интенсивными усилиями на протяжении длительного периода времени и конкурировать с профессионалами высокого полета, вы должны быть очень увлечены именно тем, что вы делаете».

Рисунок 1. Эффект диспозиции

Большинство людей страдают от этого феномена. Эффект диспозиции описывает тенденцию закрытия прибыльных сделок, но удержания проигрышных сделок. Кроме того, потери воспринимаются с намного более высокой интенсивностью, чем выигрышные сделки на ту же сумму в долларах. Таким образом, данный эффект заставляет людей совершать вещи, в корне противоположные хорошо известной методике «позволять своей прибыли расти и обрезать свои потери».

Стимул

Одним из ключевых элементов профессионалов хедж-фондов является то, что они крайне мотивированы. Они работают с фокусом нейрохирурга и интенсивностью колес машины супермена. Они хотят «добиться» очень и очень крупного «успеха» независимо от того, определили ли они его как «победу», или как «заработок денег», или же просто «быть лучше остальных». Таким образом, чтобы быть успешным в этой среде, вы также должны иметь очень мощный стимул.

В любой профессии ключом к последовательному стимулу является страсть. В конечном счете, для того чтобы идти в ногу с интенсивными усилиями на протяжении длительного периода времени и конкурировать с профессионалами высокого полета, вы должны быть очень увлечены именно тем, что вы делаете. Если вы хотите быть блестящим баскетболистом, вы должны любить играть в баскетбол и тренироваться в этой игре, и ничего более. Если же вы будете играть в баскетбол ради денег или имиджа, вы не станете хорошим баскетболистом.

Таким образом, вы должны думать о мире хедж-фондов и найти то, что созвучно с вами и делает вас сильнее. Это то, что должно связать вас на очень глубоком, эмоциональном уровне, в противном случае это бессмысленно. Возможно, это будет аспект исследования, направленный на поиск хорошей инвестиции. Один маг рынка назвал его «поиском сокровищ». Возможно, это желание решать головоломки; Брюс Ковнер, еще один маг рынка, любил решать интеллектуальные задачи с целью выяснения, что происходит в мире. Это может быть весьма интеллектуальным занятием.

— Джордж Сорос назвал себя «философом-неудачником», но из его книги «Алхимия финансов», ясно, что он любил разработки и тестирования различных интеллектуальных теорий на рынке. Очевидно, что у каждого человека будет своя особая страсть, думаю, вы поняли о чем речь.

Как только вы определите свою точку зрения в отношении хедж-фондов, вы должны убедиться, что вы страстно играете свою роль. Если вы любите поиски сокровищ, то вам не следует разрабатывать количественные стратегии следования за трендом. Если вам нравится глобальная политика и экономика, то вам не следует занимать активных позиций в компаниях. Убедитесь, что вы знаете, какова ваша страсть, а затем найдите свою роль, которая позволит вам ежедневно получать удовольствие в своей жизни. Чтобы тяжело и хорошо работать, нужно найти то, что вам будет нравиться. Вы должны чувствовать, что для вас это вовсе не работа, а что-то такое, что вы бы делали бесплатно.

Это идет рука об руку с риском. Если вы увлечены работой, то вы будете более заинтересованы ей и будете лучше справляться с риском. Вы будете делать необходимую работу, чтобы ускорить свой процесс принятия решений. Вы хотите остаться в этой сфере и получать прибыль от своей работы, которая позволит вам переносить принятие риска более комфортно.

Кроме того, когда вы получаете вознаграждения на своей работе, наслаждайтесь ими. Будьте благодарны. Скажите «спасибо» Вселенной, если вы встретили какого-то действительно интересного человека и обнаружили возможность для крупных инвестиций. Если вы упорно работали и имели великолепный и продуктивный год, похвалите себя в той или иной форме. Это может быть покупка себе нового автомобиля или особенный отпуск с вашим супругом/ой. Сосредоточив внимание на прибыли, вы сможете лучше отстаивать свой стимул и мотивацию.

Любознательность

Она связана со страстью. Мы должны быть искренне любознательны, потому что мы хотим учиться. В мире хедж-фондов много чему можно научиться. Мы должны исследовать все, что имеет отношение к нашим инвестициям. Мы много должны изучить о мире и быть чувствительными к тому, как это может повлиять на наши инвестиции. Мы должны изучить себя и разобраться в наших прошлых сделках, что работает и что мы могли бы изменить. Таким образом, эта работа требует подлинного любопытства, просто чтобы поддерживать необходимые усилия.

Есть и еще одна вещь. Чтобы быть успешным в торговле в целом, необходима, своего рода, «преимущество». Как правило, это способ принятия решений, а также открытие и закрытие позиций – всё это даст вам последовательное преимущество и сделает вас чистейшим победителем. Но грань у каждого человека своя, потому что наши личности различны. Очень методичные и систематичные трейдеры принимают долгосрочные системы, в то время как лицам, принимающим решения, ориентированные на конкретные действия, как, например, спортсмены и игроки в покер, было бы лучше активно подходить к торговле.

Для того чтобы быть лучшим, нужно обладать огромным интеллектуальным любопытством, потому что вы всегда должны искать лучшие возможности и хотеть исследовать их. Но они также нужны вам и для того, чтобы изучить себя и то, что вы делаете, с тем чтобы вы могли определить, а затем постоянно работать над своим «преимуществом». Вы можете найти только то, что работает для вас, исследуя различные пути и стратегии на рынке, а также анализируя самого себя и свои действия. Этот вид самоанализа и исследования будет доступен только людям с подлинной любознательностью.

Одной из предпосылок для любознательности является увлечение. Подумайте о маленьких детях. Они смотрят на что-то, например, на звездное небо или на кукольный домик, с широко раскрытыми от удивления глазами и сразу хотят узнать больше. Они увлечены. Аналогичная страсть должна присутствовать и на рынках, которая бы очаровывала вас и привлекала вас к ним. Это средство для изучения всего остального.

Брюс Бауэр

Брюс Бауэр управляет портфелем в хедж-фонде, работая на акциях рынков развивающихся стран.

156 |

Читайте на SMART-LAB:

Индикатор VWMA (Volume Weighted Moving Average): формула расчёта, сигналы и бесплатный робот в OsEngine. Видео.

В этом выпуске разбираем индикатор VWMA (Volume Weighted Moving Average) — чем он отличается от обычной скользящей средней, как рассчитывается с...

18:07

Итоги недели на рынках сырьевых товаров

Если вас интересуют другие аналитические и информационные материалы от банка АО АКБ «ЦентроКредит», смотрите их на нашем сайте в...

16:44

теги блога Михаил Ростов Папа

- Aud Usd

- Bloomberg

- BNP Paribas

- EUR USD

- EURUSD

- Gbp Usd

- Goldman Sachs

- HSBC

- JPMorgan

- Morgan Stanley

- NZD-USD

- Project Syndicate

- S&P500

- The Economist

- The Financial Times

- USD JPY

- usdjpy

- USDRUB

- Zero Hedge

- Авточартист

- АКЦИИ

- Альпари

- американский рынок

- аналитика

- Англия

- Бакс

- банки

- Валентин КАТАСОНОВ

- Веселин Пятков

- Вклады

- ВОВ

- ВТБ

- газпром

- ГейЕвропа

- германия

- Госдеп

- Госдеп США

- Грааль

- Греция

- Деревянный

- доллар

- Евро

- Евро - Доллар

- Европа

- Европейский Союз

- ЕС

- ЕЦБ

- заблокированные активы

- золото

- инвестиции

- Испания

- Катасонов

- Катасонов Валентин Юрьевич

- китай

- Козелов Андрей

- Копипаст

- Крым

- мвф

- ммвб

- мобильный пост

- нефть

- Новости

- НПФ

- Околорынок

- Открытие

- оффтоп

- портфель инвестора

- Правда

- Путин

- Разуваев Александр

- Роберт Шиллер

- Россия

- рубль

- Сайт

- санкции

- Сапунов

- сапунов а

- сбер

- Сбербанк

- Серебро

- система

- советник

- Сорос

- стата

- стата США

- статистика

- стратегия

- США

- ТАСС

- тинькофф

- Торговая система

- торговые сигналы

- трейдинг

- УКРАИНА

- Форекс

- Фриц Моисеевич Морген

- Фриц Морген

- ФРС

- фьючерс mix

- япония

smart-lab.ru/blog/238270.php#comment3604096

5% избегают риска (не рискнут, даже если вероятность выигрыша 2/3);

5% склонны к риску (рискнут, даже если вероятность выигрыша 1/3);

90% безразличны к риску (в равной степени готовы рискнуть и воздержаться от риска, если вероятность выигрыша 1/2).