SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. rbesedovskiy

Ежедневный обзор по опционам на фьючерс РТС. (30.01.2013)

- 30 января 2013, 19:16

- |

Обзор сегодняшнего рынка

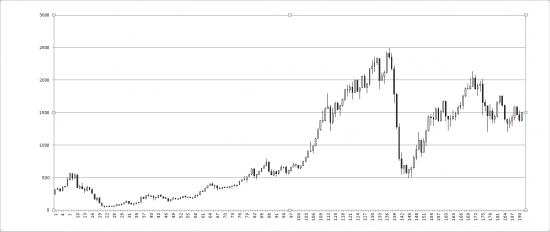

ВВП оказался хуже прогнозов, и рынок нарисовал в 17:30 амплитудную свечку вниз. Всё это происходит на падающем открытом интересе, поэтому вероятность, что шорт разовьётся в движение ниже 158 пока очень низка.

Оборот по опционам на фьючерс РТС составил 9.7 млрд рублей, что чуть выше среднего значения.

Оборот по опционам на самые ликвидные акции составил 363 млн рублей.

RTSVX слегка подрос чуть выше 20, но опять же панического увеличения спроса на опционы (по оборотам видно) не наблюдается.

Пут-колл ратио

Пут-колл ратио фьючерс РТС = 0,48

Пут-колл ратио Акции = 1,03 (судя по сегодняшним оборотам, кто-то купил стрэнгл 145-150 по Газпрому март, поэтому ратио оказался близок к 1 )

Реальная торговля

Никаких действий сегодня не предпринимал, позиция на текущий момент прежняя.

40 коллов март 160 000

-25 фьючерсов РТС

-25 путов февраль 160 000

-5 фьючерсов РТС

Если рынок уйдет ниже 158, возможно продам коллы февраль 165 000. По прежнему, считаю, что на экспирацию рынок будет 160 000 или выше, исходя из этого предположения пока торгую. Тетта по позиции на уровне 160 000 минимальная.

Если вдруг окажусь не прав, то на 155 000 при падающем открытом интересе поменяю 40 коллов 160 000 на 40 коллов 155 000. При растущем открытом интересе, возможно, допродам фьючерсов.

Теоретический практикум (Месячная волатильность)

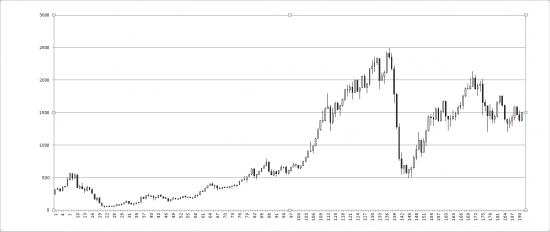

Сегодня провёл анализ месячных графиков с 15го по 15е на индексе РТС. Результаты оказались довольно любопытные и полезные. В общем и целом, картина того, как продавать волатильность становится более ясной и понятной. Всего с 1997 года чуть больше 190 месяцев.

В качестве простенького ориентира по волатильности был взят ATR за последние 6 месяцев, в нём были проведены все измерения.

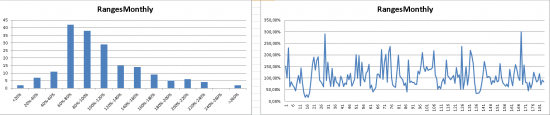

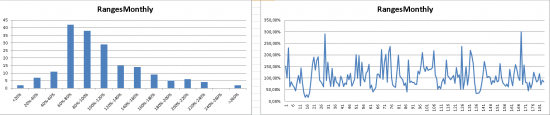

Сначала были проанализированы амплитуды месяцев, в итоге был получен следующий график распределения (график указывает сколько месяцев прошли больше n% от ATR и меньше m%).

Результаты следующие:

1. 54.3% всех месяцев показали амплитуду ниже средней.

2. 15.7% всех месяцев показали амплитуду чуть выше средней, но не выше, чем в 1.2 раза.

3. 30% всех месяцев показали амплитуды, больше, чем в 1.2 раза превышающую среднюю.

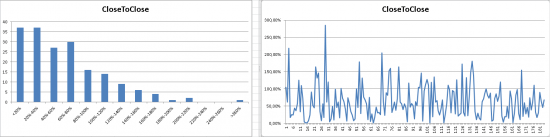

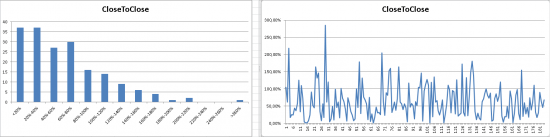

В общем и целом, эти данные не так полезны для продажи волатильности, как следующие данные, которые касаются движений от цены закрытия до цены закрытия. Так как в большинстве случаев, важно именно где закроют месяц, нежели где будут края.

По ценам закрытия статистика получилась следующая:

1. В 71.2% месяцев цена от закрытия до закрытия сходила меньше, чем на 80% от среднемесячной волатильности, в 55% случаев движение было меньше, чем на 60% от среднемесячной волатильности.

2. 15.7% месяцев от закрытия до закрытия изменились более чем на 100%, но менее, чем на 160% от среднемесячной волатильности.

3. «Чёрных лебедей» от закрытия до закрытия оказалось не так уж и много, соответственно, продавцы опционов, всё-таки, знают своё дело и ближе к экспирации отжимают свои законно заработанные деньги. Больше 160% от среднемесячной волатильности прошло всего лишь 4% месяцев.

Выводы

1. Если покупать волатильность, то рехеджироваться, чем чаще, тем лучше, так как к закрытию месяца «злые продавцы волатильности» с очень высокой вероятностью затолкают цену обратно поближе к предыдущему закрытию, поэтому лучше снизить потенциальный профит при супернаправленном движке и побольше нарезать дельту.

2. Если продавать волатильность, то можно усредняться и увеличивать позу довольно агрессивно, стоп при этом тоже ставить не очень близко. Идеально, если ГО позволяет сделать широкие границы вплоть до 100% от среднемесячной волы, если считать от закрытия. Если рынок съедет выше 100%, то надо либо закрывать убыточную ногу, либо фиксировать стоп фьючерсом, скорее лучше второе, так как вероятность того, что цена уедет обратно довольно мала.

3. Крайне желательно, чтобы зона прибыльности покрывала хотя бы +-60% от среднемесячной волатильности.

4. Пока не уверен, но думаю, что можно покупать далёкие опционы для хеджа в том же месяце, к примеру +- те же самые 100% от закрытия предыдущей экспирации. То есть стоить они будут очень мало, но в случае лебедя могут спасти жирный кусок профита. Только, скорее всего, нужен будет бот для этого, чтобы не отдавать спрэд дяде.

5. В итоге пришёл к выводу, что, всё-таки, буду покупать именно «бабочек» только хедж будет очень далёкий +-3, а может даже и 4 страйка от пред. закрытия.

В следующем обзоре будет разбор условных вероятностей, возможно, получится понять, есть ли какие-то хорошие точки для динамического дельтахеджа.

ВВП оказался хуже прогнозов, и рынок нарисовал в 17:30 амплитудную свечку вниз. Всё это происходит на падающем открытом интересе, поэтому вероятность, что шорт разовьётся в движение ниже 158 пока очень низка.

Оборот по опционам на фьючерс РТС составил 9.7 млрд рублей, что чуть выше среднего значения.

Оборот по опционам на самые ликвидные акции составил 363 млн рублей.

RTSVX слегка подрос чуть выше 20, но опять же панического увеличения спроса на опционы (по оборотам видно) не наблюдается.

Пут-колл ратио

Пут-колл ратио фьючерс РТС = 0,48

Пут-колл ратио Акции = 1,03 (судя по сегодняшним оборотам, кто-то купил стрэнгл 145-150 по Газпрому март, поэтому ратио оказался близок к 1 )

Реальная торговля

Никаких действий сегодня не предпринимал, позиция на текущий момент прежняя.

40 коллов март 160 000

-25 фьючерсов РТС

-25 путов февраль 160 000

-5 фьючерсов РТС

Если рынок уйдет ниже 158, возможно продам коллы февраль 165 000. По прежнему, считаю, что на экспирацию рынок будет 160 000 или выше, исходя из этого предположения пока торгую. Тетта по позиции на уровне 160 000 минимальная.

Если вдруг окажусь не прав, то на 155 000 при падающем открытом интересе поменяю 40 коллов 160 000 на 40 коллов 155 000. При растущем открытом интересе, возможно, допродам фьючерсов.

Теоретический практикум (Месячная волатильность)

Сегодня провёл анализ месячных графиков с 15го по 15е на индексе РТС. Результаты оказались довольно любопытные и полезные. В общем и целом, картина того, как продавать волатильность становится более ясной и понятной. Всего с 1997 года чуть больше 190 месяцев.

В качестве простенького ориентира по волатильности был взят ATR за последние 6 месяцев, в нём были проведены все измерения.

Сначала были проанализированы амплитуды месяцев, в итоге был получен следующий график распределения (график указывает сколько месяцев прошли больше n% от ATR и меньше m%).

Результаты следующие:

1. 54.3% всех месяцев показали амплитуду ниже средней.

2. 15.7% всех месяцев показали амплитуду чуть выше средней, но не выше, чем в 1.2 раза.

3. 30% всех месяцев показали амплитуды, больше, чем в 1.2 раза превышающую среднюю.

В общем и целом, эти данные не так полезны для продажи волатильности, как следующие данные, которые касаются движений от цены закрытия до цены закрытия. Так как в большинстве случаев, важно именно где закроют месяц, нежели где будут края.

По ценам закрытия статистика получилась следующая:

1. В 71.2% месяцев цена от закрытия до закрытия сходила меньше, чем на 80% от среднемесячной волатильности, в 55% случаев движение было меньше, чем на 60% от среднемесячной волатильности.

2. 15.7% месяцев от закрытия до закрытия изменились более чем на 100%, но менее, чем на 160% от среднемесячной волатильности.

3. «Чёрных лебедей» от закрытия до закрытия оказалось не так уж и много, соответственно, продавцы опционов, всё-таки, знают своё дело и ближе к экспирации отжимают свои законно заработанные деньги. Больше 160% от среднемесячной волатильности прошло всего лишь 4% месяцев.

Выводы

1. Если покупать волатильность, то рехеджироваться, чем чаще, тем лучше, так как к закрытию месяца «злые продавцы волатильности» с очень высокой вероятностью затолкают цену обратно поближе к предыдущему закрытию, поэтому лучше снизить потенциальный профит при супернаправленном движке и побольше нарезать дельту.

2. Если продавать волатильность, то можно усредняться и увеличивать позу довольно агрессивно, стоп при этом тоже ставить не очень близко. Идеально, если ГО позволяет сделать широкие границы вплоть до 100% от среднемесячной волы, если считать от закрытия. Если рынок съедет выше 100%, то надо либо закрывать убыточную ногу, либо фиксировать стоп фьючерсом, скорее лучше второе, так как вероятность того, что цена уедет обратно довольно мала.

3. Крайне желательно, чтобы зона прибыльности покрывала хотя бы +-60% от среднемесячной волатильности.

4. Пока не уверен, но думаю, что можно покупать далёкие опционы для хеджа в том же месяце, к примеру +- те же самые 100% от закрытия предыдущей экспирации. То есть стоить они будут очень мало, но в случае лебедя могут спасти жирный кусок профита. Только, скорее всего, нужен будет бот для этого, чтобы не отдавать спрэд дяде.

5. В итоге пришёл к выводу, что, всё-таки, буду покупать именно «бабочек» только хедж будет очень далёкий +-3, а может даже и 4 страйка от пред. закрытия.

В следующем обзоре будет разбор условных вероятностей, возможно, получится понять, есть ли какие-то хорошие точки для динамического дельтахеджа.

57 |

Читайте на SMART-LAB:

От создания запчастей до обучения инженеров

Рост на 21% до 22,3 млрд ₽ — такие итоги показал в 2025 году российский рынок аддитивных технологий (то есть промышленной 3D-печати). Об этом...

09:35

💰 Выручка МГКЛ за первые два месяца 2026 года — 7,5 млрд руб

📊 Группа МГКЛ объявила предварительные операционные результаты за январь–февраль 2026 года. Выручка за первые два месяца текущего года...

10:00

теги блога Роман Беседовский

- bitcoin

- CME

- EURUSD

- Exante

- Forex

- google trends

- IV

- wealth lab

- wealth-lab

- азбука трейдера

- американский рынок

- анализ сделок

- бизнес

- брокер

- волатильность

- вопрос

- Вопрос ко всем

- встреча smart-lab

- грааль

- дисциплина

- долгосрочная идея

- доллар

- йога и трейдинг

- коррекция

- краткосрочная идея

- краткосрочно

- криптовалюта

- мое

- мысли в слух

- Мысли о рынке

- недвижимость

- нефть

- облигации

- обсуждение

- обучение

- обучение трейдингу

- опрос

- опционы

- отзыв

- открытый интерес

- преимущество на рынке

- прогнозирование

- прогнозы

- психология

- психология торговли

- психология трейдинга

- риск менеджмент

- рискменеджмент

- РТС

- саморазвитие

- синтетика

- теханализ

- технический анализ

- торговая система

- торговые системы

- торговый план

- точка входа

- трейдинг

- фьюч ртс

- фьючерс ртс

- фьючерс на индекс РТС

- фьючерс на РТС

- фьючерс РТС

- цели в трейдинге

«Если рынок уйдет ниже 158, возможно продам коллы февраль 165 000». они будут стоить 300-400п, если мы там окажемся. думаю, это будет не очень интересно.

В принципе, даже если не снизит, то эти опционы стоить будут в сумме 200п максимум, почему бы не использовать бабочку, чем они Вам так не нравятся)

1. соотношение пут/кол = 0,48. О чем это может говорить? В предыдущих постах вы писали, что участники рынка хеджировались от падения рынка, поэтому пут/кол был выше единицы. Там же где участники захеджированы от падения рынка, его (падения рынка) и не будет. Сейчас пут/кол = 0,48 — рынок настроен на падение? Участники закрыли позиции перед заседанием ФРС, например? Что-то еще?

по выводу 2 — я примерно так и делаю, но меня сильно напрягает что риски(и нервы) накапливаются к концу периода вместе с долей задействованного ГО.

как победить пока не придумал…