Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #90 (20.02.2024)

- 21 февраля 2024, 14:28

- |

Разное

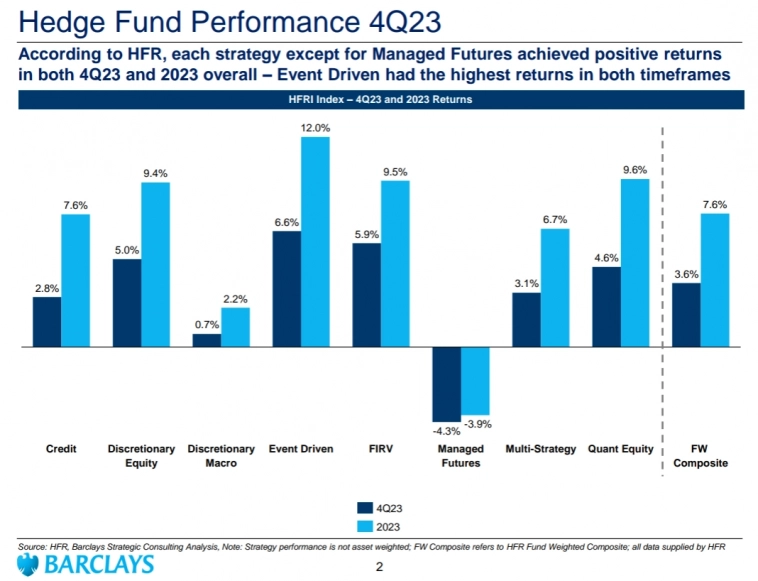

По данным Barclays, каждая стратегия хедж-фондов, за исключением стратегии управляемых фьючерсов, достигла положительной доходности как в 4 квартале 2023 года, так и в целом в 2023 году – Event Driven (стратегия использования неэффективности цен, которая может возникнуть из-за корпоративного события, такого как объявление прибыли) имела самую высокую доходность на обоих таймфреймах:

Макро

Глобальный индикатор финансового стресса (индекс GFSI) только что превысил свой экстремум с апреля 2021 года, сигнализируя о наименьшем уровне финансового стресса со времен пандемии:

Cнижение индекса опережающих индикаторов Conference Board продолжает сигнализировать о препятствиях для экономической активности, впервые за последние два года 6 из 10 его компонентов внесли положительный вклад в индекс за шестимесячный период (заканчивающийся в январе 2024 года):

Что делают другие?

Отток средств из ETF на золото продолжается, на прошлой неделе он составил еще -$705 млн (~11 тонн). С начала года совокупный чистый отток составляет почти -$5 млрд:

На прошлой неделе приток средств в криптовалюты составил рекордные +$2,45 млрд. С начала года приток составил +$5,2 млрд:

Индикатор позиционирования в акции от Goldman Sachs вернулся на повышенные значения:

Позиционирование в мега-капитализированные акции фактора роста и акции сектора технологий увеличилось ещё больше:

Отток средств из ETF акций малой капитализации составил -$4,3 млрд с начала года, но приток средств в фонды акций фактора роста с малой капитализацией резко возрос в последние недели:

Фьючерсное позиционирование особенно оптимистично, с рекордными уровнями чистого позиционирования управляющих активами по акциям США, как на S&P 500, так и на Nasdaq:

Общий чистый объем колл-опционов по акциям фактора роста мега-капитализации и акциям сектора технологий вырос до рекордного уровня со времён пандемического бума:

Институциональные инвесторы

Позиционирование CTA остается вблизи рекордных максимумов и асимметрично смещено в сторону снижения, если индексы прекратят свой рост. Ключевым фокусом модели Goldman Sachs считают ценовой триггер индекса S&P 500 в 4858:

Индексы

В то время как рынок облигаций отреагировал на потенциально более медленные темпы сокращения ставок ФРС, рынок акций не учитывает в ценах это замедление, что привело к расхождению, которое, по мнению аналитиков Morgan Stanley, может быть устранено либо из-за более быстрого темпа сокращения ставок, либо с помощью более низких мультипликаторов акций:

Текущий баланс рыночной капитализации секторов в индексах приводит к тому, что инвесторы в индексы имеют чрезмерную позицию в акции сектора технологий и недостаточную позицию в защитных и традиционных циклических секторах:

Равновзвешенный индекс S&P 500 торгуется с большим дисконтом к индексу S&P 500, взвешенному по рыночной капитализации. Аналогичная картина образовалась в индексы акций всего мира, так как индекс MSCI ACWI, взвешенный по рыночной капитализации, вырос на +16,3% с за последние 12 месяцев, а равновзвешенный MSCI ACWI упал на -0,8% за то же время:

Акции секторов программного обеспечения, потребительских товаров, розничной торговли, финансов, средств массовой информации и развлечений имеют наиболее привлекательный общий показатель соотношения риска и доходности, судя по модели от Morgan Stanley:

EPS

Без акций «Великолепной шестёрки», рост прибыли остальных компаний индекса компаний S&P 500 оказался отрицательным в 2023 году. Аналитики Goldman Sachs прогнозируют, что рост прибыли остальных компаний индекса компаний S&P 500 увеличится всего лишь на 12 б.п. в 2024 году:

<img title=«Рост прибыли компаний „Великолепной шестёрки“ и остальных компаний индекса компаний S&P 500» src="/uploads/2024/images/21/06/19/2024/02/21/2ad3bf.webp" alt=«Рост прибыли компаний „Великолепной шестёрки“ и остальных компаний индекса компаний S&P 500» />

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест