Блог им. Ilia_Zavialov

Завьялов Илья Николаевич о рынке.

- 02 февраля 2024, 16:56

- |

Статус ETF

Мы продолжаем публикацию новостей о ETF главным образом потому что это огромный рынок для Биткоина, и потому что это также интенсивно обсуждается большим количеством биткоин-компаний. На прошедшей неделе на Forbes вышла статья о том, что с одобрением ETF «отменить» Биткоин стало ещё тяжелее. Теперь у криптовалюты появляются влиятельные политические сторонники и группы интересов, которые естественно преследуют собственную выгоду, но служат противовесом любым акторам, которые желают поставить криптовалюту вне закона.

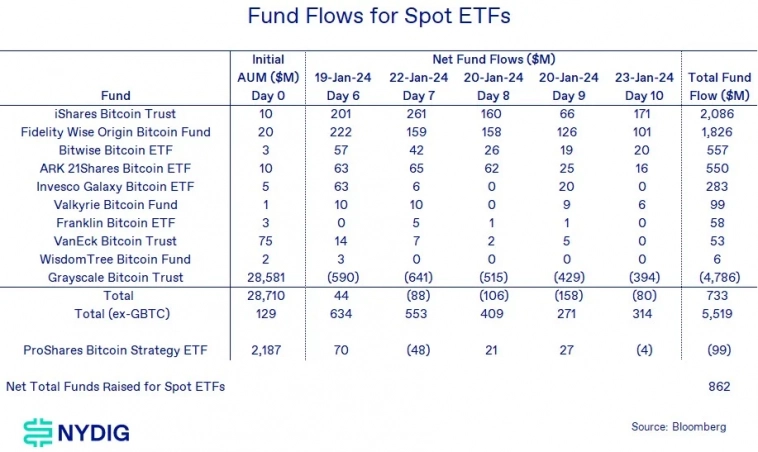

Не смотря на существенный отток капитала из GBTC, -4.8 млрд., в том числе произошедший по желанию ликвидаторов FTX — обозреватели не предполагали, что это произойдёт — в конце недели все биржевые продукты остались в чистом плюсе, по данным NYDIG, почти $0.9 млрд., что по итогам 2 недель всё равно делает американский рынок крупнейшим по сравнению с остальным миром.

Обозреватели в США (Castle Island) всё ещё придерживаются мнения, что основная масса финансовых консультантов и рядовых инвесторов ещё не получили доступа к услугам провайдеров ETF. При этом они также допускают что основной поток арбитражеров GBTC (тех, кто купил паи с большой скидкой от -40%), уже иссяк, но NYDIG предостерегает, что GBTC слишком велик сам по себе, чтобы там не оказалось желающих продать до миллиарда долларов (Gemini и DCG).

DCG фигурирует в схеме как компания на грани банкротства, которая с одной стороны заинтересована в высоких комиссиях на GBTC, а с другой — может ещё продать 1 млрд. GBTC для оплаты долгов. Как утверджает Блекрок, ETF пользуются огромным спросом и вниманием. Поэтому в ближайшее время рынок будет очень неопределённым и вероятно будет искать равновесие между последствиями скамов FTX и DCG и каналом нового спроса на Биткоин как актив со стороны пенсионных фондов и мелких брокеров. Прямо сейчас валидируется тезис Биткоина как финансового актива в глазах «нормальных» инвесторов, существенно углубляется рынок, хотя это углубление происходит в первую очередь в стране с наибольшим потенциальным платёжеспособным спросом США, и в результате в мире могут остаться только бумажные доллары.

Не тривиальную информацию сообщил NYDIG, она касается механики работы фондов в деле взаимных расчётов. Движения на цепи, связанные с адресами GBTC, представляют собой расчеты по сделкам, которые уже состоялись за два дня (иногда за день) до этого. Они не представляют собой «ребалансировку» фондов между собой, они просто отражают торговые действия, совершенные в прошлом. Они не представляют собой отправку монет на биржу или торговую площадку для ликвидации. Это происходит потому, что механизм расчетов, связанный с ордерами на выкуп, предусматривает перемещение монет к поставщику ликвидности биткоина на основе T+2 (или иногда T+1).

В день торгов (T=0) поставщики ликвидности (JSCT, Virtu, Flow Traders и Flowdesk как первоначально названные LP — Liquidity Providers) осуществляют спотовые продажи, чтобы наиболее точно повторить индекс CoinDesk XBX в 16:00 ET. Теперь у них short позиции на монеты и long позиции на наличные деньги, вырученные от продаж. Два дня спустя (T+2), во время расчетов, LPs отправляют наличные администратору ликвидности (BNY) и получают от кастодиана (Coinbase) соразмерные монеты для покрытия своих коротких позиций. Это движение от Coinbase к LPs и есть то, что видят те, кто смотрит на цепочку, но это расчеты по сделкам за 2 дня до этого и, следовательно, картина из прошлого. Если вы хотите получить более актуальный взгляд (невозможно заглянуть вперед, находясь вне торговой экосистемы) на выкупы GBTC (сейчас есть только выкупы), следует посмотреть на объем торгов сразу после закрытия в 16:00 по времени восточного побережья.

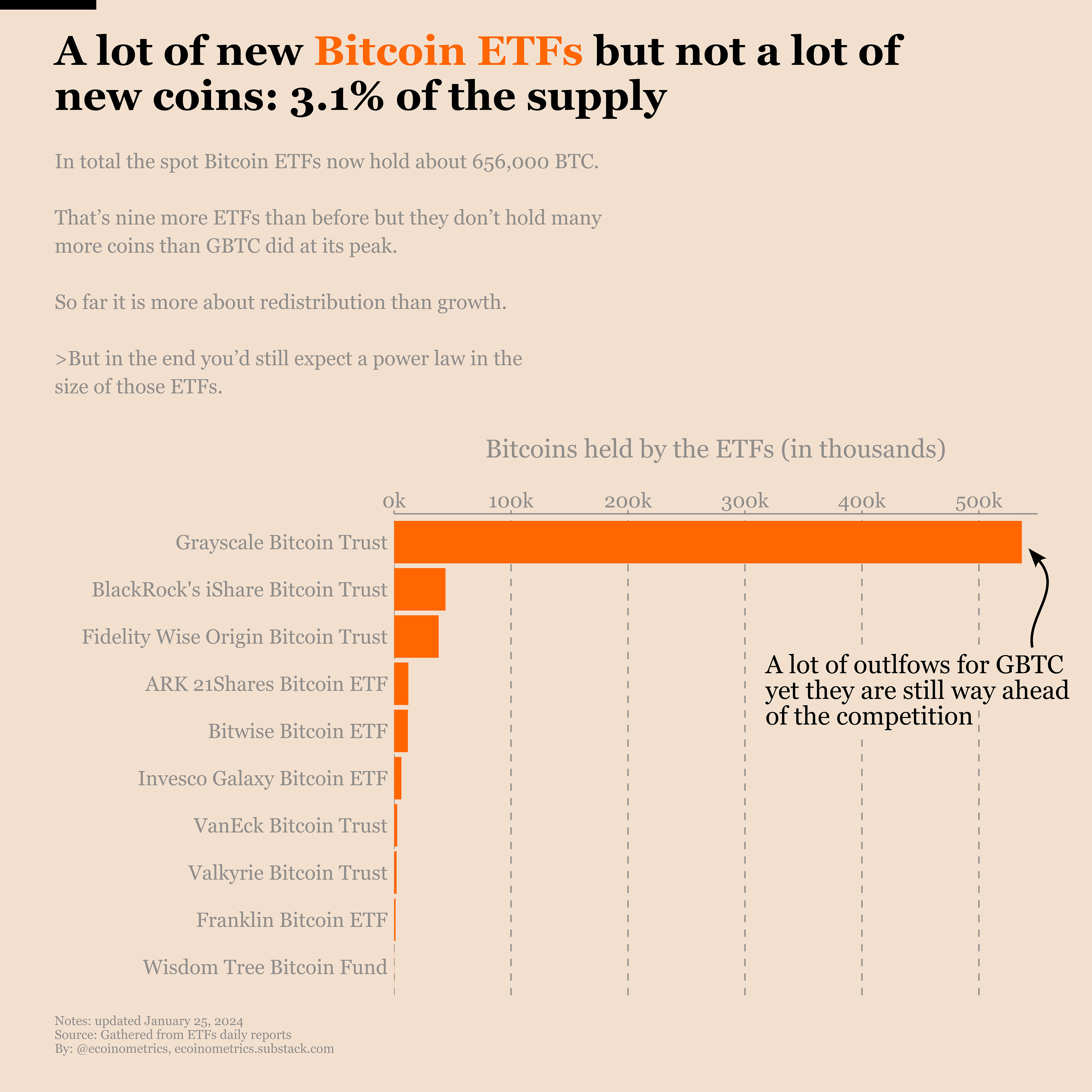

Ecoinometrics также обратил внимание на динамику роста монет в ETF. Сейчас количество биткойнов, хранящихся в десяти спотовых биткойн-фондах ETF, запущенных в США, составляет ~656 тысяч BTC. На пике своего развития один только Grayscale Bitcoin Trust имел ~635 тыс. BTC. Разумеется эффект от этих новых Биткойн ETF невелик. В совокупности к ним привязано 3,1% от максимального 21-миллионного предложения. Несмотря на то, что из GBTC был огромный отток, только на них по-прежнему приходится 2,4% предложения.

Так что все еще рано.

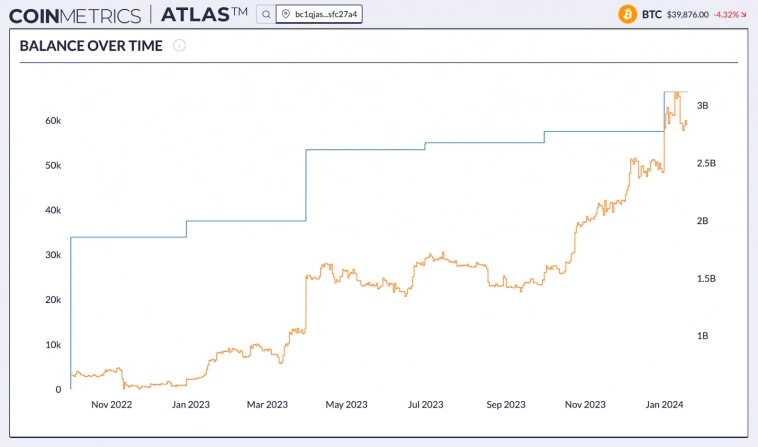

Резервы Tether

За прошедшие годы состав резервов Tether претерпел несколько изменений, как будто бы в ответ на критику так называемых «искателей правды». Если в 2021 году значительную часть резервов составляли долговые обязательства, такие как «коммерческие бумаги», то согласно последней аттестации, резервы состоят в основном из казначейских обязательств США. В мае 2023 года Tether объявил, что начнет направлять до 15 % прибыли в BTC, чтобы пополнить избыточные резервы USDT криптовалютой. В соответствии с последним пресс-релизом в третьем квартале 2023 года, эта сумма составила 57,5 тыс. BTC, что соответствует биткоин-активам на сумму 1,6 млрд долларов. Tether вероятно недавно приобрел еще 8,9 тыс. BTC, согласно ончейн данным, доведя текущую сумму в казне до 66,4 тыс. BTC. Это предположение подкрепляется тем, что источником средств является предположительно Bitfinex, где они осуществляли закупки резервов.

ООН и Bullshit

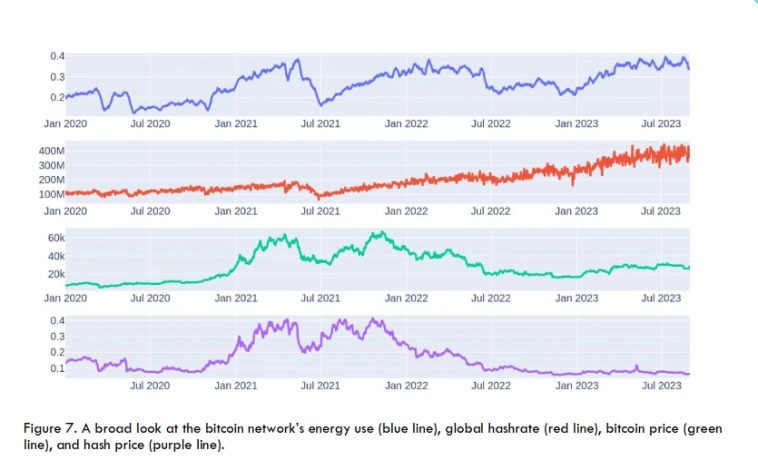

Буквально так the Bitcoin Policy Institute назвал свой отчёт. «Brandolini’s Law in Action» опровергает тезисы недавнего доклада ООН о безусловном вреде майнинга Биткоина и необходимости предпринять срочные ругуляторные меры всеми государствами вместе.

По мнению the Bitcoin Policy Institute cерьезные упущения были сделаны как авторами, так и рецензентами на конференции AGU «Будущее Земли». Исследование не отвечает требованиям научной тщательности, ожидаемой от исследований, что делает его непригодным в качестве основы для выработки регуляций.

При двукратном росте хэшрейта одним из интересных выводов модели, на которой основан отчёт, является непропорционально выросшее суммарное потребление сети — на самом деле оно почти не выросло, что означает, что на самом оборудование майнеров увеличило энергоэффективность.

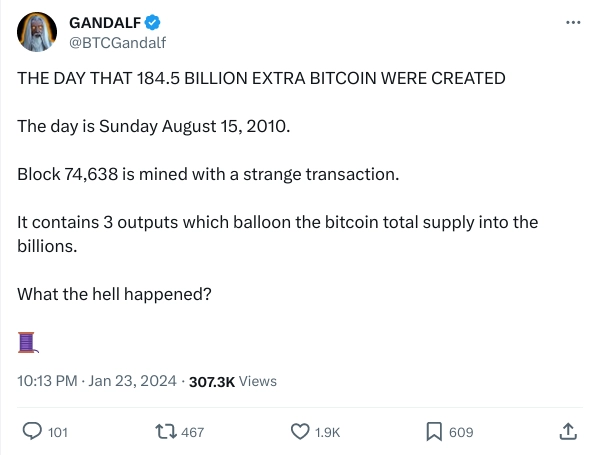

184.5 Миллиарда Биткоинов

Гэндальф начал серию публикаций о странных исторических моментах развития Биткоина — например баге инфляции, который был исправлен ещё самим Накамото и в ходе исправления которого существовало две параллельные цепочки. Сеть уже была достаточно распределённой, чтобы остальные майнеры не знали про новую версию клиента.

Макро

11 марта ФРС прекратит выкупать облигации по номиналу, поэтому на этой неделе имеет смысл привести график, который давно циркулирует в твиттере и прочих пабликах: он даёт понять что большое количество малых банков не имеют достаточного резервирования без этой программы. Другими словами, реальная рыночная стоимость ценных бумаг в их распоряжении не сможет покрыть даже минимальные требования, соблюдения которых требует закон и это может быть поводом для нового bank run, а может быть и опережающего банкротства или закрытия этих малых банков США.

Новости о том, что за рубежом покупают рекордно мало американских облигаций, уже стали обыденностью. Однако полезно привести график того, как много облигаций хранится в ФРС. Этот процент устойчиво растёт.

теги блога Завьялов Илья Николаевич

- ai

- bicion

- Binance

- Binance Coin

- bitcoin

- bitcoin exchange

- BitCoins

- Bitcon

- blockchain

- btc

- BTCUSDT

- CommEX

- crypto

- cryptocurrency

- cryptotrading

- crysis

- DeepSeek

- DeFi

- derivatives

- DEX

- ETF

- eth

- ethereum

- finance

- market making

- nvidia

- oracle

- S&P500

- SEC

- Solana

- Tether

- usd rub

- USDT

- WEB3

- автомобили

- акции

- акции США

- анализ

- аналитик

- аналитика

- биткоин

- блокчейн

- блокчейн для чайников

- выборы президента США 2024

- деривативы

- децентрализация

- децентрализованные финансы

- доллар

- займы

- заёмные средства

- золото

- ИИ

- инфляция в США

- искусственный интеллект

- Крах

- кредиты

- крипто

- криптобиржа

- криптовалюта

- криптовалюта как заработать

- Криптовалюты

- криптовалюты новости

- криптография

- криптомонета

- криптономика

- криптонубы

- крипторынок

- крпитовалюты

- курс

- ликвидация

- ликвидность

- мнение по рынку

- мнения

- мнения и аналитика

- Мнения и прогнозы аналитиков

- мобильный пост

- МостЫ

- обзор рынка

- опционы

- отчёт

- оффтоп

- прогноз

- рынки

- рынок - взгляд

- сигнал

- ставка фрс сша

- стейблкоин

- сша

- технический анализ

- торговые сигналы

- трейдинг

- уоррен баффетт

- форекс

- ФРС США

- фьч РТС

- фьчерс

- экономика США

- Электромобили

- эфириум

- эфириум биткоин