Блог им. _IK_

Применение традиционного метода оценки к криптовалюте (ETH DCF-model)

- 17 октября 2023, 16:01

- |

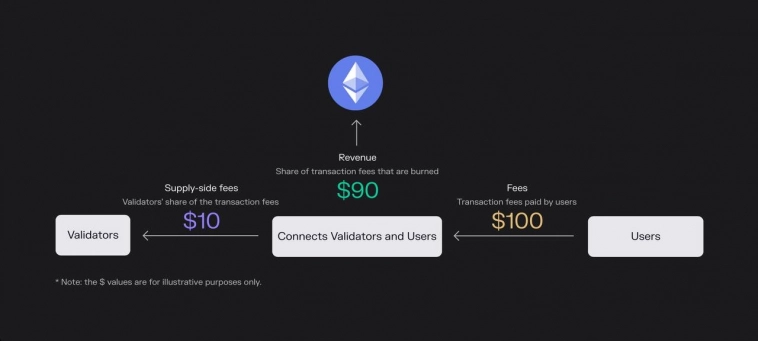

Ethereum заработал $10 млрд с момента запуска в 2015 году. Его общий доход представляет собой сумму выручки со стороны предложения (Supply-side Revenue) и выручки протокола (Protocol Revenue). Supply-side Revenue — это комиссия за транзакции, которая начисляется валидаторам, а Protocol Revenue — это сумма дохода, принадлежащая проекту. В настоящий момент 100% выручки протокола сжигается, тем самым снижается общее количество токенов в обращении. Если проводить аналогию с фондовым рынком, это есть ни что иное как buyback (обратный выкуп акций).

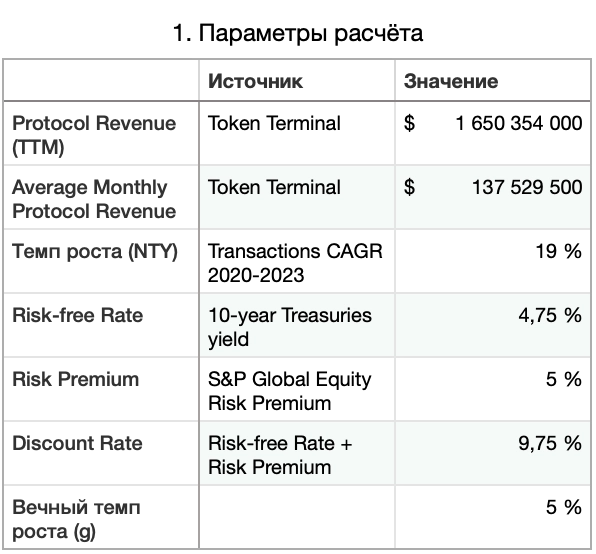

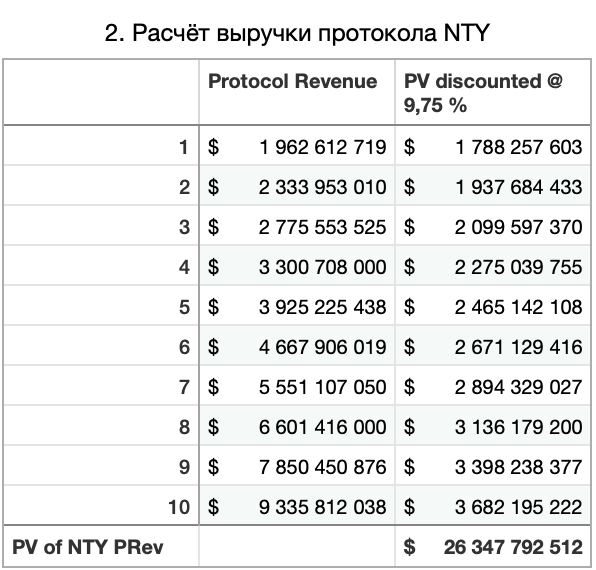

Оценка VanEck предполагает, что доходы сети Ethereum могут вырасти до $51 млрд к 2030 году, если внедрение продолжится. Мы считаем эту цифру чересчур оптимистичной, учитывая средний темп роста числа транзакций с 2020 года около 19% в год (с 500 тысяч в день до 1 млн) и то, что существенная доля всех транзакций несёт спекулятивный характер. Период с конца 2019 года по конец 2023-го был выбран для расчёта среднего темпа роста по причине того, что именно тогда рынок находился в конце прошлой «медвежьей» фазы, а в данный момент мы находимся в самом разгаре текущего «медвежьего» рынка.

Мы решили оценить будущие денежные потоки протокола, а также посчитать на их основе справдливую стоимость токена, опираясь на такой классический способ оценки внутренней стоимости как DCF-модель. Расчёт исходит из предпосылки, согласно которой спекулятивный интерес со временем будет спадать, как это часто происходит при переходе молодого рынка в более зрелую стадию и сопутствующем снижении общей волатильности.

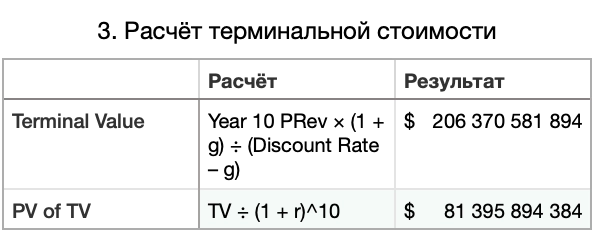

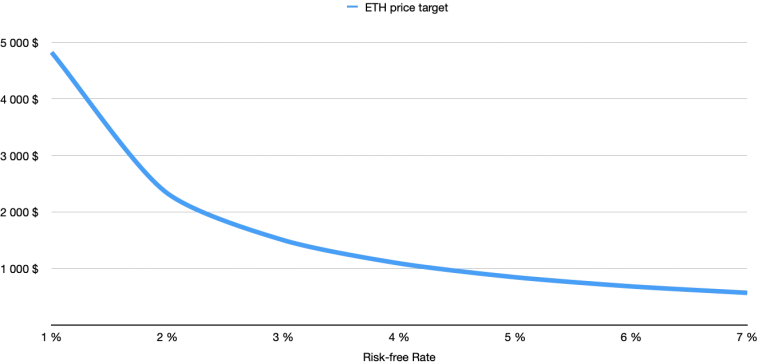

При текущих вводных результаты получились несколько удручающими, впрочем всё становится куда позитивней в случае снижения доходностей долгосрочных Treasuries до 1-2% (см. ETH PT curve). Также необходимо отметить тот факт, что на динамику выручки существенно может повлиять возникновение новых сценариев использования протокола, например, токенизация фондового рынка и т.п. В таком случае данный расчёт потеряет всякую актуальность, но отчасти именно по причине отсутствия сегодня подобных «юзкейсов» цена токена подвержена огромной волатильности — будущие доходы протокола крайне сложно предсказуемы.

Поскольку исторически рыночная цена Эфира практически никогда не находилась ниже его внутренней стоимости, настоящая целевая цена токена является не столько целевой, сколько возможной на фоне особо депрессивного состояния рынков. Ключевая мысль, которую мы хотели донести этой заметкой: фундаментальный подход на рынке криптовалют —возможен, а покупать ли токен сети Ethereum, и по какой цене — каждый пусть решает самостоятельно.

Больше интересных материалов вы найдёте в нашем Telegram-канале: t.me/capitalista