SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. PawelW71

Акции Сегежи - одна из лучших покупок в долгосрок? Есть ли смысл их покупать?

- 31 августа 2023, 09:55

- |

Всем известно, что наша фонда растет как на дрожжах. Котировки многих компаний подобрались к своим справедливым значениям, а некоторые даже к совсем неадекватным. Хочется что-нибудь купить, да особо нечего уже. Даже акции Газпрома выросли немного. И тут я решил посмотреть компании, чьи акции еще не улетели в космос и имеют хороший потенциал для роста, чтобы их прикупить. Мой взор пал на Сегежу.

Посмотрев свежий отчет Сегежи, я конечно ужаснулся. Net Debt / OIDBA ~11, а чистый долг аж 114,0 млрд рублей. При этом компания стабильно получает убытки. 3.8 млрд. за 1 кв. 2023 и 3.9 млрд. за 2 кв. 2023. По факту компания без 5 минут банкрот. И первые мысли были… как такое вообще люди в здравом уме могут покупать, да еще котлетить?

Но при этом цена на акции с прошлого года постоянно растет с откатами и коррекциями, но растет.

Сначала списал это на хомяков которые покупают все без разбора. Потом успокоившись, я подумал… а что если они знают что-то такое, чего не знаю я? И тут решил поковыряться в этой компании более подробно.

Выделил основные проблемы у компании. Сегежа попала под санкции в прошлом году и лишилась основного и самого жирного рынка ЕС для сбыта своей продукции. Самой главной проблемой как я понял является логистика которая практически вся была заточена под сбыт в страны Евросоюза. А проблемы с логистикой за одну минуту не решаются, очень долгий и капиталозатратный процесс, года 2 минимум. А пока расходы на транспортировку и хранение сжирают всю прибыль компании и ее рентабельность бизнеса в целом. Но тут вроде как государство обещало помочь со своими субсидиями. Так же у Китая спад в экономике и он особо не стремится наращивать закупки древесины.

Следующей проблемой является АФК Система(сама тоже в долгах) которая использует Сегежу как дойную корову и вместо того, чтобы дать деревцу вырасти, снимая потом каждый год хороший урожай, просто рубит все на корню. Зачем например в прошлом году компания выплатила дивиденды вместо снижения долговой нагрузки?

ЦБ повысил ставку с 7.5% до 12%, это так же большой негатив для компании имеющей большие долги. Но с другой стороны в 2022 году ставка ЦБ поднималась до 25%, что еще хуже.

Теперь перейдем к долгу компании в 114 млрд. рублей. На первый взгляд долг огромный, но образовался он в основном из-за того что компания покупала активы. Сегежа купила лесные угодья, строит собственные заводы и целлюлозно-бумажные комбинаты, купила своего конкурента и т.д. Все эти затраты в будущем обещают принести отличную прибыль.

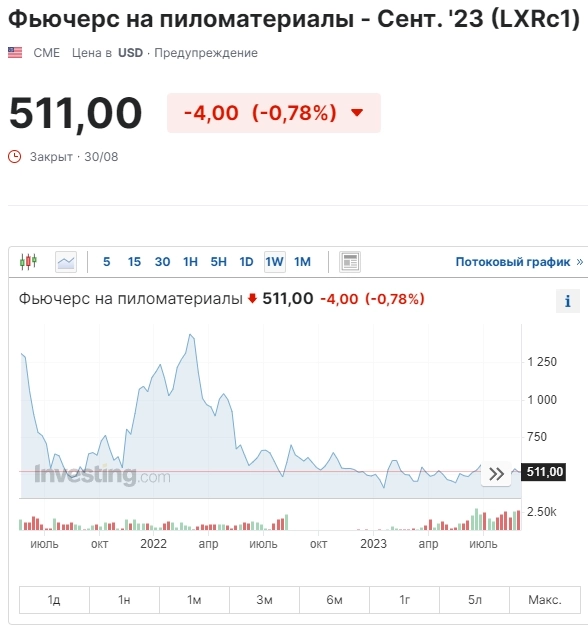

Следующий негатив это снижение цен на пиломатериалы и на продукцию из дерева в целом.

Теперь перейдем к перспективам. У компании убытки 3.8 млрд. за 1 кв. 2023 и 3.9 млрд. за 2 кв. 2023, на первый взгляд это большой негатив в моменте, но если сравнивать с убытком в 3 кв. 2022 года 5 млрд руб., то вот тут уже дела стали получше. Но на этот момент практически никто не обратил внимание. А чистый убыток в IV квартале 2022 в 1,0 млрд руб., как я понял получился только из-за того, что Сегежа просто продала свои активы в странах ЕС, а без этого я предполагаю убыток был бы значительно больше, чем 1 и 2 кв. 2023. Так что тут просматривается положительная динамика и дела потихоньку стали идти в гору. Слабый рубль немного помог Сегеже. По моим прогнозам 3 и 4кв 2023 будут так же убыточными, но благодаря доллару по 80-90+, убыток снизится до ~ 2.5 -3.3 млрд. рублей. А на чистую прибыль компания выйдет не раньше 1 кв. 2024 года.

И что получаем в итоге. Компания накупила перспективные активы, решает проблемы с логистикой, открывает для себя новые рынки сбыта. Есть перспектива лесного хаба в Африке. Так же Сегежа активно наращивает свое присутствие на родном рынке в России. Сейчас 57% продукции идет на экспорт, а 43% продается в России. Цены на продукцию из дерева на локальном дне. Дома рублевые цены из-за инфляции постепенно будут повышаться и долг станет обслуживать легче. Так же есть шанс, хоть и маленький, что со временем санкции снимут и рынок ЕС снова откроет свои ворота.

Компания в коллаборации с Самолетом обкатывает пилотный проект, строительство домов из CLT панелей. Пока строительство домов из CLT панелей слишком дорогое, но по мере наращивания производства, себестоимость может стать ниже. Еще у такой технологии есть очень весомый плюс, при строительстве таких домов не требуется большое число рабочих, а как известно в стране сейчас кадровый голод и проблемы с персоналом. Тут еще может помочь государство, загрузив компанию заказами на строительство административных зданий, школ и больниц в регионах. У компании получается полный цикл без посредников от кругляка с деревообработкой до строительства домов. Что очень круто.

И в целом население увеличивается на планете, а леса больше не становится. При этом всем нужна бумага, упаковки, фанера, мебель и пр. На выходе получаются не только большие риски связанные допкой и банкротством, но и довольно неплохие перспективы в будущем. Рассчитываю через 5 лет цену на акцию в 25-30 рублей и дивы больше 2-3 рублей на акцию, даже с учетом возможной допэмиссии акций.

Поэтому, если я что-то упустил, напишите комментарий. Как вы считаете стоит ли рискнуть и купить акции Сегежи?

656

Читайте на SMART-LAB:

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году |...

20 февраля 2026, 11:59

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в...

20 февраля 2026, 08:47

теги блога Павел

- brent

- futures

- gazp

- GAZR

- IPO

- IPO 2024

- LSRG

- lumber

- Positive Technologies

- segezha

- Segezha Group

- SGZH

- si

- TRMK

- VTBR

- WTI

- акции

- АФК Система

- Банк Санкт-Петербург

- банки

- банкстеры

- Валютный контроль

- втб

- газик

- газпром

- гп

- девальвация рубля

- дерево

- Дерипаска

- доллар

- доллар рубль

- допка

- доходность

- застройщики

- интрадей

- Китай

- ключевая ставка ЦБ РФ

- ковид

- конференция смартлаба

- коррекция рынка

- Костин

- кредит

- кредитные карты

- крепкий

- курс рубля

- Леха Майтрейд

- лось

- лудомания

- манипуляторы

- маржин колл

- медведи

- ммвб

- Московская биржа

- мсфо

- МТС банк

- Набиуллина

- нефть

- нисходящий тренд

- обвал

- облигации

- отчет

- первые шаги новичка на рынке акций

- пик

- пиломатериалы

- прогноз по акциям

- психология

- рсбу

- рубль

- самолет

- сбер

- сбербанк

- Сегежа

- Сегежа групп

- сишка

- сишка и ришка

- Скальпинг

- совкомбанк

- ставка цб

- стопы

- Т-банк

- трейдинг

- Финансовая грамотность

- форекс

- фьючерсы

- хомяки

- цб

- ЦБ РФ

- экономика

- экспортёры

- Элемент

Для экспортёров это ОЧЕНЬ важно...

Мне тут недавно довелось три года проработать Генеральным директором одного агро-экспортёра средней руки с европейскими акционерами — 90% продукции шло на экспорт (Китай, Европа, Турция, Южная Америка). И вот была у меня такая Excel-моделька маржинальности бизнеса, которую мне лично составил европейский начальник, член Совета Директоров, чувак с 35-летним стажем в отрасли.

Одним из входных параметров там был курс доллара к рублю — он был около 70-ти тогда — и я, как щас помню, прикола ради повставлял туда последовательно 65, 75, 85… Так вот, прогнозная операционная прибыль при этом изменялась в СТО РАЗ, от состояния «едва-едва в плюсе» до весьма весомых цифр!

Вот тогда я на своей шкуре (и кармане) сполна прочувствовал роль курса доллара в бизнесе экспортно-ориентированной компании. Ну и цены на внешних рынках много значат, конечно — кстати, в моём кейсе они успели сходить вверх на 150% и потом рухнуть почти туда, откуда начинали