Блог им. Investovization

Сбербанк (SBER). Отчёт МСФО 2022 и РСБУ 02.2023. Дивиденды.Новый пост...

- 17 марта 2023, 17:29

- |

Добрый день, друзья! Приветствую вас на канале, посвященном инвестициям. 09.03.23 вышел отчёт МСФО по итогам 2022 г., а также РСБУ 02.23 компании СБЕРБАНК (SBER). Этот обзор посвящён разбору компании и этих отчётов.

Для данной статьи доступна видео версия на Youtube

Оригинал опубликован на платформе Дзен

Еще больше разборов в телеграм: https://t.me/Investovization_official

О компании.

Сбербанк — это самый крупный банк в стране. И один из крупнейших банков Европы. Сбер признан самым сильным финансовым брендом в мире и самым дорогим брендом России, а также вошёл в число 200 самых дорогих брендов планеты. Количество частных клиентов превышает 107 млн. Также более 3 млн корпоративных клиентов. У компании самая большая сеть отделений и 280 тыс сотрудников.

Кроме банковского бизнеса, последние годы Сбер развивает свою экосистему. Туда входит СберМегаМаркет, Самокат, СберМаркет, Звук, онлайн кинотеатр Окко, СберМобайл и другие сервисы.

В прошлом году Сбер попал под самые жесткие санкции со стороны США и Евросоюза. Также банк был отключен от системы SWIFT, что существенно осложняет проведение международных переводов.

Текущая цена акций.

Из-за начала специальной военной операции акции Сбера обваливались ниже 100 ₽. Ещё один ощутимый удар был в момент мобилизации. Но с тех пор за последние полгода акции уже отросли почти в два раза. Особенно бурный рост на больших объемах был 17 марта на новостях о дивидендах. Давайте посмотрим отчётность Сбера, чтобы понять, стоит ли еще покупать акции этой компании.

Финансовые результаты.

Прежде чем перейти к финансовому отчёту компании, напомню, что на нашем YouTube канале, в плей-листе «Обучение» есть соответствующие видео, где рассказывается, как можно легко разбираться в финансовой отчётности.

Выручка кредитных организаций состоит из чистого процентного и чистого комиссионного доходов.

Если по-простому, то чистый процентный доход – это разница между всеми доходами по кредитам и расходами по депозитам. А комиссионный доход, — это соответственно, доход за различные комиссии, например, за переводы, платежи и так далее.

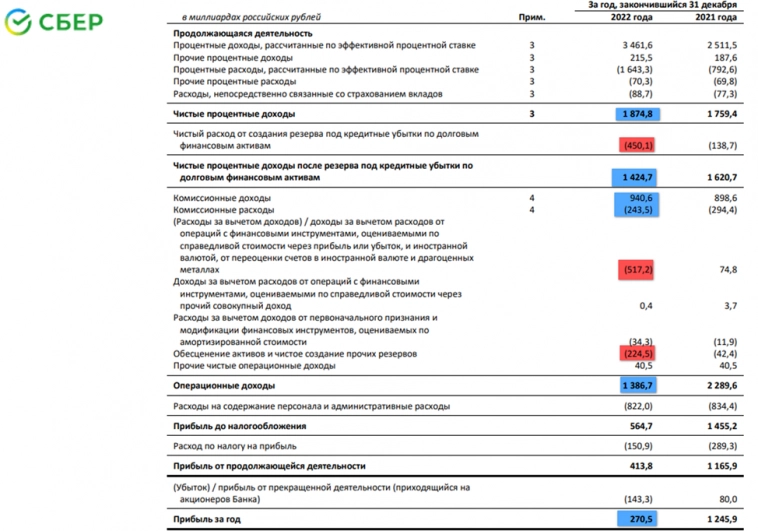

Итак, видим, что основные доходные статьи показали устойчивый рост:

- Чистый комиссионный доход вырос на 15,4% до 0,697 трлн. В основном за счет роста дохода от операций с банковскими картами и расчётно-кассового обслуживания.

- Чистый процентный доход вырос на 6,5% до 1,874 трлн. В основном за счет роста кредитов.

Операционные доходы 1,386 (-40% г/г). Снижение произошло из-за больших расходов.

Главные расходные статьи суммарно 1,191 трлн:

- 450 млрд на создание резервов,

- 517 млрд расходы по финансовым инструментам и переоценки счетов в иностранной валюте

- 224 млрд обесценивание активов и создание прочих резервов.

Но несмотря на такие расходы, банк смог показать чистую прибыль 270 млрд (-78% г/г).

Финансовое положение.

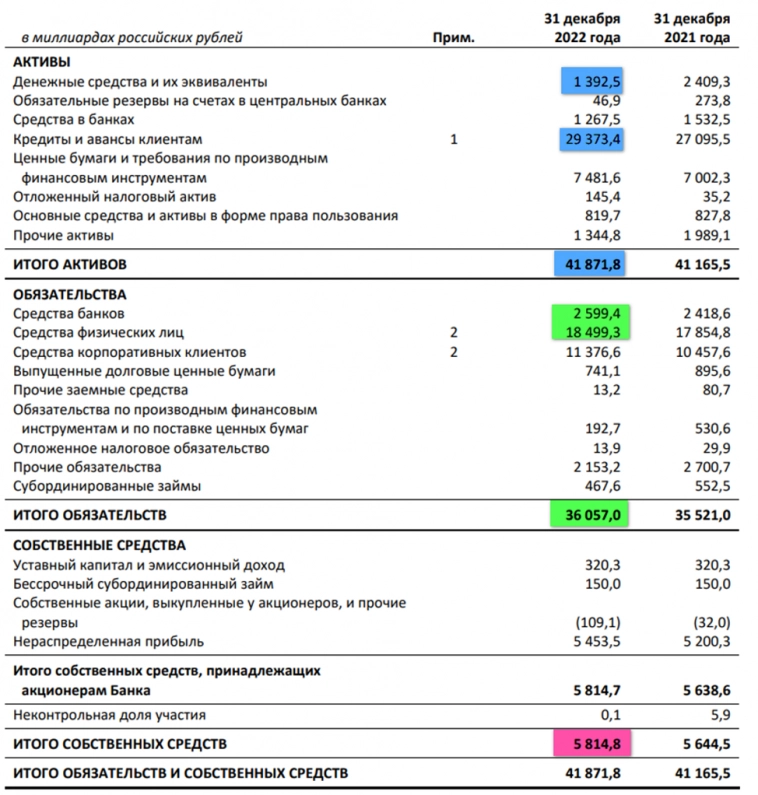

Денежные средства на счетах уменьшились на 1 трлн. Но опять же несмотря на это, банк хорошо поработал, суммарно выданные кредиты составили 29,4 трлн (+8% г/г). В основном за счет роста кредитов юридическим лицам. В итоге активы составили 41,8 трлн (+17% г/г).

Если посмотреть на обязательства, то средства на счетах физических и юридических лиц выросли до 21 трлн (+9% г/г). Суммарные обязательства составили 36 трлн (+15% г/г).

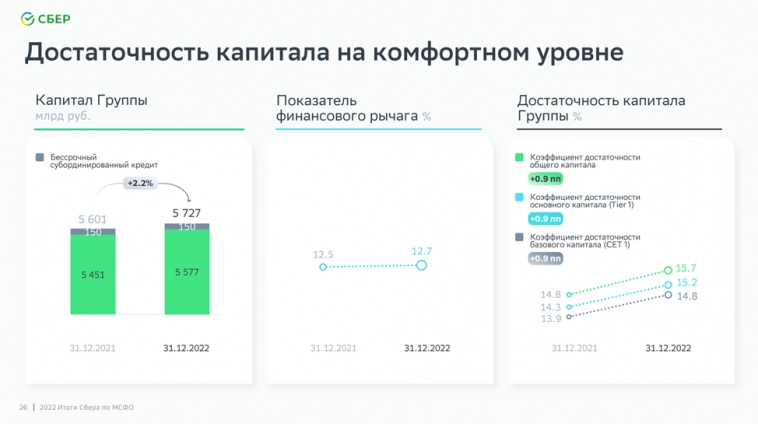

Таким образом, чистые активы превысили 5,8 трлн (+3% г/г).

Расходы и резервы.

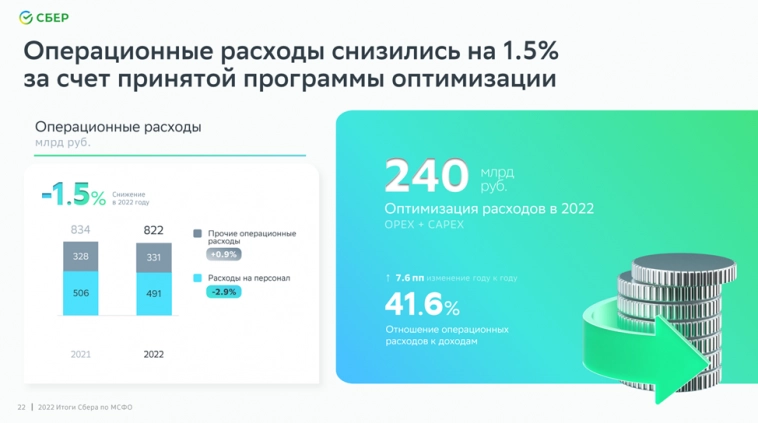

Последние годы банк работает над оптимизацией расходов. Например, закрываются отделения, сокращается персонал. В прошлом году несмотря на инфляцию, удалось снизить расходы на 1,5% до 822 млрд.

Также Сбер отмечает, что резервы созданы в полном объеме. Расходы на них выросли в 4 раза и составили 555 млрд.

Достаточность капитала на комфортном уровне. Основные коэффициенты подросли на 0,9 процентных пункта. Банк уверенно покрывает все необходимые нормативы.

Динамика выручки и прибыли.

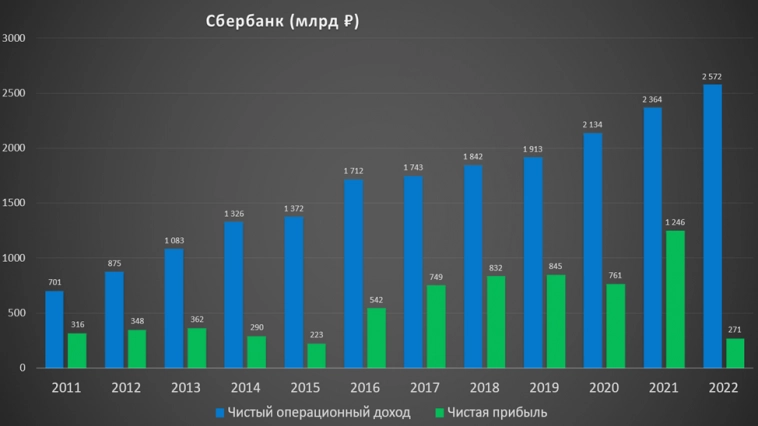

Годовая динамика суммы чистого процентного и комиссионного доходов показывает непрерывно растущую тенденцию. Ежегодные темпы роста за последние 5 лет составляют в среднем около 8%.

Динамика чистой прибыли менее равномерна, год на год не приходится, но в целом видно, что это прибыльная компания. И радует, что несмотря на огромные проблемы Сбер сумел сохранить прибыль и в прошлом году.

Результаты за 02.2023 по РСБУ.

Кроме отчета по МСФО за прошлый год, Сбер опубликовал и данные за первые два месяца 2023 года по РСБУ. Из отчета видим, что высокая планка доходности, заданная в четвертом квартале прошлого года, сохраняется.

Чистый суммарный процентный и комиссионный доход превышает 200 млрд в месяц. Банк продолжает оптимизировать расходы. В первые два месяца они не превышали 60 млрд. А ежемесячная чистая прибыль по-прежнему более 110 млрд.

И это несмотря на праздничный январь и короткий февраль. По всем данным видим, что банк продолжает устойчиво генерировать прибыль со скоростью 4 млрд/день. Если такие темпы сохранятся, то чистая прибыль за 2023 год будет рекордной и превысит 1,4 трлн.

Кредиты и средства клиентов также остаются стабильными. В январе было небольшое уменьшение средств физ лиц. Но в феврале удалось вернуть этот показатель выше 18 трлн за счет выгодных ставок по вкладам. Да и вообще февраль показал рост, как по кредитам, так и по депозитам.

Дивиденды.

Несмотря на рекордную прибыль за 2021 год, владельцы акций так и не получили дивиденды. Т.к. согласно рекомендациям Центробанка, акционеры приняли решение их не выплачивать.

В пресс релизе к отчетности за 2022 год, председатель правления Сбера Герман Греф заявил, что достигнутый запас прочности позволяет вернуться к рассмотрению вопроса о выплате дивидендов по итогам 2022 года.

А 17 марта вышли новости о том, что наблюдательный совет банка рекомендовал акционерам выплатить рекордные дивиденды в размере 25 рублей на акцию. Это около 13% доходности. Дата отсечки 11 мая. Это довольно неожиданное решение, которое в два раза выше самых оптимистичных прогнозов. На этом акции резко взлетели. К слову, на дивиденды потратят 565 млрд, это в два раза больше чистой прибыли за прошлый год.

Текущая месячная динамика финансовых результатов показывает, что по итогам 2023 года может быть рекорд по чистой прибыли. Тогда дивиденд в следующем году может превысить 30₽ на акцию, а это уже более 16% к текущей цене.

Риски и перспективы.

Большая часть негатива уже реализовалась. Но осталось несколько моментов, которые стоит иметь ввиду.

Например, по некоторым данным, у иностранцев заморожено более 300 млрд долларов в российских ценных бумагах. А в акциях Сбера на март 2021 года было более 44% нерезидентов. Понятно, что многие из них не успели выйти. Поэтому в случае разблокировки доступа, они могут массово начать продавать акции, что сильно надавит на котировки. Но если вдруг это случиться, то нужно будет воспользоваться моментом и покупать акции Сбера, т.к. это падение будет быстро выкуплено.

Ещё большим фактором неопределенности является государство. Пока идут военные действия, есть повышенная вероятность дополнительных изъятий, например, через поднятие налогов и сборов. В частности, Сбер скорей всего попадет в список компаний, которые заплатят так называемый разовый добровольный налог.

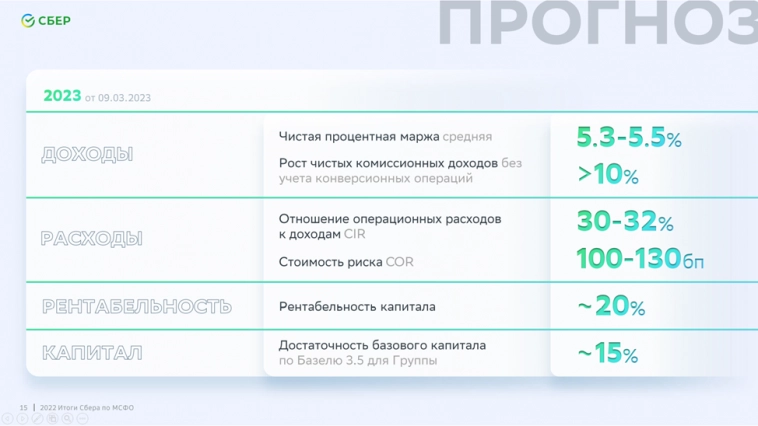

Также финансовые результаты Сбербанка зависят от экономики страны. Сам Сбер прогнозирует нулевой рост ВВП по итогам года. Но при этом стабильный рост банковского сектора. А также стабильный рост своего бизнеса. В частности, прогнозируется рост комиссионных доходов более, чем на 10%. А чистая процентная маржа должна составить около 5,4%.

Вообще это главный фактор прибыльности Сбера. Т.к. чистая процентная маржа – это фактически разность ставок по кредитам и депозитам. Например, в прошлом году из-за резкого роста ключевой ставки ЦБ, ставки по депозитам выросли сильнее, чем по кредитам. Постепенно ситуация сгладилась, но по итогам года у Сбера немного снизилась процентная маржа. Вообще, в будущем этот спрэд ставок может существенно схлопнуться, тогда и прибыль Сбера соответственно упадёт.

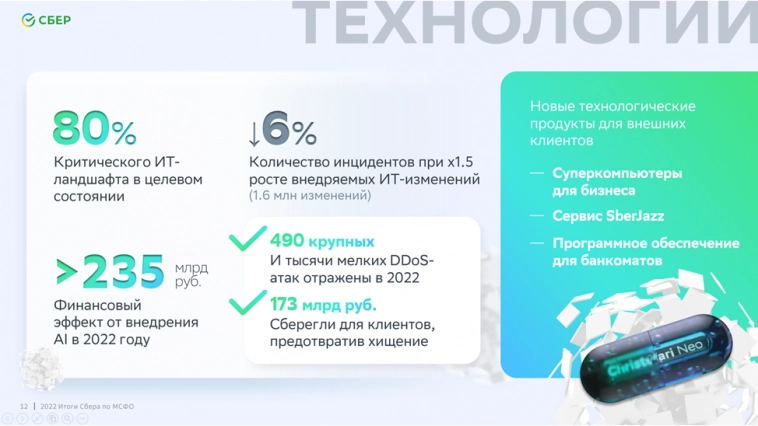

Ещё отметим, что Сбер постепенно переносит свой критический IT ландшафт на технологическую платформу собственной разработки. А финансовый эффект от применения искусственного интеллекта превысил 235 млрд рублей.

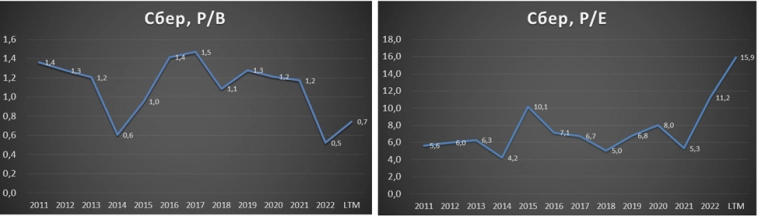

Мультипликаторы.

По мультипликаторам Сбербанк оценен не очень дорого:

- Текущая цена акции = 191 ₽

- Капитализация компании = 4,3 трлн ₽

- P/B = 0,75

- P/E = 16

- Forward P/E = 3

Выводы.

Итак, подытожим по Сбербанку. Это крупнейшая компания в России. Половина акций принадлежит государству, что практически гарантирует ему поддержку, при необходимости. У Сбера стабильный, консервативный бизнес и большое число клиентов. Это качественная компания, которая всегда генерировала отличную операционную прибыль.

Несмотря на санкции и тяжелый год, финансовые результаты по итогам 2022 года не провальные. Январь и февраль 2023 года показывают продолжение позитивных тенденций, начатых с четвертого квартала прошлого года. Основная причина – это рост кредитования в России.

Финансовое положение компании стабильное.

Сбер рекомендовал рекордные дивиденды по итогам 2022 года. А в следующем году дивиденды могут быть еще выше.

Также у компании есть перспективы дальнейшего роста за счёт развития экосистемы и искусственного интеллекта.

Возможные риски связаны с выходом нерезидентов, ростом налогов и ухудшением экономической ситуации.

Акции за последние полгода очень сильно отскочили, но форвардные мультипликаторы до сих пор невысокие, потенциал дальнейшего роста в этом году ещё сохраняется. Ближайшая цель – 240 ₽.

На данный момент доля Сбербанка (обычка и преф) в моём портфеле акций почти 20%. Позиция сильно плюсует, но пока продавать не планирую. Напомню, что о всех своих сделках пишу в нашем телеграм канале.

Не является индивидуальной инвестиционной рекомендацией.

-----------------------------------------------------------

Давайте инвестировать вместе! Подписывайтесь, ставьте лайки, присоединяйтесь:

теги блога Инвестовизация

- ALRS

- ASTR

- BELU

- CHMF

- Fesco

- FESH

- FLOT

- GAZP

- GMKN

- IPO

- IPO 2024

- IRAO

- LKOH

- MAGN

- MGNT

- MOEX

- MTSS

- NLMK

- NVTK

- Ozon

- PHOR

- PLZL

- Positive Technologies

- ROSN

- RTKM

- Sber

- SBERP

- SGZH

- SIBN

- SNGSP

- TATN

- TATNP

- TRNFP

- VTBR

- X5

- YDEX

- YNDX

- акции

- Алроса

- АСТРА

- Белуга

- белуга групп

- биржа

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа Позитив

- ДВМП

- дивиденды

- Доллар

- доллар рубль

- Инвестиции

- Инвестиции для начинающих

- Интер РАО

- ИнтерРао

- кризис

- Лукойл

- Магнит

- ММК

- Мосбиржа

- Московская биржа

- МТС

- Недвижимость

- НЛМК

- Новабев

- Новатэк

- Норникель

- обзор компании

- облигации

- Озон

- отчеты МСФО

- оффтоп

- Позитив

- полюс

- Полюс Золото

- прогноз по акциям

- Роснефть

- Ростелеком

- рубль

- Русгидро

- Самолет

- Сбер

- Сбербанк

- Северсталь

- Сегежа

- Сегежа групп

- Селигдар

- Совкомфлот

- Сургутнефтегаз

- Татнефть

- тинькофф банк

- торговые сигналы

- Транснефть

- форекс

- Фосагро

- ЮГК

- ЮГК Южуралзолото

- Яндекс