Блог им. FinDay

Чего мы ожидаем от рынков в 2023 г. (Часть 1 - США)

- 10 января 2023, 16:20

- |

Друзья, мы начинаем публиковать серию постов с нашим виденьем 2023 г. и сегодня на очереди рынок США! 🔥

В США все громче говорят о надвигающейся рецессии, а слабеющий рынок труда при высокой инфляции внушает страх возможной стагфляции. Так ли все критично на самом деле? 🤔

США не болей

📍 В 2023 г. нас ждет целый ряд событий, которые повлияют на ключевые рынки. Стоит отметить, что на данный момент рынок США находится в сложном положении, инфляция остается на достаточно высоком уровне, а деловая активность вызывает множество вопросов. По последним данным, годовая инфляция в США замедляется, в ноябре она составила 7,1%, что оказалось ниже прогнозируемого значения в 7,3% и является минимумом с декабря 2021 г. Несмотря на столь неожиданное замедление, инфляция остается высокой и более чем вдвое превышает целевой показатель для ФРС, составляющий 2%.

📍 Федеральная резервная система поставила перед собой крайне сложную задачу – снизить инфляцию и не загнать собственную экономику в тупик. Промежуточные результаты можно назвать смешанными, с одной стороны темп роста инфляции замедляется, а с другой снижается деловая активность и ослабевает и рынок труда. Разберемся, насколько ФРС способно далеко зайти в своих действиях, и что из этого может последовать.

👉 Рынок труда здорового человека

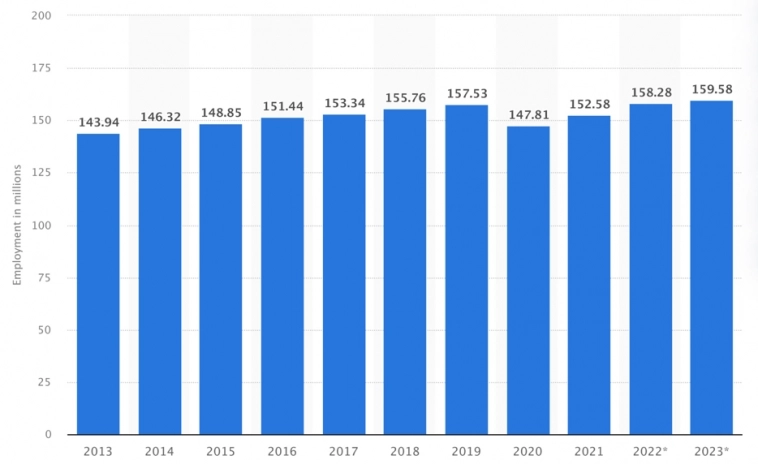

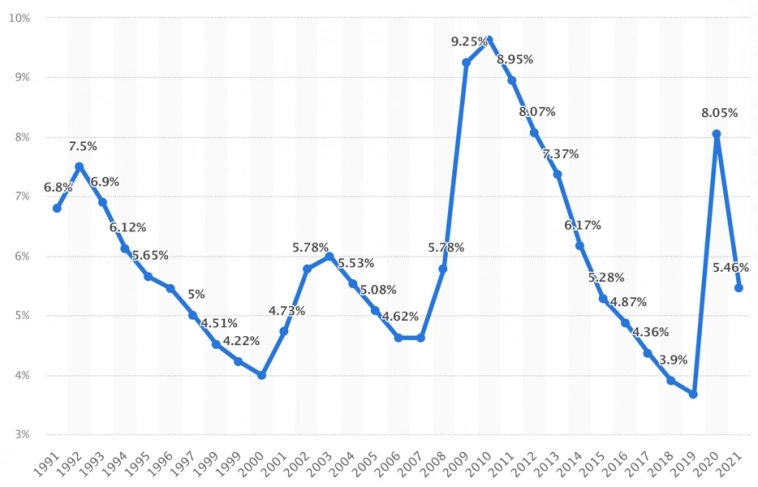

📍 Одним из ключевых факторов уровня деловой активности является уровень безработицы, ниже представлена динамика данного значения в США с 1991 по 2021 гг. по данным Statista.

📍 Исходя из данной статистики следует, что значение на конец 2021 г., равное 5,46%, ниже не только среднего значения за 10 лет, составляющего 5,91%, но и медианного значения, находящегося на уровне 5,53%. Но каких результатов следует ожидать в дальнейшем? Прогнозируемый уровень безработицы на 2022 г. составляет 3,9-4%, самое низкое значение за период до 2032 г. ожидается в 2023 и 2024 гг., которое может составить около 3,5-3,6%. Далее следует ожидать планомерного роста до приблизительно 4,5-4,6% на 2030-2032 гг.

📍 Первое серьезное снижение уровня занятости произошло во время финансового кризиса 2009 года, ставшего причиной огромного числа банкротств и потерь рабочих мест, восстановление началось после того, как администрация Обамы с 2010 года сосредоточила внимание на создании рабочих мест. С тех пор уровень занятости планомерно рос вплоть до 2020 г., когда и произошло второе серьезное падение, вызванное пандемией Covid-19. Начиная с 2021 г. занятость вновь начала восстанавливаться и по прогнозам Statista должна превысить значения 2019 г. уже в 2023 г. На графике ниже представлены данные уровня занятости в млн рабочих начиная с 2013 г. по прогнозный 2023 г.

📍 В совокупности все это означает, что американская экономика имеет запас прочности и катастрофы для деловой активности при ослаблении рынка труда ожидать не следует. Более того, фактически вряд ли следует ожидать и самого ослабления, скорее имеет смысл прогнозировать замедление темпов роста занятости в годом исчислении.

👉 ВВП как индикатор рецессии

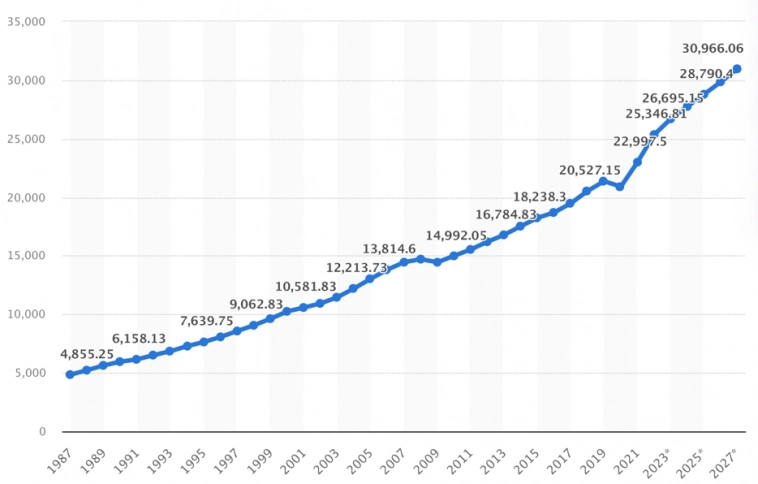

📍 Одним из важных факторов для прогнозирования рецессии и будущего состояния американской экономики является уровень ВВП. Так какая же связь между рецессией, политикой ФРС и ВВП? На самом деле все достаточно просто, рецессия затрагивает все отрасли экономики, что и проявляется в снижении ВВП. Таким образом, снижение ВВП является одним из индикаторов, который и указывает на переход экономики к состоянию рецессии. В самом факте рецессии нет ничего критичного, это цикл, который проходят все экономики мира, в особенности самые развитые, важно другое – какие действия предпримет регулятор для стабилизации обстановки. Если меры будут недостаточными, то рецессия может войти в затяжную фазу, что приведет к критическому уровню безработицы, ростом напряженности среди населения, резким падением покупательской способности и остановкой производств. В тоже время, если действия регулятора напротив окажутся излишне жесткими, то это также приведет к аналогичным последствиям. Теперь вернемся к уровню ВВП и обратим внимание на его динамику, данные на графике ниже представлены в текущих ценах в млрд $.

📍 Статистика показывает, что уровень ВВП США неуклонно растет, за исключением периода рецессии, вызванного экономическим спадом 2008 г., после обвала рынка недвижимости и резким снижением деловой активности. Следующее снижение произошло в 2020 г. по причине пандемии Covid-19. По прогнозам Statista, можно ожидать дальнейшего роста данного показателя, который способен превысить 30 млрд $ уже к 2027 г. Возможно ли это? Учитывая рост экспорта из США, в том числе энергоресурсов – да.

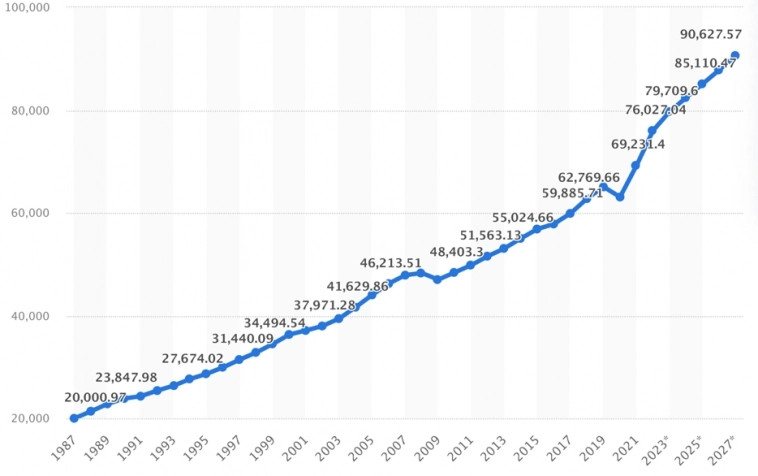

📍 Ожидаемо растет и размер ВВП на душу населения. Валовой внутренний продукт на душу населения представляет собой годовой ВВП, деленный на среднюю численность населения за тот же год, что позволяет рассчитать размер ВВП на одного жителя страны. Тем не менее, страны с высоким общим ВВП могут иметь низкий ВВП на душу населения. В случае США, эта страна имеет самый большой размер ВВП, однако ВВП на душу населения находится на 6 месте, уступая Люксембургу, Ирландии, Швейцарии, Норвегии и Сингапуру. Подробная динамика роста ВВП на душу населения в США представлена в $ на графике ниже.

📍 Столь стабильный рост ВВП является одним из факторов, показывающим что не следует ожидать сильного падения для американской экономики, а также что учитывая рост экспорта, основополагающие для американской экономики производства остановлены не будут. Теперь рассмотрим данные торгового баланса и его составляющих, которые могут либо опровергнуть данный вывод, либо лишний раз подтвердить.

👉 Связь торгового баланса и валюты

📍 Прежде отметим, что превышением размера импорта над экспортом называется торговым дефицитом и именно за динамикой изменения данного значения особенно важно следить. Снижение торгового дефицита будет являться позитивом для американской экономики, так как высокие отрицательные значения означают, что импорт существенно превышает доходы от экспорта, а следовательно, это создает высокую потребность в иностранной валюте и увеличивает предложение по собственной, обесценивая ее. В нынешних реалиях США не заинтересованы в слабом долларе, так как это может привести к увеличению темпов роста инфляции.

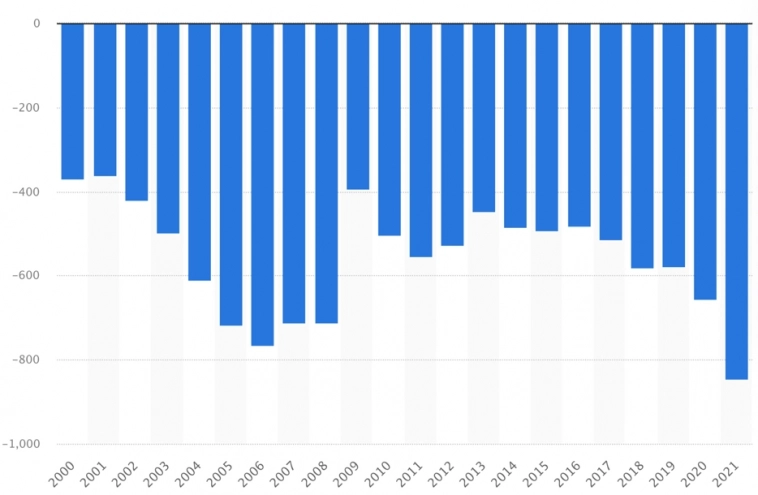

📍 По последним данным, представленным на аналитической платформе OEC, в октябре 2022 г. США экспортировали товаров и услуг на 180 млрд $ и импортировали на 283 млрд $, что привело к отрицательному торговому балансу в размере 103 млрд $. В период с октября 2021 г. по октябрь 2022 г. экспорт США увеличился на 16 млрд $, что эквивалентно росту на 9,73%, а импорт увеличился на 31,6 млрд $ или на 12,6%. По информации Statista, торговый дефицит значительно выше, на конец 3 квартала 2022 г. он составил 217,11 млрд $, однако с начала года наблюдается положительная динамика, так торговый дефицит сократился более чем на 23% относительно 1 квартала 2022 г. Подробная статистика представлена на графике ниже, данные учитываются в млрд $.

📍 По результатам полного 2022 г. торговый дефицит будет рекордным за последнее время и по нашим оценкам составит более 900 млрд $. До этого самое высокое значение было зафиксировано в 2021 г., когда торговый дефицит равнялся 845 млрд $. Несмотря на планомерное сокращение торгового дефицита, столь высокое значение в 2022 г. обусловлена сложным началом года, по причине высокой геополитической напряженности. Подробная ретроспектива представлена на графике ниже, данные отображены в млрд $.

📍 Как уже было сказано, дальнейшее сокращение торгового дефицита приведёт к укреплению американской валюты, эпоха дешевых денег осталась в прошлом, по этой причине на первый план в вопросах выбора компаний для инвестирования выходят фундаментально сильные эмитенты.

👉 Нефть и ее влияние на американскую экономику

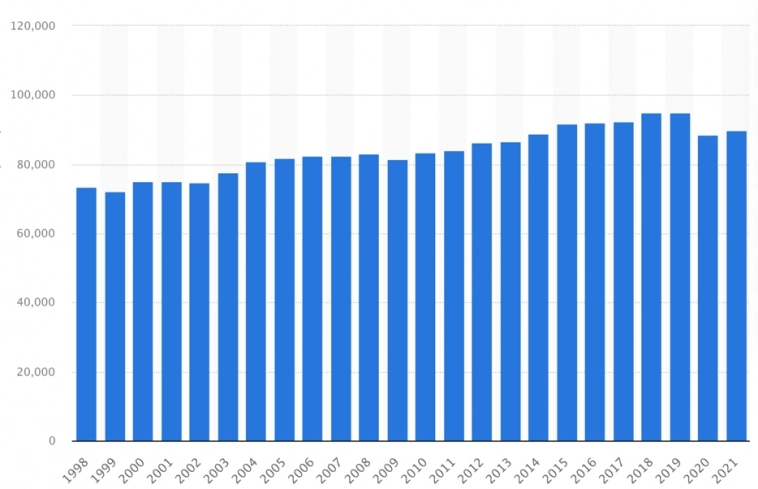

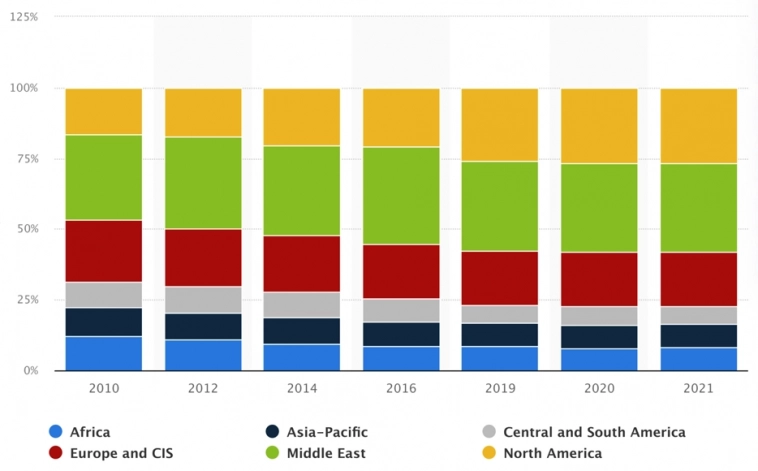

📍 Отслеживать изменение стоимость нефти особенно важно при прогнозировании будущего состояния американской экономики. В случае, если стоимость черного золота вернется к отметкам около 100$ за баррель и будет держаться близ данных значений продолжительное время, это может привести к развитию стагфляции, когда рынок труда ослабевает несмотря на рост инфляции. Маловероятный, но все же возможный сценарий. Для борьбы со стагфляцией, регулятору потребуется вносить существенные корректировки в собственную налоговую политику и социальную сферу. Мы прогнозируем, что средняя стоимость нефти в 2023 г. составит значение в диапазоне 80-85$ за баррель, что является оптимальным значением для экономики США. Почему так? На фоне роста экспорта нефти из США, дешевые энергоресурсы не нужны никому из нефтедобывающих стран, включая вышеуказанную, однако важно соблюсти баланс. При серьезном сокращении добычи нефти со стороны стран ОПЕК, можно вызвать так называемый шок предложения, что приведет к сильному росту стоимости на энергоресурсы и инфляция снова начнет разгоняться. В свою очередь, сильное снижение стоимости энергоресурсов приведет к росту покупательской способности на фоне снижения цен на товары и услуги и также может являться причиной развития инфляции. Что касается объемов добычи, то мы прогнозируем, что по результатам 2023 года у ОПЕК она сильно не изменится, более того можно ожидать некритичного сокращения, а вот США напротив будут наращивать объемы добычи нефти. Ниже на графике представлена добычи нефти с 1998 по 2021 гг.

📍 Если обратить внимание на долю Северной Америки в общем объеме добычи нефти, то она планомерно растет и в 2021 г. составила аналогичное значение с 2020 г., равное 26,6%. По результатам 2022 г. ожидаем увидеть значение в размере превышающим 27%.

📍 Подводя итог отметим, что наращивание объемов добычи нефти со стороны США, на фоне сокращения добычи у стран ОПЕК, позволит удерживать цены на черное золото в комфортном для американской экономики коридоре. Если же последует сильное и продолжительное отклонение цены от комфортного для США уровня в 80$, то фондовый рынок отреагирует снижением, на фоне возрастающих рисков стагфляции.

👉 На что еще следует обращать внимание?

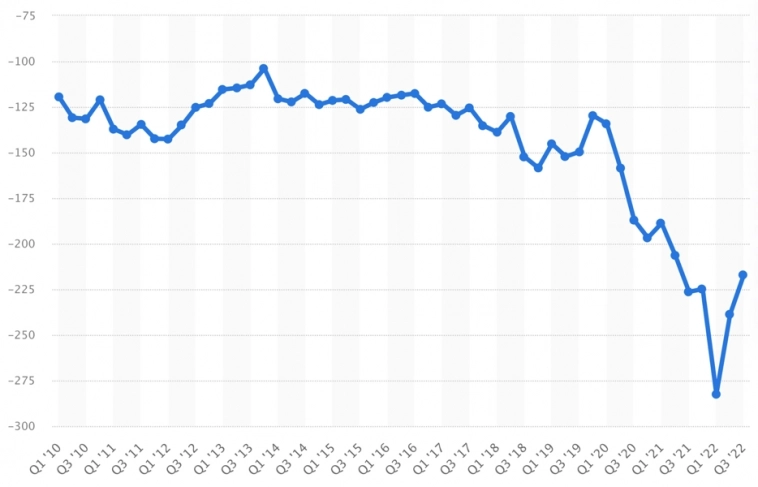

📍 Важно отслеживать доходность 2-ух летних и 10-ти летних казначейских облигаций США, а именно оценивать спред между их доходностями. На данный момент он составляет минус 0,69%, что наводит на тревожные мысли, так как может являться предвестником экономического спада. Отметим, что спред между доходностями 2-ух летних и 10-ти летних облигация США стабильно находится в отрицательной зоне с июля 2022 г. Ниже представлен график, показывающий данный спред.

👉 Подведем итоги

📍 Тезисно рассмотрим, какие события нас ожидают на рынке США в 2023 г., и что может повлиять на рынок акций:

• Дальнейшее повышение ключевой ставки со стороны ФРС и некоторое ослабление рынка труда;

• Сокращение торгового дефицита и укрепление на этом фоне американской валюты;

• Рост ВВП США по причине увеличения экспорта, в особенности экспорта энергоресурсов;

• Рост нефтегазовых доходов США.

📍 К чему в совокупности это приведет? В первой половине 2023 г. следует осторожнее относиться к технологическим компаниям и эмитентам, которые достаточно дорого оцениваются рынком. Считаем, что на текущих уровнях для долгосрочных инвесторов рано выкупать просадку по данным компаниям. Эпоха дешевых денег уже прошла, а ключевая ставка еще не скоро вернется к старым значениям, по этой причине свое предпочтением мы отдадим эмитентам из защитных секторов.

👉 Так куда мы планируем инвестировать, а от чего будем держаться подальше?

📍 Наш взгляд устремлен в защитные сектора рынка, такие как здравоохранение, сельское хозяйство, товары и медицинские услуги для домашних животных и товары первой необходимости. Данные секторы могут быть меньше подвержены рыночным колебаниям, так как траты на них будут сокращаться в самую последнюю очередь. С осторожностью следует относиться к сектору энергетических компаний. В текущем году нефтедобывающие компании выплатили достаточно щедрые дивиденды своим акционерам, будущий год может быть не исключением, однако следует внимательно отслеживать уровень деловой активности во всех регионах. Из числа облигаций предпочтение отдадим тем, у которых купон не зафиксирован и изменяется в зависимости от рыночной ситуации.

📍 Среди аутсайдеров отмечаем банковский сектор, высокие ключевые ставки сохранятся надолго, а будущий уровень деловой активности пока точно не ясен. Также пессимистично оцениваем сектор автомобилестроения, несмотря на заявления многих аналитиков о восстановлении объемов продаж в 2023 г. Сбои в цепочках поставок в отдельных случаях продолжают сохраняться, ставки по кредитам остаются высокими, а стоимость сырья и комплектующих падать не спешат, что в совокупности снижает маржинальность автопроизводителей.

👉 Что мы планируем для вас разобрать из американских эмитентов?

📍 Первичный отбор компаний проводился по скринерам акций, критериев было несколько:

1) Показатели P/B и P/S у компании не должны превышать собственные медианные значения, более того предпочтение отдавалось эмитентам, торгующимся с дисконтом относительно рынка по данным мультипликаторам. Исключением в данном случае выступает компания IDEXX;

2) Если компания генерирует выручку и показывает прибыль, то показатель Forward P/E должен быть не менее чем на 10% ниже текущего значения P/E;

3) Фармацевтические компании должны обладать крепким балансом и иметь в портфеле препараты, находящиеся на финальных стадиях испытаний, а их потенциальный рынок должен превышать 1 млрд $.

Ниже представлен перечень компаний из США по секторам, которые могут быть интересны для инвестирования и будут рассмотрены нами подробнее. Stay tuned!

--------------------------------------

📍 Друзья, активно ведем каналы в тг, а также в Пульс. Будем рады вашим подпискам!

- Регулярно публикуем свои торговые идеи и результаты;

- Анализируем акции с помощью фундаментального и технического анализа;

- Пишем полезные посты на тему финансов.

👉 Основной канал: https://t.me/FinDayNews

👉 Канал с разборами: https://t.me/FinDayStocks

👉 Пульс: https://www.tinkoff.ru/invest/social/profile/FinDay/?utm_source=share

теги блога FinDay

- ai

- DCF

- Diasoft

- IPO

- IPO 2025

- jetlend

- OZON

- SFI

- SFI | ЭсЭфАй

- SPO

- Unity

- Unity Software Inc

- азбука вкуса

- акции

- анализ

- анализ акции

- аналитика

- Астра

- банк

- втб

- выкуп акций

- Делимобиль

- Джетленд | JetLend

- Диасофт

- дивиденды

- допэмиссия

- Евротранс

- займер

- золото

- золотодобытчики

- зпиф

- ЗПИФ недвижимости

- ЗПИФы недвижимости

- ИИ

- инвестиции в недвижимость

- искусственный интеллект

- Ключевая ставка ЦБ РФ

- Красноярск

- Лукойл

- Магнит

- мобильный пост

- мтс

- МТС банк

- МТС-банк

- НМТП

- Новороссийский Морской Торговый Порт

- Облигации

- озон

- озон фармацевтика

- озонфарм

- окей

- отчетность

- отчеты МСФО

- офз

- оценка акции

- Парус

- погашение акций

- полюс

- Полюс Золото

- прогноз по акциям

- разбор

- рентал про

- Россети Волга

- Русснефть

- сбер

- сбербанк

- Селигдар

- слияние

- слияния и поглощения

- сургутнефтегаз

- ТМК

- Трубная металлургическая компания

- фонды недвижимости

- ФСК Россети

- ЦБ РФ

- ЭсЭфАй

- ЮГК

- ЮГК Южуралзолото

- Южуралзолото

- Юнипро