Блог им. Aleksey_M

Сбербанк. Обзор финансовых показателей по РСБУ за октябрь 2022 года

- 10 ноября 2022, 17:21

- |

Случилось одно из долгожданных событий на нашем рынке, Сбербанк вернулся к публикации финансовой отчетности. Хоть отчетность и сокращенная, но тем не менее дает ответы на многие вопросы.

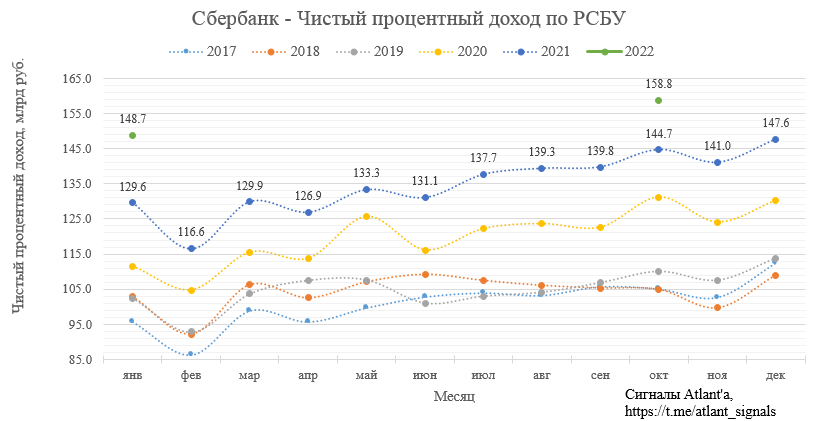

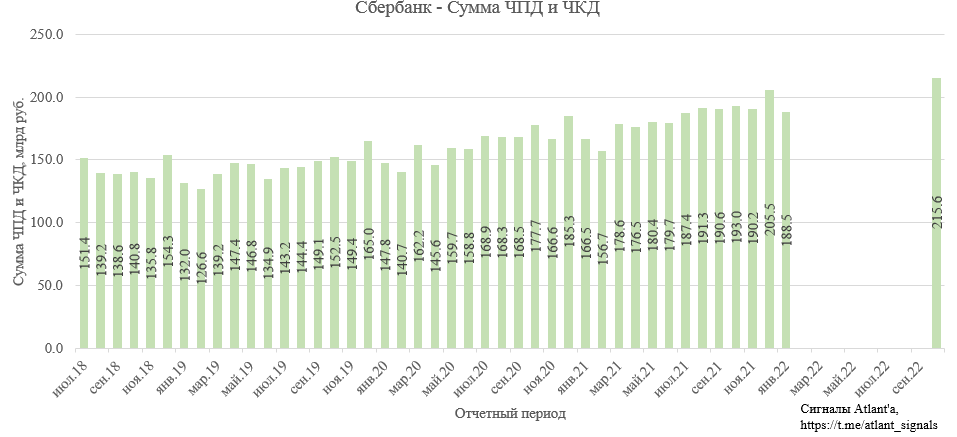

Чистый процентный доход в октябре составил 158,8 млрд рублей, что на 9,8% выше, чем в прошлом году. Это новый рекорд для банка. Не смотря на то, что ключевая ставка за полгода сходила с 9,5% до 20% и обратно к 7,5% процентная маржа не пострадала, а даже выросла.

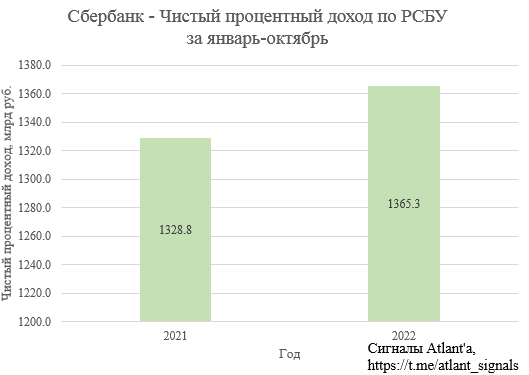

За январь-октябрь чистый процентный доход составил 1365,3 млрд рублей и вырос на 2,7% относительно прошлого года.

При этом, если отбросить результаты января и октября, то можно заметить, что в середине года ситуация была сложнее результат февраля-сентября сопоставим с 2021 годом. Но процентная турбулентность в прошлом, октябрь подтверждает это.

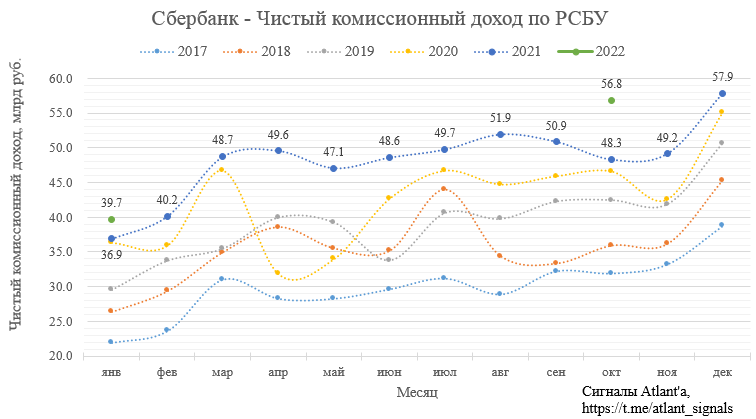

Чистые комиссионные доходы в октябре составили 56,8 млрд рублей, что на 17,6% выше, чем годом ранее.

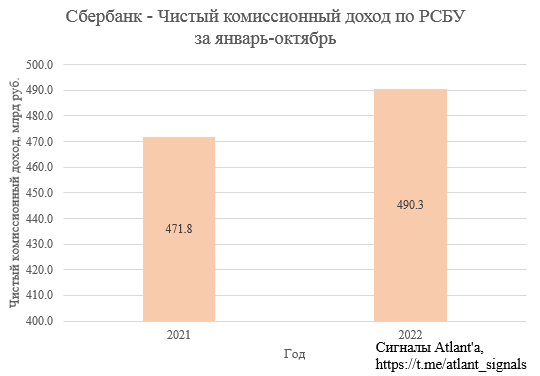

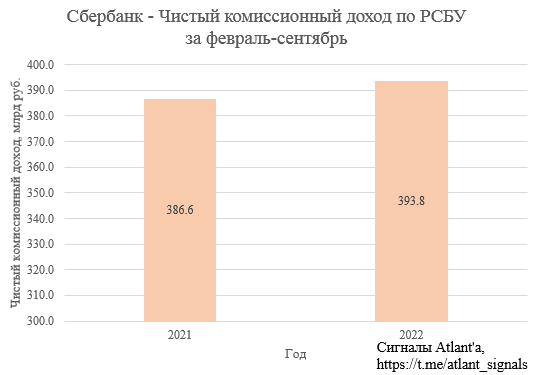

За январь-октябрь чистый комиссионный доход составил 490,3 млрд рублей и вырос на 3,9% относительно прошлого года.

Ситуация с чистым комиссионным доходом в феврале-сентябре аналогична с процентными доходами. В середине года было тяжело, но дальше стало все хорошо.

Операционные доходы от 2-х основных статей составила 215,6 млрд рублей, что на 11,7% выше, чем в прошлом году. Рекордное значения для Сбербанка.

Расходы на резервы в октябре неизвестны, но банк утверждает, что объем резервирования сопоставим с докризисным уровнем.

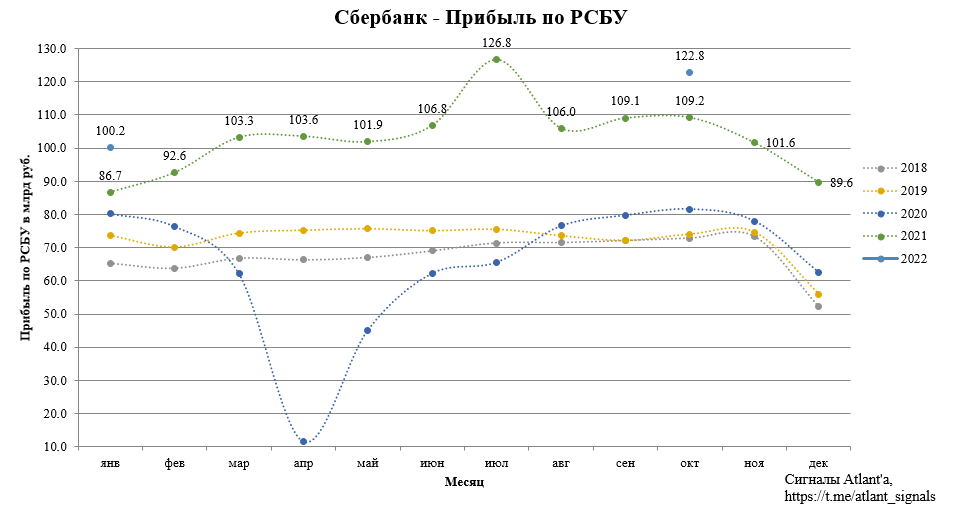

Чистая прибыль в январе составила 122,8 млрд рублей, что на 12,4% больше, чем годом ранее.

Операционные расходы оставались стабильными в октябре и составили 64,4 млрд рублей, что на 0,6% ниже, чем годом ранее.

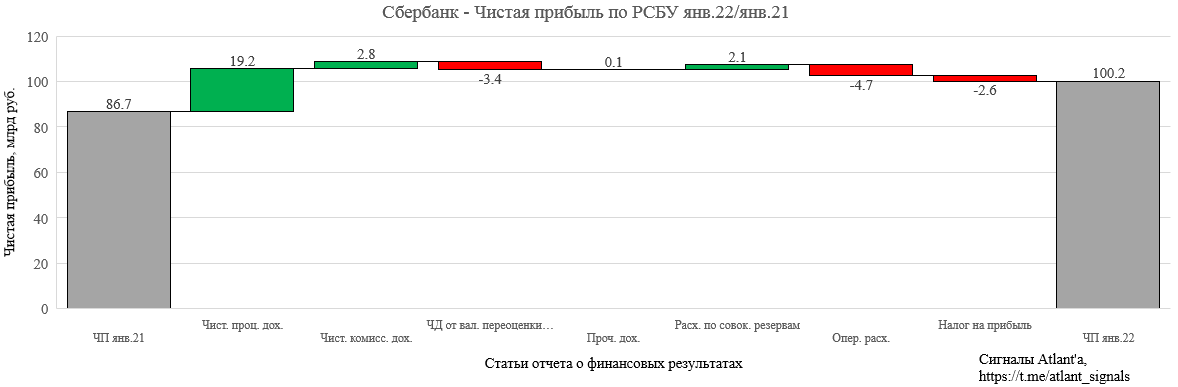

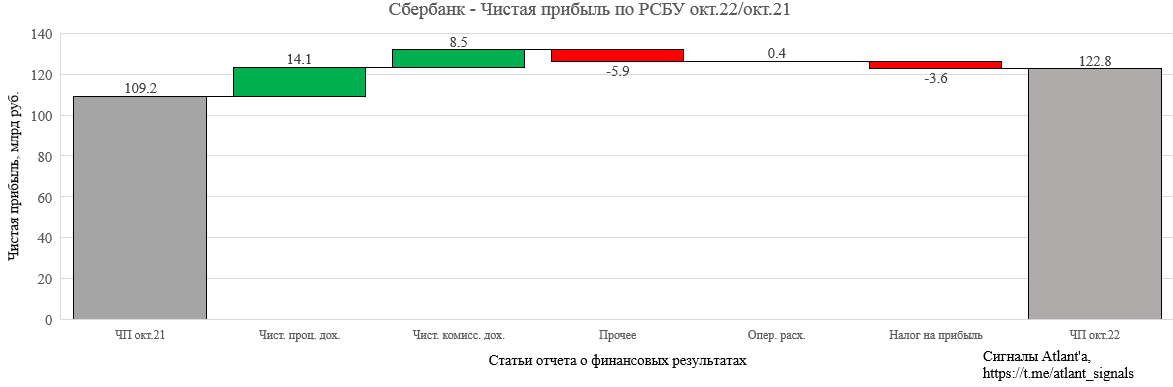

На диаграмме ниже сравнение январского отчета с предыдущим годом. Это был последний полный отчет перед СВО, где мы могли оценить влияние каждой статьи отчета на чистую прибыль. В отчете за октябрь у нас нет данных по прочих доходам, чистым доходам от валютной переоценки и расходам по совокупным резервам.

В отчете за октябрь у нас нет данных по прочих доходам, чистым доходам от валютной переоценки и расходам по совокупным резервам. Например, их совокупное влияние в январе относительно прошлого года было -1,4 млрд рублей, то есть несущественно.

В каскадной диаграмме, сравнивающей текущий октябрь с прошлогодним, непрописанные статьи отчета обобщим под понятием «прочее». Как видим, значение статьи «прочее» минимальное, то есть прибыль банком заработано честно, без различных роспусков резервов.

Прибыль Сбербанка по итогам января-октября составляет 50,1 млрд рублей. За последние два месяца скорее всего заработает еще 200 млрд рублей, а годовая прибыль по РСБУ составит 250 млрд.

При этом мы не знаем, что в отчете МСФО, там скорее всего стоит ждать меньшей прибыли, может даже околонулевой из-за того, что пострадали зарубежные активы, часть из которых уже продали.

Дивиденды за 2022 год если и будут, то небольшие, но при цене 130 рублей за акцию это сейчас не очень важно. Весной, когда только началась СВО и были введены санкции на Сбербанк и много других компаний в РФ, стояли рассуждения о том как сильно Сбер потеряет капитал и нужна ли будет его докапитализация. Оказалось, что капитал не потерян совсем, а банк вышел на докризисный ежемесячный уровень прибыли. В связи с этим считаю, что данная акция хорошая инвестиция с горизонтом год, за который она может удвоится.

Скептики могут сказать: кому нужна акция без дивидендов или с низкими дивидендами?

Я думаю, что Сбербанк может выплатить хорошие дивиденды за 1-е полугодие 2023 г, чтобы поддержать бюджет, ориентир 13,5 рублей.

Держу акции Сбербанка, сегодня докупал. Приятно, что в бизнесе Сбера нет никаких НДПИ и экспортных пошлин.

P. S. Еще больше обзоров компаний вы можете найти в моем Telegram-канале

теги блога Алексей Мидаков

- Alliance Resource Partners

- ceix

- CONSOL Energy Inc

- Hallador Energy

- MVIS

- Peabody

- Peabody Energy Corporation

- Акции

- Алроса

- Анализ

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- Гапзром

- ГМК НорНикель

- график

- дивиденды

- Евраз

- коррекция

- крутое пике

- Кубаньэнерго

- Ленэнерго

- металлурги

- Мечел

- ММК

- мобильный пост

- мосэнерго

- МОЭСК

- МРСК

- МРСК Волги

- МРСК Северо-Запада

- МРСК СЗ

- МРСК Сибири

- МРСК Урала

- МРСК Центра

- МРСК Центра и Приволжья

- МРСК ЦП

- МРСК Юга

- натуральный газ

- Норильский Никель

- Норникель

- ОГК-2

- операционные результаты

- отчет

- отчеты РСБУ

- Портфель

- прогноз

- прогноз по акциям

- продажа

- Распадская

- Ребалансировка

- Россети Ленэнерго

- Россети Юг

- Сбербанк

- Северсталь

- Сети

- Сургутнетегаз ап

- Сургутнефтегаз

- ТГК-1

- ТРК

- уголь

- Угольщики

- ФСК Россети

а это чистой воды замануха… покупайте, нам надо об вас закрыться.....

статейка чистой воды заказуха…

Лучше аффтору бы спасибо сказал