SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Spekyljant

Немного о банкротствах и FDIC

- 09 июня 2011, 13:52

- |

Недавно разбирался с выплатами Федеральной корпорации по страхованию вкладов (FDIC), и нашёл заметные изменения, которые пришли в ответ на 2008 год. В последнем отчёте FDIC действительно разрекламировали закон Додда-Фрэнка. В общем-то, закон подразумевает силу в том, что в случае банкротства кредиторы получают 97 центов на один доллар, в замен 27 центов действующие до принятия. В случае банкротства крупного финансового института FDIC могла бы быстро уволить руководителей высшего звена, а затем открыть “быструю, упорядоченную и открытую продажу активов”. В итоге такая ликвидация могла бы послужить опытом для самого агентства по страхованию и для местных регуляторов и помогла бы им лучше координироваться с иностранными ведомствами в случае возможных кризисов в будущем.

Но есть и другая примечательная черта этого закона – расширения полномочий SEC (Комиссия по ценным бумагам и биржам) и ФРС. Суть расширения такова, что каждый может быть потенциальным “стукачом” в фин. институтах. Может кто знает или слышал такую поговорку: услышал сам сказал другому, опер часть — дорога к дому. Так вот, она именно характеризует данные расширения полномочий. Дальше, что происходит. В случае поступления информации о мошенничестве, можно парализовать деятельность всего отдела, то есть, приостанавливается его деятельность до выяснения обстоятельств. Так, только в 2010 году донесения были на таких гигантов, как Bank of America, Oppenheimer & Company, Wells Fargo и Morgan Stanley комментировать данную ситуацию, последние отказались. К тому же, если раньше донесения поощрялось “сладким пряником” только в случае действий направленных в ущерб государственным интересам, то сейчас любые мошеннические ( или те, которые можно отнести к мошенническим) операции. Не мудрено, что для данного человека двери закрываются навсегда в фин. учреждения (не осмелюсь даже предположить, что за такую бдительность его примут в ФРС).

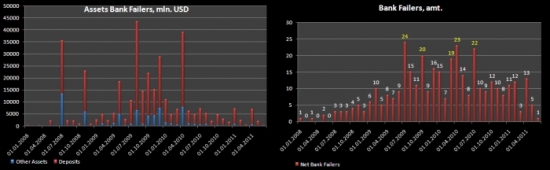

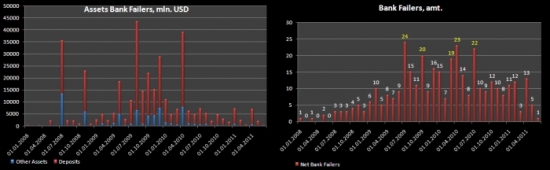

А тем временем, пока законно творцы дальше знакомятся с законом, а именно с 2300 страницами ( Толстой с трилогией просто журнал оказывается), FDIC и дальше теряет деньги. Всего корпорация за 2010 год взяла на себя покрыть банкротства по обязательства на сумму в 160 млрд. долларов. С начала этого года (январь-июнь 2011) сумма составляет 20 млрд. долларов, всего же в список обанкротившихся за этот период попало 45 кредитных учреждений.

(*) На графиках не отображается, обанкротившийся 27 сентября 2008 года Washington Mutual, Inc с активами в 307 млрд. долларов из которых депозиты 108 млрд. долларов)

Если взглянуть на структуру обанкротившихся учреждений (внизу на верхнем графике представлены суммарные активы обанкротившихся учреждений, а внизу общее количество), которые страхует FDIC, то в период с середины 2010 по июнь 2011, то банкротятся мелкие банки, в основном их активы не превышают 500 млн. долларов. То есть, в банковском секторе идёт консолидация, которая наблюдалась в 1929-1933 году. Тогда, количество банков с 30 тыс. уменьшилось до 4 тыс.

*На графиках не отображается, обанкротившийся 27 сентября 2008 года Washington Mutual, Inc с активами в 307 млрд. долларов из которых депозиты 108 млрд. долларов.

На сегодняшний день FDIC страхует вклады 7.6 тыс. кредитных учреждений с суммарными активами порядка 13,4 трлн. долларов и активами на сумму 9,45 трлн. долларов. На 31 марта 2011 года дефицит средств фонда составлял 7,0 млрд. долларов, в то время как на конец 2009 года дыра в его бюджете превышала 20 млрд. долларов.

Но есть и другая примечательная черта этого закона – расширения полномочий SEC (Комиссия по ценным бумагам и биржам) и ФРС. Суть расширения такова, что каждый может быть потенциальным “стукачом” в фин. институтах. Может кто знает или слышал такую поговорку: услышал сам сказал другому, опер часть — дорога к дому. Так вот, она именно характеризует данные расширения полномочий. Дальше, что происходит. В случае поступления информации о мошенничестве, можно парализовать деятельность всего отдела, то есть, приостанавливается его деятельность до выяснения обстоятельств. Так, только в 2010 году донесения были на таких гигантов, как Bank of America, Oppenheimer & Company, Wells Fargo и Morgan Stanley комментировать данную ситуацию, последние отказались. К тому же, если раньше донесения поощрялось “сладким пряником” только в случае действий направленных в ущерб государственным интересам, то сейчас любые мошеннические ( или те, которые можно отнести к мошенническим) операции. Не мудрено, что для данного человека двери закрываются навсегда в фин. учреждения (не осмелюсь даже предположить, что за такую бдительность его примут в ФРС).

А тем временем, пока законно творцы дальше знакомятся с законом, а именно с 2300 страницами ( Толстой с трилогией просто журнал оказывается), FDIC и дальше теряет деньги. Всего корпорация за 2010 год взяла на себя покрыть банкротства по обязательства на сумму в 160 млрд. долларов. С начала этого года (январь-июнь 2011) сумма составляет 20 млрд. долларов, всего же в список обанкротившихся за этот период попало 45 кредитных учреждений.

(*) На графиках не отображается, обанкротившийся 27 сентября 2008 года Washington Mutual, Inc с активами в 307 млрд. долларов из которых депозиты 108 млрд. долларов)

Если взглянуть на структуру обанкротившихся учреждений (внизу на верхнем графике представлены суммарные активы обанкротившихся учреждений, а внизу общее количество), которые страхует FDIC, то в период с середины 2010 по июнь 2011, то банкротятся мелкие банки, в основном их активы не превышают 500 млн. долларов. То есть, в банковском секторе идёт консолидация, которая наблюдалась в 1929-1933 году. Тогда, количество банков с 30 тыс. уменьшилось до 4 тыс.

*На графиках не отображается, обанкротившийся 27 сентября 2008 года Washington Mutual, Inc с активами в 307 млрд. долларов из которых депозиты 108 млрд. долларов.

На сегодняшний день FDIC страхует вклады 7.6 тыс. кредитных учреждений с суммарными активами порядка 13,4 трлн. долларов и активами на сумму 9,45 трлн. долларов. На 31 марта 2011 года дефицит средств фонда составлял 7,0 млрд. долларов, в то время как на конец 2009 года дыра в его бюджете превышала 20 млрд. долларов.

26

Читайте на SMART-LAB:

Портфель с ежемесячными поступлениями. Февраль 2026

В сентябре прошлого года сформировали портфель облигаций с ежемесячными купонами. Посмотрим, как изменилась ситуация на рынке, и актуализируем...

10:58

Займер спас от мошенников почти миллиард рублей

🥷 За прошлый год служба безопасности Займера выявила и заблокировала более 165 тысяч заявок на займы от мошенников, что помогло компании...

10:15

теги блога Spekyljant

- ECB

- EFSF

- FDIC

- LTRO

- money managment

- MRO

- Винс

- Греция

- европа

- ЕЦБ

- закон Додда-Фрэнка

- ликвидность банков

- М.Драги