SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Stang

Инвестирование | Итоги 2021

- 11 января 2022, 15:01

- |

Всем привет и с прошедшими праздниками!

Ну вот и я докатился до жизни такой подведения промежуточных итогов своей инвестиционной деятельности.

Стратегия незамысловатая — «купи и держи», скучная и унылая, но уже на своём опыте убеждаюсь, что на длинном горизонте довольно эффективная. Плечи и шорт не использую. Просадки переношу спокойно. Придерживаюсь мнения, что чем меньше инвестор дергается, тем меньше у него шансов влезть в нехорошее.

Хотя в названии статьи и фигурирует 2021-й год, полагаю, что инвестору есть смысл показывать именно динамику за всё время, а не результаты за конкретный год.

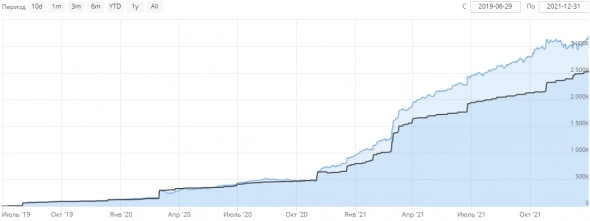

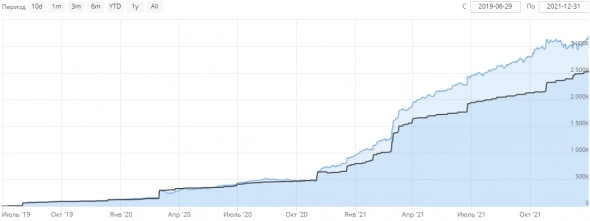

Пополнения (черная кривая) / Стоимость портфеля (синяя кривая):

На черной кривой именно внесения из своего кармана. Реинвестированные дивиденды и вычет по ИИС посчитаны как доходность, а не как внесения. Как видно на графике, в 2019-м начинал с малых сумм и первое время присматривался. В 2020-м пополнения плавно нарастил. В 2021-м тоже нарастил, но уже резко.

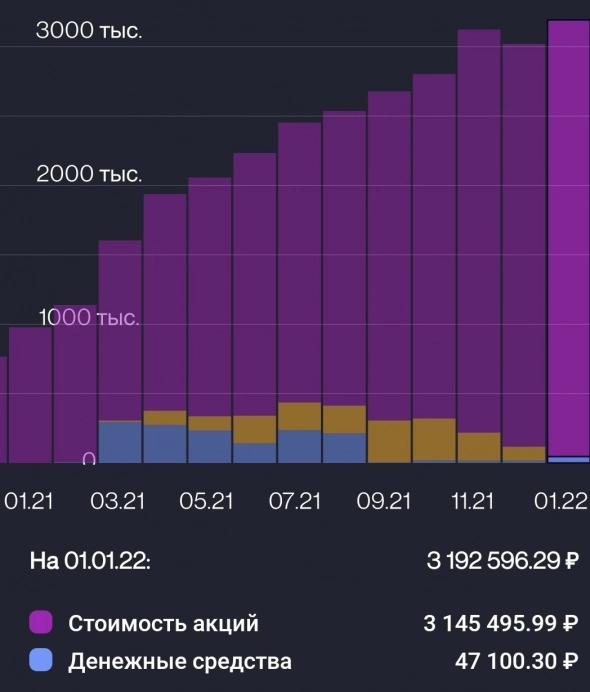

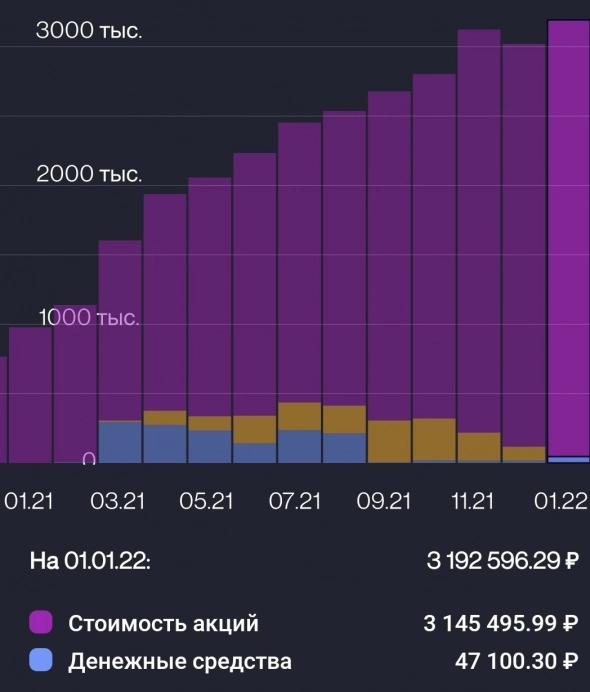

В основном всё время в акциях. В первом полугодии попробовал сформировать подушку в размере 400 т.р. на случай просадок. Сначала держал в кэше и облигациях (ОФЗ 29012, плавающий купон), потом только в облигациях. Под конец года переложился в акции: частично в упавший Полиметалл в октябре, а в ноябре и декабре остатками подушки вошел в несколько акций на снижении рынка, ступеньками на 4000 и 3900 по iMOEX. Дно пролива все равно не угадал и к началу утренней свистопляски 14 декабря от подушки уже ничего не осталось. Создание подушки в период такого роста оказалось скорее ошибкой, т.к. если бы те 400 т.р. еще весной вложил в тех же металлургов, эффективность вложений была бы выше. Ну да ладно, ибо полезный опыт. В любом случае, данный инструмент со счетов не сбрасываю, но скорее всего буду подключать его позже, когда капитал дорастет до отметки 8-10 млн.

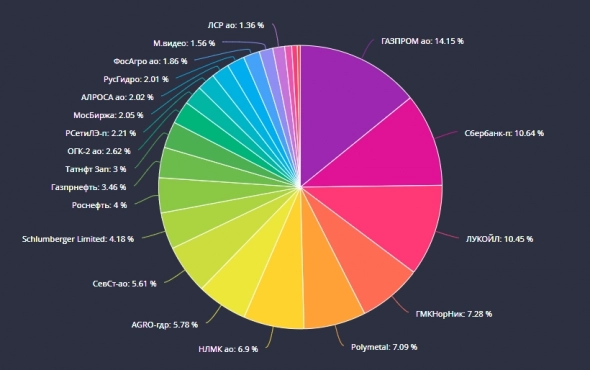

Также ошибкой считаю избыточную диверсификацию, которую зачем-то развёл на начальном этапе формирования портфеля: к началу 2021-го подошел с зоопарком из 35 эмитентов, как российских, так и иностранных. В течение года постепенно подчищал портфель, лишние эмитенты проданы с прибылью, за исключением Энела (убыток 740 руб.). Сейчас 23 эмитента, зачистку планирую продолжить и в дальнейшем держать это количество в диапазоне от 15 до 20. По странам диверсификации практически нет, сейчас на 95% в российских акциях.

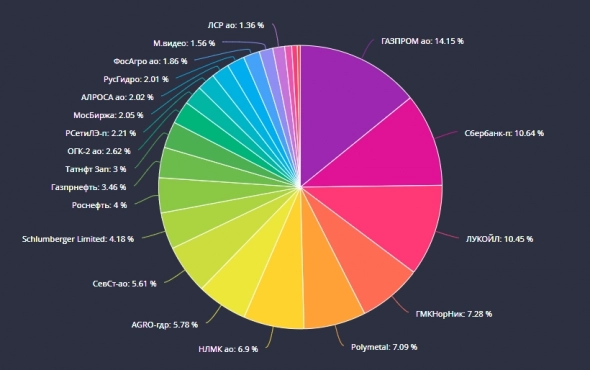

Текущий состав по эмитентам:

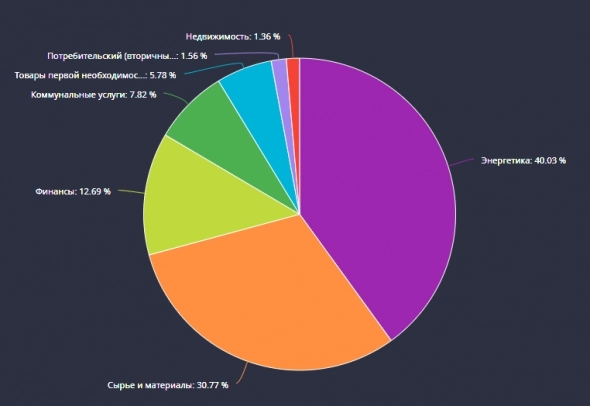

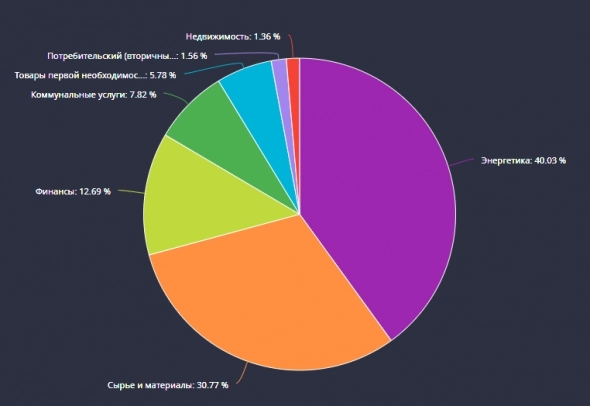

Текущий состав по отраслям:

Львиная доля портфеля отведена экпортерам с валютной выручкой.

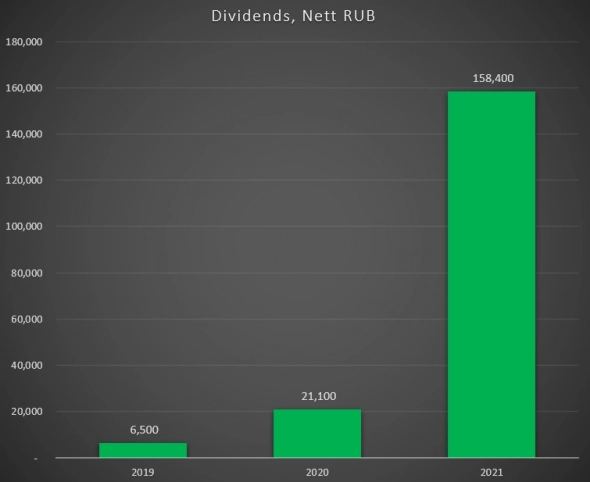

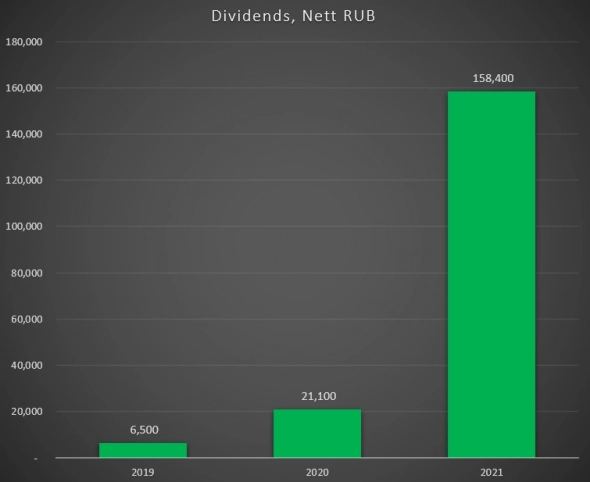

Динамика по дивидендам (суммы после вычета НДФЛ):

На графике только дивиденды. Вычет по ИИС в 2020-м составил 15 т.р., в 2021-м — 50 т.р., в 2022-м будет 52 т.р., в данный график включать не вижу смысла. Дивиденды и вычеты полностью реинвестируются.

Грубый прогноз по дивидендам на 2022-й: примерно 330 т.р. «чистыми» при текущем количестве бумаг. Учитывая, что количество бумаг буду наращивать, по дивидендам на 2022-й цель минимум — 450 т.р., цель максимум — 500 т.р. Через год составлю аналогичный отчет, станет понятно удалось ли достичь целей.

Всем удачных сделок и спасибо за внимание!

Ну вот и я докатился до жизни такой подведения промежуточных итогов своей инвестиционной деятельности.

Стратегия незамысловатая — «купи и держи», скучная и унылая, но уже на своём опыте убеждаюсь, что на длинном горизонте довольно эффективная. Плечи и шорт не использую. Просадки переношу спокойно. Придерживаюсь мнения, что чем меньше инвестор дергается, тем меньше у него шансов влезть в нехорошее.

Хотя в названии статьи и фигурирует 2021-й год, полагаю, что инвестору есть смысл показывать именно динамику за всё время, а не результаты за конкретный год.

Пополнения (черная кривая) / Стоимость портфеля (синяя кривая):

На черной кривой именно внесения из своего кармана. Реинвестированные дивиденды и вычет по ИИС посчитаны как доходность, а не как внесения. Как видно на графике, в 2019-м начинал с малых сумм и первое время присматривался. В 2020-м пополнения плавно нарастил. В 2021-м тоже нарастил, но уже резко.

В основном всё время в акциях. В первом полугодии попробовал сформировать подушку в размере 400 т.р. на случай просадок. Сначала держал в кэше и облигациях (ОФЗ 29012, плавающий купон), потом только в облигациях. Под конец года переложился в акции: частично в упавший Полиметалл в октябре, а в ноябре и декабре остатками подушки вошел в несколько акций на снижении рынка, ступеньками на 4000 и 3900 по iMOEX. Дно пролива все равно не угадал и к началу утренней свистопляски 14 декабря от подушки уже ничего не осталось. Создание подушки в период такого роста оказалось скорее ошибкой, т.к. если бы те 400 т.р. еще весной вложил в тех же металлургов, эффективность вложений была бы выше. Ну да ладно, ибо полезный опыт. В любом случае, данный инструмент со счетов не сбрасываю, но скорее всего буду подключать его позже, когда капитал дорастет до отметки 8-10 млн.

Также ошибкой считаю избыточную диверсификацию, которую зачем-то развёл на начальном этапе формирования портфеля: к началу 2021-го подошел с зоопарком из 35 эмитентов, как российских, так и иностранных. В течение года постепенно подчищал портфель, лишние эмитенты проданы с прибылью, за исключением Энела (убыток 740 руб.). Сейчас 23 эмитента, зачистку планирую продолжить и в дальнейшем держать это количество в диапазоне от 15 до 20. По странам диверсификации практически нет, сейчас на 95% в российских акциях.

Текущий состав по эмитентам:

Текущий состав по отраслям:

Львиная доля портфеля отведена экпортерам с валютной выручкой.

Динамика по дивидендам (суммы после вычета НДФЛ):

На графике только дивиденды. Вычет по ИИС в 2020-м составил 15 т.р., в 2021-м — 50 т.р., в 2022-м будет 52 т.р., в данный график включать не вижу смысла. Дивиденды и вычеты полностью реинвестируются.

Грубый прогноз по дивидендам на 2022-й: примерно 330 т.р. «чистыми» при текущем количестве бумаг. Учитывая, что количество бумаг буду наращивать, по дивидендам на 2022-й цель минимум — 450 т.р., цель максимум — 500 т.р. Через год составлю аналогичный отчет, станет понятно удалось ли достичь целей.

Всем удачных сделок и спасибо за внимание!

3.9К |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

Сравните плиз ваши результаты с тупым покупанием индексного БПИФ, стоят ли терзания с зоопарком результата.

Дивы я так понимаю вам не нужны сегодня, зачем тогда платить налоги?

Если наша задача — денежный поток, это одна структура портфеля.

Если денежный поток сегодня не нужен, а нужен рост капитала это другая структура портфеля.

Посему, состав портфеля должен соответствовать задачам.

Я тоже начал с 10 акций, прошел год результат 5 в плюсе, 5 в минусе, в целом чуть хуже индекса, забил и теперь только индекс, те 10 акций не продавал, их суммарная доля снизилась до 20%, все дивы тоже в индекс.

А вот годика через 2, когда вырвемся в помпасы, в переходный период, лет 5, потихоньку буду менять структуру, напр 60% потока зпифн(надеюсь к тому моменту выбор будет больше), 20% дивы, 20% тело поквартально раскрывемых депозитов, а основной капитал по прежнему в индексе, с перекладкой в указанные инструменты по необходимости и возможностям. Как то так.

А описанная Вами стратегия, на мой взгляд, вполне рабочая. Просто я считаю, что конкретно мне она не подходит. Вполне возможно, что я и ошибаюсь, но это покажет только время.

Возраст 38.