Блог им. walkmanx21

Обзор портфеля "Ноябрь 2021". Коррекция, истерия и неопределенность в одном флаконе.

- 03 декабря 2021, 09:12

- |

РОССИЙСКИЙ ПОРТФЕЛЬ

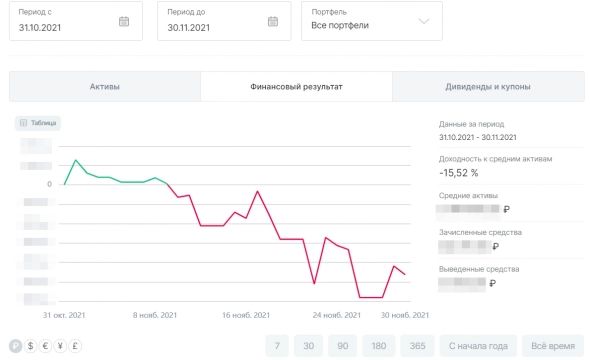

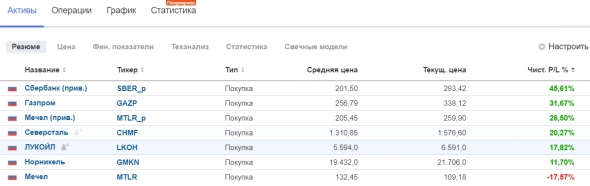

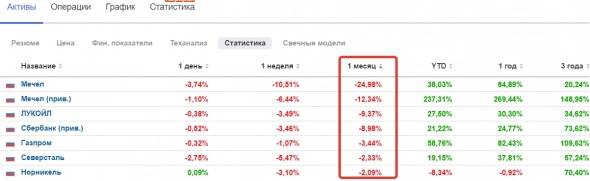

За ноябрь 2021 индекс Мосбиржи полной доходности упал на 6,25%. При этом инвест.часть российского портфеля упала на 8,39%, а общий результат с учетом спекулятивной части -15,52%.

До 23 ноября активно докупал фьючи Газпрома лесенкой через каждые 5 рублей падения акций. Средняя получилась 33 655 рублей за 100 акций или 336,55 рублей за акцию.

Также прикупил обыкновенных акций Мечела в качестве венчура на 4% от портфеля (средняя 132,45). Отчеты, вышедшие 18 ноября, хоть и подкачали в плане производственных показателей (имеется снижение) все-таки порадовали в финансовом плане. За 3 квартала 2021 года Мечел заработал порядка 76 рублей дивидендов на 1 привилегированную акцию (на 2 декабря стоит 270 рублей). Но купил то я обычку — здесь реально венчур и идея в том, что Мечел продолжит гасить долг на фоне хороших финансовых результатов и будет делать это в 2022 году, что переоценит акцию. Хочется верить в историю, аналогичную Распадской.

Вместе с тем, 26.11.2021 случилась масштабная истерия на фоне нового штамма коронавируса — «омикроне». Нефть за день обвалили на 12% (четвертое по величине дневное падение за всю историю наблюдений). Все СМИ истерили, что это новая мутация и теперь на всем конец, страны поочерёдно закрывали границы. В этот день ничего не делал — был в запаре на работе. В выходные переварил ситуацию и решил снизить риски в своих спекулятивных позах — продал четверть всех фьючей Газпрома и треть фьючей ВТБ.

В идеях ничего не поменялось. Более того, у Газпрома 29 ноября вышел прекрасный отчет за 3 квартала 2021 года, где компания заработала 29,68 рублей дивидендов на 1 акцию и за четвертый квартал прогнозируется еще 20 рублей прибавки (такой скачок за счет существенного роста цен на газ). Итого прогнозируется 45-50 рублей дивидендов на 1 акцию, которая на 2 декабря торгуется за 350 рублей. Форвардная дивдоха на текущий момент 12-14% годовых, что очень много для топа индекса Мосбиржи. Если Газпром будет отсекаться с доходностью около 9% годовых, то котировки при таких дивидендах должны соответствовать 500-550 рублям. Имеем апсайд порядка 50%. Простая и понятная идея. Жду реализации, но риски заставляют немного подрезать спекулятивные позиции. В инвестпортфеле ничего не меняется.

Общая статистика по портфелю

Общая статистика по портфелю

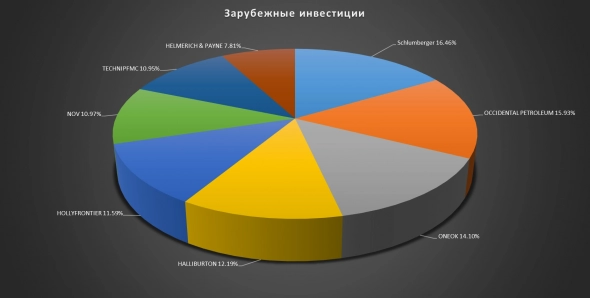

ЗАРУБЕЖНЫЙ ПОРТФЕЛЬ

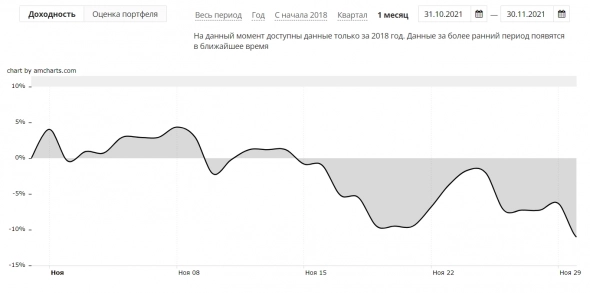

Индекс S&P500 за октябрь упал на 0,83%, ETF XLE (энергетический сектор США) упал на 5,01%. Мой же зарубежный портфель за это время упал на 7,98%.5 ноября полностью продал PBF и поменял его на другой НПЗ — HFC (HollyFrontier Corporation). Риски намного меньше при сопоставимом апсайде.

Также после истерии 26.11.2021 решил провести небольшую ребалансировку и переложить 15% от иностранного портфеля в российский. Уж очень интересно, просто и понятно смотрится Газпром. Посему 29-30 ноября:

- полностью продал OIS — история рисковая, поэтому отпустил ее легко;

- частично распродал OKE, HAL, HP, NOV, HFC (вырвался в топы по весу в портфеле, срезал).

Состав портфеля на 30.11.2021

Общая статистика по портфелю

Общая статистика по портфелю

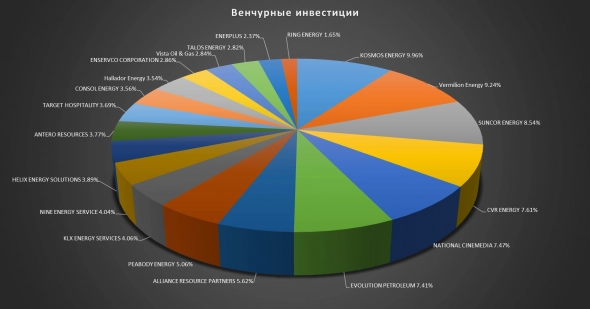

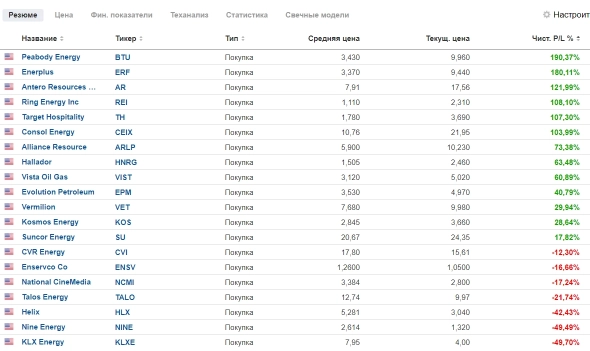

ВЕНЧУРНЫЙ ПОРТФЕЛЬ

Венчурный портфель за ноябрь упал на 10,2%.

По данному портфелю делалось чуть более чем ничего.

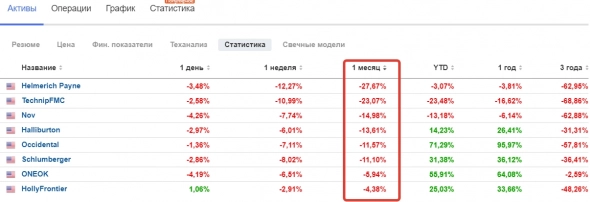

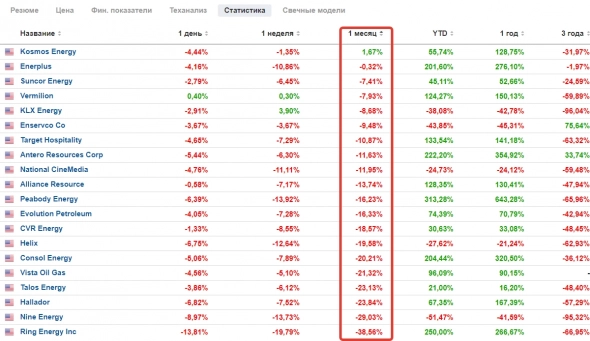

Размышляю о том, а не ликвидировать ли позиции в KLXE, NINE, HLX. Это мелкие нефтесервисы, которым достаются крохи с барского стола (после SLB, HAL, BKR) и которым приходится сейчас очень непросто. О чем собственно и говорят их графики в сравнении с SLB:

А пока все вот так:

Состав портфеля на 30.11.2021

Общая статистика по портфелю

Общая статистика по портфелю

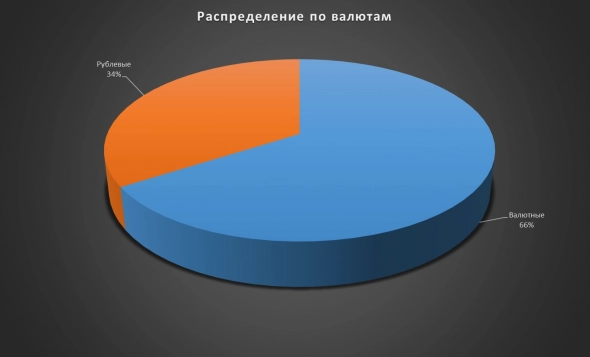

РАСПРЕДЕЛЕНИЕ АКТИВОВ

На 30.11.2021 соотношение следующее:

ЧТО БУДУ ДЕЛАТЬ ДАЛЬШЕ

Буду наблюдать за рисками. В планах кэш от ребаланса зарубежного портфеля пустить на увеличение инвестиционной позы в Газпроме с одновременным снижением его доли в спекулятивной части. Условно в спеках продаю 1 фьючерс на 100 акций Газпрома и параллельно покупаю настоящие 100 акций Газпрома. Одна из целей такого маневра — снижение влияния отрицательной вариационной маржи в случае дальнейшей коррекции.Также буду поглядывать за KLXE, NINE, HLX. Заодно и ENSV возьму на карандаш. Уж давно уже зреют мысли «а не пустить ли их под нож», но пока все что-то останавливает. Буду думать.

От 2021 года остается последний месяц и впереди не только подведение итогов декабря, но и итогов всего года! Сам с нетерпением жду годовой отсечки для среза :)

На сем заканчиваю на сегодня. Успешных инвестиций!

***

Источник — мой блог.

теги блога walkmanx21

- ETF

- tinkoff

- акции

- Акции РФ

- акции США

- анализ

- аренда

- банк

- банки

- биржа

- бпиф сбербанк индекс мосбиржи

- брокер финам

- брокеры

- валютный рынок

- венчур

- Владимир Путин

- ВТБ

- ВТБ брокер

- Газпром

- грааль

- Девальвация

- деньги

- единый брокерский счет

- закрытие ИИС с бумагами

- иис

- инвестиции

- инвестиции в недвижимость

- Индекс МосБиржи

- Индекс Московской Биржи

- Иностранные ценные бумаги

- исследования

- итоги

- итоги года

- итоги месяца

- кешбэк

- коррекция

- кризис

- ЛДВ

- льготы

- маржин колл

- Мечел

- МосБиржа

- наблюдения

- налоги

- налоги на дивиденды

- налогообложение на рынке ценных бумаг

- недвижимость

- недвижимость в РФ

- нота

- обвал

- Облигации

- отзыв

- открытие

- открытие банк

- открытие брокер

- отчёт

- переезд

- Плюсы и минусы

- покупка

- портфели

- портфель активов

- проценты

- проценты по вкладам

- российский фондовый рынок

- санкции

- сбербанк

- Сбережения

- семейный бюджет

- спекуляции

- сравнение

- срочный рынок

- статистика

- страхование

- страхование вкладов

- тарифы

- тестирование

- Тинькофф Банк

- физлица

- финам

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок для начинающих

- фонды

- фундамент

- ФЬЮЧЕРСЫ

- ЦБ

- ЦБ России

- Центральный банк Российской Федерации

- экономия

- январь

Это «синтетическая облигация» с доходностью, практически равной доходности коротких ОФЗ до года, если получать дивиденды на купленные акции.