Блог им. Kirikasan

Русолово. Наш взгляд

- 27 сентября 2021, 15:15

- |

Недавно мы проводили опрос на тему того, обзор какой компании хотели бы увидеть наши читатели. Безоговорочным лидером оказалась компания Русолово. Давайте же посмотрим, есть ли там что-нибудь интересное👇

Русолово является горнодобывающим предприятием, деятельность которого сконцентрирована на производстве оловянного концентрата.

При этом, до недавнего времени, довольно существенную часть выручки (но не прибыли) занимала деятельность по реализации ценных бумаг. Так, например, по результатам 2019 года из 13 млрд выручки 11 пришлось на реализацию ценных бумаг. Но с 2020-го года данная деятельность теперь не является основной.

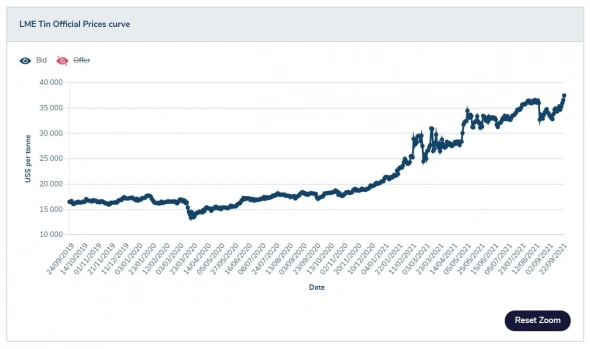

Инвестиционный тезис, который витает вокруг Компании, заключается в том, что оценка Компании не выросла вслед за ростом результатов и цен на олово в 2 раза за последний год (по данным Лондонской Биржи Металлов). Попробуем разобраться, почему так могло произойти.

1. Несмотря на внушительную динамику роста производства олова, в Компании пока не наблюдается устойчивого роста объемов реализации данного металла. В годовом отчете за 2020-ый год очевидно скрывается данный факт (показан только экспоненциальный рост производства и факт роста реализации в 2020 по сравнению с 2019), хотя в финансовых отчетах видно, что запасы растут куда быстрее выручки.

2. Вместе с тем, что компания не раскрывает информацию об объемах продаж, она также не раскрывает данные о ценах реализации данного металла (по крайней мере, нам не удалось найти таких данных). Иными словами, невозможно определить, по каким контрактам и, соответственно, ценам Компания реализует оловянный концентрат, а значит, качество прогноза выручки может хромать. Однако по результатам 1пг 2021 года влияние роста цен олова на результаты Компании видно не вооруженным глазом: выручка выросла с 1,2 млрд до 2,6 млрд руб. (за весь 2020 год выручка была 2,7 млрд. руб.), а чистая прибыль составила 564,4 млн руб. против убытка в 479,7 млн рублей в прошлом году. В таком случае, можно попробовать спрогнозировать результаты 2021-го года через экстраполяцию полугодовых результатов, получив таким образом существенный рост годовых результатов...

3.… Но давайте взглянем на оценку. На наш взгляд, даже если предположить, что в 2021 году Компания заработает 1,5 млрд рублей чистой прибыли (что является весьма оптимистичным сценарием), то ее текущая оценка в 30 млрд рублей все равно будет выглядеть высокой. И для того, чтобы оправдать такую оценку, мы в команде сошлись на том, что в следующие 3-5 лет компания должна расти в части прибыли хотя бы на 30%-50% ежегодно с учетом фактора неопределенности во времени. И это только для оправдания текущей оценки, не говоря уже о росте капитализации с текущих уровней.

Мы пока сомневаемся в том, что Русолово сможет продемонстрировать выше описанные темпы роста. Нам будет проще поучаствовать в капитале данной Компании, если представленные выше темпы роста будут реализовываться в течение года-двух, но при этом оценка будет оставаться на тех же уровнях, а перспективы цен на олово сохранятся в положительной зоне.

-------------------------------------------

📗 Блог нашей компании в телеграмм — t.me/uralcapital

💼 Наш портфель — https://intelinvest.ru/public-portfolio/334106/

- 27 сентября 2021, 15:23

- 27 сентября 2021, 17:31

- 27 сентября 2021, 20:30

теги блога Czarish

- aflt

- agro

- agro-гдр

- AKRN

- AQUA

- bspb

- gazp

- KAZT

- LNTA

- LSRG

- mvid

- NKNC

- Ozon

- petropavlovsk

- sngs

- SNGSP

- UPRO

- VTBR

- акрон

- акции

- аэрофлот

- Аэрофлот AFLT

- банк Санкт-Петербург

- брокеры

- втб

- газпром

- Газпромнефть

- грамотность финансовая

- Группа ЛСР

- дивиденды

- иис

- источники информации

- капитал

- куйбышевазот

- лента

- ЛСР Группа

- м.видео

- накопление

- налогообложение на рынке ценных бумаг

- Нижнекамскнефтехим

- облигации

- оффтоп

- Петропавловск

- портфель

- портфель активов

- прогноз по акциям

- роснано

- русагро

- Русолово

- русская аквакультура

- сбер

- сбер ап

- сбербанк

- сургутнефтегаз

- Финансовая грамотность

- Формула Дюпона

- Юнипро