Блог им. Hamvestor

Рэй Далио: Меняющийся мировой порядок. Глава 4. Большие циклы Голландской и Британской империй и их валют - Часть 2 из 2

- 02 сентября 2021, 22:22

- |

Первая часть | Вторая часть

Более пристальный взгляд на взлеты и падения ведущих империй за последние 500 лет

Голландская империя и голландский гульден

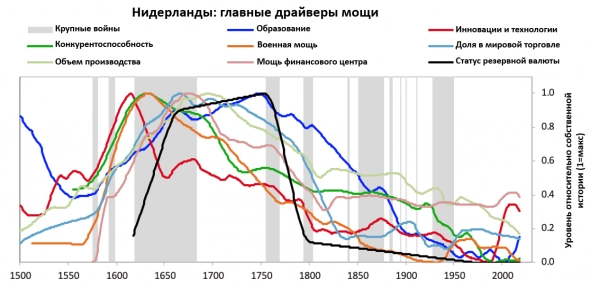

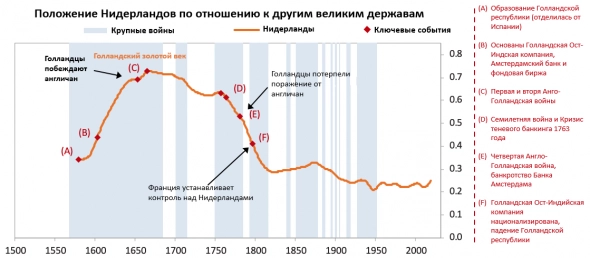

Прежде чем перейти к краху голландской империи и голландского гульдена, давайте вкратце рассмотрим всю дугу ее подъема и упадка. Если ранее я уже показывал вам совокупный индекс могущества Голландской империи, то на приведенном ниже графике показаны восемь держав, входящих в ее состав, начиная с подъема около 1575 года и заканчивая спадом около 1780 года. На нем вы можете увидеть историю, лежащую в основе подъема и упадка.

Провозгласив независимость в 1581 году, голландцы отбились от испанцев и создали глобальную торговую империю, на долю которой пришлось более трети мировой торговли, в основном через первую мегакорпорацию — Голландскую Ост-Индскую компанию. Как показано на диаграмме выше, благодаря высокому уровню образования голландцы внедряли инновации во многих областях. В начале XVII века они произвели около 25% мировых изобретений,[4] прежде всего в области кораблестроения, что привело к значительному повышению конкурентоспособности Голландии и увеличению ее доли в мировой торговле. Благодаря этим кораблям и капитализму, который обеспечивал деньги для финансирования этих экспедиций, голландцы стали крупнейшими торговцами в мире, на долю которых приходилось около трети мировой торговли.[5] Пока корабли путешествовали по миру, голландцы создали сильную армию для защиты их и своих торговых путей.

В результате этого успеха они разбогатели. Доход на душу населения вырос более чем в два раза по сравнению с большинством других крупных европейских держав.[6] Они вкладывали больше средств в образование. Уровень грамотности стал вдвое выше среднемирового. Они создали империю, простирающуюся от Нового Света до Азии, и создали первую крупную фондовую биржу, а Амстердам стал самым важным финансовым центром мира. Голландский гульден стал первой мировой резервной валютой, на которую приходилось более трети всех международных сделок.[7] По этим причинам в конце 1500-х и в 1600-х годах голландцы стали мировой экономической и культурной державой. Все это им удалось сделать при населении всего в 1-2 миллиона человек. Ниже приводится краткое описание войн, которые им пришлось вести, чтобы построить и удержать свою империю. Как видно, все они были связаны с деньгами и властью.

- Восьмидесятилетняя война (1566-1648): Это было восстание Нидерландов против Испании (одной из сильнейших империй той эпохи), которое в конечном итоге привело к независимости Нидерландов. Протестантские голландцы хотели освободиться от католического господства Испании и в итоге сумели стать независимыми де-факто. В период с 1609 по 1621 год между двумя государствами действовало перемирие. В конце концов, Испания признала независимость Нидерландов по Мюнстерскому миру, который был подписан вместе с Вестфальским договором и положил конец как Восьмидесятилетней, так и Тридцатилетней войне [8].

- Первая англо-голландская война (1652-1654): Это была торговая война. В частности, чтобы защитить свое экономическое положение в Северной Америке и нанести ущерб голландской торговле, с которой конкурировали англичане, английский парламент в 1651 году принял первый из Навигационных законов, согласно которому все товары из американских колоний должны были перевозиться английскими судами, что положило начало военным действиям между двумя странами [9].

- Голландско-шведская война (1657-1660 гг.): Эта война была вызвана желанием голландцев сохранить низкие пошлины на высокодоходных балтийских торговых путях. Это оказалось под угрозой, когда Швеция объявила войну Дании, голландскому союзнику. Голландцы победили шведов и сохранили выгодное торговое соглашение [10].

- Вторая англо-голландская война (1665-1667): Англия и Нидерланды снова воевали из-за очередного торгового спора, который опять закончился победой Нидерландов. [11]

- Франко-голландская война (1672-1678) и Третья англо-голландская война (1672-1674): Это также была борьба за торговлю. Она велась между Францией и Англией с одной стороны и голландцами (называемыми Объединенными провинциями), Священной Римской империей и Испанией с другой.[12] Голландцы в значительной степени остановили планы Франции по завоеванию Нидерландов и заставили Францию снизить некоторые тарифы против голландской торговли,[13] но война была более дорогой, чем предыдущие конфликты, что увеличило их долги и нанесло голландцам финансовый ущерб.

- Четвертая англо-голландская война (1780-1784): Эта война велась между голландцами и быстро усиливающимися англичанами, частично в отместку за поддержку голландцами США в Американской революции. Война закончилась значительным поражением голландцев, а затраты на боевые действия и последующий мир способствовали тому, что гульден перестал быть резервной валютой[14].

На графике ниже представлен индекс мощи Нидерландов с указанием ключевых периодов войны.

Как было показано, семена упадка Нидерландов были посеяны во второй половине XVII века, когда они начали терять свою конкурентоспособность и перенапрягаться в глобальном масштабе, пытаясь поддерживать империю, которая стала скорее затратной, чем прибыльной. Возросшие выплаты по обслуживанию долга сжимали их, в то время как ухудшающаяся конкурентоспособность снижала их доходы от торговли. Доходы от бизнеса за рубежом также упали. Богатые голландские сберегатели переводили свои деньги за границу как для выхода из голландских инвестиций, так и для перехода к инвестициям в Британию, которые были более привлекательными из-за сильного роста доходов и более высокой доходности.[15] Хотя долговое бремя росло на протяжении большей части 1700-х годов,[16] голландский гульден оставался широко принятой во всем мире резервной валютой, поэтому он держался исключительно благодаря функциональности и вере в него.[17] (Как объяснялось ранее, статус резервной валюты классически отстает от падения других ключевых факторов подъема и падения империй). Как показывает черная линия на первом графике выше (обозначающая степень использования валюты в качестве резервной), гульден оставался широко используемой мировой резервной валютой и после того, как голландская империя начала приходить в упадок, вплоть до Четвертой англо-голландской войны, которая началась в 1780 году и закончилась в 1784 году[18].

Тлеющий конфликт между поднимающимися англичанами и угасающими голландцами обострился из-за того, что голландцы торговали оружием с колониями во время Американской революции.[19] В отместку англичане нанесли мощный удар по голландцам в Карибском бассейне и в итоге установили контроль над голландскими территориями в Ост- и Вест-Индии.[20] Война потребовала от голландцев больших расходов на восстановление своего обветшалого военно-морского флота: Голландская Ост-Индская компания потеряла половину своих кораблей[21] и доступ к своим ключевым торговым путям, в то же время занимая значительные средства у Банка Амстердама, чтобы остаться в живых. А война вынудила голландцев накопить большие долги сверх этих.

Главная причина, по которой голландцы проиграли войну, заключалась в том, что они позволили своему флоту стать намного слабее британского из-за сокращения инвестиций в военный потенциал, чтобы тратить их на внутренние поблажки.[23] Другими словами, они пытались финансировать как оружие, так и масло за счет своей резервной валюты, не имели достаточной покупательной способности для поддержки оружия, несмотря на их большую способность занимать из-за того, что у них была ведущая резервная валюта, и потерпели финансовое и военное поражение от британцев, которые были сильнее в обоих отношениях.

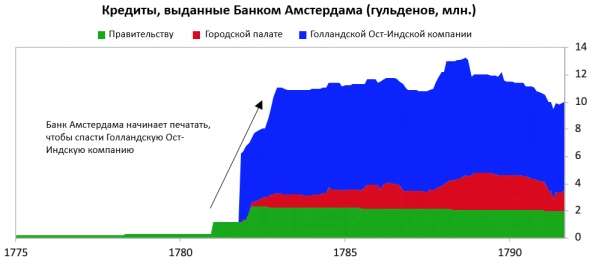

Самое главное, эта война разрушила прибыльность и баланс Голландской Ост-Индской компании.[24] Хотя она уже находилась в упадке из-за снижения конкурентоспособности, она столкнулась с кризисом ликвидности после спада торговли, вызванного британской блокадой на голландском побережье и в Голландской Ост-Индии.[25] Как показано ниже, она понесла большие потери во время четвертой англо-голландской войны и начала активно заимствовать у Банка Амстердама, поскольку была слишком системообразующей для голландского правительства.

![[26] [26]](/uploads/2021/images/11/17/37/2021/09/02/8ba170d584.webp)

[26]

Как показано на диаграмме ниже, Голландская Ост-Индская компания, которая, по сути, представляла собой голландскую экономику и вооруженные силы, завернутые в компанию, в 1780 году начала приносить убытки, которые стали огромными во время Четвертой англо-голландской войны.

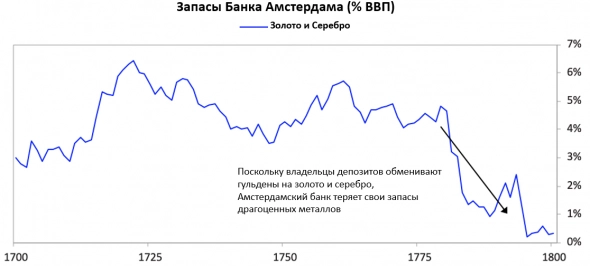

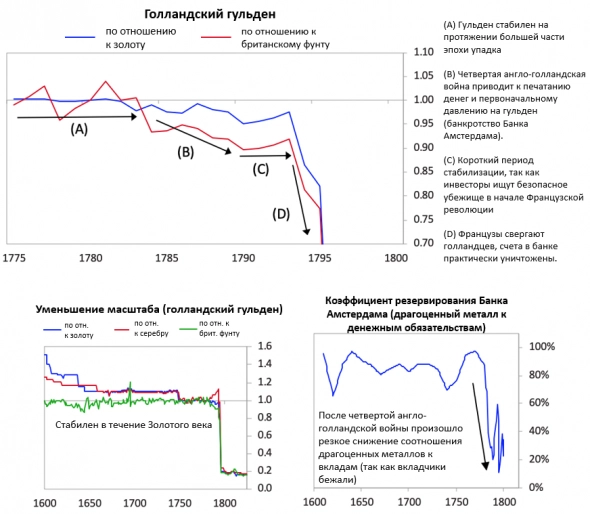

Когда держатели вкладов в Амстердамском банке поняли, что банк «одалживает» свеженапечатанные гульдены для спасения Голландской Ост-Индской компании, в Амстердамский банк хлынул поток вкладчиков.[27] По мере того, как инвесторы уходили, потребности в займах росли, золото все больше предпочитали бумажным деньгам, а владельцы бумажных денег обменивали их на золото в Амстердамском банке, и стало понятно, что золота не хватит. Бегство из банка и бегство из гульдена ускорилось во время войны, поскольку становилось все более очевидным, что голландцы потерпят поражение, и вкладчики могли предвидеть, что банк напечатает больше денег и будет вынужден обесценить гульден. Гульдены были обеспечены драгоценными металлами, но поскольку предложение гульденов росло и вкладчики могли видеть, что происходит, они сдавали свои гульдены в обмен на золото и серебро, поэтому соотношение требований на золото и серебро росло, что приводило к еще большему росту, пока Банк Амстердама не был уничтожен из-за своих запасов драгоценных металлов. Предложение гульденов продолжало расти, в то время как спрос на них падал.

У Банка Амстердама не было выбора, поскольку компания была слишком важна, чтобы допустить ее крах, как из-за ее значимости для экономики, так и из-за ее непогашенного долга в голландской финансовой системе, поэтому Банк Амстердама начал «кредитовать» компанию большими суммами вновь напечатанных гульденов. Во время войны политики также использовали банк для кредитования правительства.[29] На графике ниже показан этот взрыв кредитов на балансе банка во время четвертой англо-голландской войны (примечание: в начале войны на балансе банка было около 20 миллионов гульденов).[30]

[31]

Процентные ставки выросли, и Банк Амстердама был вынужден провести девальвацию, что подорвало доверие к гульдену как к средству сохранения ценности.[32] За многие годы и в этот момент кризиса банк создал гораздо больше требований «бумажных денег» на твердые деньги в банке, чем можно было удовлетворить, что привело к классическому набегу на Банк Амстердама, который привел к краху голландского гульдена.[33] Это также привело к тому, что британский фунт стерлингов явно заменил голландский гульден в качестве ведущей резервной валюты.

То, что произошло с голландцами — классика, как описано в очень кратком резюме главы 1 о том, почему империи поднимаются и падают, и в главе 2 о том, как работают деньги, кредит и долг. Что касается цикла денег, кредитов и долгов, то Амстердамский банк начал с денежной системы первого типа, которая переросла в денежную систему второго типа. Все началось с монет, которые привели к тому, что банк стал обеспечивать бумажные деньги металлом в соотношении 1:1, таким образом, банк обеспечивал более удобную форму твердых денег. Затем требования к деньгам стали расти по отношению к твердым деньгам и все больше превращались в денежную систему второго типа, в которой бумажные деньги как бы приобретали ценность сами по себе, а также требования к твердым деньгам (монетам), хотя деньги не были полностью обеспечены. Этот переход обычно происходит во времена финансового стресса и военных конфликтов. И это рискованно, потому что переход снижает доверие к валюте и увеличивает риск возникновения динамики, подобной банковскому бегству. Хотя мы не будем углубляться в специфику войны, шаги, предпринятые политиками в этот период, привели к потере финансовой мощи Нидерландов, поэтому их стоит описать, поскольку они настолько архетипичны, когда происходит явная смена власти, а у проигравшей страны плохой отчет о доходах и баланс. Этот период был именно таким и закончился тем, что гульден был вытеснен фунтом стерлингов в качестве мировой резервной валюты, а Лондон сменил Амстердам в качестве мирового финансового центра.

Депозиты (т.е. краткосрочные долговые обязательства) Амстердамского банка, который был надежным хранилищем богатства на протяжении почти двух столетий, стали продаваться с большим дисконтом к монетам гульден (которые были сделаны из золота и серебра).[34] Банк использовал свои активы в виде долговых обязательства других стран (т.е, свои валютные резервы) для покупки своей валюты на открытом рынке, чтобы поддержать стоимость депозитов, но у него не было достаточных валютных резервов для поддержки гульдена.[35] Счета, обеспеченные монетами, хранившимися в банке, резко упали с 17 миллионов гульденов в марте 1780 года до всего 300 000 в январе 1783 года, поскольку владельцы этих золотых и серебряных монет хотели получить их, а не продолжать держать обещания Амстердамского банка предооставить их.[36]

Иссякание денег в Амстердамском банке ознаменовало конец голландской империи и гульдена как резервной валюты. В 1791 году банк перешел в собственность города Амстердама,[37] а в 1795 году французское революционное правительство свергло Голландскую республику, создав на ее месте государство-клиент.[38] После национализации в 1796 году, в результате которой акции компании обесценились, устав Голландской Ост-Индской компании истек в 1799 году.[39]

На следующих графиках показаны курсы обмена между гульденом и фунтом стерлингов/золотом; когда стало ясно, что банк больше не заслуживает доверия, а валюта перестала быть хорошим хранилищем богатства, инвесторы устремились к другим активам и валюте[40].

[41]

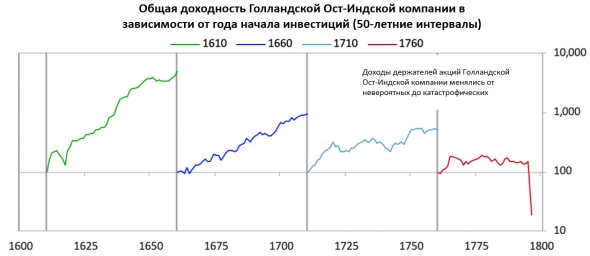

На графике ниже показаны доходы инвесторов от владения Голландской Ост-Индской компанией, начиная с разных лет. Как и в большинстве компаний-пузырей, первоначально дела компании шли отлично, с отличными фундаментальными показателями, что привлекало все больше инвесторов, даже когда фундаментальные показатели начали ослабевать, но она все больше влезала в долги, пока провальные фундаментальные показатели и чрезмерное долговое бремя не сломали компанию.

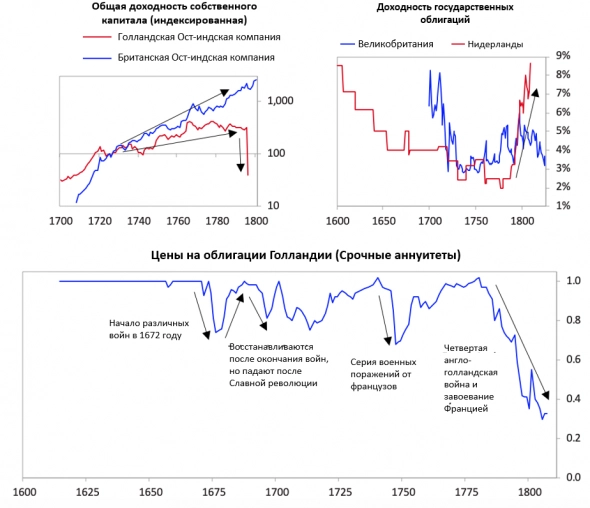

Как обычно, по мере упадка могущества ведущей империи и роста могущества новой империи доходность инвестиционных активов в угасающей империи падала по сравнению с доходностью инвестиций в поднимающейся империи. Например, как показано ниже, доходность инвестиций в Британскую Ост-Индскую компанию значительно превышала доходность инвестиций в Голландскую Ост-Индскую компанию, а доходность инвестиций в голландские государственные облигации была ужасной по сравнению с доходностью инвестиций в английские государственные облигации. Это было характерно практически для всех инвестиций в эти две страны.

[42]

Британская империя и британский фунт

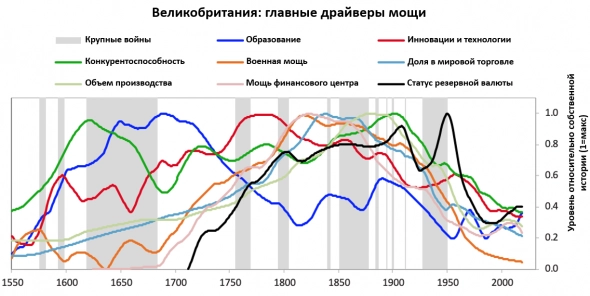

Прежде чем мы перейдем к краху Британской империи и британского фунта, давайте вкратце рассмотрим всю дугу ее подъема и упадка. Если ранее я показывал вам совокупный индекс могущества Британской империи, то на приведенной ниже диаграмме показаны восемь держав, входящих в ее состав. Он показывает их с момента подъема около 1700 года до спада в начале 1900-х годов. На ней вы можете увидеть историю подъема и упадка.

Подъем Британской империи начался еще до 1600 года, с неуклонного повышения конкурентоспособности, образования и инноваций/технологий — классических ведущих факторов подъема державы. Как показано и описано ранее, в конце 1700-х годов военная мощь Великобритании стала преобладающей, и она победила своего ведущего экономического конкурента и ведущую резервную валюту империи своего времени в Четвертой англо-голландской войне. Она также успешно боролась с другими европейскими соперниками, такими как Франция, в ряде конфликтов, кульминацией которых стали Наполеоновские войны в начале 1800-х годов. Затем она чрезвычайно разбогатела, став доминирующей экономической державой. На пике своего развития в 19 веке Великобритания, составлявшая 2,5% мирового населения, производила 20% мирового дохода, и контролировала более 40% мирового экспорта. Эта экономическая мощь росла вместе с сильной армией, которая, наряду с частными завоеваниями британской Ост-Индской компании, способствовала созданию глобальной империи, над которой «никогда не заходило солнце», контролируя более 20% мировой суши и 25% населения мира до начала Первой мировой войны. С отставанием, как это принято, ее столица — Лондон — стала мировым финансовым центром, а ее валюта — фунт стерлингов — ведущей мировой резервной валютой. Что характерно, ее резервный статус сохранился и после того, как в конце XIX века другие показатели силы начали снижаться, а мощные соперники, такие как США и Германия, подниматься. Как показано на графике выше, почти все относительные показатели могущества Британской империи начали снижаться по мере появления конкурентов примерно в 1900 году. В то же время разрыв в благосостоянии был значительным, и возникали внутренние конфликты из-за богатства.

Как вы знаете, несмотря на победу в Первой и Второй мировых войнах, британцы остались с большими долгами, огромной империей, которая была скорее затратной, чем прибыльной, многочисленными соперниками, которые были более конкурентоспособными, и населением, которое имело большой разрыв в благосостоянии, что привело к большому разрыву в политике.

Поскольку ранее я кратко описал события, произошедшие в период с 1914 года по период после Второй мировой войны, я перейду к концу Второй мировой войны в 1945 году и началу нового мирового порядка, в котором мы сейчас находимся. Я сосредоточусь на том, как фунт стерлингов потерял статус резервной валюты.

Хотя США обогнали Великобританию в военном, экономическом, политическом и финансовом отношении задолго до окончания Второй мировой войны, потребовалось более 20 лет после войны, чтобы британский фунт стерлингов полностью утратил статус международной резервной валюты. Подобно тому, как самый распространенный в мире язык настолько глубоко вплетается в ткань международных сделок, что его трудно заменить, то же самое происходит и с самой распространенной в мире резервной валютой. В случае с британским фунтом стерлингов центральные банки других стран продолжали держать значительную часть своих резервов в фунтах стерлингов на протяжении 1950-х годов, и около половины всей международной торговли в 1960 году было выражено в стерлингах. Тем не менее, фунт начал терять свой статус в конце войны, потому что умные люди могли видеть возросшую долговую нагрузку Великобритании, ее низкие чистые резервы и большой контраст с финансовым состоянием Соединенных Штатов (которые вышли из войны в качестве главного мирового кредитора и с очень сильным балансом).

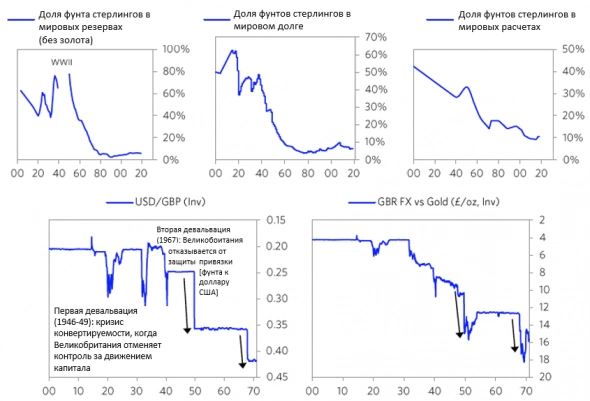

Падение курса британского фунта стерлингов было хроническим и происходило посредством нескольких значительных девальваций в течение многих лет. После того, как в 1946-47 годах попытки сделать фунт конвертируемым не увенчались успехом, в 1949 году фунт девальвировался на 30% по отношению к доллару. Хотя это сработало в краткосрочной перспективе, в течение следующих двух десятилетий снижение конкурентоспособности британца привело к неоднократному напряжению платежного баланса, кульминацией которого стала активная продажа центральными банками стерлинговых резервов для накопления долларовых резервов после девальвации 1967 года. Примерно в это время дойчмарка начала возрождаться и заняла место фунта стерлингов в качестве второй по распространенности резервной валюты. Приведенные ниже графики наглядно иллюстрируют эту картину.

На следующих страницах мы более подробно рассмотрим конкретные этапы этого падения, во-первых, кризис конвертируемости 1947 года и девальвацию 1949 года, во-вторых, постепенное изменение статуса фунта стерлингов по отношению к доллару в 1950-х и начале 1960-х годов, и в-третьих, кризис платежного баланса 1967 года и последующую девальвацию. Мы сосредоточимся на валютных кризисах.

1) Приостановка конвертируемости фунта стерлингов в 1946 году и его девальвация в 1949 году

1940-е годы часто называют «кризисными годами»[43] для стерлинга. Война потребовала от Великобритании огромных заимствований у союзников и колоний,[44] и эти обязательства должны были храниться в стерлингах. За счет этих военных долгов финансировалась примерно треть военных усилий. Когда война закончилась, Великобритания не смогла выполнить свои долговые обязательства, не прибегая к повышению налогов или сокращению государственных расходов, поэтому она запретила своим бывшим колониям продавать по своей инициативе свои долговые активы (т.е. облигации).

Таким образом, Великобритания вышла из Второй мировой войны со строгим контролем над иностранной валютой. Для конвертации фунтов в доллары, будь то для покупки американских товаров или приобретения американских финансовых активов, требовалось разрешение Банка Англии (т.е. конвертируемость текущего и капитального счетов была приостановлена). Чтобы обеспечить функционирование фунта стерлингов в качестве международной резервной валюты в послевоенное время и подготовить мировую экономику к переходу к Бреттон-Вудской валютной системе, конвертируемость должна была быть восстановлена. Однако, поскольку доллар США стал международной валютой, мировая экономика в то время испытывала острую нехватку долларов. Практически все страны стерлинговой зоны (Великобритания и страны Содружества) полагались на приток средств от продажи товаров и услуг и от привлечения инвестиций в долларах, чтобы получить необходимые им доллары, в то время как они были вынуждены держать свои облигации, номинированные в стерлингах. Великобритания испытывала острые проблемы с платежным балансом из-за слабой внешней конкурентоспособности, внутреннего топливного кризиса и больших военных долгов, подрывающих веру в фунт стерлингов как хранилище богатства. В результате первая попытка восстановить конвертируемость в 1947 году полностью провалилась, и вскоре последовала большая девальвация (на 30%) в 1949 году, чтобы восстановить конкурентоспособность [45].

В начале этого периода существовали опасения, что слишком быстрое возвращение к конвертируемости приведет к бегству от фунта стерлингов, поскольку сберегатели и торговцы сразу же перейдут на хранение и совершение сделок в долларах. Однако США были заинтересованы в том, чтобы Великобритания восстановила конвертируемость как можно скорее, поскольку ограничения на конвертируемость снижали прибыль от американского экспорта и уменьшали ликвидность в мировой экономике. [46] Банк Англии также стремился снять контроль за движением капитала, чтобы восстановить роль фунта стерлингов как мировой торговой валюты, увеличить доходы финансового сектора в Лондоне и стимулировать международных инвесторов продолжать делать сбережения в стерлингах [47] (правительства ряда европейских кредиторов, включая Швецию, Швейцарию и Бельгию, все чаще конфликтовали с Великобританией из-за отсутствия конвертируемости). [48] После войны было достигнуто соглашение, согласно которому Великобритания быстро восстановит конвертируемость, а США предоставят Великобритании кредит в размере 3,75 млрд долларов [49] (около 10% ВВП Великобритании). Хотя этот кредит обеспечил определенный запас прочности против потенциальной атаки на фунт стерлингов, он не изменил основные дисбалансы в мировой экономике.

Когда в июле 1947 года была введена частичная конвертируемость, фунт стерлингов оказался под значительным давлением из-за его продаж. Поскольку правительства Великобритании и США были против девальвации (воспоминания о конкурентных девальвациях 1930-х годов были свежи в памяти каждого), [50] Великобритания и другие страны стерлинговой зоны прибегли к жесткой экономии и продаже резервов, чтобы сохранить привязку к доллару. Были введены ограничения на импорт «предметов роскоши» из США, сокращены расходы на оборону, уменьшены долларовые и золотые резервы, а между странами стерлинговой зоны были заключены соглашения не диверсифицировать свои резервные запасы по отношению к доллару.[51] Премьер-министр Клемент Эттли выступил с драматической речью 6 августа 1947 года, призвав вновь применить дух жертв военного времени для защиты фунта стерлингов:

«В 1940 году мы были спасены от смертельной опасности благодаря мужеству, мастерству и самопожертвованию немногих. Сегодня мы участвуем в еще одной битве за Британию. Эта битва не может быть выиграна немногими. Она требует объединенных усилий всей нации. Я уверен, что эти объединенные усилия будут предприняты и что мы снова победим» [52].

Сразу после этой речи бегство из фунта стерлингов ускорилось. В течение следующих пяти дней Великобритании пришлось израсходовать 175 миллионов долларов из резервов для защиты привязки.[53] К концу августа конвертируемость была приостановлена, что вызвало гнев США и других международных инвесторов, которые скупали стерлинговые активы в преддверии конвертируемости, надеясь, что вскоре они смогут перевести эти активы в доллары. Управляющий Национального банка Бельгии даже угрожал прекратить операции в стерлингах, что потребовало дипломатического вмешательства[54].

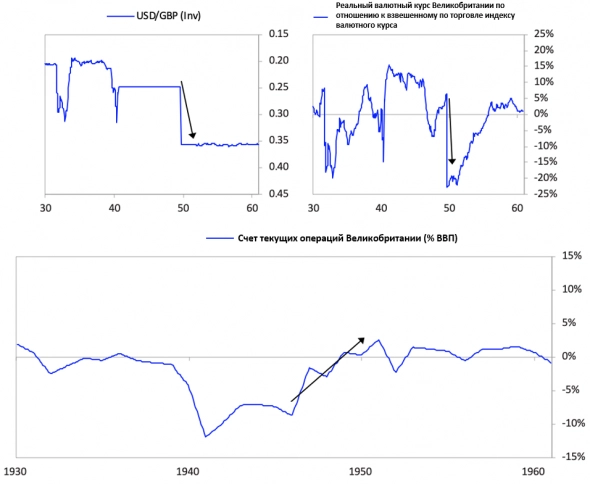

Девальвация произошла два года спустя, когда политики Великобритании и США осознали, что фунт стерлингов не может вернуться к конвертируемости по текущему курсу. Экспорт Великобритании был недостаточно конкурентоспособным на мировых рынках, чтобы заработать валюту, необходимую для поддержания фунта, резервы сокращались, а США не хотели продолжать поддерживать фунт с помощью кредитов под низкий процент.Было достигнуто соглашение о девальвации фунта по отношению к доллару, чтобы повысить конкурентоспособность Великобритании, помочь создать двусторонний валютный рынок и ускорить возвращение к конвертируемости.[55] В сентябре 1949 года фунт был девальвирован на 30% по отношению к доллару. Конкурентоспособность вернулась, счет текущих операций улучшился, и к середине-концу 1950-х годов была восстановлена полная конвертируемость.[56] Графики ниже

Изменение валютного курса, обесценившее стерлинговый долг, не привело к паническому бегству из стерлингового долга, как можно было бы ожидать, особенно в свете того, насколько плохими оставались фундаментальные показатели для стерлингового долга. Это объясняется тем, что очень большая доля активов Великобритании принадлежала правительству США, которое было готово принять на себя удар по стоимости, чтобы восстановить конвертируемость, а также странам Стерлинговой зоны, таким как Индия и Австралия, чьи валюты были привязаны к фунту по политическим причинам.[57] Эти страны Содружества по геополитическим причинам поддержали решение Великобритании и последовали за ним, девальвировав свои собственные валюты по отношению к доллару, что уменьшило видимость потери богатства от девальвации. Тем не менее, непосредственный послевоенный опыт дал понять знающим наблюдателям, что фунт стерлингов подвержен еще большему ослаблению и не сможет играть ту же международную роль, что и до Второй мировой войны.

2) Неудачные международные усилия по поддержке фунта в 1950-х и 1960-х годах и девальвация 1967 года

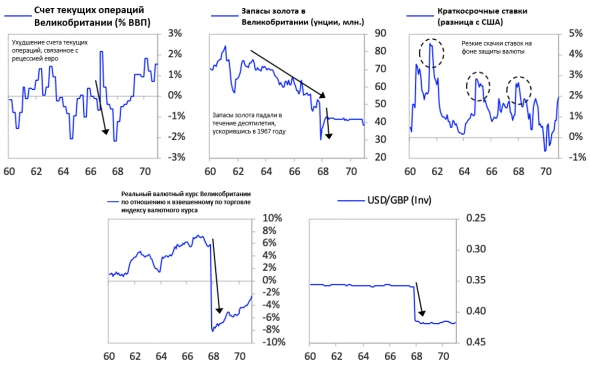

Хотя девальвация помогла в краткосрочной перспективе, в течение следующих двух десятилетий фунт стерлингов будет испытывать постоянные трудности с платежным балансом. Эти проблемы очень беспокоили международных политиков, которые опасались, что обвал стоимости стерлинга или быстрый переход от фунта к доллару в резервных запасах может нанести серьезный ущерб новой Бреттон-Вудской валютной системе (особенно на фоне холодной войны и опасений по поводу коммунизма). В результате были приняты многочисленные меры, чтобы попытаться поддержать фунт стерлингов и сохранить его роль как источника международной ликвидности. Они включали Двусторонний концерт (1961-64), в рамках которого основные центральные банки развитых стран оказывали поддержку странам через Банк международных расчетов, включая многочисленные кредиты для Великобритании, и Групповое соглашение 1 БМР (1966-71), которое предоставляло Великобритании свопы для компенсации будущего давления от потенциального падения резервных запасов стерлингов[58].

В дополнение к этим более широким усилиям, статус Великобритании как главы стерлинговой зоны позволял ей утверждать, что вся торговля в стерлинговой зоне будет по-прежнему деноминирована в фунтах стерлингов, а все их валюты будут привязаны к стерлингу. Поскольку эти страны должны были поддерживать привязку к фунту, они продолжали накапливать валютные резервы в стерлингах намного позже, чем другие страны перестали это делать (например, Австралия держала 90% своих резервов в стерлингах до 1965 года).[59] Иностранные кредиты, выданные в Великобритании в этот период, также были почти исключительно в стерлинговой зоне. Результатом всего этого стало то, что в 1950-х и начале 1960-х годов Великобританию лучше всего можно было описать как региональную экономическую державу, а стерлинг — как региональную резервную валюту.[60] Однако все эти меры не решили проблему, заключавшуюся в том, что Великобритания задолжала слишком много денег и была неконкурентоспособна, поэтому не зарабатывала достаточно денег, чтобы и выплатить свои долги, и оплатить то, что ей нужно было импортировать. Реорганизации были, по сути, бесполезными временными мерами, призванными сдержать меняющуюся волну. Они помогли сохранить стабильный курс фунта стерлингов в период с 1949 по 1967 год. Тем не менее, в 1967 году стерлинг снова пришлось девальвировать.

К середине 1960-х годов средняя доля резервов центральных банков, хранящихся в фунтах стерлингов, снизилась примерно до 20%, а международная торговля в подавляющем большинстве случаев номинировалась в долларах (около половины). Однако многие развивающиеся рынки и страны стерлинговой зоны продолжали держать около 50% своих резервов в фунтах стерлингов и продолжали осуществлять большую часть своей торговли друг с другом и Великобританией в стерлингах. Это фактически прекратилось после серии обвалов фунта стерлингов в 1960-х годах. Как и во многих других кризисах платежного баланса, политики использовали различные средства, чтобы попытаться сохранить привязку валюты к доллару, включая расходование резервов, повышение ставок и использование контроля за движением капитала. В конце концов, они не добились успеха, и после того, как в 1967 году Великобритания девальвировала фунт на 14% по отношению к доллару, даже страны стерлинговой зоны не желали держать свои резервы в фунтах, если Великобритания не гарантировала их базовую стоимость в долларах.

На протяжении 1960-х годов Великобритания была вынуждена защищать привязку к доллару, продавая около половины своих валютных резервов и поддерживая ставки на более высоком уровне, чем в остальном развитом мире, даже несмотря на низкие показатели экономики Великобритании. В 1961 и 1964 годах фунт стерлингов оказался под сильным давлением продаж, и привязку удалось сохранить только за счет резкого повышения ставок, быстрого ускорения продаж резервов и предоставления краткосрочных кредитов от США и Банка международных расчетов. К 1966 году попытки защитить привязку были описаны видными британскими политиками как «своего рода британский Дьен Бьен Фу».[61] Когда в 1967 году фунт снова оказался под сильным давлением распродаж (после роста ставок в развитых странах, рецессии на основных экспортных рынках Великобритании и обострения конфликта на Ближнем Востоке),[62] британские политики решили девальвировать стерлинг на 14% по отношению к доллару.

После девальвации мало кто верил в фунт стерлингов как во вторую по значимости резервную валюту после доллара. Впервые после окончания Второй мировой войны международные центральные банки начали активно продавать свои стерлинговые резервы (в отличие от простого накопления меньшего количества фунтов в новых резервных запасах) и вместо этого начали покупать доллары, дойчмарки и иены. Как видно на графике ниже слева, средняя доля стерлингов в резервных запасах центральных банков рухнула в течение двух лет после девальвации. В то же время Великобритании все еще удавалось убеждать страны стерлинговой зоны не диверсифицировать свои средства из фунта. В Стерлинговом соглашении 1968 года члены Стерлинговой зоны согласились поддерживать минимальный уровень своих фунтовых резервов при условии, что 90% долларовой стоимости этих резервов будет гарантировано британским правительством. Поэтому, хотя доля фунтовых резервов в таких странах-участницах Стерлингового соглашения, как Австралия и Новая Зеландия, оставалась высокой, это происходило только потому, что стоимость этих резервов гарантировалась британцами в долларах. Таким образом, все страны, которые продолжали держать высокую долю своих резервов в фунтах после 1968 года, де-факто держали доллары, а риск дальнейшей девальвации стерлинга несли британцы [63].

К этому времени доллар столкнулся со своими собственными проблемами с платежным балансом и валютой, но об этом в следующей части этой серии, когда я перейду к Соединенным Штатам и Китаю.

[4] Приблизительная оценка на основе внутренних расчетов

[5] Приблизительная оценка на основе внутренних расчетов

[6] Приблизительная оценка на основе внутренних расчетов

[7] В этом материале, говоря о «гульденах», мы обычно имеем в виду банкноты гульденов, которые использовались в Банке Амстердама, а не физическую монету (также называемую «гульденом»).

[8] Encyclopedia Britannica, Eighty Years' War, https://www.britannica.com/event/Eighty-Years-War.

[9] Энциклопедия Британника, Англо-голландские войны, https://www.britannica.com/event/Anglo-Dutch-Wars

[10] Израиль, Голландское первенство в мировой торговле, 1585-1740, 219

[11] Энциклопедия Британника, Англо-голландские войны, https://www.britannica.com/event/Anglo-Dutch-Wars

[12] Британская энциклопедия, Голландская война, https://www.britannica.com/event/Dutch-War

[13] Israel, The Dutch Republic: Its Rise, Greatness, and Fall 1477-1806, 824-825

[14] Британская энциклопедия, Англо-голландские войны, https://www.britannica.com/event/Anglo-Dutch-Wars

[15] В этот период наблюдался общий рост иностранных инвестиций со стороны голландцев. Инвестиции в активы Великобритании обеспечивали высокую реальную доходность. В качестве примера можно привести покупку голландцами акций Британской Ост-Индской компании, а также продажу лондонским Сити срочных аннуитетов (облигаций) голландским инвесторам. Более подробное описание см. в Hart, Jonker, and van Zanden, A Financial History of the Netherlands, 56-58.

[16] Hart, Jonker, and van Zanden, A Financial History of the Netherlands, 20-21

[17] Куинн и Робердс, «Смерть резервной валюты», 13

[18] Энциклопедия Британника, Англо-голландские войны, https://www.britannica.com/event/Anglo-Dutch-Wars.

[19] Энциклопедия Британника, Англо-голландские войны, https://www.britannica.com/event/Anglo-Dutch-Wars

[20] Британская энциклопедия, Англо-голландские войны, https://www.britannica.com/event/Anglo-Dutch-Wars

[21] de Vries & van der Woude, The First Modern Economy, 455

[22] de Vries & van der Woude, The First Modern Economy, 126

[23] de Vries & van der Woude, The First Modern Economy, 685-686

[24] де Врис и ван дер Вауде, Первая современная экономика, 455

[25] de Vries & van der Woude, The First Modern Economy, 455-456 & https://www.britannica.com/event/Anglo-Dutch-Wars

[26] Эта диаграмма показывает только финансовые результаты Голландской Ост-Индской компании, отраженные «in patria», т.е. в Нидерландах. Она не включает часть доходов и долгов от операций в Азии, но включает доходы от товаров, добытых в Азии и проданных в Европе.

[27] Куинн и Робердс, «Смерть резервной валюты», 17

[28] «Гульден» в данном случае относится к обесценивающимся банковским депозитам в гульденах Банка Амстердама, а не к физической монете. Подробнее о бегстве см. Quinn & Roberds, «Death of a Reserve Currency», 16.

[29] Quinn & Roberds, «Death of a Reserve Currency,» 17-18

[30] Куинн и Робердс, «Смерть резервной валюты», 16

[31] Куинн и Робердс, «Смерть резервной валюты», 34

[32] Куинн и Робердс, «Смерть резервной валюты», 15-16

[33] Амстердамский банк опередил свое время и использовал бухгалтерские книги вместо настоящих «бумажных денег». См. Куинн и Робердс, «Амстердамский банк сквозь призму денежной конкуренции», 2

[34] Куинн и Робердс, «Смерть резервной валюты», 19, 26

[35] Куинн и Робердс, «Смерть резервной валюты», 19-20

[36] Куинн и Робердс, «Смерть резервной валюты», 16

[37] Куинн и Робердс, «Смерть резервной валюты», 24

[38] де Врис и ван дер Вауде, Первая современная экономика, 685-686

[39] Энциклопедия Британника, Голландская Ост-Индская компания, https://www.britannica.com/topic/Dutch-East-India-Company; также см. de Vries & van der Woude, The First Modern Economy, 463-464

[40] Исторические данные показывают, что к 1795 году банковские депозиты торговались со скидкой -25% по отношению к реальной монете. Quinn & Roberds, «Death of a Reserve Currency», 26.

[41] Примечание: Чтобы полностью представить возможную экономику владельца депозита в Банке Амстердама, мы предположили, что каждый вкладчик получил свою пропорциональную долю драгоценного металла, остававшегося в хранилищах банка на момент его закрытия (это составляло примерно 20% от полностью обеспеченной суммы, поэтому общая девальвация составила около 80%).

[42] Gelderblom & Jonker, «Exporing the Market for Government Bonds in the Dutch Republic (1600-1800)», 16

[43] Например, см. Catherine Schenk, The Decline of Sterling: Managing the Retreat of an International Currency, 1945-1992, 37 (далее Шенк, Упадок стерлинга)

[44] См. Шенк, Упадок стерлинга, 39

[45] Обзор кризиса конвертируемости и девальвации см. в Schenk, Decline of Sterling, 68-80; Alec Cairncross & Barry Eichengreen, Sterling in Decline: The Devaluations of 1931, 1949, and 1967, 102-147 (здесь и далее Cairncross & Eichengreen, Sterling in Decline).

[46] Шенк, Упадок стерлинга, 44

[47] Schenk, Decline of Sterling, 31

[48] Алекс Кэрнкросс, Годы восстановления: Британская экономическая политика 1945-51, 124-126

[49] Шенк, Упадок стерлинга, 63

[50] Schenk, Decline of Sterling, 48

[51] Schenk, Decline of Sterling, 62

[52] Цитируется в Schenk, Decline of Sterling, 62-63

[53] Там же

[54] Schenk, Decline of Sterling, 66-67

[55] Более подробно см. Cairncross & Eichengreen, Sterling in Decline, 139-155

[56] См. также Cairncross & Eichengreen, Sterling in Decline, 151-155 для обсуждения других способствующих факторов

[57] Schenk, Decline of Sterling, 39, 46; дальнейшее описание см. на сайте https://eh.net/encyclopedia/the-sterling-area/.

[58] Дальнейшее описание этих и других скоординированных политик см. в Catherine Schenk, «The Retirement of Sterling as a Reserve Currency After 1945: Уроки для доллара США?»

[59] John Singleton & Catherine Schenk, «The Shift from Sterling to the Dollar, 1965-76: Доказательства из Австралии и Новой Зеландии», 1162

[60] Более подробно о динамике стерлинговой зоны см. в Catherine Schenk, Britain and the Sterling Area, 1994.

[61] Цитируется по Schenk, Decline of Sterling, 156

[62] Schenk, Decline of Sterling, 174

[63] Более полное освещение этого вопроса см. в Schenk, Decline of Sterling, 273-315

[64] Данные из Schenk, «The Retirement of Sterling as a Reserve Currency After 1945: Уроки для доллара США?», 25

Ссылки на переводы других связанных статей:

Вступление: Изменяющийся мировой порядок — The Changing World Order

Глава 1: Большие циклы в двух словах — Chapter 1: The Big Cycles in a Tiny Nutshell

Глава 2: Большой цикл денег, кредитов, долгов и экономической активности (Первая часть | Вторая часть | Третья часть) — Chapter 2: The Big Cycle of Money, Credit, Debt, and Economic Activity

Глава 3: Меняющаяся ценность денег — The Changing Value of Money

Глава 4: Большие циклы Голландской и Британской империй и их валют (Первая часть | Вторая часть)

Глава 5:

Раскрытие информации

Bridgewater Daily Observations подготовлен и является собственностью Bridgewater Associates, LP и распространяется исключительно в информационных и образовательных целях. При этом не учитываются конкретные инвестиционные потребности, цели или толерантность любого из получателей. Кроме того, фактические инвестиционные позиции компании Bridgewater могут и часто будут отличаться от ее выводов, обсуждаемых в настоящем документе, в зависимости от любого количества факторов, таких как инвестиционные ограничения клиентов, ребалансировка портфеля и затраты на транзакции, среди прочего. Получатели должны проконсультироваться со своими собственными консультантами, включая налоговых консультантов, перед принятием любого инвестиционного решения. Данный отчет не является предложением о продаже или ходатайством о предложении о покупке упомянутых ценных бумаг или других инструментов.

В исследованиях Bridgewater используются данные и информация из публичных, частных и внутренних источников, включая данные фактических сделок Bridgewater. Источники включают Австралийское бюро статистики, Bloomberg Finance L.P., Capital Economics, CBRE, Inc, CEIC Data Company Ltd., Consensus Economics Inc, Corelogic, Inc, CoStar Realty Information, Inc, CreditSights, Inc, Dealogic LLC, DTCC Data Repository (U.S.), LLC, Ecoanalitica, EPFR Global, Eurasia Group Ltd., Eurasia Group Ltd., EPFR Global, Eurasia Group Ltd., Eurasia Group Ltd. и др, Европейский институт денежных рынков — EMMI, Evercore ISI, Factset Research Systems, Inc, The Financial Times Limited, GaveKal Research Ltd., Global Financial Data, Inc, Haver Analytics, Inc, ICE Data Derivatives, IHSMarkit, The Investment Funds Institute of Canada, International Energy Agency, Lombard Street Research, Mergent, Inc, Metals Focus Ltd, Moody's Analytics, Inc, MSCI, Inc, Национальное бюро экономических исследований, Организация экономического сотрудничества и развития, Pensions & Investments Research Center, Renwood Realtytrac, LLC, Rystad Energy, Inc, S&P Global Market Intelligence Inc, Sentix Gmbh, Spears & Associates, Inc, State Street Bank and Trust Company, Sun Hung Kai Financial (UK), Refinitiv, Totem Macro, United Nations, US Department of Commerce, Wind Information (Shanghai) Co Ltd, Wood Mackenzie Limited, World Bureau of Metal Statistics и World Economic Forum. Хотя мы считаем информацию из внешних источников надежной, мы не берем на себя ответственность за ее точность.

Мнения, выраженные в настоящем отчете, являются исключительно мнением компании Bridgewater на дату составления настоящего отчета и могут быть изменены без предварительного уведомления. Bridgewater может иметь значительный финансовый интерес в одной или нескольких обсуждаемых позициях и/или ценных бумагах или деривативах. Лица, ответственные за подготовку данного отчета, получают вознаграждение в зависимости от различных факторов, включая, помимо прочего, качество их работы и доходы фирмы.

- 03 сентября 2021, 07:20

теги блога Hamvestor

- Bridgewater Associates

- MMT

- S&P500

- stablecoin

- валюта

- валюты

- вертолетные деньги

- долг

- ЕАЭС

- золото

- инфляция

- Китай

- кредитно-денежная политика

- кризис

- криптовалюта

- монетарная политика центральных банков

- нефть

- Новый Мировой Порядок

- Облигации

- Россия

- рэй далио

- стейблкоин

- фиатные деньги

- экономика

- энергетика