Блог им. SowaTrends

США Среднесрок. Bunge Ltd.

- 24 августа 2021, 10:36

- |

Bunge Ltd. [NYSE:BG] – одна из крупнейший сельскохозяйственных (с/х) и продовольственных компаний в мире. Компания была основана в 1818 г. в Амстердаме Иоганном П.Г. Бунге в качестве предприятия, занятого экспортом-импортом различных товаров, включая зерновые культуры, а ведущим направлением была в то время стала Южная Америка (Бразилия и Аргентина). К началу XX века BG запускает в Южной Америке несколько пищевых производств и обрабатывающих предприятий, занятых хлопком и удобрениями.

В дальнейшем постоянно расширяя географическое присутствие и варьируя направления и предприятия в своем портфолио, к текущему моменту деятельность BG включает 5 направлений:

- агропромышленные операции (закупки, логистика, трейдинг и переработка с/х сырья и товаров, главным образом, – сахар, рапс, соевые бобы, в меньшей степени, – кукуруза и пшеница);

- растительные масла (сыпучие и фасованные масла и жиры для производителей готовых продуктов питания; собственная брендированная продукция из жиров и растительных масел, – напр. в России широко представлены подсолнечные масла «Олейна» и «IDEAL», выпускаемые на Воронежском заводе Bunge);

- мука и мукомольная продукция (производство пшеничной и кукурузной муки, пекарных ингредиентов, включая цельнозерновые и соевые смеси);

- удобрения (азотные, калийные и фосфатные удобрения);

- биотопливо (выращивание сахара и соответствующее производство биоэтанола)

На данный момент по основным стоимостным параметрам BG смотрится крайне привлекательно не только относительно немногих компаний-аналогов, но и в абсолютном выражении.

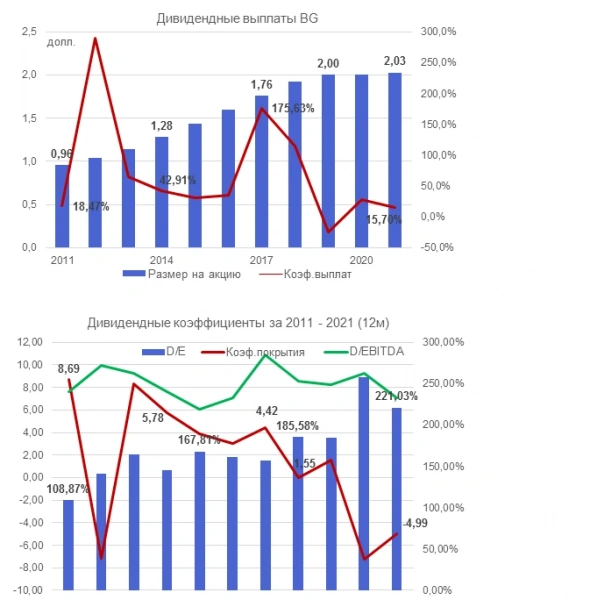

Подобные стоимостные метрики (соотношение цены к прибыли компании и её свободному денежному потоку) на сегодняшнем рынке практически не встречаются ни в секторе, ни где-либо по западному рынку. А если учесть тот факт, что BG выплачивает дивиденды в размере доходности, равной 2,66%, и непрерывность дивидендных выплат составляет 19 лет, акции компании могут быть крайне привлекательны для широкой аудитории «стоимостных» инвесторов и любителей дивидендов. Для общего понимания «дивидендной» привлекательности компании и стабильности её дивидендного потока рассмотрим подробнее соответствующие ключевые показатели.

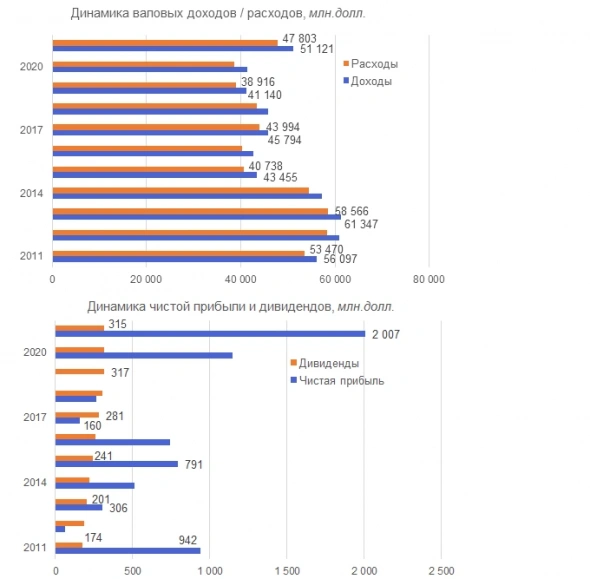

На графиках выше отражена оптимизация компанией структуры своих доходов/расходов за 2011 – 2021 гг. (по итогам последних 12 месяцев) с целью сохранения и наращения прибылей в условиях волатильных рынков с/х товаров. В итоге к настоящему моменту прибыль достаточно хорошо покрывает постоянно наращиваемый поток дивидендных выплат.

Так, коэффициент покрытия (отношение чистой прибыли за вычетом обязательных платежей по привилегированным акциям к объёму дивидендного потока) по обыкновенным акциям BG в рассмотренный период в среднем составляет около 1,9, что соответствует общепринятому нормативу, равному ≥2,0. Средний коэффициент выплаты дивидендов, учитывающий также причитающиеся платежи по привилегированным акциям, больше стандарта в 35-40% и равняется 71%, – компания распределяет большую часть своей прибыли своим акционером, а создание резервов и своё развитие осуществляет через оптимизацию бизнес-портфеля (напр., продажа низкомаржинальных и непрофильных предприятий / активов) и привлекаемые для этого заёмные средства.

Так, Bunge Ltd. за свою 200-летнюю историю основывала, развивала и реализовывала предприятия по производству керамики, текстиля, различных продовольственных товаров, транспортные терминалы, складские мощности и т.д. Компания также постоянно оптимизирует и портфель профильных производственных активов. Например, BG так работает со своим бизнесом по выпуску удобрений. А чистый убыток 2019 г. в размере 1,28 млрд.долл. был во многом сформирован за счёт списания части бразильских плантаций сахара и мощностей по его переработке, и последующей их реорганизации в совместный с BP производственно-энергетический проект «BP Bunge Bioenergia», специализирующийся на биоэтаноле.

По этой причине, а также из-за сезонности с/х сектора, мы наблюдаем столь значительный размах в значении дивидендных / долговых коэффициентов, при общей высокой прибыльности компании. Долговая нагрузка заметна: соотношение долга (D/E) к чистым активам за период 2011 – 2021 (12 мес.) составляет в среднем 172,3% (норматив для стабильных дивидендных акций ≤150%), к операционной прибыли (D/EBITDA) – 8,31 (для секторов товаров широкого спроса ≥5,00 уже считается значением, требующим внимания).

Компания иногда вынуждена выплачивать дивиденды текущего периода за счёт ожидаемых в дальнейшем поступлений от выручки и привлеченных под них в настоящем кредитных средств. В результате, непрерывность выплаты дивидендов с малой вероятностью, но может прерываться, и компания чувствительна к конъюнктуре рынков.

Наряду с основополагающим демографическим фактором, мы можем выделить следующие драйверы роста:

1. Ресурсный цикл и динамика цен на с/х продукцию. Ключевой фактор возможности компании сохранять и наращивать дивидендные выплаты. Вместе с восстановлением цен на сырьевые товары, включая с/х, акции BG продемонстрировали трендовый многомесячный рост более чем на 170% с минимальными коррекциями. Ниже представлены важнейшие для бизнеса BG ценовые графики с/х товаров. После минимумов 2014 – 2016 гг., последующего распределения цены и удержания обозначенных лоёв в 2019 – 2020 гг. сырьевые цены показали мощный рост и на данный момент закрепляются выше своих 5-летних максимумов.

Ниже представлены месячные графики цен наиболее важных для BG с/х товаров: соевые бобы, пшеница и сахар. В текущей ситуации более вероятным нам представляется дальнейший рост цен на них, а вместе с этим и стоимости всего спектра продовольственной продукции. Однако здесь стоит отметить, что в рамках дневных таймфреймов данные активы обладают высокой ценовой волатильностью, нерегулярностью паттернов и длительными фазами распределения цены в боковиках.

2. Связь с Южно-Американским рынком. Ещё до начала XX века плодороднейший Южно-Американский континент был центральным направлением в экспансии BG на внешние рынки. Если изначально наибольший интерес для агрохолдинга представляли торговля и сопутствующие сервисные операции, то постепенно акцент переходил на производство, и сегодня 34% объёма всего выпуска компании приходится на страны Латинской Америки (в то время как США и Канада – 27%). Так, Бразилия – третья страна в мире по объёмам с/х экспорта, ведущий мировой производитель кофе, сои и бобов, а также сахара. У BG в Бразилии десятки производств продовольственных товаров и растительных масел, 8 заводов по переработке сои, необходимая агросервисная инфраструктура, складские и логистические мощности.

Южная Америка представляет для компании интерес не только с точки зрения производства с/х товаров и растущего потребительского рынка, но и как опорный пункт для своего направления по производству и торговле всеми видами удобрений. Так, в Аргентине и Парагвае у BG несколько предприятий по производству фосфатных и калийных удобрений, а в Бразилии – специализированный терминалу по их транспортировке и хранению.

3. Интегрированное производство биотоплива. В 2019 г. BG заключила стратегическое партнерство с BP, реорганизовав свои мощности по выращиванию сахара и производству из него биоэтанола в проект совместного предприятия «BP Bunge Bioenergia», в котором каждой из участвующих сторон принадлежит 50% нового совместного предприятия. BP Bunge Bioenergia в общей сложности принадлежит 11 перерабатывающих заводов, расположенных в нескольких штатах страны, 450 000 гектаров угодий, используемых для выращивания сахарного тростника, и пара электроподстанций, производящих энергию из отходов производства «сахарного» биоэтанола для собственных нужд.

До объединения с BP вследствие неблагоприятной ценовой конъюнктуры и непрофильной компетенции, сегмент по выпуску биотоплива по итогу являлся убыточным. Но производство расценивалось как перспективное направление деятельности в силу постоянного увеличения спроса на биотопливо и пригодности природно-климатических условий Южной Америки для его выпуска с максимальной экономической эффективностью.

После создания совместного проекта дела по данному направлению идут лучше. Так, операционная прибыль (EBITDA) BP Bunge Bioenergia по итогам урожая 2020 – 2021 гг. составила порядка 650 млн. долл., что представляет 63% рост по сравнению с урожаем 2019/20. Компания также отмечает и увеличение маржинальности данной прибыли (отношение к объёму выручки) до значительного уровня в 56% (против 42% годом ранее).

Со своей стороны мы заметим, что подобные показатели и перспективность деятельности по биотопливному направлению обусловлены, прежде всего, начавшимся восстановлением и горизонтами дальнейшего роста стоимости этанола и других видов топлива. Данная тенденция являются частью общей динамики цен на сырьё и представлена на графике ниже.

В текущей ситуации мы не видим прямых угроз стабильности прибылям и дивидендному потоку BG. Однако компания а) традиционно ведёт агрессивную инвестиционную и заёмную политику. В результате, при плохом стечении обстоятельств неудачные приобретения / продажи каких-либо предприятий из активов компании, просчёты в покрытии текущими поступлениями необходимых расходов по увеличенной долговой нагрузки могут не только привести к чистым годовым убыткам, но и заставить руководство принять решение о сокращении / невыплате дивидендов, что приведёт к выходу из акций компании основной категории инвесторов и затяжному падению их цены. Такие прецеденты уже были, хоть и в отдаленной истории компании. А по итогам 2019 г. в результате реструктуризации биотопливного сегмента своего бизнеса и вложений в производственные активы BG зарегистрировала чистый убыток, равный 1,28 млрд. долл.; дивиденды в тот период были выплачены за счёт резервов прошлых лет.

Также, как и в случае с международным агрохолдингом Archer-Daniels-Midland Comp., Bunge Ltd. из-за широты охвата своей деятельности и специфики отрасли

б) подвержена нерыночным политическим, регуляционным и иным подобным рискам. Сюда можно отнести и неблагоприятные законодательные изменения в каждой из стран, которая занимает значимую долю в объёмах производства / сбыта продукции, включая тарифные изменения, требования экологического и потребительского надзора, налоги, законодательные требования к ведению бизнеса и т.д. Конкретные риски и меру их влияния здесь предсказать по определению невозможно, возможно лишь проведение правильных профилактических и оперативных мер по минимизации их негативных последствий. Нельзя не упомянуть и о в) случайных непредсказуемых природно-климатических факторах, – напр., погодные условия и связанные с ними неурожаи / сверхурожаи. Однако в данном случае обращать внимание стоит на долгосрочный тренд цены соответствующего с/х товара на техническом графике.

Таким образом, исходя из стоимостных характеристик компании и ценовой конъюнктуры на с/х сырьё / продовольственные товары, мы умеренно-положительно рассматриваем акции BG и рассматриваем их к покупке на дневных уровня поддержки с фиксацией части позиции на значимых сопротивлениях и при достижении принятых процентов тейк-профита / превышении предельного процента стоп-лосса. Ближайшие дневные поддержки – 71,80; ближайшее сопротивление – 78 и 84,50. Перед значимой коррекцией цены акций не исключено формирование паттерна «двойная вершина» с целью на уровне сопротивления 92,30.

Полная версия статьи: https://telegra.ph/Bunge-Ltd-BG-08-24

Аналитика рынка РФ и США: @SowaTrends

теги блога SowaTrends

- Alibaba

- alibaba group

- BABA

- S&P500

- азия

- акции

- алроса

- американский рынок

- аналитика

- банки

- биткоин

- ВТБ

- интрадей

- криптовалюта

- Лукойл

- мамба

- ммвб

- ММК

- мосбиржа

- нефтегаз

- Нефть

- нефтянка

- новости

- октрытие

- открытие

- Распадская

- робот

- Роснефть

- сектора акций

- сетка уровней

- СИПИ

- ситуация в рынке

- среднесрок

- сша

- уровни

- фундаментал

- фьючерс ртс

- хедж

- цветмет

- шорт

- энергетика