SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. tradezen

Быстрый бектестинг стратегии на python с pandas

- 06 апреля 2021, 12:27

- |

Я уже давно использую для бектестов python и pandas. pandas это библиотека для работы с матрицами и её прелесть в том, что она оперирует векторами и работает ГОРАЗДО быстрее, чем обычные циклы. Для того, чтобы сохранить это достоинство при бектестах я использую логарифмическую доходность (log-return на английском). Не ручаюсь за русские термины, так как узнал про них из англоязычных статей. Написанное ниже не истина в первой инстанции, а моя попытка разобраться как это всё работает чтобы применять на практике. Если я не прав, напишите. Я хоть и защищал кандидатскую диссертацию, но не по математике или экономике.

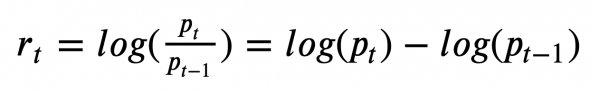

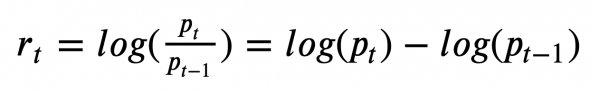

Логарифмическая доходность — разница стоимости актива в разные промежутки времени в процентах. Рассчитываеся по такой формуле:

Формула для расчёта логарифмической доходности, логарифм натуральный

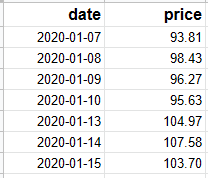

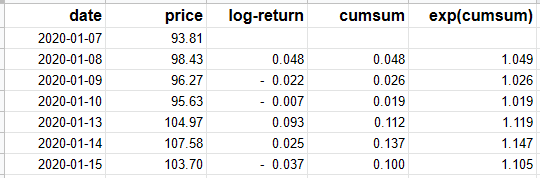

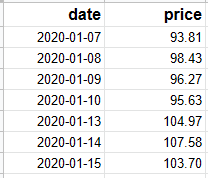

Теперь на примере акций теслы. Цена по дням:

Цена теслы по дням

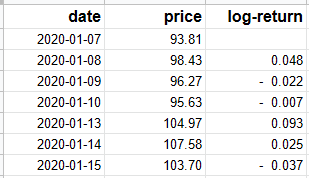

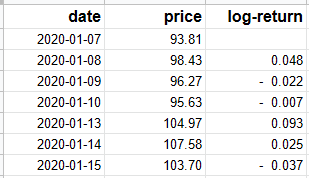

Логарифмическая доходность:

Логарифмическая доходность

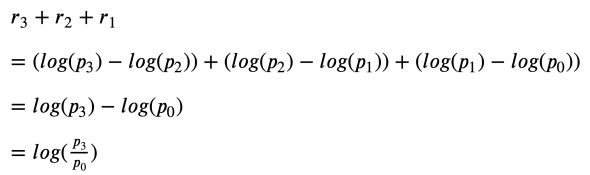

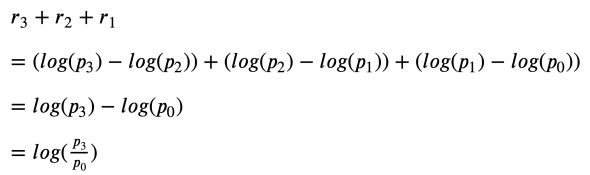

На самом деле есть хитрость, если считать всё последовательно, то можно посчитать разницу между первой и последней ценой, так как остальные взаимно уничтожатся.

При расчёте нескольких дней подряд, можно посчитать разницу только между первой и последней ценой

Но это если считать всё руками. Дальше будем считать всё подряд, так удобнее.

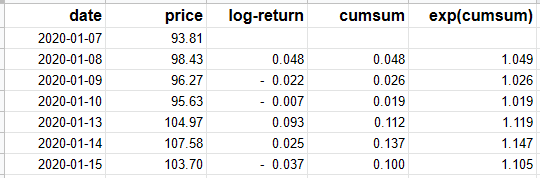

Предположим, мы купили акции теслы в начале периода и продали в конце. Чтобы посчитать прибыль такой сделки, нужно посчитать сумму логарифмов накоплением (cumulative sum) и посчитать экспоненту.

Прибыль сделки:

Как меняется доходность с изменением цены (последний столбец). Это цифра в разах, чтобы получить привычные проценты нужно умножить на 100%

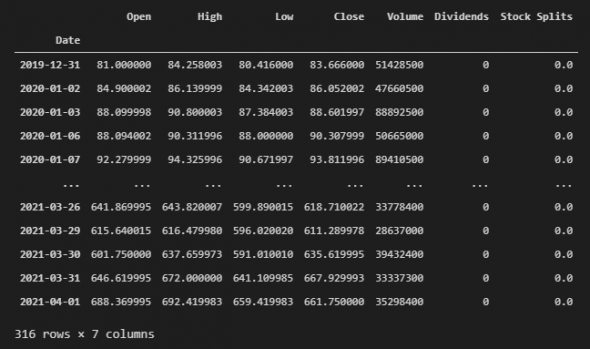

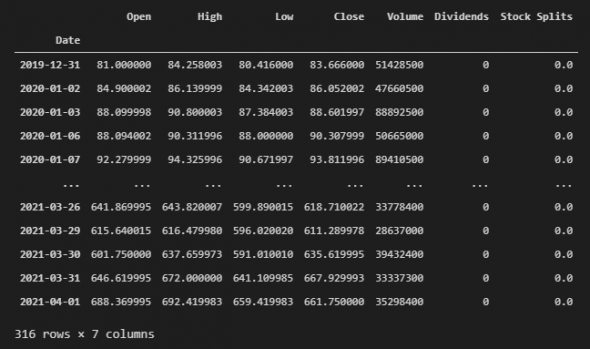

Есть акции теслы c января 2020 года. Дневной таймфрейм. Считаем две сользящие средние за 3 дня и 10 дней. Стратегия очень простая: если трёхдневная средняя выше десятидневной, то покупаем, если ниже, то продаём.

Импортируем котировки из yahoo finance и получаем вот такой dataframe:

Тесла с января 2020 года на дневном таймфрейме

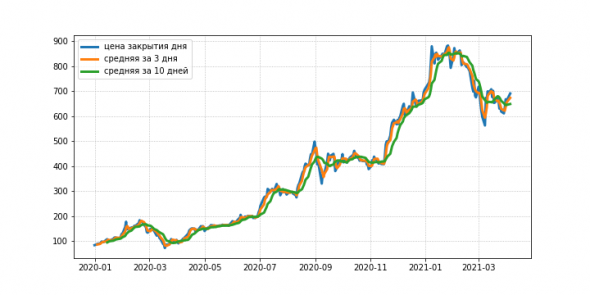

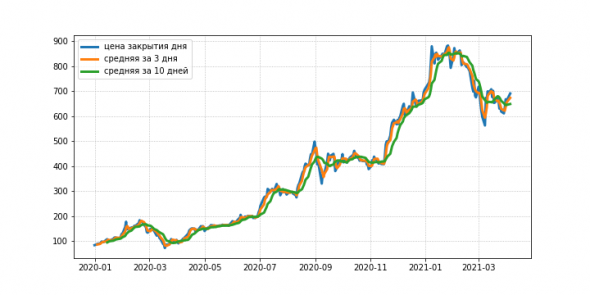

Считаем две скользящие средние:

Скользящие средние и цена закрытия

Считаем позицию. 1 покупка, -1 продажа:

Считаем логарифмическую доходность:

Считаем логарифмическую доходность с учётом позиции:

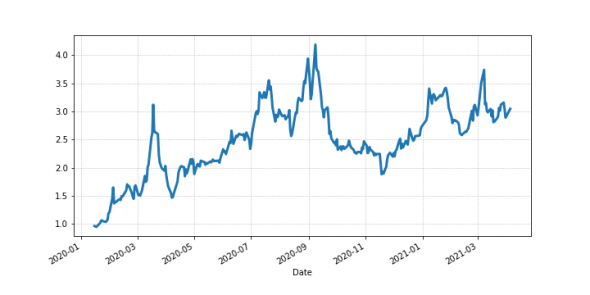

Считаем прибыль стратегии:

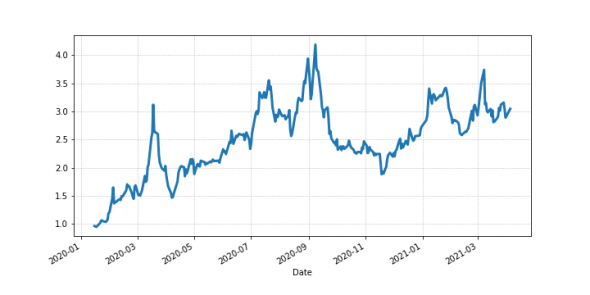

Прибыль стратегии

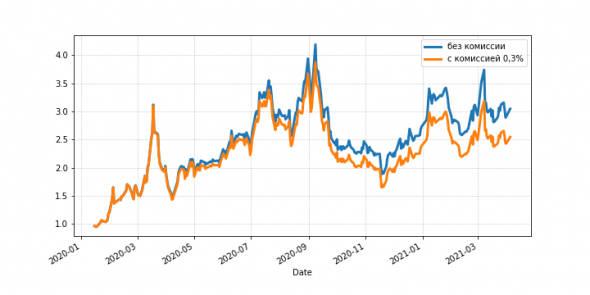

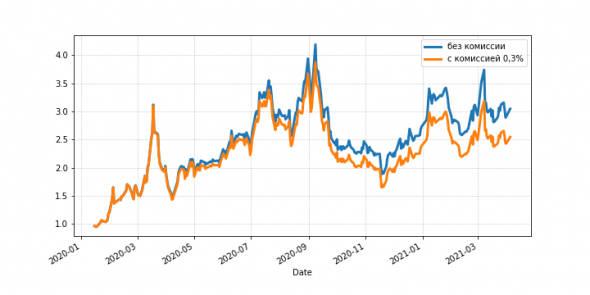

Можно добавить ещё расчёт комиссий. Возьмём 0,3% как у некоторых брокеров.

Сравнение стратегии с комиссей и без

Весь бектестер занимает пару десятков строк кода и работает очень быстро. Можно мгновенно посчитать эту стратегию на меньшем таймфрейме, на большем диапазоне дат, на любое количество активов.

Полный код в jupyter notebook можно найти у меня в телеграм канале t.me/zenoftrading

Немного теории

Логарифмическая доходность — разница стоимости актива в разные промежутки времени в процентах. Рассчитываеся по такой формуле:

Формула для расчёта логарифмической доходности, логарифм натуральный

Теперь на примере акций теслы. Цена по дням:

Цена теслы по дням

Логарифмическая доходность:

Логарифмическая доходность

На самом деле есть хитрость, если считать всё последовательно, то можно посчитать разницу между первой и последней ценой, так как остальные взаимно уничтожатся.

При расчёте нескольких дней подряд, можно посчитать разницу только между первой и последней ценой

Но это если считать всё руками. Дальше будем считать всё подряд, так удобнее.

Предположим, мы купили акции теслы в начале периода и продали в конце. Чтобы посчитать прибыль такой сделки, нужно посчитать сумму логарифмов накоплением (cumulative sum) и посчитать экспоненту.

Прибыль сделки:

Как меняется доходность с изменением цены (последний столбец). Это цифра в разах, чтобы получить привычные проценты нужно умножить на 100%

Пример расчёта стратегии на python

Есть акции теслы c января 2020 года. Дневной таймфрейм. Считаем две сользящие средние за 3 дня и 10 дней. Стратегия очень простая: если трёхдневная средняя выше десятидневной, то покупаем, если ниже, то продаём.

Импортируем котировки из yahoo finance и получаем вот такой dataframe:

Тесла с января 2020 года на дневном таймфрейме

Считаем две скользящие средние:

tsla_history['ma_3'] = tsla_history['Close'].rolling(window=3).mean() tsla_history['ma_10'] = tsla_history['Close'].rolling(window=10).mean()

Скользящие средние и цена закрытия

Считаем позицию. 1 покупка, -1 продажа:

tsla_history['position'] = (tsla_history['ma_3']-tsla_history['ma_10']).apply(np.sign)

Считаем логарифмическую доходность:

tsla_history['log_return'] = tsla_history['Close'].apply(np.log).diff(1)

Считаем логарифмическую доходность с учётом позиции:

tsla_history['my_log_return'] = tsla_history['position'].shift(1)*tsla_history['log_return']

Считаем прибыль стратегии:

tsla_history['return'] = tsla_history['my_log_return'].cumsum().apply(np.exp)

Прибыль стратегии

Можно добавить ещё расчёт комиссий. Возьмём 0,3% как у некоторых брокеров.

transaction_costs = 0.003 tsla_history['delta'] = tsla_history['position'].diff(1).abs() tsla_history['tcs'] = tsla_history['delta']*transaction_costs tsla_history['my_log_return_tcs'] = tsla_history['position'].shift(1)*tsla_history['log_return'] - tsla_history['tcs'] tsla_history['performance_tcs'] = tsla_history['my_log_return_tcs'].cumsum().apply(np.exp)

Сравнение стратегии с комиссей и без

И чё?

Весь бектестер занимает пару десятков строк кода и работает очень быстро. Можно мгновенно посчитать эту стратегию на меньшем таймфрейме, на большем диапазоне дат, на любое количество активов.

Полный код в jupyter notebook можно найти у меня в телеграм канале t.me/zenoftrading

6.1К |

Читайте на SMART-LAB:

Обновление терминала БКС: ускорение стакана и сохранение шаблонов рабочих столов

Мы продолжаем развивать терминал для более комфортной и быстрой торговли. В очередном обновлении — два заметных улучшения, которые экономят...

12:43

Самолет лидер по объему ввода жилья в МО

Друзья, привет! Продолжаем делиться своими результатами. 🚀 По данным Главстройнадзора МО , мы стали лидером по объемам ввода жилья в...

08:47

теги блога zenoftrading

- apple

- binance

- bitcoin

- btc

- crypto

- Deribit

- eth

- ethereum

- Finam

- interactive brokers

- Metatrader

- MOEX

- Pandas

- python

- quick

- S&P500

- S&P500 фьючерс

- SVM

- telegram

- TradingView

- yahoo finance

- акции

- алготрейдинг

- американский рынок

- биржевые маги

- биткоин

- бот

- бэктестинг

- вопрос

- дети

- джек швагер

- индия

- источник данных

- итог месяца

- итоги месяца

- книги

- котировки

- криптовалюта

- математическое ожидание

- машинное обучение

- ммвб

- Московская биржа

- обучение

- опционы

- открытие

- Открытие Брокер

- оффтоп

- переводы

- питон

- пополнение счёта

- проверка

- проверка идей

- программирование

- рецензия на книгу

- рупия

- сбербанк

- скачать

- скользяшки

- скользящая средняя

- статисика

- статистика

- стоп лосс

- стопы

- стратегии

- теории

- тесла

- тестирование

- тикеры

- торговая система

- торговая стратегия

- торговля

- торговля волатильностью

- торговые роботы

- торговый робот

- торговый софт

- торговый терминал

- трейдинг

- трейлинг стоп

- философия трейдинга

- Финам

- фьючерс сбера

- цитаты

- швагер

- эфир

<br />tsla_history['position'] = (tsla_history['ma_3']-tsla_history['ma_10']).apply(np.sign)<br /><br />

tsla_history['log_return'] = tsla_history['Close'].apply(np.log).diff(1)

<br />покупка идет и считается последний день<br />

<br />это заглядывание в историю.<br /><br />

Вы покупаете вначале дня а информацию о сигнале получаете в конце этого-же дня.

tsla_history['my_log_return'] = tsla_history['position'].shift(1)*tsla_history['log_return']

tsla_history['log_return'] — а здесь почем сдвига нет?

Это как то помогает заработать?

А локальные минимумы и максимумы можно предсказать? Хотя бы по одному ближайшему?

То, что если использовать индикаторы на базе скользящих средних, и по сигналам совершать сделки, с помощью питона можно рассчитать сколько бы заработал/потерял?

Если так, то я просто не понимаю, зачем изобретать велосипед?

Капец хобби.

Лучше бы робота какого написал, который статьи в Телеграм сам пишет, чтоб время себе сэкономить.

Таких встроенных средств навалом есть, в терминале альфадирект точно есть, в метатрейдере по моему есть.

Ладно бы чувак, анализируя данные, придумал находить точки входа, которые статистически, давали бы вероятность точного прогноза хотя бы процентов 60

Вот я занимался этой муйней — анализом рыночных данных с помощью пандаса некоторое время, и я точно знаю как.

Ещё раз повторю свой вопрос, что Вы считаете? Можете сформулировать, раз пост запилили? Уточню также, что самое важно не как, и не что, а зачем.

Неужели Вы не слышали такой мем, что, тот кто не может простыми словами сформулировать, что он делает и зачем делает, по факту сам не понимает, чем занимается.

Дак вот, для тех, кому это интересно, все это проще, нагляднее, быстрее сделать в каком нибудь Microsoft power by например, если самому охота повозиться. Или есть ещё масса инструментов для анализа, причём встроенные в терминалы некоторые.

Тестировать можно бесплатно

valid intervals: 1m,2m,5m,15m,30m,60m,90m,1h,1d,5d,1wk,1mo,3mo (https://pypi.org/project/yfinance/)

Рынки — недетерминированные структуры. Формулы — не дадут ничего, уже проверено.

ln(98.43/93.81)=0.0481, а не 0.021.

Любой расчет должен имитировать не только схему принятия решения и её влияние на результат, но также транзакционные издержки и правило управления капиталом. Расчет в логарифмах позволяет очень легко учесть транзакционные издержки и близко к действительности — самофинансируемую стратегию. Для одного лота надо действовать иначе.