Блог им. vtvladim

Математическое моделирование рыночной цены: подходы и результаты

- 08 февраля 2021, 15:55

- |

Тезисы про математическое моделирование рыночной цены для трейдинга

Снова и снова наблюдаю, что статьи на отвлеченные темы имеют гораздо бОльшую популярность на сайте, чем статьи собственно на конкретные темы трейдинга. Писать на отвлеченные темы нет ни желания, ни планов. Эту статью я опубликую – я обещал нескольким уважаемым коллегам выложить данные расчетов и исследований, но, скорее всего, имеет смысл на этом остановиться – ответной реакции от читателей я практически не вижу.

Выскажу свое мнение на вопрос: как можно подходить к математическому моделированию поведения цены на бирже и каким образом это может помочь в трейдинге.

Сначала несколько исходных положений, в рамках которых, на мой взгляд, целесообразно смотреть на данный вопрос.

Как я рассматриваю процесс изменения цены. Нет смысла, да и не реально, предсказывать конкретную цену в конкретный момент времени. Но можно и нужно предсказывать интервал цен, в котором рыночная цена будет находиться в конкретный ИНТЕРВАЛ времени в будущем с бОльшей вероятностью. Ключевое слово здесь – цена будет находиться, это не означает, что такой будет цена закрытия, а понимается под этим то, что на следующем интервале цена достигнет прогнозируемого уровня. Общеизвестно, что движение цены характеризуется ценами OHLC, а для получения прибыли трейдеру нужна разница цен между ценой входа и ценой выхода из позиции. Подчеркну эту мысль – трейдеру нужно не знание «какая цена будет на следующем тике» (или какие OHLС будут на следующем баре), а понимание в каком направление ждать изменения цены на следующем интервале (чтобы выбрать направление позиции), и по какой цене можно закрыть эту позицию в «плюс» с вероятностью выше, чем получить убыток. Моделировать все значения OHLC – дело бессмысленное и нереальное. А главное – абсолютно не обязательное с точки зрения получения прибыли. По моему мнению, движение цены имеет смысл рассматривать как случайное отклонение от некоторой, скажем так «средней» цены, – вверх/вниз от нее – при этом сохраняя представление о случайности такого отклонения в каждый следующий момент времени. Но полагая при этом, что движение этой средней цены на каждом интервале ИМЕЕТ НАПРАВЛЕНИЕ, которое определяется параметрами торгов на предыдущих интервалах, и количественно выражается в значениях максимума и минимума на интервале.

При таком взгляде на цену, можно использовать декомпозицию решаемой задачи: задачу моделирования движения цены разбить на две независимые, но взаимосвязанные подзадачи. Первая задача – определение направления движения средней цены, а вторая – определение наиболее достоверного интервала отклонений значений цены от ее среднего значения. Вторая задача, в конечном итоге, сводится к расчету прогнозных значений H и L на интервале. Таким образом, в совокупности можно определить ценовые уровни входа в позицию и выхода из нее и, следовательно, возможную величину разницы цен – т.е. возможную прибыль.

Готовых формул я приводить не буду. Каждый должен пройти путь сам. В плане математического аппарата при простейшем варианте реализации данной идеи –достаточно базовых знаний математики и теории вероятности, которые даются в высших учебных заведениях. Нескольким пользователям сайта я ранее уже давал подсказку, как реализовать такой подход – они обращались ко мне в личных сообщениях. И я просил их сообщить о своих успехах в этом направлении в дальнейшем. Но обратной связи не получилось. ))) Да и в целом этот сайт, как я вижу по реакциям на подобные статьи, не является подходящим местом для обсуждения подобных тем. Других мест я, к сожалению, не знаю.

Более строгое и детальное в математическом смысле решение, учитывающее тяжелые «хвосты», мне получить в виде, подходящем для реального использования, не удалось. А полученный мною для этого случая вариант результат улучшает не столь значительно и имеет свои проблемы, так что пока я его вообще не использую, ограничившись частным решением для нормального распределения. Это, безусловно, сказывается на точности значения прогнозных цен при существенных изменениях цены и при тренде, поскольку в этом случае изменение распределения существенно не симметрично на краях.

Самый распространенный вопрос, который так любят задавать здесь на сайте, звучит примерно так: «Какая эквити у такого подхода?». Вопрос, конечно, правильный — в целом с позиции трейдинга. Только задавать такой вопрос надо не относительно самого математического подхода, а относительно используемой системы торговли в рамках такого подхода. А в рамках описанного подхода можно использовать несколько способов торговли, различающихся как непосредственно принципом, так и длительностью удержания позиции, риск-менеджментом и пр. И эквити уже таких, окончательных и конкретных способов торговли все равно будет зависеть не только от самого метода моделирования, но и от способов управления риском и прочих нюансов их программной реализации, да даже – от нервной системы трейдера и его отношения к риску.

Относительно же самого подхода к моделированию цены, в контексте предложенного подхода, корректнее говорить о точности прогноза движения цены и точности прогноза значений H и L в сравнении с фактическими итогами торгов. Объединять понятия «эквити» и непосредственно «точность прогноза значения цены» нельзя – хотя бы потому, что они имеют разную суть: эквити показывает прибыль (убыток) в денежном выражении, а точность прогноза цен – разницу прогнозного и фактического значений цены (для прогноза величины H и L) либо процент правильных прогнозов (для прогноза направления цены), который может интерпретироваться как вероятность правильности прогноза. процентах.

В таком понимании точность прогноза движения цены я выражаю в процентах совершенно простым способом:

(число интервалов с правильным прогнозом) * 100 / (общее число интервалов с прогнозом) (в %)

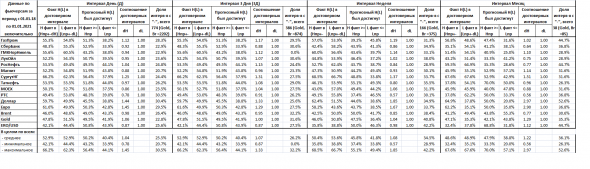

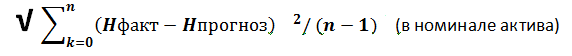

Точность прогноза значений H (L) я определяю в абсолютном выражении: через среднеквадратичное отклонение, рассчитываемое по отклонениям прогнозных H (L) от фактических H (L) на интервалах за весь рассматриваемый период (расчеты для всех интервалов сделаны с января 2018 г., для Gold и Brent — с января 2014 г.) по классической формуле (для L аналогично):

(среднеквадратичное отклонение) * 100 / (фактическое значение) (в % к номиналу актива)

Тем не менее, я опосредованно отвечу на этот «самый распространенный вопрос» про эквити следующим образом.

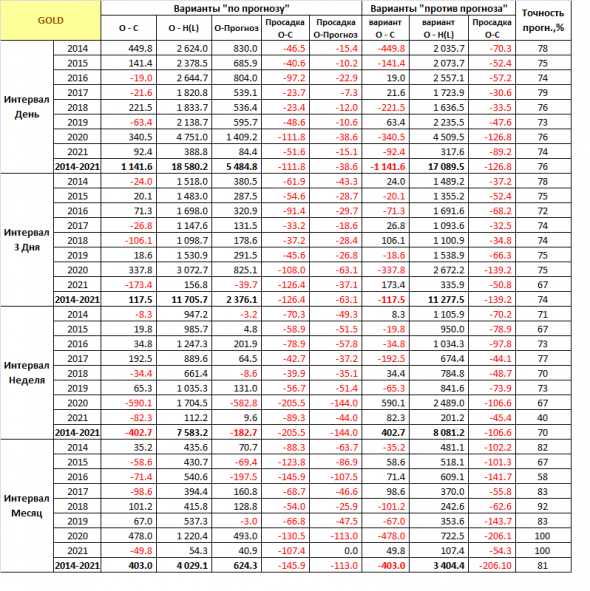

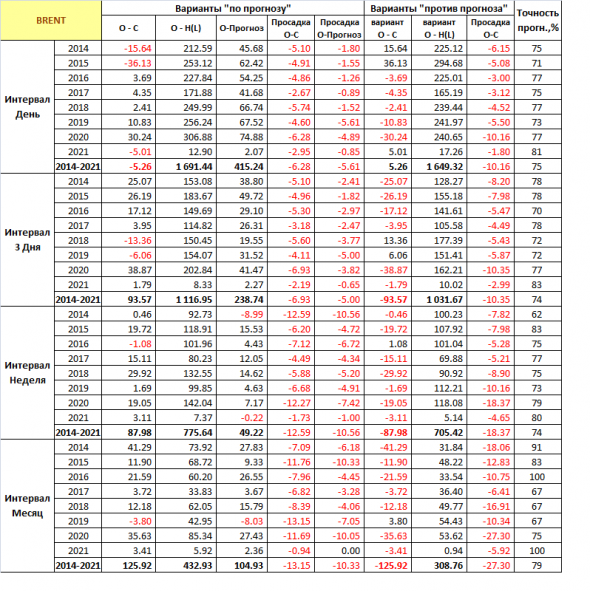

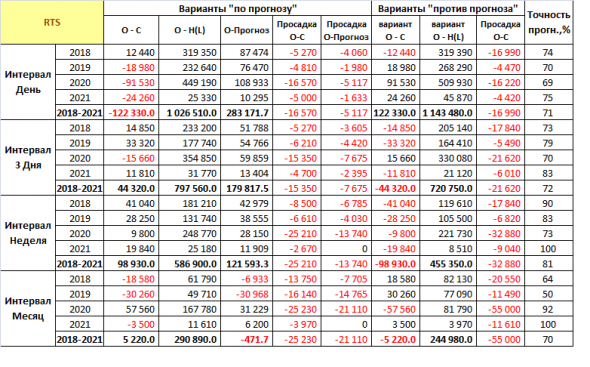

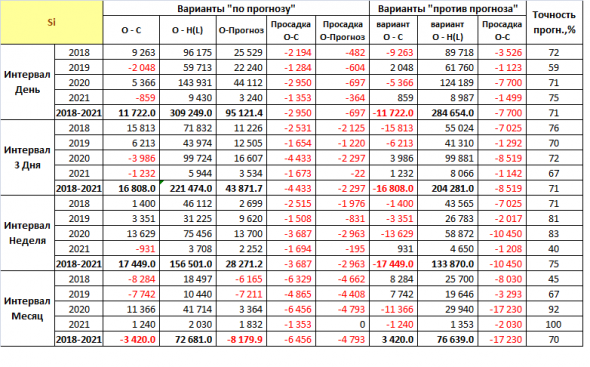

Мною были проведены расчеты результатов торговли с января 2018 г. по январь 2021 г. по историческим данным для следующих вариантов торговли на основе изложенного подхода:

1) открытие позиции в соответствии с прогнозом движения цены (т.е. если по прогнозу на будущем интервале ожидается рост цены, то берется лонг, а если ожидается снижение – то шорт) по цене открытия О, а закрытие — по цене закрытия С. Далее этот вариант обозначен как «О-С по прогнозу».

2) открытие позиции против прогноза движения цены (т.е. если по прогнозу на будущем интервале ожидается рост цены, то берется шорт, а если ожидается снижение – то лонг) по цене открытия О, а закрытие — по цене закрытия С. Далее этот вариант обозначен как «О-С против прогноза».

3) открытие позиции в соответствии с прогнозом движения цены (как в пункте 1) по цене открытия О, а закрытие: при лонге – по максимальной цене на интервале H, а при шорте – по минимальной цене на интервале L. Далее этот вариант обозначен как «О-H(L) по прогнозу».

4) открытие позиции против прогноза движения цены (как в пункте 2) по цене открытия О, а закрытие: при лонге – по максимальной цене на интервале H, а при шорте – по минимальной цене на интервале L. Далее этот вариант обозначен как «О-H(L) против прогноза».

5) открытие позиции в соответствии с прогнозом движения цены (как в пункте 1) по цене открытия О, а закрытие по прогнозным значениям: при лонге – по прогнозному значению H для интервала, а при шорте – по прогнозному значению L для интервала. Для учета реальной осуществимости такой сделки в расчетах полагалось: для лонга — если фактическое значение H было равно или больше, чем прогнозное значение H, то позиция закрывалась по прогнозному значению независимо от того пошла ли цены в дальнейшем выше, а если фактический H был ниже прогнозного, то позиция сводилась к безубытку, если цены последнего дня интервала позволяли это, иначе фиксировался убыток по фактическим ценам последнего дня интервала; для шорта – аналогично относительно фактических и прогнозных значений L. Таким образом, в расчетах учитывалась только реально достижимая на интервале прибыль или фиксация убытка. Далее этот вариант обозначен как «О-Прогноз».

Почему выбраны такие варианты? Не потому, что они оптимальны, или они предлагаются для использования. Соображения были другими:

— Вход по цене открытия снимает вопрос об оптимальности и реальной возможности выбранного уровня входа. Цена входа для всех вариантов одинакова и, в общем случае, не оптимальная.

— Сравнение результатов вариантов «О-С по прогнозу» и «О-С против прогноза» покажет — важен ли правильный выбор направления входа. Понятно, что направление входа важно. Поэтому если точность прогноза направления движения цены неудовлетворительная, то разницы в результатах между этими вариантами не будет, поскольку эти варианты отличаются только направлением позиции.

— Варианты «О-H(L) по прогнозу» и «О-H(L) против прогноза» – чисто теоретические, поскольку до завершения интервала мы не знаем фактических значений H и L и, соответственно, в реальности не можем всегда закрывать позицию по этим максимально теоретически оптимальным ценам.

— Вариант «О-Прогноз» покажет возможную эквити разработанного мною подхода. Сравнение результатов этого варианта с результатами вариантов «О-H(L) по прогнозу» и «О-H(L) против прогноза» покажет, какую часть от максимальной теоретически возможной прибыли на интервале при такой цене входа в позицию можно взять практически в рамках моего подхода. Практически возможно – потому, что в отличие от фактических значений H и L для следующего интервала, которых мы до завершения интервала не знаем, прогнозные H и L рассчитываются и мы, соответственно, их знаем, а следовательно, реально можем по достижении ценою прогнозных значений закрыть позицию по этим значениям. Сравнение с вариантами «О-С по прогнозу» и «О-С против прогноза» покажет, есть ли польза от прогнозирования значений H и L, или пользы нет.

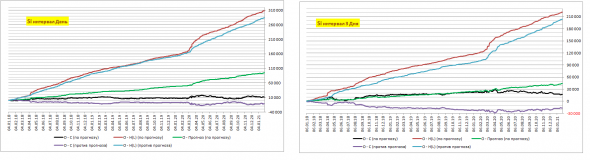

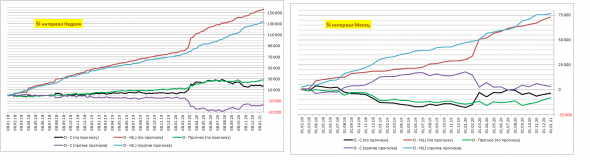

Условия проведений расчетов: Расчеты проводились для следующих интервалов: день (Д), три дня (3Д), неделя и месяц. Расчеты прогнозов для любого интервала делаются по итогам торгов на предыдущих интервалах такой же длительности и не корректируются в дальнейшем вне зависимости от размера интервала. Т.е. даже для прогноза на следующий месяц используются данные торгов предыдущих месяцев и в течение прогнозного месяца результаты никак не корректируются. Естественно, никаких стоп-лоссов и усреднения в расчетах не применялось. Все расчеты сделаны в предположении: торговля 1 лотом, сделки совершаются на каждом интервале, на одном интервале происходит только одна сделка; результаты выражены в номинале цены фьючерсов (отрицательное значение означает убыток). В графе «просадка» указан максимальный убыток за период. В самой правой колонке приведена точность прогноза направления цены в разрезе интервалов и годовых периодов.

Просадку в вариантах 3 и 4 просчитать без учета динамики цены внутри интервала невозможно. Но она не будет больше, чем в вариантах 1 или 2.

Поскольку прогнозные значения H и L фактически не всегда достигаются на интервале (даже если направление цены спрогнозировано правильно, цена не всегда «доходит» до прогнозных значений), для таких случаев позиция закрывалась следующим образом: в последний день интервала (для 3Д, недели и месяца) цена закрытия определялась: при лонге как (О + H)/2 — если прогноз направления цены для этого дня совпадал с позицией, или если не совпадал, то (C+H)/2 (при шорте вместо H используется L). Таким образом, расчетно имитировалась попытка в последний день интервала закрыть позицию в «ноль», или зафиксировать возможный частичный «плюс», или возможный частичный «минус» в зависимости от фактического поведения цены в этот день.

Расчеты сделаны более чем по 40 разным инструментам (тем, которые мне интересны: фьючерсы Si, EURO, ED, GZ, GK, LK, MN, RN, SR, SN, TT, YN, ME, RI, BR, GD; одноименные им акции; AMZN-RM, AAPL-RM, FB-RM, GOOG-RM, MSFT-RM, TSLA-RM и их первоисточники на NASDAQ). В данной статье приведены данные для торгуемых на МБ инструментов, у которых за исследуемый период были значительные волатильность и разнонаправленность динамики цен (наиболее проблемных для прогнозирования): фьючерсы Si, Gold, Brent и RTS, для всех вариантов торговли, всех интервалов; сделана разбивка по годам (все таблицы и графики в конце статьи).

Краткие выводы из анализа результатов расчетов:

1. Результат в варианте «О-С по прогнозу» лучше, чем в арианте «О-С против прогноза» для всех рассмотренных инструментов и практически для всех интервалов (в месячном интервале для инструментов с высокой волатильностью это не столь очевидно): получена прибыль, просадка меньше. Что показывает важность правильного выбора направления входа в позицию. Но чем больше интервал, тем эта однозначность менее очевидна.

2. Сравнение результатов теоретических вариантов «О-H(L) по прогнозу» и «О-H(L) против прогноза» достаточно цинично показывает какую малую толику прибыли мы (трейдеры) берем из движения цены, при этом оба варианты имеют положительный итоговый результат. Это свидетельствует о возможности на рынке взять прибыль всегда, если знаешь точные будущие цены, и при этом не столь важно направление позиции (за исключением устойчивого тренда и слишком коротких интервалов). Хотя прибыль в варианте «по прогнозу» в большинстве случаев несколько выше, чем в варианте «против прогноза». Чем больше интервал, тем различие этих вариантов становится меньшим, что объясняется стохастичностью изменения цены.

3. Результаты варианта «О-Прогноз» говорят о потенциальной работоспособности ТС, основанной на предложенном подходе к моделированию и прогнозированию цены. Прибыль в этом варианте в большинстве случаев составляет 10%-30% от теоретически максимально возможной. Но еще раз подчеркну: в реальной торговле на больших интервалах позиция могла бы быть закрыта не в последний день интервала, а ранее и в большинстве случаев – в «плюс». Для фьючерсов с большой волатильностью (например, Si, EURO, РТС, Gold) неэффективность длительного удержания позиции (при выбранном условии для цены входа) отчетливо видна по результатам на интервале месяц.

Для правильного анализа приведенных данных кроме прибыли/убытка важны еще некоторые показатели. Я выделю следующие: количество интервалов, на которых фактические H и L попадают в достоверный интервал прогнозных значений; количество интервалов, на которых прогнозные H и L были фактически достигнуты; количество интервалов с убытком. Эти данные приведены в таблице.

На мой взгляд, достаточно неожиданно, что не оптимальный по уровню цены вход при торговле только 1 лотом (т.е. усреднения нет) и полном наплевательстве на риск-менеджмент (в расчетах нет никаких стопов или иных условий досрочного фиксирования убытков) может дать такие неплохие результаты… Оговорюсь сразу: это абсолютно не призыв не использовать риск-менеджмент! Но это косвенно говорит о том, что крепкая нервная система является одним из ключевых факторов успешной торговли. Вход в позицию всегда по цене открытия я бы назвал скорее «тупым» способом открытия позиции. Следует подчеркнуть так же тот факт, что в данных расчетах предполагалось совершение сделок на каждом интервале – в отличие от реальной торговли, где это происходит не всегда также интенсивно.

В целом, данные расчеты подтверждают работоспособность выбранного подхода математического моделирования цены и показывают выгоду и возможность прогнозирования направления движения цены, а также ее максимальных и минимальных значений на интервале.

Заранее отвечу на вопрос, что эти теоретические расчеты прибыли имеют только теоретический характер.

Во первых, выше написанные условия проведения расчетов в плане закрытия позиции практически не имеют отличия от реальной торговли, которая велась бы при аналогичном поведении цены. Частично есть вопросы к выбранному способу закрытия позиции на интервале день для тех случаев, когда фактическая цена не дошла до прогнозных значений. Использованный в этом случае способ не направлен на завышение прибыли и максимально приближен к поведению трейдера в реальной торговле.

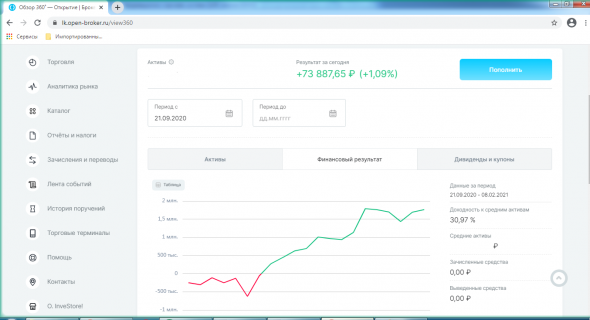

Во-вторых, приведу свое эквити с даты, соответствующей началу моего участия в ЛЧИ-2020 по настоящий момент. Интенсивность (количество сделок) моей торговли существенно ниже, чем в приведенных исследованиях. Кроме того, результат в % брокер приводит к моему общему ДЕПО, которое примерно на 70 % состоит из акций, а на остальные 30 % я торгую на ФОРТС, т.е. процент прибыли к сумме, действительно задействованной при торговле на ФОРТС будет больше в более чем 2 раза. Мой метод торговли не совпадает с использованными в данной статье, но основан на прогнозировании для следующего интервала: направления движения цены, максимального и минимального значений цены.

теги блога Владимиров Владимир

- bitcoin

- Brent

- Gold

- lua quik

- NASDAQ

- quik

- quik lua

- RTS

- S&P500

- авто

- акции

- алгоритмизация

- алгоритмическая торговля

- алготрейдинг

- анализ

- анализ рыка

- анализ торговли

- анализ фондового рынка

- банки

- биткоин

- видео

- вклады

- вознаграждение

- вопрос

- газеты

- Газпром

- движение рынка

- депозиты

- динамика цен

- доллар

- золото

- инвестирование

- Индексы

- Индикакаторы

- индикатор

- инструкция

- интернет

- исторические данные

- итог за год

- итоги

- коррекция

- кризис

- крипта

- криптовалюта

- Магнит

- макроэкономика

- Манипулирование рынком

- математическое моделирование

- МБ

- Нефть

- обвал рынка

- обзор

- обогнать индекс

- общение трейдеров

- опек+

- опрос

- осцииляторы

- оффтоп

- Поиск информации

- прогноз

- прогноз цены

- прогнозирование

- прогнозирование рынка

- прогнозирование цен

- рентабельность

- РТС

- РФ VS сша

- Рыночная цена

- СБРФ

- СССР- Россия

- сценарий движения

- ТА

- темпы роста

- технический анализ

- торги

- торговля

- торговые инструменты

- торговые роботы

- торговые сигналы

- торговый софт

- трейдинг

- тренд

- филосифия трейдинга

- форекс

- ФОРТС

- фьюерсы

- фьючерс

- фьючерс brent

- фьючерс mix

- фьючерс гмк

- фьючерс доллар -рубль

- фьючерс на золото

- фьючерс РТС

- фьючерс сбербанк

- фьючерсы

- чат трейдеров

- экспирация

- эффективная торговля

- эффективность

- юмор

Если вопрос был почему выбран интервал 3 а не 2 дня: потому, что 3 дня это уточняющий прогноз к недельному.

Почему именно 3 а не 4 и не 2… вот как Вы к этому выводу пришли?

У меня единый брокерский счет, выделить ФОРТС в этом случае невозможно. Если не верите — это ваше право, я вам доказывать написанное мною не намерен.

Может вы подскажите мне смысл пририсовывать свое эквити в случае, когда я не предлагаю свой телеграмм-канал и проч.? Я хотя бы буду знать выгоду этого для себя в будущем )))

по сути вопросов к сожалению нет, так как торгую совершенно иное.

Не принимайте близко к сердцу, я просто изначально пролистал ваш длинный пост до картинки эквити, по его форме подумал, что явно торгуется фьючерс на акции или индекс, но только в лонг, нашел в тексте подтверждение и на этом успокоился, что определил верно.

Кстати, насчет только лонга вы не правы. Торгуется и лонг и шорт. Сам я торгую только фьючерсы. Акции держу, к опционам (пока) отношение отрицательное.

так я том и пишу, что ваш лонг акций целиком определяет форму эквити. Влияние фортс там тяжело определить на глаз.

Опционы я тоже не умею торговать и не планирую.

Думаю, автору будет полезно узнать мнение большинства:

За сложность — 0 голосов.

В таблице с данными о попадании фактической цены в достоверный интервал приведено количество интервалов для каждого тайм-фрейма. Для интервала день — 774, 3Д — 386, неделя — 166, месяц — 38. Для золота и нефти больше, они с 2014 года посчитаны.

А почему вы считаете, что эквити моего подхода в расчетах не реальный? Не могу согласиться…

В реальной торговле вход по цене открытия в большинстве случаев будет не оптимальным (я его использовал чтобы не было условности в расчетах). В этом кроется возможный довесок к прибыли, которая показана в расчетах.

Закрытие позиции по цене закрытия также не оптимально в большинстве случаев. (Это, на мой взгляд, еще более глупо, чем вход по цене открытия.) В этом кроется второй возможный довесок к прибыли.

И обратите внимание — я поправил свой предыдущий комментарий про комиссию — пропустил в нем пару слов.

А какой реакции вы ожидаете? На мой взгляд, здесь весьма тривиальные вещи написаны. Я например делаю почти всё то же самое.

p.s. все ваши многочисленные метрики и таблицы можно свести к одному числу — Шарпу или профит-фактору.

Хочу вас спросить: когда входящий впереди вас в здание человек придерживает вам дверь, вы говорите «спасибо», или хмуро, не глядя произносите: " А какой реакции вы ожидаете? ... Я например делаю почти всё то же самое..." ?

Насчет "… Шарпа или профит-фактора". Нет, в таблицах гораздо больше информации. Во всяком случае для того, кто хочет разобраться в деталях.

С точки зрения других пользователей, вы здесь выложили какие-то туманные намеки, пропитанные математическим снобизмом. Всё это проще самому изобрести, чем «разбираться в деталях».

Снобизм, туманные намеки и детали, так же как и вежливость, разными людьми тоже понимаются и воспринимаются по разному.

т.к для торговли достаточно делать прогноз направления

А под «средней» вы что имеете в виду?

Также интересно как вы из размерности цен приходите к вероятностям? Сначала по идее надо какое-то распределение получить с весами, а потом его отнормировать к единице, например.

Вот откуда эти веса берутся?

Если не секрет — что похожего с вашим подходом?

Вероятность же верхней и нижней границы не одинакова?

В самой последней таблице приведено процентное соотношение интервалов, на которых фактические H (L) попадали в соответствующий (для H или L) доверительный интервал, к общему числу интервалов за исследуемый период. Аналогично — для тех интервалов, в которых прогнозные H и L были реально достигнуты (это случаи, когда фактическая цена дошла точно до прогнозного значения или прошла дальше). Но эти цифры для корректности надо было бы скорректировать на точность прогноза движения цены. Получилось бы красивее. Но не стал этого делать. )))

Расчеты прогнозов для любого интервала делаются по итогам торгов на предыдущих интервалах такой же длительности и не корректируются в дальнейшем вне зависимости от размера интервала. Т.е. даже для прогноза на следующий месяц используются данные торгов предыдущих месяцев и в течение прогнозного месяца результаты никак не корректируются.

А в итоге пришел к тому что надо брать 10-15 лет по инструменту.

Я беру все «похожие» свечи, взвешиваю их некоторым образом и получаю распределение цен на некоторое будущее. Из него потом получаю коридор оптимальных позиций, отобрав n-самых похожих, и переведя их в плечо через волатильность.

Все эффекты, которые есть в ценах автоматически учитываются, при отбрасывании «непохожих» свечей.

И какие результаты? В целом, по году — если не секрет. Вы, я вижу, сегодня только на сайте зарегистрированы… (Ничего плохого не имею ввиду, просто констатирую)

Результаты нормальные. Портфель таких систем дал с 2018 где-то 400%.

Сейчас правда возможно это все перестанет работать, потому что утренняя сессия. По ней истории нет, обучать алгоритм не на чем. Посмотрим как изменится распределение.

В любом случае, самое главное — наличие прибыли, все остальное вторично. Удачи

Хотя местами оно иногда странно работает. Не могу 100% объяснить почему та или иная сделка происходит.

Вот одна из систем, которая после прибыльного Лонга посчитала что здесь вероятнее будет падение. Хотя на графике не видно.

На график я дозированно смотрю. Иначе воображение начинает дорисовывать, а если бы график давал однозначные прогнозы, то опять же — давно все бы были миллионерами.

У меня иная картинка:

А толстые хвосты тоже не стали проблемой. Они случаются достаточно нечасто, что уже позволяет грубо отсечь их стопами и остаться в прибыли по всему распределению.

И я придумал, как их обрабатывать негрубо, с минимальными потерями.

На самом деле четко формализовать наличие тренда и «взять» его начало — достаточно не тривиальная задача. Много умов над этим пока бьются.

Здесь недавно была статья о том, как человек немного познакомился со статистикой, загрузил маркетдату в программу, и… мягко говоря, разочаровался в рынке :)

Задача прогнозирования цены — и простая и сложная одновременно (даже нобелевскую премию получали люди и сейчас фондами управляют). Я как-то видел бота, написанного выпускниками, который угадывал примерно 70% направлений 15 минутных свечей Si. Денег я им разумеется не дал.

Как то вы свалили все в одну кучу: сказали, что "… Прогнозирование рядов — задачка для 4 курса экономфака...", и тут же "… как построить правдоподобную модель. А вот с этим, разумеется, не все справляются. Точнее, никто, если речь о биржевых графиках...".

В статье как раз про мат.моделирование и прогнозирование цены на торгах, а не отвлеченное прогнозирование рядов (наверное вы хотели сказать об экстраполяции). Экстраполяция — да, вопрос давно изученный. Но я писал и привел результаты расчетов для конкретных цен по конкретным фьючерсам, торгуемым на МБ. И экстраполяции здесь не используется.

А результат, полученный мною, масштабируем в плане интервала. Т.е. для разных интервалах алгоритм одинаковый.

Кстати, я тоже как то видел, как человек на скальпинге поднимал по 50 тыс. за 5 минут, причем не один раз. Правда, потом он слил депозит, и сделал это тоже не один раз ))))

так это грааль какой-то

Ну а если бы вы точно знали как пойдет цена на следующем интервале — вам бы сложно было торговать только в плюс? Цель прогноза в этом и заключается, но он не может быть на 100% точным. Всегда есть ошибочные прогнозы.

никакого сарказма, сказал выглядит

видимо, причина в бесцельных входах…

честно ничего не понял из прочитанного… есть прогнозирование входа…

значит должно быть прогнозирование еще двух цен (интервалов) для выхода в плюс по условной зоне профита и убытка — нет смысла входить, если не знаешь где выходить..

трудно судить, если нет стратегии, то и формализовать ее нельзя..

как раз наоборот, выставил цель и забыл

— «бесцельные входы». Вход по цене открытия мною выбран не по причине, что он оптимальный (мое мнение — такой вход не оптимальный), а для того, чтобы не возникало вопросов о возможности такого входа.

— «прогнозирование еще двух цен (интервалов) для выхода в плюс по условной зоне профита и убытка». Прогнозируются значения H и L на будущем интервале. Это и есть ориентир для цены выхода. А направление входа (лонг или шорт) также прогнозируется.

— «трудно судить, если нет стратегии». Суть статьи не в поиске стратегии торговли. Она у меня есть. А в другом: результаты показывают, что даже при не оптимальной цене входа, результаты вариантов торговли, которые сделаны по прогнозу, лучше, чем против прогноза. Следовательно, этот подход к прогнозированию работает и дает возможность получать прибыль. В приведенных результатах — даже без стопов.

А вы выставили цель и забыли — тоже вариант. Если направление выбрали верное. И не жадничали с уровнем выхода. Иначе цена может пойти в другую сторону, или банально не дойти до вашей цены выхода. Вы же направление, цены входа и выхода как то для себя определяете? Не монету же кидаете?! Вот я и показал способ, как это все можно формализовать, без графиков, только при помощи математики.

немного непонятно про просадку, ведь если есть прогнозирование H/L как цели для выхода и по ним делается выход, то при чем тут просадка ?

может у меня недопонимание в термине — это убыточный результат в моменте, но если есть цель по выходу в минус, то как бы и нет просадки — есть зафиксированнй результат ведь никакого пересиживания нет

Но в общем случае просадка все равно будет, пусть не всегда. И вот здесь есть нюанс. Используя некорректные стопы, вы будете «недосиживать» часть прибыли, закрываясь по стопу. В результате, не только уменьшите прибыль, за счет неполученной, но еще и наберете убытков из-за стопов. Правильный стоп — тоже не полное решение вопроса. Поскольку по хорошему его надо рассчитывать в зависимости от волатильности цены, т.е. менять его со временем.

Если вы смотрели таблицы, то там видно, что есть такие периоды с плюсом, на которых просадка достаточно большая. Т.е. большинство трейдеров закрыли бы позицию давно, но по итогу — если нервов хватает, можно было бы получить прибыль. Это не совет так поступать. Просто констатирую факты.

И про то, что вы не поняли в плане «есть прогнозные H(L) откуда просадка». Даже если прогнозные H и L оказались точны, это не означает, что в лонге сначала обязательно будет H, а шорте — L. Может получиться и в обратном порядке. Поэтому просадка в общем случае будет. Про четкие тренды я не говорю, хотя и в трендах она иногда возникает. Все зависит от цены входа и времени удержания позиции.

Интервалы при моем подходе могут быть любыми — от минут до… Алгоритм не меняется от этого.

Я не ставил целью оптимизацию. С гауссом на предыдущих интервалах, на самом деле, можно работать более творчески. Там можно и больше чем 2 дня брать. Но при одинаковых интервалах результат более устойчив, никаких поправочных коэффициентов не надо.

Тем не менее, спасибо вам за совет. Поразмышляю на досуге...

Немного дезориентируют такие слова, как название горы и игрушка. Я привык считать, что в каждой шутке только доля шутки.

Насчет финансов и природы. Я написал о том, что мне важнее в данном случае тот результат, который дает, извините за банальность, прибыль. И если он расходится в чем то с иными утверждениями, то… еще раз извините )))

Удачи

Насчет Природы… Модель «хищник-жертва» прекрасно объясняет все происходящее на рынке.

Что касается пропорции интервалов 2 дня — 1 день, так это работает в моей стратегии. Мож и другие есть… Должны быть! Искать лень…

Если вернуться к теме, поднятой ТС, то, очевидно, ключевым моментом в исследованиях является вот этот:На мой взгляд, это неверное решение. Тем более, что интервалы взяты из теории Ганна… Я когда-то также считал Его циклы истинно верными, но пересмотрел свою точку зрения.

И про ваш вопрос о 2 предшествующих интервалах. Я пробовал варианты от 1 до 5 предыдущих интервалов. Подход это позволяет. На некоторых временных отрезках такие варианты показывали более хороший результат. Но требовали оптимизации и зависели от динамики цены и от торгуемого актива. А вариант одного интервала оказался в этом плане универсальный. По уму в нем много чего еще можно улучшить, но руки только две, да еще торгую параллельно.

но почему вы говорите, что 3 дня это середина торговой недели?

Допустим понедельник-среда это 3 дня есть 1 интервал,

тогда следующий интервал получается четверг-суббота или четверг-следующий понедельник?

А следующий за ним интервал начинается в следующий вторник?

Или все-таки неравные интервалы? Пн-ср и чт-пт?

В любом случае есть праздники и проч. Абсолютно равными интервалы больше одного дня никак не сделать, чтобы они формировали неделю в сумме.

Ну, например, прогнозировать направление с одной дополнительной градацией. Тогда будет 4 варианта, сильный плюс, слабый плюс, слабый минус, сильный минус.

Не очень логично штрафовать, если предсказали рост 0,3%, а получили 0,35%.

Упрощенно говоря, в расчетах я ограничился линейным коэффициентом и первой производной. Попробовал использовать вторую производную, но результат «поплыл» — когда-то лучше, когда то хуже. То же самое с большим количеством предыдущих интервалов. Упрощенный вариант оказывается более устойчивым и универсальным.

Вместо вашего предложения я использую другие параметры, дающие дополнительную информацию о корректности прогноза. Например, вероятность правильности прогнозного направления движения цены, которая определяется по предыдущей истории цены (за 4 года) для интервалов, которые имели такой же «импульс». А также процент верности прогноза на нескольких предыдущих интервалах. Ну и еще кое-какие «плюшки»...