Блог им. vtvladim |Сравнительная эффективность фьючерсов МБ на текущий момент

- 13 февраля 2024, 12:37

- |

Полезно время от времени оценивать эффективность торговли разными фьючерсами чтобы предварительно выбрать наиболее эффективный для торговли (позволяющий взять прибыль большего размера и (или) имеющий более высокую вероятность совершения сделки с заданной рентабельностью). Думаю что в этом нуждаются даже самые «жесткие и самодостаточные алго». Подобные расчеты выкладывал в блоге ранее, последний раз — год назад.

Для такой оценки использую следующие показатели:

1). Теоретически возможная прибыль: прибыль с тейком, равным полному торговому диапазону (далее — ТД, ТД = High – Low) дня (в таблице – столбец «Прибыль в % от ГО если тейк=ТД дня»), выраженная в % от ГО. Чем больше этот показатель, тем наиболее эффективно могут быть использованы ваши денежные средства. Но в случае убыточной сделки эффект будет противоположным. Ну и понятно почему теоретическая прибыль – взять полное движение дня практически не реально.

2). Средняя прибыль (в таблице – столбец «Прибыль при тейке 20% от ТД в % ГО»), так же в % от ГО.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

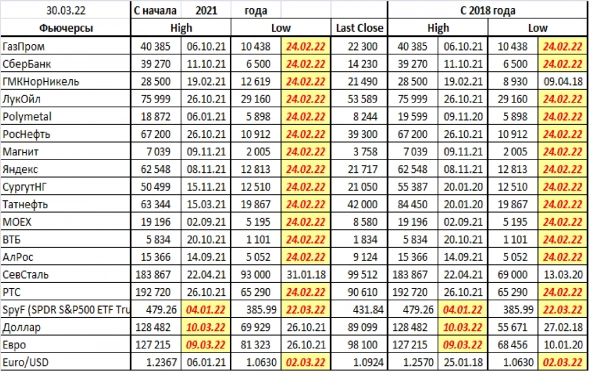

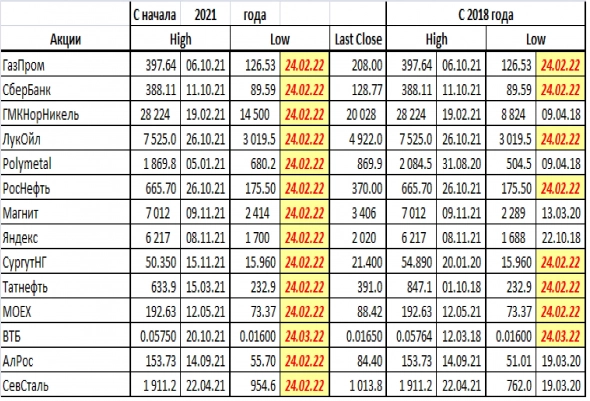

Блог им. vtvladim |Максимумы и минимумы цен акций и фьючерсов с 2018 года

- 30 марта 2022, 15:52

- |

Никаких комментариев специально не делаю — выводы делайте самостоятельно.

Удачи в торгах.

P.S. Лично я торгую уже третью неделю, могут сказать, что это стало труднее...

( Читать дальше )

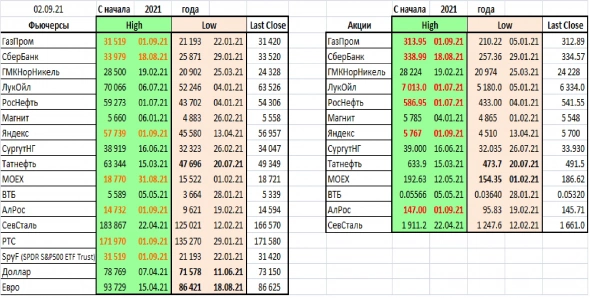

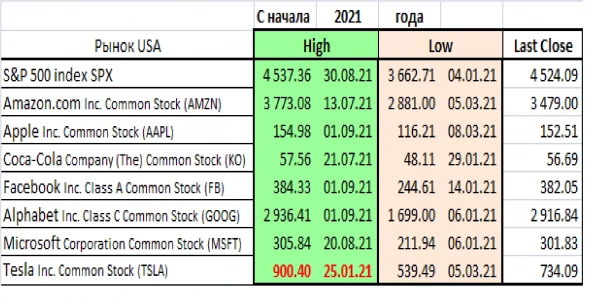

Блог им. vtvladim |Насколько близка коррекция рынка

- 02 сентября 2021, 13:37

- |

Насколько близка коррекция рынка

Посмотрим когда в текущем году были High и Low цены по датам.

Для российского рынка МБ:

Last Close – последняя цена закрытия. В столбцах High красным цветом выделены недавние (в течение последних 2 месяцев) максимумы, а в столбцах Low жирным шрифтом выделены недавние минимумы цены. На российском рынке минимумы у подавляющего числа выбранных инструментов были в январе. Максимумы у половины инструментов датированы не позднее 2 недель назад. При этом дивидендная отсечка у большинства инструментов была в июне (июле) – раньше. Навскидку – ничего не говорит о начале многими предсказанного еще несколько месяцев назад обвала. С другой стороны – обвалов бы и не было особо, если бы о них предупреждали заранее.

На американском рынке картина следующая (привожу только интересующие меня инструменты):

( Читать дальше )

Блог им. vtvladim |Динамика индексов и акций или можно ли обогнать индекс

- 24 июня 2021, 17:55

- |

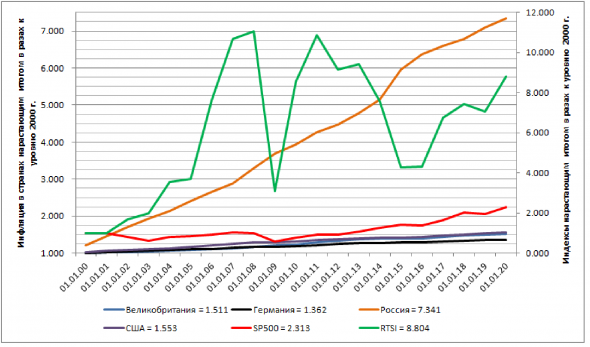

В данной статье я приведу данные об изменении индексов (SP500, RTSI, IMOEX) уровня инфляции (РФ, США, Великобритании, Германии), стоимости акций (СБРФ, Газпром, Лукойл, ГМКН) и курса рубля к доллару США (tom) за период с 2000 г. по 2020 г.

Динамика индексов SP500, RTSI и инфляции в ряде стран мира за период с 2000 г. по 2020 г. приведено на диаграмме ниже (здесь и далее — цифра в легенде к графику рядом с названием показателя показывает рост этого показателя за указанный период в разах). Индекса IMOEX здесь нет, поскольку он начал рассчитываться с 2003 г.

Индекс SP500 обгоняет уровень инфляции во всех указанных странах, кроме инфляции в РФ, которая в 3 раза выше, чем рост индекса. Индекс RTSI обгоняет и SP500, и инфляцию в РФ. Хочу отметить, что, на мой взгляд, фактическая инфляция в РФ в последние годы несколько выше, чем указывается в официальных данных ГосКомСтата РФ. С учетом этого фактора, можно сказать, что рост индекс RTSI примерно равен инфляции в РФ.

Чтобы оценить устойчивость такого соотношения динамики инфляции и индексов, рассмотрим их динамику за другие периоды – следующие две диаграммы. 2003 год в качестве начального года выбран по причине того, что в этом году появился индекс IMOEX, а 2014 год — из-за того, что с этого года начались торги по доллару расчетами TOM (строить динамику курса доллара по курсу ЦБ РФ я посчитал не совсем корректным).

( Читать дальше )

Блог им. vtvladim |Использование математических методов для прогнозирования (продолжение)

- 26 ноября 2019, 11:42

- |

Она получилась длинной и, возможно, несколько сумбурной — урезал объем текста и информации, так как он получился слишком большой. При этом не увидел сразу, что при публикации статьи правые части приведенных таблиц «обрезались» и не видны при просмотре (я весь текст набирал в «ворде» и потом, не особо глядя на результат, вставил его в окно ввода на сайте).

Повторять таблицы не буду, сегодня приведу графические результаты прогноза на акции для текущей недели.

На графиках используются следующие аббревиатуры:

High и Low — фактические максимум и минимум на интервале «день»; МахПр и МинПр — прогнозные максимум и минимум для интервала «день»;

High_Нед и Low_Нед - прогнозные максимум и минимум для интервала «неделя».

Фактические цены заканчиваются на 25.11.19г., поэтому на дате 26.11.19г. идет вертикальная линия (нет данных просто). Такая же ситуация с прогнозными значениями — на 26.11.19г. они есть, на дате 27.11.19г. идет вертикальная линия (нет данных просто).

( Читать дальше )

Блог им. vtvladim |Использование математических методов для прогнозирования в трейдинге

- 25 ноября 2019, 10:28

- |

Использование математических методов для прогнозирования в трейдинге

Этой статьей я хочу дать пищу для размышлений тем трейдерам, которые ищут свой подход к торговле и не пугаются, когда видят формулу и пытаются с помощью нее что то просчитать. Не собираюсь писать нравоучения, устраивать жаркие споры и дискуссии о ТА. Имейте уважение к точке зрения других. В то же время, если будут конструктивные вопросы или дискуссия по теме, которую я здесь затронул, буду рад обсудить по существу.

Много раз видел в сообщениях на смарт-лабе язвительные мнения о прогнозировании с использованием математических методов и вообще отрицание математики в трейдинге. Самое удивительное для меня в таком отношении, это то, что все противники математической формализации, на самом деле, сами занимаются прогнозированием – как направления движения цены (выбор между лонгом и шортом), так и интервалов торговли (цены входа и выхода из позиции). Кто-то делает это интуитивно ( не задумываясь о мыслительных процессах, которые совершает ваш мозг при этом), кто-то смотрит свечки (волны, Фибо и проч.). Сомневаюсь, что трейдер для определения лонг или шорт тупо бросает монетку – типа орел, лонг, решка – шорт (тем, кто так и поступает – просьба дальше не читать ))..). Но ведь графики, свечи, волны – все это способы графического анализа известных параметров торговли, таких как цены открытия, максимум, минимум и закрытия на интервале, объем (есть еще число открытых позиций, суммарный спрос и предложение – о них я говорить здесь не буду). Так уж исторически сложилось, что анализ цен проводился графически. И во времена, когда компьютеров еще не было, графики чертили на кальке, а интерполировали и экстраполировали линейками (были такие специально изогнутые линейки). Просто тогда не было другого способа. А когда компьютеры появились, мнение о том, как надо анализировать уже было основательно сложившимся. И в принципе работало. Добавились различные индикаторы. Короче говоря, сформировался сложившийся ранее подход о том, как надо и каким образом анализировать ситуацию на рынке. Кроме того, традиционный свечной анализ – это же ведь анализ поведения цены на интервале, просто результат выражен графически через свечи, показывающие соотношение цен открытия, максимума, минимума и закрытия (OHLC). Это не какая то абсолютная и независимая догма, а скорее — результат обобщения исторического опыта.

( Читать дальше )

Блог им. vtvladim |Бросил монетку, а она упорно стоит на ребре...

- 28 августа 2019, 09:55

- |

Всем удачных торгов!

| Фьючерс | Max | Min | Цена | ||||

| ГазПром | 23 074 | 22 434 | + | ||||

| СберБанк | 22 082 | 21 743 | + | ||||

| Brent | 59.82 | 57.74 | + |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс