Блог им. INVESTMAN92

Инвестиции в стоимость. Работают или нет. Советы Уорена Баффета, Бенджамин Грэм, Berkshire Hathaway

- 03 декабря 2020, 19:53

- |

Вы находитесь на канале посвященный инвестициям и приумножению личных сбережений

Сегодня поговорим работает ли сейчас стоимостное инвестирование на рынках или нет.

Прежде чем начать хотел напомнить, Если вам интересен мой контент, то не забудьте подписаться на канал, кнопка подписаться находиться прям под этим видео. 👇

Бенджамин Грэм широко признан отцом стоимостного инвестирования

Стоимостное инвестирование, определяемое как покупка или продажа ценных бумаг по ценам, отличным от их истинной стоимости, является живым и здоровым. Возможно, вы не знаете этого, читая заголовки в финансовой прессе или наблюдая низкую доходность акций с низкими коэффициентами цены к прибыли или балансовой стоимости на акцию. Давайте разберемся, стоит ли Вам беспокоиться об инвестициях в стоимость?!

Бенджамин Грэм был профессором и инвестором, который широко признан отцом стоимостного инвестирования. «Разумный инвестор», пожалуй, самая известная книга Грэма, рассказывает историю Мистера рынка — это метафорический способ объяснить, почему цены расходятся с ценностями. В нем также обсуждается запас прочности, который впечатляет важность нахождения больших разрывов между ценой и стоимостью.

Самый известный ученик Грэма — это Уоррен Баффет, председатель Berkshire Hathaway. Он сказал, что Мистер Рынок и запас прочности были основополагающими принципами его инвестиционной философии на протяжении всей его долгой карьеры.

В последние десятилетия стоимостное инвестирование стало означать покупку акций с низкой оценкой и продажу акций с высокой оценкой. Однако простое приобретение акций с низкими мультипликаторами не следует путать с инвестированием в стоимость.

Одна из причин этого связана с моделью ценообразования капитальных активов — является финансовая теория, лежащей в основе ценообразования активов. Это иронично, потому что многие признанные инвесторы в ценности нагромождают презрение на модель.

Основная идея CAPM, разработанная в 1960 — х годах, заключается в том, что существует положительная линейная зависимость между риском и вознаграждением — то есть, чем больше рискуют инвесторы, тем больше они ожидают в среднем от эффективного рынка. В этом есть здравый смысл, но хитрость заключается в его измерении.

Ученые определяют риск, обозначаемый греческой буквой бета, определяют, насколько акции движутся относительно изменений на фондовом рынке. Акции с бета-коэффициентом равным единицы, будут двигаться в соответствии с рынком в среднем, в то время когда его значение будет ниже единицы, предполагает меньшие изменения и выше единицы - большие изменения, чем рынок. Вознаграждение — это ожидаемая общая доходность акций.

Теория прекрасна в принципе, но не работает на практике. Исследователи, которые проверили это, обнаружили, что средняя доходность акций с низким риском была выше, а доходность акций с высоким риском ниже, чем предполагалось.

В 1992 году Юджин Фама и Кеннет френч, профессора финансов, опубликовали много цитируемую работу, которая показала, что добавление мер размера и ценности к бета-тесту исправляет взаимосвязь между риском и вознаграждением. Фактор размера документировал, что акции компаний с малой капитализацией приносили более высокую среднюю доходность, чем акции компаний с большой капитализацией. Коэффициент стоимости, измеренный как отношение цены к балансовой стоимости одной акции, показал, что акции с низкими мультипликаторами работают лучше, чем акции с высокими.

В соответствии с CAPM, профессора Fama и French рассматривали их как факторы риска и утверждали, что их тесты не подтверждают неэффективность рынков. Стоимостное инвестирование внезапно стало синонимом покупки акций с низкими мультипликаторами и избегания акций с высокими мультипликаторами.

Годы спустя многие инвесторы и наблюдатели рынка все еще, к сожалению, путают инвестиции в стоимость с фактором стоимости.

Что же такое Стоимостное инвестирование — в общем это покупка чего-то за меньшую цену, чем оно стоит.

А Фактор стоимости — это мера разрыва между ценой и стоимостью. Но плохо здесь то, что, значимость фактора ценности исчезает.

Прибыль и балансовая стоимость больше не означают то, что раньше.

Так как мы плавно переходим в четвертую промышленную революция, в которой отношение цены к ее балансовой стоимости исчезает.

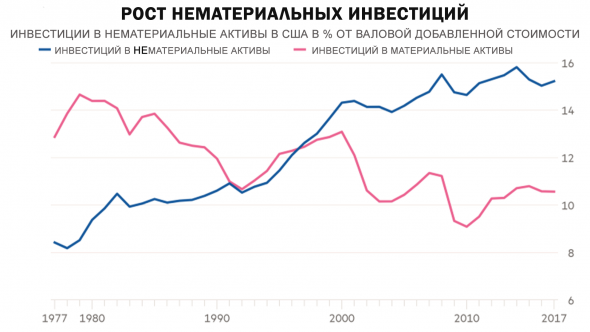

Есть Материальные активы, такие как фабрики, они были основой стоимости бизнеса во времена Грэма. Тем не менее, нематериальные расходы, такие как исследования и разработки, растут на протяжении десятилетий. Действительно, компании в развитых странах начали тратить больше на нематериальные активы, чем на материальные.

Инвестиции — это затраты сегодня в ожидании более высоких денежных потоков завтра. Нематериальные инвестиции отражаются в отчете о прибылях и убытках как расходы. А Материальные вложения отражаются в бухгалтерском балансе как активы. Это означает, что компания, инвестирующая в нематериальные активы, будет иметь более низкую прибыль и балансовую стоимость, чем та, которая инвестирует эквивалентную сумму в материальные активы, даже если их денежные потоки идентичны. Прибыль и балансовая стоимость теряют свою способность представлять экономическую ценность.

Инвесторы с фундаментальной стоимостью должны сосредоточиться на разрывах между ценой и стоимостью отдельных ценных бумаг.

Источником стоимости является текущая стоимость будущих денежных потоков, а не вводящие в заблуждение кратные величины.

Как сказал Чарли Мангер, партнер Уоррена Баффета в Berkshire Hathaway: «все хорошие инвестиции-это инвестиции в ценность.

»Фактор стоимости может барахтаться, но инвестирование в стоимость остается таким же актуальным и полезным, как и прежде.

теги блога Dmitriy Invest

- AAPL

- alibaba

- Amazon

- Apple

- forex

- Intel

- ipo

- Microsoft

- Nvidia

- rub

- S&P500

- stocks

- tesla

- usd

- акции

- акции роста

- Акции РФ

- акции США

- анализ

- аналитика

- Байден

- Девальвация

- деноминация

- дивиденды

- доллар

- Доллар рубль

- евро

- Илон Маск

- инвест фьюче

- инвестирование

- инвестиции

- инвестиции без риска

- инвестиции в акции

- инвестиции в акции США

- инвестиции в будущее

- инвестиции в Китай

- инвестиции для начинающих

- инвестиции для новичков

- инвестиции для чайников

- инвестиции с нуля

- Инвестиционный портфель

- инвестор

- инвестору

- инфляция

- какие акции вырастут

- какие акции купить

- какие акции покупать

- Кибербезопасность

- китай

- китайские акции

- когда покупать валюту

- когда покупать доллар

- куда вложить деньги

- куда инвестировать

- курс доллара

- курс рубля

- мнение по рынку

- мой инвестиционный портфель

- Нефть

- Новости

- новости рынков

- обвал фондового рынка

- Обзор акций

- обзор рынка

- Облигации

- полезно знать

- прогноз доллара

- прогноз курса доллара

- прогноз курса рубля

- прогноз рубля

- Россия

- рубль

- рынок США

- с чего начать инвестировать

- с чего начать инвестиции

- с чего начать покупку акций

- сша

- тесла

- тинькофф

- Тинькофф Инвестиции

- топ акций

- торговые сигналы

- трейдинг

- Уоррен Баффет

- Финансовая грамотность

- Финансовая независимость

- финансы

- фондовый рынок

- фондовый рынок

- фондовый рынок для начинающих

- форекс

- ФРС

- Что будет с долларом

- что будет с рублем

- экономика

- ютуб

- ютубканал