Блог им. NikolayST

Статистика роста облигаций ВДО на 1% за 30 дней

- 19 ноября 2020, 09:17

- |

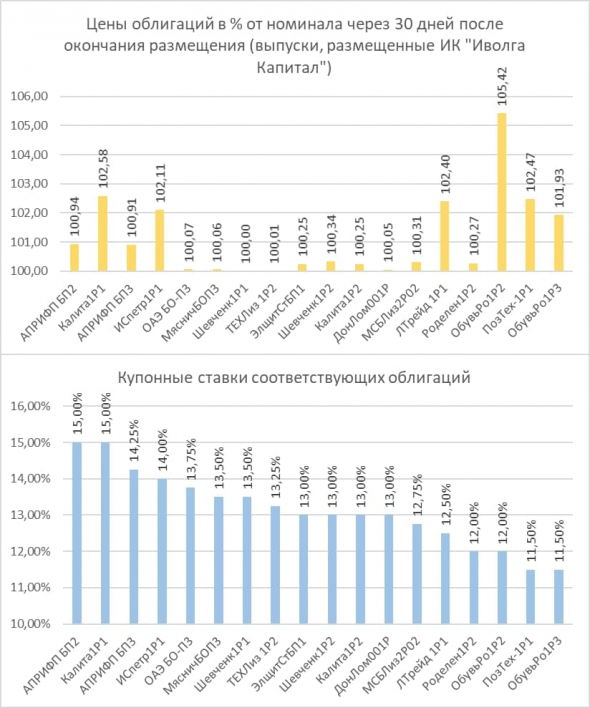

Облигации, которые Вы покупаете на первичном размещении, скорее всего, в среднем вырастут в цене примерно на 1% за один месяц. По крайней мере, это следует из практики размещений «Иволги Капитал».

В среднем, размещенные нами бумаги росли после размещения. Через 30 дней их средняя цена составляла 101,1% от номинала, спустя 60 дней – 101%. Отмечу, что цена облигации после завершения ее размещения достигает своих максимальных значений быстро, в течение всего нескольких сессий.

Вообще, эпизоды просадки котировок после размещения случаются редко и связаны с общерыночной ситуацией, к примеру, жетским падением нынешних февраля-мая. Мы размещаем облигации исключительно среди частных инвесторов. Которые в свою очередь не заинтересованы в продаже их затем по цене ниже приобретения.

А теперь особенности. Облигации растут в цене после размещения в двух случаях:

o наиболее высокие даже для высокодоходного сегмента ставки

o относительно невысокие ставки, но для наиболее крупных эмитентов

В первом случае это в какой-то пропорции или премия за качество и дебют, или премия к рынку. Отличный пример – дебютный выпуск «Калиты»: купон в 15%, продиктованный кризисным временем размещения (март-май 2020), вызвал ажиотаж покупателей на вторичных торгах и одну из наиболее серьезных премий к цене размещения. Следующий выпуск «Калиты», размещенный под 13% спустя почти полгода, впечатляющей динамики в дальнейшем не показал.

Второй случай роста облигаций – невысокие (и не низкие) ставки крупных для высокодоходного сегмента эмитентов – это «Лизинг-Трейд» (купон 12,5%), «Обувь России» (12-11,5%), «Позитив Технолоджиз» (11,5%). Заметьте, ЛК «Роделен» (12%), имея схожую купонную ставку, в силу своей недостаточной величины и более низкого формального кредитного качества не получила апсайда на вторичных торгах.

Сейчас мы завершаем два размещения: второй выпуск «Лизинг-Трейда» (ЛТрейд 1P2, купон 10,8%, 300 млн.р.; с 22 октября размещено 90% выпуска) и выпуск «Онлайн Микрофинанс» под поручительство МФК «Мани Мен» (АйДиЭф03, купон 12,5%, 700 млн.р., с 17 ноября размещено 68% выпуска). От «Лизинг-Трейда» не жду роста цены на вторичных торгах, выпуск и эмитент оценены справедливо. От АйДиЭф ожидаю роста цены на 1-2% в последующие недели, просто обращаясь к иллюстрации и приведенной выше логике (крупный эмитент, умеренная купонная ставка). Это не гарантия, это взгляд на статистические закономерности.

теги блога Nik

- акции

- АПРИ Флай Плэнинг облигации

- ВДО

- вебинар

- иис

- Индекс ММВБ

- кризис 2020

- Лизинг-Трейд облигации

- МФК Мани Мен облигации

- Налогообложение на рынке ценных бумаг

- Облигации

- Обувь России

- Обувьрус облигации

- Онлайн Микрофинанс облигации

- российские акции

- рубль

- Рынок - взгляд

- фьючерс MIX