Блог им. asdfgh

Московская Биржа: анализируем прошлое, чтобы понять будущее...

- 29 августа 2020, 12:12

- |

Зельцер Михаил

Эксперт БКС Экспресс

А если завтра обвал…

Инвесторы на протяжении последних месяцев закладывали в котировки бумаг скорейшее прохождение «коронакризиса» и выход производственной и потребительской активности на траекторию устойчивого роста. Подъем рынков был полностью оправдан. С течением времени мы наблюдаем затухание острой фазы гуманитарного кризиса и реальный прогресс в борьбе с эпидемией. Показатели деловой активности по всему миру восстанавливаются.

В итоге к началу августа мировые фондовые рынки продемонстрировали рекордные темпы подъема, отечественный рынок отыграл большую часть снижения с конца февраля.

Но что, если положительные тенденции замедлятся, и фондовые рынки войдут в стадию коррекции. На основе исторического опыта сильных коррекций рынка акций, свыше 20%, включая кризисный обвал 2008 г., определим бумаги, наиболее чувствительные к общерыночному негативу, а также акции, динамика которых характеризовалась относительной устойчивостью.

В качестве критерия риска возьмем «бета» коэффициент. Акции, обладающие бетой выше 1, на падении рынка будут демонстрировать и опережающие темпы снижения.

Таким образом, для консервативных инвесторов ставится задача выбора бумаг с бетой, наиболее приближенной к нулю. Спекулятивно настроенные участники могут предпочесть акции с высокой бетой, используя короткие продажи акций (шорт) в своих торговых стратегиях.

При наличии повторяющегося поведения акций на всех рассматриваемых больших коррекциях рынка, можно будет говорить и об устойчивой динамике бумаг в период падения индексов.

В качестве базы исследования выбраны инструментов из индекса МосБиржи 10. Это самые ликвидные акции российского рынка. Бенчмарком с бетой 1 выступит основной индекс акций МосБиржи.

Результаты оценки представлены в таблице. Сортировка бумаг произведена по убыванию показателя риска, бета коэффициента, по результатам последнего падения рынка 2020 г.

Из таблицы видно, что на этапе падения рынка в I квартале 2020 г. наибольшую уязвимость к негативу продемонстрировали бумаги нефтяного сектора. Уровень риска демонстрирует место бумаги по бета коэффициенту. Так, первую тройку заняли акции Татнефти-ао, Лукойла и Роснефти (выделено красным цветом), что неудивительно.

Коллапс рынка энергоносителей в начале года привел к беспрецедентному падению котировок сырья. Эмитенты бумаг, ориентированные на экспорт ресурсов, на обвале рынка пострадали в большей степени.

Самыми стабильными ликвидными акциями рынка на мартовском падении стали бумаги Московской Биржи, Норникеля и Газпрома (выделено зеленым цветом). Бета коэффициенты акций были ниже 1, таким образом, и риск ценового падения бумаг проявился в меньшей степени. Однако стоит отметить, что Газпром, невзирая на относительную устойчивость на падении, так и не смог продемонстрировать полноценный отскок. Индекс МосБиржи отыграл почти все падение, не дойдя лишь 5% до абсолютного пика января, при этом акции Газпрома остаются почти на 30% ниже уровней начала года.

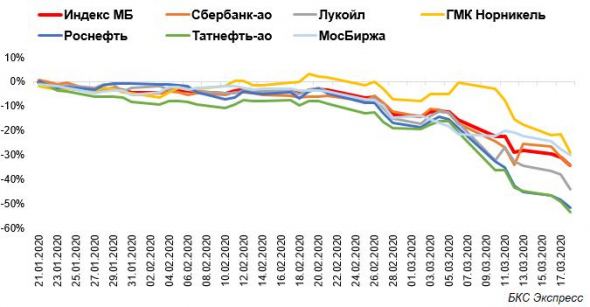

На рисунке представлена динамика акций и индекса МосБиржи в период коррекции 2020 г. Бумаги с бетой ниже 1 наглядно демонстрируют курсовую устойчивость и меньший темп снижения. Акции с высокой бетой показали опережающую динамику падения над бенчмарком.

Нас в первую очередь интересовал вопрос наличия устойчивых тенденций в поведении акций на протяжении нескольких спадов рынка. Итак, статистика дает достаточно четкий ответ: наибольшую устойчивость демонстрируют акции Норникеля. На каждой из четырех рассматриваемых коррекций, включая глобальный кризис 2008 г., бумага имела бету ниже 1. Это значит, что при общем падении рынка, акция снижалась меньшими темпами, а риск удержания позиций был относительно низок.

Неплохие результаты на падении рынка демонстрируют акции и самой Московской Биржи. Однако здесь стоит учесть, что бумага стала торговаться лишь в феврале 2013 г., поэтому статистика спадов не может говорить о высокой достоверности выводов. Требуется дальнейшее наблюдение. Добавим, что причиной устойчивости акций служит специфика деятельности эмитента. За счет роста оборотов торгов на фоне скачка волатильности улучшались и финансовые показатели Московской Биржи.

Наконец, определим самые рисковые бумаги, нахождение в которых в период распродаж характеризуется вероятностью получения повышенных убытков. С другой стороны, учет высокой изменчивости акций в период падения рынка позволяет использовать инструментарий коротких продаж (шорт). Итак, по итогам четырех периодов наибольшей чувствительностью к общерыночному негативному сентименту обладали акции Татнефти-ао, Сбербанка-ао и Роснефти.

Проведенное исследование вовсе не означает скорое неминуемое сильное падение рынка российских акций, тем не менее отражает повышенные риски ряда бумаг в период распродаж.

БКС Брокер

Подробнее на БКС Экспресс:

bcs-express.ru/novosti-i-analitika/a-esli-zavtra-obval?utm_referrer=https%3A%2F%2Fzen.yandex.com

теги блога ОчПассивный инвестор

- 1 квартал 2020

- 2018 год

- 2020 год

- mtlr

- Акрон

- акции

- акция

- Арктик СПГ-2

- аэрофлот

- Банк Санкт-Петербург

- банки России

- башнефть

- бенчмарк

- БКС брокер

- БСП

- вечерняя сессия

- втб

- газ

- газпром

- Газпром экспорт

- дивидендная политика

- дивидендное ралли

- дивиденды

- дивидены

- Дорогобуж

- ИИС

- инвестиции

- Инвестиции в недвижимость

- индекс

- индивидуальный инвестиционный счёт

- иностранные эмитенты

- Интер РАО

- ИнтерРАО

- инфляция

- инфляция в России

- Ключевая ставка ЦБ РФ

- котировки акций

- крипта

- криптовалюта

- лукойл

- мазут

- майнинг криптовалют

- макроэкономика

- маркетплейс

- Мечел

- МосБиржа

- Московская биржа

- Московская недвижимость

- налоговый вычет

- натуральный газ

- недооценка

- нкнх

- НМТП

- объёмы торгов

- отчёт

- перспектива

- поставки

- прогноз

- продажа

- рейтинг

- рекомендации

- роботизация

- росбанк

- Россети

- россия

- Самолёт

- санкции

- санкции США

- Сбер

- Сбербанк

- Северный поток-2

- Северсталь

- снятие санкций

- Совкомбанк

- СПГ

- СПГ поставки из США

- торги

- уголь

- фин результат

- финансовый отчет

- фондовый рынок

- ФСК Россети

- ЦБ РФ

- цена на газ

- Центральный Банк России

- цены на газ

- цифровизация

- электроэнгергетика

т.е акция не росла на мегараздаче бабла

считать ее защитным активом??? ха

ну и школота не помнит что в 2008г в самый разгар кризиса ГМК делал байбек акций по 3500… поддерживал курс акций