Блог им. optionub

Кому нужно продавать опционы?

- 28 мая 2020, 11:00

- |

Насколько все знают, в покупке опциона есть свои плюсы по сравнению с фьючерсом. Это неограниченная прибыль (ну или ограниченная нулем фьючерса) при ограниченном риске. А вот при продаже мы получаем ограниченную прибыль при неограниченном риске. Зачем тогда продавать???

Немного о сути

Известно, что опцион теряет стоимость в течение времени. Если мы его покупаем и движения никакого нет, то он просто испаряется. А вот если мы его продаем, то это испарение нам на руку!

Например, цена условного фьюча 2500. Мы думаем, что к послезавтра он ну никак не вырастит выше 3000. В этом случае мы можем продать колл, скажем, 3100 за 150. Тот кто его купит, наоборот, ждет цену на уровне 3100 и платит нам 150 за возможность купить фьючерс по этой цене в будущем или получить прибыль от продажи до экспирации. И вот послезавтра. Если цена не выросла выше 3100 — стоимость опциона превращается в 0 для покупателя и в 150 для продавца. На счету у нас появились денежки. А вот если цена стала больше 3100, например, 3200, то мы обязаны продать фьючерс покупателю по цене страйка. В результате у нас на балансе будет короткая позиция по фьючерсу с убытком 3200 — 3100 = 100.

Вроде бы все просто! Продавай дальний по страйку и ближний по сроку, до которого цена точно не дойдет.

Но тут есть сложности при торговле на Мосбирже, с которыми я сталкивался, помимо высоких рисков:

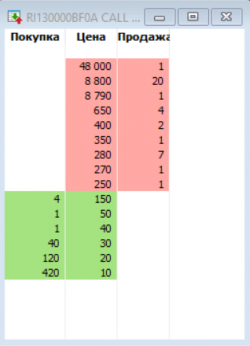

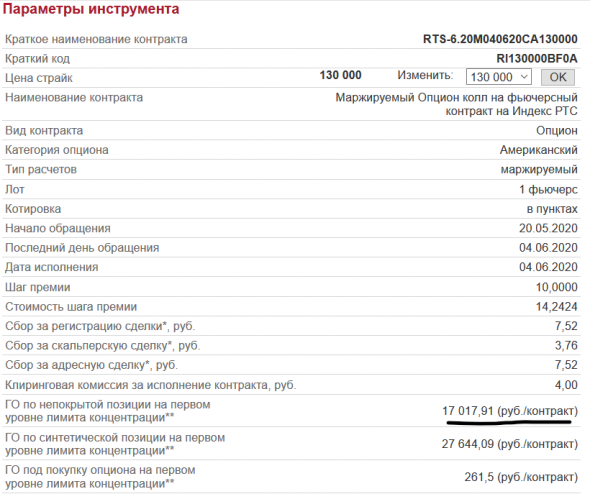

1. Ликвидность. В таких опционах нет покупателей по нормальной цене. Кстати, по этой же причине стоп-лосс не работает на опционах. Например, беру самый ликвидный РТС и смотрим стакан колл 130000 экспирация 04.06. Есть покупатель по 150, но только 4 контрактов. Вроде и не плохо, но следующая сложность заставит задуматься над продажей.

2. Огромный размер ГО. За продажу непокрытых опционов (если на счету нет эквивалентного количества фьючерсов) бронируется ГО гораздо большей стоимости и заработать удается относительно копейки. По примеру выше, чтобы заработать 150 пунктов, нам нужно на счету 17 000 рублей + деньги на вариационку. Доходность 1,2% на замороженные деньги до экспирации. Оно вроде и не плохо, но тут нужно решать самостоятельно, готовы ли вы брать на себя неограниченные риски за такую доходность.

И это минусы, которые очевидны. Я не говорю о других рисках, связанных с более глубокой теорией опционов, о которых сам не знаю. В основном их используют опытные ребята для составления конструкций.

Поэтому продажу на первых парах лучше использовать оооочень аккуратно, только покрытую и в сочетаниях с покупками. Простейший пример использования — вертикальный спред (колл/пут спред), где покупается ближний страйк и продается дальний одного срока истечения, что ограничивает прибыль и убыток, но снижает стоимость опциона, по сравнению с голой покупкой.

_________

Пишу на канале t.me/@optionub про свое становление в качестве трейдера. Разбор инструментов, мысли, ошибки и т.д. Если интересно — подписывайтесь!

теги блога Artem Ivanov

- DXY

- Price action

- Price Action - поведение цены

- QE

- S&P500

- Аксиомы биржевого спекулянта

- акции

- анализ графиков

- вероятностное мышление

- волны эллиота

- Волны Эллиотта

- Газпром

- горизонтальные внутридневные уровни

- Горизонтальные объемные уровни

- горизонтальные уровни

- долгосрочная торговля акциями

- долгосрочное инвестирование

- долгосрочные инвестиции

- долгосрочный портфель

- долгосрочный портфель акций

- доли компании

- Доллар рубль

- доходности облигаций

- Доходность казначейских облигаций США

- журнал сделок

- журнал сделок трейдера

- журнал трейдера

- зеркалка

- зональный трейдинг

- зоны поддержки и сопротивления

- Зоны спроса и предложения

- индек доллара

- инсайд

- инсайдерская сделка

- инсайдерская торговля

- инсайдеры

- итог

- календарный спред

- книга про трейдинг

- криптобиржа

- криптовалюта

- межрыночные взаимосвязи

- межрыночный анализ

- МосБиржа

- новичкам фортс

- Ограничение убытков

- определение тренда

- опционы

- опционы новичкам простыми словами

- опыт

- опыт в трейдинге

- отбор акций

- Открытие позиции

- паттерны

- Портфель

- просто про опционы

- профит

- Психолог для трейдера

- психологическая ловушка

- психологические барьеры

- психология трейдинга

- психология в трейдинге

- пут спред

- разбор ошибок

- разбор сделки

- Ротбард

- сделка по Si

- серебро

- серебро - шорт

- серебро xagusd

- серебро анализ

- система

- Система биржевой торговли

- система торговли

- спекуляции

- стоп лосс

- стоп ордер

- стратегия

- стратегия спекуляции

- тейк профит

- тенденция

- теханализ

- технический анализ

- точка входа

- трежерис

- трейдинг

- тренд

- трендовая линия

- трендовая система

- трендовая стратегия

- управление капиталом в трейдинге

- усреднение цены

- ФА+ТА

- фиксация прибыли

- фундаментальный анализ

- фундаментальный обзор

- фьючерс газпром

- Эмоции в трейдинге

- эмоции толпы

- японские свечи

не всегда, говорю как начинающий, но с большим опытом торговли акциями

Но как площадка для стеба — идеальное место. Сразу видно новичка и опытность опытного.

покрытый шоколадом, как куртизанка в деньгах ))

1) июньские недельки ещё не раскачались. Они станут более ликвидны сегодня после 19 или завтра.

2) +50% годовых за пару кликов мышкой — и Вы нос воротите? =) Надо бы, конечно, хотя бы +120%...