Блог им. Amaday

IPO Kingsoft Cloud Holdings Limited (KC)

- 08 мая 2020, 11:46

- |

Kingsoft Cloud Holdings Limited

Ожидаемая дата размещения IPO: 8 мая 2020 года.

Тикер: KC.

Биржа: Nasdaq.

О компании

Kingsoft Cloud Holdings — крупнейший независимый поставщик облачных услуг в Китае. Компания создала комплексную и надежную облачную платформу, состоящую из обширной облачной инфраструктуры, передовых облачных продуктов и хорошо спроектированных отраслевых решений для общедоступного облака, корпоративного облака и облачных сервисов AIoT.

Согласно мнению Frost & Sullivan, Kingsoft Cloud является третьим по величине поставщиком облачных интернет-услуг в Китае с мировой долей рынка 5,4% по выручке от услуг «Инфраструктура как услуга» (IaaS), «Платформа как услуга» (PaaS) и услуг публичных облаков в 2019 году.

Рынок

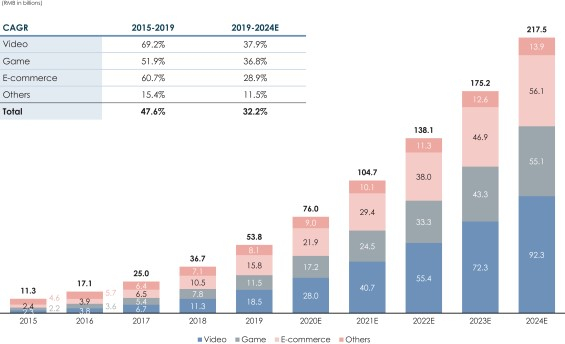

Объем рынка облачных услуг в Китае вырос в среднем на 37,7% в период с 2015 по 2019 год и, как ожидается, вырастет в среднем на 28,3% в период с 2019 по 2024 год, опередив показатель CAGR на 21,3% и 20,3% за соответствующие периоды в США.

Размер рынка облачных интернет-услуг в Китае в 2019 году составил 53,8 млрд. юаней, а в 2024 году ожидается, что он достигнет 217,5 млрд. юаней.

Рынок общедоступных облаков в Китае является одним из самых быстрорастущих в мире. По данным Frost & Sullivan, объем рынка публичных облачных вычислений в Китае в 2019 году составил 81,4 млрд. Юаней, а в 2024 году ожидается, что он достигнет 368,1 млрд. Юаней.

На графике ниже представлен размер рынка и рост рынка облачных интернет-услуг в Китае и его подсекторов:

Источник: проспект компании.

Таблица ниже показывает размер рынка и рост облачного рынка Китая для традиционных предприятий и организаций общественного обслуживания.

Источник: проспект компании.

Источники капитала

Kingsoft привлекла 1,1 миллиарда долларов от инвесторов, включая материнскую компанию Kingsoft, Xiaomi и FutureX.

Финансовые показатели

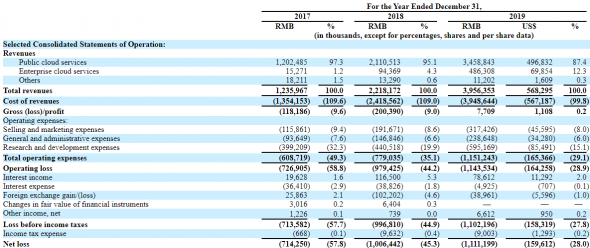

За год, закончившийся 30 декабря 2019 г. по сравнению с аналогичным периодом 2018 г:

- Валовая выручка: +78,36%;

- Валовая прибыль: -96,15%;

- Операционные расходы: +47,78%;

- Чистый убыток: +10,41%;

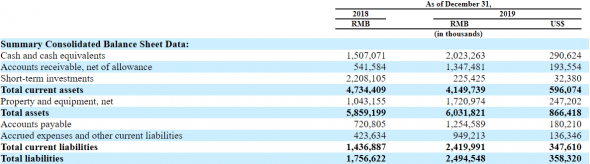

- Ликвидные средства: 290,62 млн $ (на 31 декабря 2020 года);

- Обязательства: 358,32 млн. $ (на 31 декабря 2019 года).

Отчет об операциях:

Данные бухгалтерского баланса:

Источник: проспект компании.

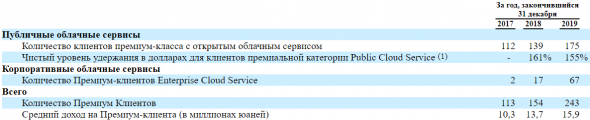

Общее число Премиум-клиентов компании увеличилось со 113 в 2017 году до 154 в 2018 году и далее до 243 в 2019 году.

Общие доходы, полученные от Премиум клиентов, составили 1 158,5 млн. юаней, 2 114,2 млн. юаней и 3 853,3 млн. юаней (553,5 млн. Долларов США) в 2017, 2018 и 2019 годах, соответственно, что составляет 93,7%, 95,3% и 97,4% от общего объема доходов в те же периоды, соответственно.

Источник: проспект компании.

По состоянию на 31 декабря 2019 года команда исследователей и разработчиков компании состояла из 1150 инженеров, исследователей, программистов и специалистов по компьютерам и данным, что составляет 62% от общего числа сотрудников.

Позитивные стороны:

- Благоприятные тенденции рынка;

- Kingsoft Group и Xiaomi, существующие акционеры Kingsoft Cloud Holdings, заявили о своей заинтересованности в покупке ADS в размере до 25 млн. долл. США и 50 млн. долл. США, соответственно, по первоначальной цене публичного предложения и на тех же условиях, что и другие ADS.

Carmignac Gestion и его аффилированные лица заявили о своей заинтересованности в покупке ADS в размере до 50 млн. долл. США по первоначальной цене публичного предложения и на тех же условиях, что и другие ADS.

Данные заинтересованности не являются обязательствами и могут составить до 31,88% от планируемого объёма привлечения.

Негативнее стороны:

- Компания работает в рамках структуры VIE.

IPO:

Kingsoft Cloud Holdings планирует публично разместить 25 млн. ADS (плюс опцион андеррайтера 3 750 000 акций).

Ожидается, что начальная цена публичного размещения будет в диапазоне 16-18 долл. США за ADS. Компания рассчитывает привлечь примерно 392 млн. долл. США.

Shares Float ≈ 12,483%.

Использование выручки:

- «Приблизительно 50% на дальнейшие инвестиции в модернизацию и расширение инфраструктуры;

- Приблизительно 25% на дальнейшие инвестиции в технологии и разработку продуктов, особенно в искусственный интеллект, большие данные, облачные технологии и интернет вещей;

- Приблизительно 15% для финансирования расширения экосистемы и международного присутствия;

- Примерно 10% в дополнение к оборотному капиталу для общих корпоративных целей».

Андеррайтеры: J.P. Morgan Securities LLC, UBS Securities LLC, Credit Suisse Securities (USA) LLC, China International Capital Corporation Hong Kong Securities Limited

Условия участия в данном IPO на счетах в Interactive Brokers:

• Мин. сумма: Счет в IB 50 000$;

• Заявки до 8 мая 2020 года;

• Комиссии: На вход 0% / На выход 0% / На прибыль 25%.

Вы можете оставить заявку и пообщаться с аналитиками по поводу участия в данном IPO. Подробнее в нашем телеграмм-канале https://teleg.run/amday или по телефону +79055783377.