Блог им. jamillioner

Всё пропало! Или что то происходит с портфелем в миллион долларов в кризис?

- 12 апреля 2020, 23:10

- |

Сегодня речь пойдет о состоянии моего уже всем известного портфеля на миллион (не рублей)! Я думаю что многих из вас интересует что же происходит с портфелем в последние месяцы на фоне такого резкого падения рынка, какие сделки я совершал или совершаю и совершаю ли я их вообще.

Сегодня мы рассмотрим на сколько просел мой портфель с начала года, сравним мои результаты с результатами по индексу SnP500 за тот же период, рассмотрим мои сделки и я конечно же подробно расскажу про логику которую я применял при принятии решений по ним.

Если вам больше нравится потреблять информация в видео формате, то я записал на эту тему видео, после него идет статья на эту тему.

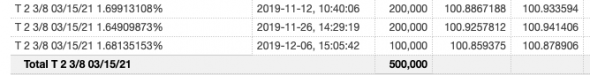

Начать рассказ о следует с трех сделок, которые я совершил в период с ноября по декабрь 2019, в тот момент меня не покидало чувство что рынок акций находился на экстремальных величинах и инвестировать большие суммы в акции мне не хотелось, держать наличность тоже не хотелось и мной было принято решение постепенно инвестировать $500.000 в короткие государственные казначейские облигации США с погашением в марте 2021 как видно из моего журнала по сделкам доходность к погашению по этим облигациям составляла в среднем около 1.7% годовых.

В принципе эту инвестицию стоит рассматривать как банковский депозит на короткий срок причем депозит из которого при благоприятных условиях вы можете спокойно выйти, забегая вперед скажу, что так и получилось, мне удалось из него выйти обратно в наличные деньги получив при этом свои проценты задолго до погашения самой облигации, спасибо коронавирусу и ФРС. Скажу честно что на такой именно сценарий я не рассчитывал и планировал в худшем случае держать данные облигации до погашения и в случае падения рынка готов был даже чуть-чуть потерять при выходе из них, но рынок рассудил иначе и из них удалось выйти раньше да еще и с прибылью, которая была ре-инвестирована в просевшие американские акции.

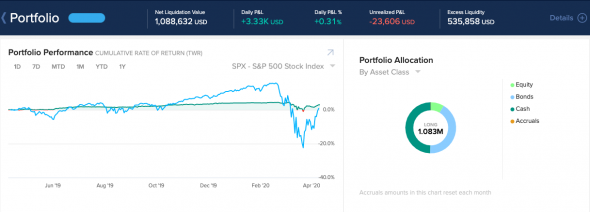

Давайте теперь посмотрим насколько мой портфель просел относительно SnP500, по сравнению с концом 2019 года, у Interactive Brokers есть очень удобный раздел Portfolio в котором мы сейчас с вами находимся и в котором можно сравнить доходность вашего портфеля за определенный период с несколькими разными индексами, в нашем случае это индекс SnP500.

Как вы видите на данный момент пиком просадки являлось 23 марта в этот день SnP500 просел аж на 22 процента, а мой портфель меньше чем на один процент. Это не удивительно так как мой портфель достаточно консервативен и я жертвую высокой доходностью, чтобы получить гораздо меньшую просадку во времена кризисов.

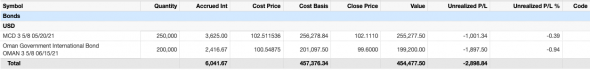

Теперь давайте вкратце коснемся аллокации портфеля на момент записи этого видео, как вы видите после продажи казначейских облигаций объем наличных в портфеле увеличился до 535 тысяч долларов. Я также нарастил часть акций в портфеле на данный момент она составляет 91 тысячу долларов надеюсь продолжить наращивать часть акций в портфеле за счет доступных наличных в случае если рынок просядет снова. Так же как всегда значительную часть моего портфеля составляют облигации их объём в портфеле составляет 454 тысячи долларов.

Итак наличных в портфеле почти 536 тысяч, потерял портфель с начала года 23 тысячи долларов и на данный момент объем портфеля составляет 1 миллион и 88 тысяч американских долларов

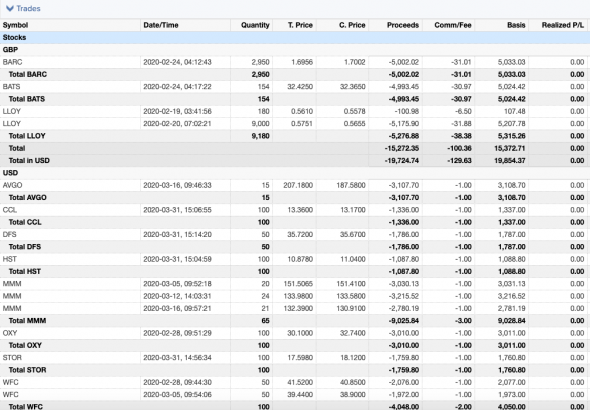

Теперь давайте рассмотрим сделки по портфелю с начала года

Итак как видно из этой таблицы портфель упал на 1.07% по сравнению с 31 Декабря 2019 года, что в принципе не плохо, учитывая что сейчас происходит на рынке акций и облигаций. В моменты самых больших недавних просадок портфель проседал до 3 процентов но не больше.

Давайте так же рассмотрим открытые позиции по акциям и облигациям, в акциях как видно есть позиции просевшие очень на много и есть позиции которые выросли достаточно бодро, здесь есть позиции которые я держу несколько лет, а есть те которые я покупал на недавней посадке, на самом деле почти всё что сейчас в портфеле в плюсе, кроме GIS(General Mills), BEP(Brookfield Energy Partners) это бумаги из старого портфеля, было куплено во время недавней просадки, все остальное из старого портфеля очень сильно просело. Несколько компаний отменили или значительно снизили дивиденды — это Британский Банк Barclays, CLDT (сеть отелей платившая дивиденды ежемесячно), OXY (Occidental Petroleum) снизила дивиденды из-за падения цен на нефть.

Как вы уже наверное догадались почти все мои акции платят достаточно щедрые дивиденды(кроме тех кто их отменил), общая дивидендная доходность по портфелю за этот год ожидается в районе 5 процентов, если конечно не будет еще отмен дивидендов. Так же за этот период дивиденды по акциям составили 1000 долларов минус 15 процентный налог, все эти деньги также были реинвестированы в акции.

Пару слов об облигациях, как видите они не сильно просели в цене на 10-ое апреля, хотя облигации Макдональдса в предыдущий пик падения проседали и на 3 процента.

Давайте теперь перейдём к рассмотрению сделок которые я совершил в этом году:

В феврале этого года на американском рынке практические не было интересных для меня историй и я обратил свой взор на британский рынок, британские банки к тому времени достаточно сильно просели в цене (если бы я знал что скоро они просядут еще на 40-50 процентов и отменят дивиденды), я купил акции банка Barclays и Lloyds TSB, так же мне всегда нравились акции табачной компании British American Tobacco, они кстати также платят щедрые дивиденды, пока эти сделки оказались очень неудачными(банки просели на 42 процента а British American Tobacco на 7) но я собираюсь держать эти бумаги на долгом отрезке времени и продавать пока не собираюсь.

Я также покупал компанию Broadcom (AVGO) лидирующего производителя полупроводников(в iPhone стоят их чипы для WiFi и Bluetooth), на данный момент компания также заходит на рынок кибер безопастности(купили Computer Associates и бизнес подразделение компании Symantec, компания также платит достаточно щедрые дивиденды, я уже владел акциями компании пару лет назад но продал их с достаточно большой прибылью. Во время начала падения на американском рынке 16 марта подобрал 15 акций (пока в плюсе по позиции на 22 процента) и уже получил дивиденды.

31-ого марта я не выдержал и купил акции одного из крупнейших мировых и американских круизных операторов Carnival, я прекрасно понимаю что это очень рискованная инвестиция и компания при нынешних обстоятельствах может стать банкротом, но пока я настроен положительно тем более что недавно стало известно что почти одновременно со мной в акции компании инвестировал Saudi Arabia Wealth Fund они по моему выкупили около 8 процентов компании с рынка так что думаю что теперь компании не грозит банкротство.

Также 31-ого Марта я купил акции кредитной компании Discover (DFS), в Америке кредитные карты этой компании достаточно популярны, акции компании просели более чем на 60 процентов в связи с ожиданиями большого количества банкротств частных лиц, я всегда хотел владеть акциями данной компании тем более что пока она выплачивает достаточно щедрые дивиденды.

Я также активно покупал акции компании 3M, считаю что данный конгломерат может крупно выиграть от пандемии или по крайней мере не просесть сильно по цене и сохранить свои весьма щедрые дивиденды.

Из больших ошибок последнего времени хочу назвать компанию Occidental Petroleum одна из портфельных компаний Баффета, он держит как и обычные акции так и специальные привилегированные, я купил ее перед самым глубоким падением нефти, на данный момент бумага просела на 50 процентов и весьма резко сократила дивидендные выплаты.

Так же я приобрел несколько компаний сильно пострадавших от кризиса и которыми я раньше владел — это Host Hotels and Resorts(HST), достаточно неплохая отельная сеть и STOR — это REIT который инвестирует в складские и офисные помещения, он также входит в портфель Баффета, но я им владел еще до того как Berkshire Hathaway проинвестировал в него.

Мой короткий прогноз на будущее

Рано или поздно всё закончится, экономика через пару лет должна восстановиться по моему мнению, я пока не верю в очередную затяжную великую депрессию ну нет её на горизонте, вакцина и иммунитет просто неизбежны ну и ставки на нуле как бы намекают что хорошие акции стоят дешево, но я думаю, что низы еще будут по рынку (ниже 2100 по SnP500 мы я думаю еще увидим), компании отчитаются, все увидят какая катастрофа экономическая для некоторых наступила ну и банкротства безусловно будут, но думаю через пару лет все придет в норму — это просто неизбежно!

теги блога Просто Миллионер

- ETF

- Robinhood

- SnP500

- wallstreetbets

- акции

- американские акции

- баффет

- дивиденды

- еврооблигации

- инвестиции в ipo

- инфляция

- итоги 2019

- кипр

- лудомания

- Облигации

- рынок США

- Рэй Далио

- тинькофф

- Тинькофф Банк

- управление активами

- Управление инвестиционным портфелем

- Управление капиталом

Надеюсь, с чувством юмора у вас норм? От таких долларовых скачков)

Мне вот интересно, как часто вы проверяете счёт? Как ведёте стратегию по настроению рынка или вашему лично или на все движения уже заготовлена стратегия?

ОК, так и запишем — беспричинный оптимизм ;)

выбор же инвестиций — как говорят в америке, atrocious

Вы от Васи Олейника с таким набором недалеко ушли

Oxydental Petroleum? Really ?

Почему изо всех контор Брукфилда выбрана самая говенная, без перспектив роста? Только потому, что она платит дивиденды ?

С такими инсайтами — проще инвестировать в широкий рынок, целее будете

А покупать ради дивов 5% — днище. Давно доказано что етф на акции роста, типа ККК размажет любые дивитикеры, с 0 дивов, просто за счет роста.

Просто Миллионер, этим и опасны оглушительные успехи.

Они дают вам иллюзию способности хорошо выбирать стаки.

энивэй, удачи в стокпике )

Просто Миллионер, плюс 8 процентов в год на активном инвестировании, когда инвестирование в ЛЮБОЙ индекс, будь то России или США — принесло под 30% — это фиаско, братан :-)

Другой вопрос, что все эти 30% очень быстро испарились в 2020 году хаха, но это отдельная тема

Просто Миллионер, вам надо понять, как структурированы все типы активов от Brookfield, и кто чем владеет (их сейчас штук 6 на рынке)

Я об этом написал развернутый пост 4 года назад:

https://smart-lab.ru/blog/337782.php

А также тот факт, что ни один из видов Renewable Energy, за исключением гидроэлектростанций (да и то не факт, если считать полный цикл) — не в состоянии существовать без колоссальных субсидий государства, а субсидии постепенно кончаются. При дешевом газе все эти renewables никогда не смогут конкурировать с газовой турбиной.

В этом плане, например, покупка BIP — гораздо более разумный выбор

но я сторонник, чтобы деньги работали, а не ждали пока придёт кризис.

Каждому своё

Для теста можно залететь с мин суммой в крипту. тестануть волу и увидеть как за пару мин у тя обнуляется счет или как у тебя +255% за пару часов ^^

там даже сервисы завезли с традиционных рынков

я вот пользуюсь системой риск менеджемента bitinsure.com

и прога отрабатывает отлично. пользуюсь более месяца.

норм хеджирует Жоскую движуху)