Блог им. Izia2403

Мой подход к формированию долгосрочного инвестиционного портфеля.

- 28 января 2019, 14:49

- |

Эту тему я хочу посвятить своему инвестиционному портфелю, который формировал на протяжении 10 лет.

Первое знакомство с финансовыми инструментами у меня произошло в 18 лет. До этого времени я, как и многие другие мои сокурсники просто подрабатывал в свободное от учёбы время. Это были и покраска заборов, торговля на рынке фермерскими продуктами, которые до сих пор выращивает моя семья, и работа на хлебозаводе и другие виды заработка. Полученные деньги я не успевал тратить и со временем скопилась большая по тем временам сумма.

Все деньги я складывал в старый радиоприемник. Он был битком набит купюрами разного достоинства. Однажды мама случайно его задела и деньги разлетелись по всей квартире. Она была в шоке. Обычно в таких случаях родители отбирают у детей деньги и всё, но моя мама была учителем бухгалтерии и менеджмента в местном СУЗе. Она вызвала меня на беседу и рассказала о банковских депозитах. В тот же день я его открыл.

Шло время. Депозит увеличивался. Затем Центробанк начал снижать ключевую ставку. Следом снижались проценты по вкладу. Я стал чаще задумываться об альтернативных способах сохранения своих сбережений. Было очевидно, что получаемые проценты должны обгонять инфляцию. Моё профильное финансовое образование помогло мне легко разобраться в нюансах ценных бумаг.

Я остановил своё внимание на облигациях. Не буду останавливаться на детальном разборе процесса выбора ценных бумаг. Об этом я подробнее расскажу в следующих темах. Главные задачи, которые решались с помощью облигаций это прогнозируемая доходность обгоняющая инфляцию. Это очень хороший выбор для тех, кто не любит риск, но рис есть. Несколько раз я сталкивался с дефолтами эмитентов и пришёл к некоторым выводам. Для портфеля нужно выбрать максимум разных компаний, а их ценные бумаги должны иметь первый или второй уровень в листинге. Умные люди называют этот процесс диверсификацией.

За много лет у меня скопилось большое количество облигаций разных компаний. Сейчас я ежедневно получаю купонные выплаты по тем или иным бумагам. Четыре года назад я начал задумываться о покупке акций. Это наиболее рискованный финансовый инструмент, поэтому мне пришлось долго готовиться к его использованию. Я изучил массу различного материала, разработал методику отбора акций для долгосрочного инвестирования. О ней я расскажу в отдельной теме. Объём акций у меня на порядок меньше, чем облигаций, так как у акций есть значительные недостатки. Во-первых, изменчивость курса. Во-вторых, не прогнозируемый доход.

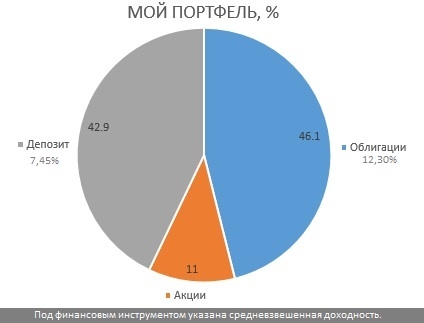

Поэтому, мой портфель состоит из банального математического расчета. Выплаты по облигациям должны компенсировать падение курса акций. На скриншоте показана структура портфеля.

Средняя доходность облигаций составляет 12,3%, акций в портфеле 11% от общего объема. Если произойдет снижение котировок акций в течение года, его полностью компенсируют выплаты по облигациям. Масштабного снижения котировок пока не было, поэтому мой портфель продолжает демонстрировать ежегодный прирост.

теги блога Изя Штельман

- 5G

- Alibaba Group

- Aliexpress Russia

- Huawei

- Mail.ru Group

- Sinopec

- TATN

- tatnp

- X5 Retail Group

- активы

- Акции

- анализ

- банк

- Банки в России

- баффет

- башнефть

- бизнес

- биометрия

- валюта

- взятки

- вклад

- ВТБ

- Газпромбанк

- галицкий

- где взять денег

- геббельс

- геи

- глобальная политика

- денежный поток

- депозит

- дивиденды

- Долгосрочная стратегия

- долгосрочное инвестирование

- доллар

- евросоюз

- Единая Россия

- зарплата

- ЗОЖ

- золото

- инвестидеи

- инвестирование

- инвестиции

- инвестиционная идея

- инвестиционный портфель

- интернет магазин

- искусственный интеллект

- квалификация

- Китай

- контрсанкции

- коррупция

- кредит на акции

- кризис

- курение

- Магнит

- менеджмент

- миграция

- Минфин

- Мираторг

- мкб

- мода

- МосБиржа

- мрск

- МТС

- мусор

- начинающий инвестор

- недвижимость

- нейронные сети

- Нефть

- Новатэк

- облако

- Облигации

- овернайт

- портфель

- портфель инвестора

- прогноз

- работа

- реинвестирование

- РЕПО

- роснано

- Россия

- ростех

- санкции

- сбербанк

- семейный бюджет

- семья

- строительство

- структура портфеля

- США

- татнефть

- торговые роботы

- У. Баффет

- факторы роста

- Хуавэй

- ЦБ

- ЦБ России

- цена на нефть

- Черкизово

- экономика

- экономика России

- эксель

Это сколько же эмитентов надо иметь? 180 разных? И чтобы все в разные дни купон выплачивали?

Это РФ, или штаты?

И есть у меня необъяснимое чувство, что слышу я свист и будут собирать на ДУ, рано или поздно.

Акций слишком мало. Да это удобно если рынок будет падать, но если он вырастет за год на 30%, на вашем портфеле это почти не скажется.

Ну, а так конечно здорово, лучше иметь депозит/счет даже в 1000 рублей, чем не иметь ничего.

Всем добрый вечер. Отвечу на некоторые комментарии.

Цитата: "… я в 10 лет на советские рубли, сэкономленные на завтраках, покупал индейцев и солдат нато по 3 рубля по штуке, лучше бы собирал марки или монеты )..."

Ответ: Спасибо за Ваш комментарий, однако чтобы собирать марки или монеты также необходим определённый багаж знаний. Без них не возможно оценить качество предлагаемых сегодня товаров. Из-за специфики своей работы я не могу уделить достаточного количества времени для подробного изучения данного вопроса.

Цитата: «Очень консервативно. Я так понимаю, на рынке ваш главный мотиватор — страх потерять?».

Ответ: Благодарю Вас за вопрос. Нет, у меня есть и более рискованные ценные бумаги. Я не стал заострять внимание аудитории на этом моменте, так как основная цель моих записей в блоге, показать тем кто хочет начать инвестировать, как сделать свой портфель интересным и относительно безопасным. Потеря денег отталкивает людей от увлекательного мира финансов на долгие годы.

Цитата: «Зачем депозит в банке если у вас открыт брокерский счет и вы покупаете облигации?»

Ответ: Спасибо за Ваш вопрос. Приведу небольшую задачу для нагладного сравнения двух стратегий:

Депозит (1000р.=50%) + облигации (10штХ100р=1000р=50%). Допустим доходность по каждому инструменту 10%. В конце года 2 дефолта на каждую 1000р. Пусть это будет такой неудачный год.

Подсчитаем.

1. Депозит: 1000х10%=100р. Облигации: 1000р.-200р.=800р.х10%=80р. Итого. 1100+880=1980 или -1,00%

2. Если бы у меня были только облигации при тех же условиях: 2000р.-400р.=1600р.х10%=160р. Итого на конец года 1760р. или -12,00%

Вывод. Каждый сам выбирает для себя комфортную стратегию. Дать точный прогноз развития рынка никто и никогда не сможет. Поэтому мне комфортно потерять 1%, а не 12%! Зачем терять много?

Желаю всем, приятного вечера!

Это из расчета, что акции упадут до нуля? Хорошо перестраховался.