SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. t-trade

Риск-менеджмент ч.2

- 02 марта 2012, 12:56

- |

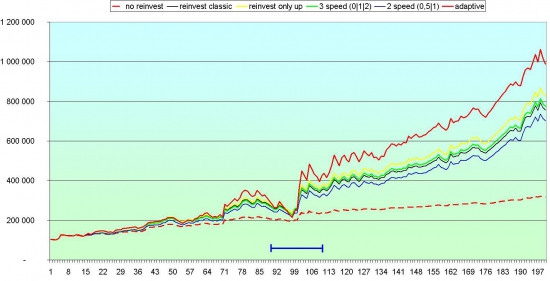

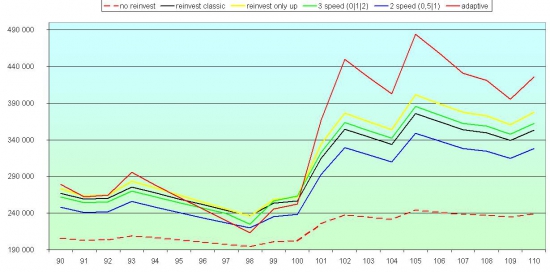

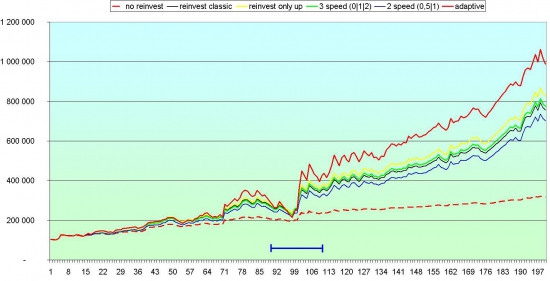

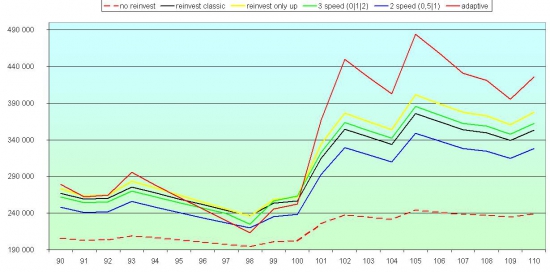

В предыдущей записи рассматривался вариант реинвестирования капитала, который тяжелее переживает просадки, но при этом быстрее из них вылезает и в результате дает бОльшую отдачу капитала. На реальной стратегии данная тактика ведет себя так же, кроме того, я решил добавить к сравнению пару методов, навеянных формулой Бернулли. Итак, реальная (прибыльная) торговая система, сравниваем 6 вариантов с целью изобрести велосипед:

1) без реинвестирования

2) обычное реинвестирование

3) реинвестирование «толко вверх» (из предыдущего поста)

4) обычное реинвестирование с изменением объема при последовательности из прибыльных сделок больше 11 штук из 14 последних (половина объема берется)

5) обычное реинвестирование с изменением объема при последовательности из прибыльных сделок больше 11 штук из 14 последних (не торгуем вообще) и при наличии только 4 прибыльных сделок из 14 увеличивается объем в 2 раза.

6) обычное реинвестирование с адаптивным изменением объема позиции с шагом коэффициента 0,15-0,2 ...

В принипе, результат ожидаемый. Адаптивная система увеличивает объем при серии отрицательных сделок, в результате чего тяжелее переживает период просадки, но при этом быстро из нее выскакивает, раньше других обновляя хаи по эквити. Если мы искали систему, которая увеличивает риск и повышает доходность — мы её нашли. Однако, моя цель — это доходность, близкая к обычному реинвестированию (черная линия) но при этом более плавная. Либо же устроит также тактика управления капиталом с таким же % значением просадок, как и у обыкновенного реинвестирования, но при этом с лучшей отдачей.

Возможно, правильнее было бы просто прочитать книжку, которую мне посоветовали в комментариях к предыдущему посту - «Математика управления капиталом», автор Ральф Винс. Но я всегда любил сначала покопаться самостоятельно...

Итак, в части третьей попробую адаптировать адаптивную тактику. Пока что мне больше всех остальных нравится классическое реинвестирование капитала…

1) без реинвестирования

2) обычное реинвестирование

3) реинвестирование «толко вверх» (из предыдущего поста)

4) обычное реинвестирование с изменением объема при последовательности из прибыльных сделок больше 11 штук из 14 последних (половина объема берется)

5) обычное реинвестирование с изменением объема при последовательности из прибыльных сделок больше 11 штук из 14 последних (не торгуем вообще) и при наличии только 4 прибыльных сделок из 14 увеличивается объем в 2 раза.

6) обычное реинвестирование с адаптивным изменением объема позиции с шагом коэффициента 0,15-0,2 ...

В принипе, результат ожидаемый. Адаптивная система увеличивает объем при серии отрицательных сделок, в результате чего тяжелее переживает период просадки, но при этом быстро из нее выскакивает, раньше других обновляя хаи по эквити. Если мы искали систему, которая увеличивает риск и повышает доходность — мы её нашли. Однако, моя цель — это доходность, близкая к обычному реинвестированию (черная линия) но при этом более плавная. Либо же устроит также тактика управления капиталом с таким же % значением просадок, как и у обыкновенного реинвестирования, но при этом с лучшей отдачей.

Возможно, правильнее было бы просто прочитать книжку, которую мне посоветовали в комментариях к предыдущему посту - «Математика управления капиталом», автор Ральф Винс. Но я всегда любил сначала покопаться самостоятельно...

Итак, в части третьей попробую адаптировать адаптивную тактику. Пока что мне больше всех остальных нравится классическое реинвестирование капитала…

79 |

Читайте на SMART-LAB:

Личный опыт инвестора. Экзотика в портфеле: стоит ли искать доходность в Индии, Китае и других «тихих гаванях»?

Пока российский рынок акций пытается нащупать дно, а ЦБ РФ медленно, но верно разворачивает цикл по ставке, многие инвесторы начинают поглядывать...

10:01

Займер спас от мошенников почти миллиард рублей

🥷 За прошлый год служба безопасности Займера выявила и заблокировала более 165 тысяч заявок на займы от мошенников, что помогло компании...

10:15

теги блога Иван Коваль-Зайцев

- easy language

- insider.pro

- multicharts

- power language

- t-trade

- алгоритмический трейдинг

- алгоритмы

- алготрейдинг

- амбиции

- бизнес

- бизнес-молодость

- Брокер

- Волновой анализ

- встреча smart-lab

- Встреча в Питере

- втб24

- вью

- грааль

- грааль в трейдинге

- давай прибыли течь

- дневник

- доверительное управление

- ДУ

- жизненное

- за жизнь

- задачи

- Изи ленгвич

- инвестирование

- интернет

- ипотека

- исследование рынка

- исследования

- истории из жизни

- итоги 2012

- как заработать на бирже

- кидалово

- книги

- Коваль-Зайцев

- копипаста

- котировки

- кредит

- криптовалюта

- личное

- маржин колл

- мда

- Мультичартс

- мысли

- недвижимость

- обман

- обучение

- обучение трейдингу

- опрос

- оптимизация

- оффтоп

- перевод

- перепост

- песочница

- пирамидинг

- питер

- плечи

- правила

- пример

- проверка идей

- Прогноз

- программа

- проскальзывание

- просто так

- профессиональный рост

- рабочее место трейдера

- разработка

- распил

- расчёты

- риск

- риск менеджмент

- роботы

- РТС

- система

- системная торговля

- системный подход

- системный трейдинг

- склейка

- совет

- статья

- стейтмент

- стопы

- стратегии

- стратегия

- текущее

- типа юмор

- трейдинг

- тэйк-профит

- Управление капиталом

- управление рисками

- усреднение

- финам

- финансовый менеджмент

- ФОРТС

- цитата

- эквити

- юмор

1 — Линейное

Каждый месяц + определенное число контрактов, число рассчитывается из среднемесячной прибыли/х, если получена большая прибыль, то прибавка есть, но плечо ниже, если просадка — прибавка увеличит плечо, но так как величина эта небольшая, то и увеличение будет небольшое.

2 — Наращивание при просадке, каждые Х% прибавляю Y% к объему, тут важно чтобы график дродауна был хороший, чтобы на нем были явные уровни и четкий уровень максимума, т.е. система сама по себе должна быть хорошей.

В обоих случаях прибавки относительно небольшие, более менее заметно получается только когда они складываются на локальном дне эквити. В долгосрочной перспективе — линейная часть основная, но поскольку там прибавка меньше среднемесячной прибыли (и заметно), то плечо постепенно снижается (чего и хотел).

Если есть большие серии прибыльных сделок и % приб. сделок 60-70. то можно давольно агрессивно реинвестироватся. Под описание больше подходят скальперские, внутридневные ТС.

а если условный среднесрок илитс где % приб. сделок около 30-40 нужно максимально консервативно реинвестировать.