Блог им. Mindspace

Рынок за неделю: решение Феда, коррекция в QQQ и IYT

- 31 июля 2017, 14:42

- |

Прошлая неделя прошла в ожидании заседания ФРС. Фед оставил ставку без изменений и заявил, что начнет сокращать активы на балансе «относительно скоро». Ранее формулировка звучала более определенно — «в этом году». Впрочем, за исключением банковского сектора (KBE), рынок воспринял это спокойно.

В четверг вышли хорошие данные по заказам на товары длительного спроса и позитивный отчет от Facebook (FB). Но уже в середине дня в технологическом секторе (XLK) и Nasdaq 100 (QQQ) началась резкая распродажа.

Не менее сильная коррекция шла при этом в транспортном секторе (IYT). В общем, как ожидалось, индексы трясло. Однако в пятницу благодаря приемлемым цифрам по ВВП США, рынки пришли в себя и стабилизировались.

По итогам недели мы имеем следующую картину:

- SPDR S&P 500 (SPY) вернулся в канал и закрылся на уровне прошлой недели. Показал новый максимум. В четверг ушел на уровень гэпа, но его откупили и вернули на MA(13). RSI(13) = 64, направлен вниз. На дневном и недельном графиках линии

MACD в бычьем пересечении. На недельном графике медвежья дивергенция MACD и перекупленность по RSI. Статус по данным моей системы бычий (9,2). - Dow Jones Industrial Average (DIA) всю неделю рос на объеме, прибавил 1,16%. RSI(13) = 71, направлена вверх. На дневном и недельном графиках линии MACD в бычьем пересечении, перекупленность по RSI. На недельном графике остается медвежья дивергенция MACD. Статус бычий (6,0).

- Nasdaq 100 (QQQ) QQQ остался на уровне прошлой недели. Закрылся ниже гэпа, но удержался на MA(13). Показал новый максимум. RSI(13) = 60, направлен вниз. На дневном графике линии MACD в бычьем пересечении, на недельном — в медвежьем. Статус бычий (8,3).

- iShares Russell 2000 Index (IWM) снизился на 0,4%. Показал новый максимум и остался на уровне поддержки ($142). RSI(13) = 52, направлен вниз. На дневном и недельном графиках линии MACD в медвежьем пересечении. На недельном графике сохраняется медвежья дивергенция MACD. Статус бычий (4,8).

- Доходность облигаций ($TNX) росла накануне заседания ФРС и снижалась на заявлениях Д.Йеллен. Но в итоге поднялась над МА(50) и МА(13) и удержалась на них. Индикаторы на дневном и недельном графиках показывают улучшение тренда и сигналы на рост.

- Облигации (TLT) ушли под МА(50, 13), пытались расти, но остались под средними. MACD и RSI на дневном и недельном графиках показывают слабость, соотношение TLT:SPY по-прежнему в даунтренде.

- Доллар США (UUP) продолжил падать и обновил свой ценовой минимум. Дневной и недельный график остаются слабыми и перепроданными по RSI. На снижении доллара росли золото (GLD, GDX), нефть (XLE, DBC), а евро сделал новый максимум.

- Индекс волатильности ($VIX), как и ожидалось, отскочил от своего дна и показывает усиление тренда.

- Самыми сильными в S&P 500 секторами были XLE (2%), XLRE (0,6%), XLP (0,5%) — на них в S&P 500 приходится 17%. Самыми слабыми в S&P 500 секторами были: XLV (-1,3%), XLI (-0,6%), XLU (-0,5%) — на них в S&P 500 приходится 29%. XLE рос на слабом долларе. XLI снижался на коррекции транспортников (IYT).

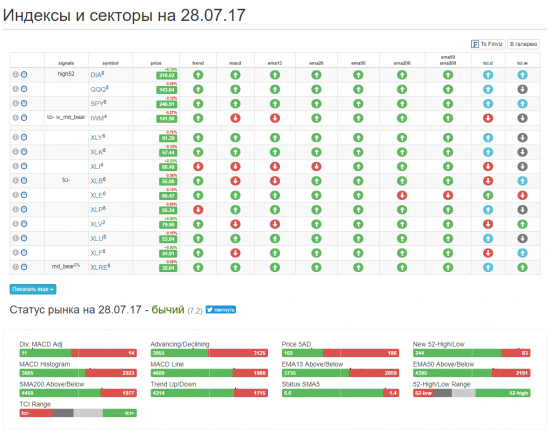

- Значение Статуса на рынке остается бычьим (7,2). 3 из 4 индексов держатся в абсолютном аптренде. 9 из 10 секторов S&P 500 находятся в долгосрочном аптренде — над MA(200); 10 из 10 секторов — в среднесрочном аптренде — над EMA(50); 7 из 10 секторов — в краткосрочном аптренде — над EMA(13) — см. скриншот в анонсе вверху.

О чем это нам говорит?

О том, что рынок акций остается в хорошей форме. Все индексы сделали новые максимумы. 70% бумаг на рынке держатся над своими MA(200). Все это признаки сильного бычьего тренда. Но есть и то, что составляет угрозу для данной тенденции. Это:

- Слабость на недельных графиках QQQ и IWM. Усиление тренда в $VIX.

- Перекупленность по RSI на недельных графиках SPY и DIA.

- Наличие медвежьей дивергенции MACD на недельных графиках SPY и DIA.

- Отставание от рынка акций малой капитализации (IWM:SPY снижается) и транспортного сектора (IYT:DIA — на минимуме этого года).

И хотя расстановка сил на рынке в пользу акций (соотношение SPY:TLT растет) и есть аппетит к риску, мы должны быть начеку и готовы к коррекции. На какие секторы в связи с этим обратить внимание, читайте в прогнозе на моем блоге.

Наиболее важными событиями этой недели станут данные по индексу деловой активности в производственном секторе Китая (пн, вт) и США (вт); изменению числа занятых в несельскохозяйственном секторе (ср.), индексу деловой активности в непроизводственном секторе США (чт), уровню занятости и безработицы (пт); а также отчет Apple (AAPL), который выйдет после закрытия рынка во вторник.

Статус рынка

Значение Статуса сглажено на 5-дневную среднюю. В связи с чем он является запаздывающим индикатором и не может использоваться как торговый сигнал.

Состояние (статус) рынка на конец недели я публикую на сайте Trades.Mindspace.ru (как его оценивать, пишу здесь). Если вы хотите протестировать данный сервис, то вы можете это сделать, заказав демо.

Дисклеймер

Данный пост не является руководством к действию, а представляет собой мнение автора. До того, как открыть торговую сделку, всегда проводите собственный анализ.

Если у вас есть вопросы, пишите их в комментариях, я вам отвечу. Также вы всегда можете обратиться ко мне за консультацией, пройти обучение и подписаться на рассылку моих торговых сделок.

Оксана Гафаити,

Первая русская женщина, торгующая Америку.

теги блога Оксана Гафаити

- 3-НДФЛ

- ABT

- ETF

- etf фонд

- etf фонды

- finviz.com

- herbalife

- Interactive Brokers

- NYSE

- Python

- S&P500

- S&P500 фьючерс

- spy

- SPY анализ рынка американский рынок

- XLY

- акции

- акции США

- алготрейдинг

- американские акции

- американский рынок

- американский рынок акций

- Анализ S&P_500

- анализ акций

- анализ отчета

- анализ портфеля

- анализ рынка

- анализ рынка акций

- анализ рынка США

- анализ секторов

- биржевой фонд

- биржевой фонд ETF

- биткоин

- брокер

- бэктестинг

- выбор акций

- дивиденды

- доходность портфеля

- золото

- инвестирование

- инвестиции

- коррекция

- Коррекция S&P500

- коррекция в америке

- коррекция в США

- криптовалюта

- налоги

- настроение рынка

- начать торговать

- НДФЛ

- НДФЛ по операциям с ценными бумагами

- нефтегаз

- нефтегазовый сектор

- нефть

- Обзор акций

- обзор рынка

- облигации

- опцион

- опцион пут

- опционы

- отбор акций

- отбор акций NYSE

- отчет

- отчет о движении денежных средств

- отчетность

- оффтоп

- пассивные инвестиции

- поиск акций

- покупка акций

- портфель

- портфельные инвестиции

- портфельные стратегии

- прогноз

- прогноз рынка

- прогноз рынка акций

- ралли

- распределение активов

- ребалансировка портфеля

- риск

- риски

- российские акции

- рынок

- рынок акций

- Рынок акций США

- рынок США

- рыноксша

- сектор

- секторы

- стоп лосс

- стратегия торговли

- торговая стратегия

- торговля

- торговля по тренду

- Торговые идеи

- торговые сигналы

- Трамп

- трейдинг

- тренд

- формирование портфеля

- фундаментальный анализ

- Эмоции в трейдинге