SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Manystr

МЭА: Инвестиции в добычу нефти и газа продолжают падать в 2016 году

- 12 июля 2017, 13:43

- |

Инвестиции в добычу нефти и газа продолжали падать в 2016 году, упав на 26% в номинальном выражении до 434 млрд долларов, Что было близко к темпам снижения в 2015 году, согласно докладу Международного энергетического агентства в 2017 году. Инвестиции в 2016 году были чуть более половины пикового уровня 2014 года, когда цены на нефть начали резко падать. Падение инвестиций в 2015 и 2016 годах составило 345 миллиардов долларов, что можно назвать беспрецедентным сокращением.

Темпы снижения расходов на добычу значительно различаются по регионам, компаниям и типу активов. Большая часть снижения объясняется более низкими удельными затратами, но значительная доля сокращения связана с уменьшением объема бурения.

Во главе с резким спадом в сланцевом бурении Северная Америка испытала наибольшее снижение расходов на добычу за 2 года до 2016 года, снизившись почти на 180 млрд. Долл. США, или на 60%, говорится в докладе.

Инвестиции оставались устойчивыми на Ближнем Востоке и в России из-за более низких затрат на поиск и разработку, преобладающих фискальных режимов и, особенно, в российском случае — хорошо развитой местной индустрии обслуживания вверх и обменных курсов.

Во всех видах инвестиций наблюдается сокращение расходов, причем наибольшее снижение наблюдается в сланцевых нефтегазовых бассейнах. К 2016 году инвестиции там снизились до менее трети уровней, достигнутых в 2014 году. Нефтяные пески наблюдали аналогичную тенденцию.

Капитальные вложения в обычные проекты, как на суше, так и на море, показали большую устойчивость к обвалу цен на нефть, но драйверы были принципиально разными.

«Наземные выиграли от продолжающихся расходов в таких регионах, как Россия и Ближний Восток, а также стратегии нескольких компаний, которые сосредоточились на максимизации выпуска уже созданных активов, а не на разработке новых проектов», — сказал МЭА. «Инвестиции в оффшорные проекты, которые имеют более продолжительные сроки, были поддержаны продолжением расходов на уже санкционированные проекты», — сказано в сообщении.

МЭА отметило, что масштабы падающих долларовых расходов на традиционные ресурсы сырой нефти, которые исторически обеспечили основную часть поставок нефти в мире, тем не менее являются беспрецедентными. Число проектов, которые получили окончательное инвестиционное решение (FID) для развития в 2016 году, снизилось более чем на 70% по сравнению с 2013 годом, до немногим более 50. Для оффшорных проектов это снижение еще более выражено, поскольку в 2016 году было санкционировано только 17 проектов по сравнению с более чем 70 — 3 года раньше.

Инвестиции в 2017 году

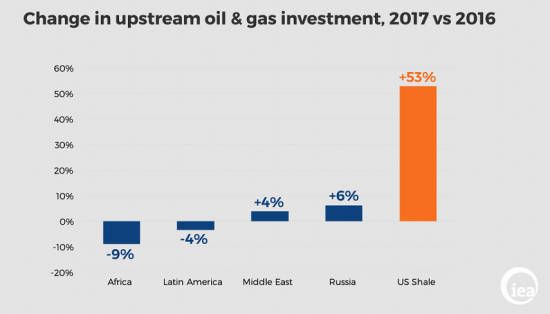

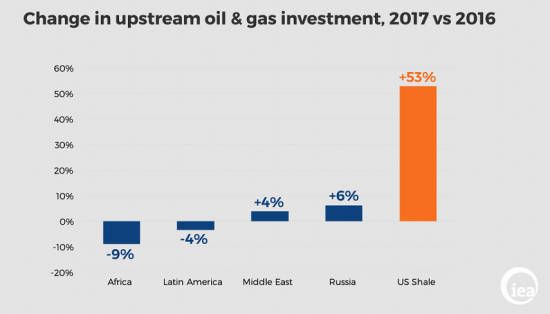

Большинство компаний, которые выпустили свои инвестиционные планы на 2017 год, ожидают увеличения своих бюджетов, что указывает на то, что расходы могут быть снижены. Исходя из отчетов компании, МЭА оценивает, что глобальные инвестиции в добычу нефти и газа в 2017 году увеличатся почти на 6%, составив лишь менее 460 млрд долларов США в номинальном выражении или на 3% в реальном выражении. Тенденция варьируется в зависимости от региона и типа проекта и компании.

Однако, когда цены на нефть упали ниже 45 долларов за баррель. В середине июня, существует реальная вероятность того, что компании не захотят в полной мере реализовать эти инвестиционные планы.

В 2017 году наибольший запланированный рост расходов на добычу в процентном выражении находится в США, в частности в сланцевых активах, которые выиграли от снижения цен на безубыточность в результате сочетания повышения издержек и повышения эффективности.

Ожидается, что на основе подробного анализа инвестиций, объявленного компаниями, в 2017 году расходы на деятельность в сфере сланца в США увеличатся на 53% по сравнению с 2016 годом, говорится в докладе.

В Мексике инвестиции в добычу повысятся от первого раунда лицензирования на шельфе, который успешно привлекал заявки от нескольких международных операторов. Китайские национальные нефтяные компании объявили об увеличении инвестиций после двух лет резкого сокращения расходов.

Ожидаемый рост расходов на добычу в России подлежит снижению. Хотя компании, похоже, продвигают новые нефтегазовые проекты, чтобы воспользоваться налоговыми льготами, введенными правительством, расширение сокращений добычи нефти, согласованное с Организацией стран-экспортеров нефти в мае, и укрепление курса рубля могут замедлить деятельность.

Ожидается, что в этом году капитальные затраты на шельфе останутся в депрессии, хотя появляются некоторые признаки оживления. За последние 2 года инвестиции в оффшорные операции были в основном сосредоточены на проектах, которые были санкционированы до падения цены на нефть.

Единственные новые проекты, которые, как ожидается, будут развиваться в 2017 году, — это те, где затраты резко сократились. Сюда входят проекты в Северном море и Мексиканском заливе, такие как Johan Castberg от Statoil ASA и Mad Dog II от BP PLC, оба из которых видели снижение затрат и получили выгоду от упрощения и стандартизации.

Бразильское оффшорное месторождение является еще одной областью, в которой ожидается продолжение деятельности на шельфе из-за сочетания благоприятных факторов, включая качество водохранилищ, недавнее снижение издержек и появление опытных оффшорных операторов, таких как Total SA и Statoil.

В середине года Hess Corp. и ExxonMobil Corp. сообщили FID о продолжении разработки первой фазы глубоководного месторождения на шельфе Гайаны. С другой стороны, проекты в Анголе и Нигерии по-прежнему страдают от высоких издержек, усугубляемых требованиями местного контента и неблагоприятными финансовыми условиями.

Аналогичным образом, ожидается, что деятельность в Юго-Восточной Азии не будет быстро развиваться из-за неопределенности регулирования и ресурсной базы, которая будет более ориентирована на газ и менее экономически привлекательной из-за избытка предложения на региональных рынках и конкуренции со стороны крупных объектов снабжения СПГ в Австралии.

Источник финансирования

Согласно отчету, несмотря на неудовлетворительные финансовые показатели нефтегазового сектора и наблюдаемый убыток на фондовом рынке с середины 2014 года, он по-прежнему способен привлекать приток капитала. Этот спад существенно не повлиял на механизмы финансирования инвестиций нефтегазовыми компаниями, хотя большинство из них значительно увеличили кредитное плечо.

Основными источниками финансирования оставались крупные компании, включая BP, Chevron Corp., ConocoPhillips, Eni SPA, ExxonMobil, Shell и Total, хотя чистый долг увеличился более чем на 100 миллиардов долларов в период с середины 2014 года по начало 2017 года. Обязательство поддерживать свою политику в отношении дивидендов является основным фактором, обусловливающим необходимость выпустить больше облигаций.

Независимые американцы, с более привлекательной бизнес-моделью, изначально видели, что долговые расходы напрягают, но их финансовое здоровье улучшилось благодаря повышению эффективности и снижению стоимости долга. Они по-прежнему в значительной степени зависят от продажи активов и внешнего финансирования.

Темпы снижения расходов на добычу значительно различаются по регионам, компаниям и типу активов. Большая часть снижения объясняется более низкими удельными затратами, но значительная доля сокращения связана с уменьшением объема бурения.

Во главе с резким спадом в сланцевом бурении Северная Америка испытала наибольшее снижение расходов на добычу за 2 года до 2016 года, снизившись почти на 180 млрд. Долл. США, или на 60%, говорится в докладе.

Инвестиции оставались устойчивыми на Ближнем Востоке и в России из-за более низких затрат на поиск и разработку, преобладающих фискальных режимов и, особенно, в российском случае — хорошо развитой местной индустрии обслуживания вверх и обменных курсов.

Во всех видах инвестиций наблюдается сокращение расходов, причем наибольшее снижение наблюдается в сланцевых нефтегазовых бассейнах. К 2016 году инвестиции там снизились до менее трети уровней, достигнутых в 2014 году. Нефтяные пески наблюдали аналогичную тенденцию.

Капитальные вложения в обычные проекты, как на суше, так и на море, показали большую устойчивость к обвалу цен на нефть, но драйверы были принципиально разными.

«Наземные выиграли от продолжающихся расходов в таких регионах, как Россия и Ближний Восток, а также стратегии нескольких компаний, которые сосредоточились на максимизации выпуска уже созданных активов, а не на разработке новых проектов», — сказал МЭА. «Инвестиции в оффшорные проекты, которые имеют более продолжительные сроки, были поддержаны продолжением расходов на уже санкционированные проекты», — сказано в сообщении.

МЭА отметило, что масштабы падающих долларовых расходов на традиционные ресурсы сырой нефти, которые исторически обеспечили основную часть поставок нефти в мире, тем не менее являются беспрецедентными. Число проектов, которые получили окончательное инвестиционное решение (FID) для развития в 2016 году, снизилось более чем на 70% по сравнению с 2013 годом, до немногим более 50. Для оффшорных проектов это снижение еще более выражено, поскольку в 2016 году было санкционировано только 17 проектов по сравнению с более чем 70 — 3 года раньше.

Инвестиции в 2017 году

Большинство компаний, которые выпустили свои инвестиционные планы на 2017 год, ожидают увеличения своих бюджетов, что указывает на то, что расходы могут быть снижены. Исходя из отчетов компании, МЭА оценивает, что глобальные инвестиции в добычу нефти и газа в 2017 году увеличатся почти на 6%, составив лишь менее 460 млрд долларов США в номинальном выражении или на 3% в реальном выражении. Тенденция варьируется в зависимости от региона и типа проекта и компании.

Однако, когда цены на нефть упали ниже 45 долларов за баррель. В середине июня, существует реальная вероятность того, что компании не захотят в полной мере реализовать эти инвестиционные планы.

В 2017 году наибольший запланированный рост расходов на добычу в процентном выражении находится в США, в частности в сланцевых активах, которые выиграли от снижения цен на безубыточность в результате сочетания повышения издержек и повышения эффективности.

Ожидается, что на основе подробного анализа инвестиций, объявленного компаниями, в 2017 году расходы на деятельность в сфере сланца в США увеличатся на 53% по сравнению с 2016 годом, говорится в докладе.

В Мексике инвестиции в добычу повысятся от первого раунда лицензирования на шельфе, который успешно привлекал заявки от нескольких международных операторов. Китайские национальные нефтяные компании объявили об увеличении инвестиций после двух лет резкого сокращения расходов.

Ожидаемый рост расходов на добычу в России подлежит снижению. Хотя компании, похоже, продвигают новые нефтегазовые проекты, чтобы воспользоваться налоговыми льготами, введенными правительством, расширение сокращений добычи нефти, согласованное с Организацией стран-экспортеров нефти в мае, и укрепление курса рубля могут замедлить деятельность.

Ожидается, что в этом году капитальные затраты на шельфе останутся в депрессии, хотя появляются некоторые признаки оживления. За последние 2 года инвестиции в оффшорные операции были в основном сосредоточены на проектах, которые были санкционированы до падения цены на нефть.

Единственные новые проекты, которые, как ожидается, будут развиваться в 2017 году, — это те, где затраты резко сократились. Сюда входят проекты в Северном море и Мексиканском заливе, такие как Johan Castberg от Statoil ASA и Mad Dog II от BP PLC, оба из которых видели снижение затрат и получили выгоду от упрощения и стандартизации.

Бразильское оффшорное месторождение является еще одной областью, в которой ожидается продолжение деятельности на шельфе из-за сочетания благоприятных факторов, включая качество водохранилищ, недавнее снижение издержек и появление опытных оффшорных операторов, таких как Total SA и Statoil.

В середине года Hess Corp. и ExxonMobil Corp. сообщили FID о продолжении разработки первой фазы глубоководного месторождения на шельфе Гайаны. С другой стороны, проекты в Анголе и Нигерии по-прежнему страдают от высоких издержек, усугубляемых требованиями местного контента и неблагоприятными финансовыми условиями.

Аналогичным образом, ожидается, что деятельность в Юго-Восточной Азии не будет быстро развиваться из-за неопределенности регулирования и ресурсной базы, которая будет более ориентирована на газ и менее экономически привлекательной из-за избытка предложения на региональных рынках и конкуренции со стороны крупных объектов снабжения СПГ в Австралии.

Источник финансирования

Согласно отчету, несмотря на неудовлетворительные финансовые показатели нефтегазового сектора и наблюдаемый убыток на фондовом рынке с середины 2014 года, он по-прежнему способен привлекать приток капитала. Этот спад существенно не повлиял на механизмы финансирования инвестиций нефтегазовыми компаниями, хотя большинство из них значительно увеличили кредитное плечо.

Основными источниками финансирования оставались крупные компании, включая BP, Chevron Corp., ConocoPhillips, Eni SPA, ExxonMobil, Shell и Total, хотя чистый долг увеличился более чем на 100 миллиардов долларов в период с середины 2014 года по начало 2017 года. Обязательство поддерживать свою политику в отношении дивидендов является основным фактором, обусловливающим необходимость выпустить больше облигаций.

Независимые американцы, с более привлекательной бизнес-моделью, изначально видели, что долговые расходы напрягают, но их финансовое здоровье улучшилось благодаря повышению эффективности и снижению стоимости долга. Они по-прежнему в значительной степени зависят от продажи активов и внешнего финансирования.

82 |

Читайте на SMART-LAB:

Макро индикаторы по США подкрепляют кейс дальнейшего роста доллара

Европейские валюты активно сдают позиции после публикации ряда индикаторов по рынку труда, внешней торговле и производственной активности в...

19 февраля 2026, 17:53

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога Святослав Нефтянщиков

- Brent

- WTI

- Австралия

- Автор

- активы

- Акции

- анализ

- аналитика

- Аравия

- аусси

- баланс

- банки

- Баррель

- бензин

- бизнес

- биржа

- биткойн

- Блумберг

- Бог

- Бразилия

- Брент

- буровые

- валюта

- ввп

- Венесуэла

- война

- газ

- Газпром

- геополитика

- государство

- Греция

- Деньги

- доллар

- Драги

- Евро

- Европа

- Евросоюз

- ЕС

- ЕЦБ

- запасы

- Золото

- импорт

- инвестиции

- Индия

- инфляция

- Ирак

- Иран

- Йена

- Канада

- Киви

- Китай

- конфликты

- котировки

- кризис

- криптовалюта

- Курдистан

- Ливия

- Мадуро

- Мир

- ММВБ

- Москва

- нефть

- Новатэк

- Новая зеландия

- новости

- обзор рынка

- опек+

- политика

- прогноз

- Путин

- Пшеница

- Роснефть

- Россия

- Рубль

- рынки

- рынок

- санкции

- Саудовская Аравия

- СЕЧИН

- сланцы

- спрос

- ставка

- США

- техника

- торговля

- Трамп

- трейдинг

- факты

- финансы

- форекс

- Франк

- ФРС

- Фунт

- Фьючерсы

- ЦБ

- Экономика

- Экспорт

- энергетика

- Энергия

- Япония