Блог им. chessplayer

Дальние фьючерсы на нефть сильно недооценены!

- 26 августа 2015, 14:41

- |

В предыдущей статье я описывал сделку по продаже золота против нефти и пришел к выводу, что она вполне уместна.

А как насчет непосредственно покупки нефти? Можно ли ее покупать?

Фундаментальный фон для нефти сейчас крайне негативен, что привело к ее массированным распродажам, и к тому, что нефть торгуется на минимальных значениях с 2009 года. Прогнозы по нефти от инвестдомов в большинстве негативные, но даже те признают, что нефть торгуется вблизи дна.

НО ВЕДЬ ЕСТЬ ЕЩЕ И ДОЛГОСРОЧНЫЕ ФУНДАМЕНТАЛЬНЫЕ УРОВНИ, КОТОРЫЕ НЕПОСРЕДСТВЕННО НЕ ЗАВИСЯТ ОТ КОНКРЕТНЫХ РЫНОЧНЫХ УСЛОВИЙ.

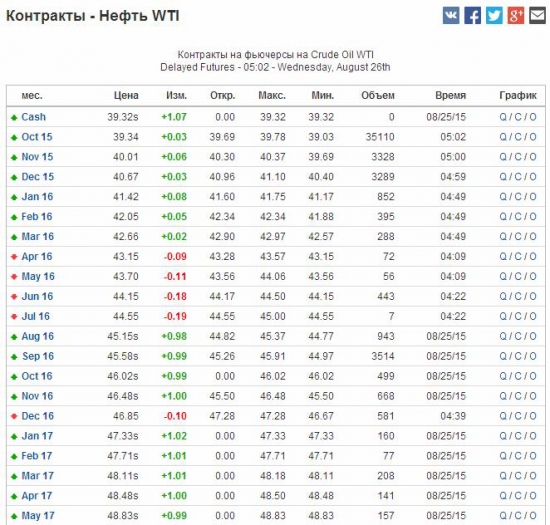

Если посмотреть, сколько стоят сейчас майские фьючерсы 2016 года на нефть WTI, то это всего 43,70, а майский фьючерс 2017 года стоит всего 48,83.

СОВЕРШЕННО ОЧЕВИДНО, ЧТО ДАЛЬНИЕ ФЬЮЧЕРСЫ НЕФТИ (ОТ 7 МЕСЯЦЕВ) СИЛЬНО НЕДООЦЕНЕНЫ.

Мое мнение, что в конце мая будущего года в связи с сезонностью нефть WTI будет стоить выше 55 долларов.

55 долларов к 43,7 долларам дает нам 25,8% прибыли на фьючерс. Даже если WTI не будет стоить 55 долларов, 48-50 долларов на пике сезона она будет стоить по-любому.

Честно говоря, я не понимаю, как такое может быть? Как дальние фьючерсы могут быть столь недооценены!

КАК «УМНЫЕ ДЛИННЫЕ ДЕНЬГИ» НЕ МОГУТ ВИДЕТЬ, НАСКОЛЬКО ВЫГОДНО КУПИТЬ СЕЙЧАС ЛЮБОЙ ФЬЮЧЕРС НА НЕФТЬ 2016 ИЛИ 2017 ГОДА?

Неужели «умные инвесторы» так глупы?

ИЛИ МОЖЕТ БЫТЬ НА РЫНОК ОКАЗЫВАЕТСЯ МОЩНОЕ ВОЗДЕЙСТВИЕ: НЕ ТОЛЬКО ИНФОРМАЦИОННОЕ, НО И ФИНАНСОВОЕ?

Сразу вспоминаются сообщения о том, что Citi на рынке деривативов сформировал по commodities позицию в 1 трлн. долларов.

Так или иначе покупка нефти на текущем уровне является прекрасной среднесрочной сделкой, поскольку потенциал движения вниз очень незначителен, а на горизонте 8-12 месяцев нефть безусловно будет торговаться выше.

Если сейчас начнется ротация инвесторов из других активов хотя бы в дальние фьючерсы по нефти, то это вызовет рост и ближних фьючерсов и рост спотовых цен на нефть.

Существуют взаимодействия с различными активами, о об одном из которых – о взаимодействии с золотом – я писал в прошлой статье.

Кстати, недавно проходило интересное сообщение о том, что известный миллиардер Стенли Друкенмиллер перевел 20% своих активов в золото.

Пример Друкенмиллера заслуживает пристального внимания. Коллега Джорджа Сороса к чему-то готовится.

Мы же, если считаем, что можно продавать нефть против золота, то логично считать, что можно и просто покупать нефть.

Если продажа золота относительно нефти еще может восприниматься неоднозначно, поскольку оба актива находятся вблизи долгосрочных минимальных значений, то мне кажется, что не нужно быть Джорджем Соросом, чтобы понимать, что сейчас можно продавать любой фьючерс 2016-2017 года на любой фондовый индекс в США против аналогичного фьючерса на нефть,

ПОСКОЛЬКУ ЭТИ АКТИВЫ УЖ ТОЧНО НАХОДЯТСЯ НА РАЗЛИЧНЫХ КОНЦАХ ЦЕНОВОГО ЦИКЛА.

Начавшаяся коррекция на рынке акций на мой взгляд должно привлечь внимание покупателей фьючерсов к календарным контрактам от марта 2016 года и далее, что вызовет общий рост стоимости всех контрактов по нефти. Бегство из акций будет способствовать покупке нефтяных контрактов.

Citi и компания могут оказаться в сложной ситуации… Как бы цунами шортокрыла по нефти их не накрыл… Доиграются ребята… Станут новым Леманом… Придется Феду их спасать…

В ЦЕЛОМ ОЖИДАЮ В БЛИЖАЙШЕЕ ВРЕМЯ НАЧАЛА РОТАЦИИ ИНВЕСТОРОВ ИЗ АМЕРИКАНСКИХ АКЦИЙ В COMMODITIES!

Хотя нефть находится всего в долларе от минимального значения, рискну предположить, что мы уже увидели дно по нефти.

Это кстати повышает шансы на то, что сделка нефть против золота окажется успешной раньше, чем весной.

теги блога Николай Луданов

- Chessplayer

- EURO

- Forex

- GBP

- JPMorgan

- NYSE

- S&P500

- shutdown

- Taper

- акции

- аналитика

- биржа

- Бочкарев

- валютный портфель

- вью рынка

- Горбачев

- дневник валютного трейдера

- долг

- доллар

- золото

- инвестор

- индекс S&P500

- кризис

- макроэкономика

- ММВБ

- нефть

- обзор рынка

- облигации

- опрос

- оффтоп

- политика

- портфель

- прогноз

- прогнозы

- процентная ставка

- процентные ставки

- РТС

- рынки

- рынок

- СССР

- трейдинг

- Федрезерв

- финансы

- форекc

- Форекс

- ФРС

- фьючерсы

На сезонность фьюча нефти полагаться не стоит, последнее время ходит совершенно не по сезонке.

Например:

«Нефть: отскок или разворот?».

хотелось прокомментировать..

дно как правило утаптывают неделями, сейчас же мы 3 дня постояли на 43 и ушли в отскок.

из 2008-го:

От 40 отскочили до 50. т.е. отскок 20%.

и свеча дневная 42-48.4 в 15%.

сегодня на 10-11% отскочили