Блог им. ivancoach

«Как стать инвестором?» | Мой инвестиционный портфель, 2 (15.07.2015)

- 15 июля 2015, 10:52

- |

Пересмотрел структуру своего портфеля. Решил продать Отисифарм. Выставил заявку на продажу.

Отисифарм

Покупка: 232, 27 лотов, в лоте 10, Сумма: 62640

Цена закрытия: 241

Ожидаемая прибыль: + 2430

Немного, но всё равно приятно.

И к портфелю добавляется всё-таки Энергетика.

Критерии отбора:

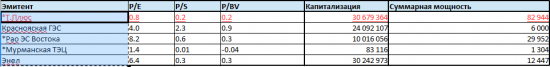

— Коэффициенты P/E, P/S ниже среднеотраслевых показателей.

Среднеотраслевые P/E = 8.3., P/S = 0.3

— Коэффициент P/BV меньше 1

— За последние три года чистая прибыль в плюсе

По сравнительному анализу отобрал 5 компаний, Т Плюс., Красноярская ГЭС., Рао ЭС Востока., Мурманская ТЭЦ., ЭНЕЛ

Т Плюс — отличные показатели, но ждём отчётность за полугодие.

Краснояская ГЭС — хорошее соотношение выручки к чистой прибыли. Энергия вырабатывается за счёт воды, небольшие затраты.

Рао ЭС Востока — смущает, что находится на субсидиях от государства. Генерация на Востоке очень дорогая.

Мурманская ТЭЦ — аддский потенциал по сравнительному анализу. Но акции так же аддски не ликвидные. Трудно купить, трудно продать.

ЭНЕЛ — довольно стабильная компания.

Красноярская ГЭС для меня более привлекательна:

Анализ: http://www.conomy.ru/page-templates/15/545#templates2861

Что в итоге:

1. Сбербанк (банковская отрасль)

Лот: 10 Кол-во лотов: 300 Цена: 69,57 Сумма: 208710 Доля в портфеле %: 31,0

2. Газпром (нефтегазовая отрасль)

Лот: 10 Кол-во лотов: 70 Цена: 143,5 Сумма: 100450 Доля в портфеле %: 14,9

3. Акрон (Химическая отрасль: удобрения)

Лот: 1 Кол-во лотов: 100 Цена: 2303 Сумма: 230300 Доля в портфеле %: 34,2

4. Краснояская ГЭС (Энергетика, генерация)

Лот: 10 Кол-во лотов: 120 Цена: 61.0 Сумма: 73 200 Доля в портфеле %: 10,8

5. ДИКСИ (Торговля, ритейл)

Лот: 1 Кол-во лотов: 200 Цена: 315 Сумма: 63000 Доля в портфеле %: 9,3

Итого: 672 660

Остаток: 83 200

Изначально: 755 860 + 2430 (758290)

Всем всем всем удачи!)

Как обычно, пишите своё мнение ;) Буду категорически рад услышать.

теги блога Кирилл

- DCF

- EBITDA

- EV

- Polyus Gold

- quick

- SIBG

- акрон

- акции

- аналитика

- БКС брокер

- брокер

- бурятзолото

- вопрос

- газпром

- Газпромнефть

- голубые фишки

- демо

- дикси

- долгосрочные инвестиции

- Дорогобуж

- игил

- инвестиции

- инвестиционный портфель

- Индекс ММВБ

- история из жизни

- картинки

- Кит Финанс

- Красноярская ГЭС

- КуйбышевАзот

- курс доллара

- лензолото

- ликвидность

- ММВБ

- нефть

- отисифарм

- Открытие

- оффтоп

- портфель

- сбербанк

- Сибирский гостинец

- сравнительный анализ

- технический анализ

- трейдер

- Улюкаев

- Финам

- фондовый рынок

- фондовый рынок

- фундаментальный анализ

- юмор

Рао Востока тоже в портфеле держу только префы. По мимо всего прочего есть небольшая надежда вдруг они случайно будут по уставу платить и в этом случае дивы будут очень вкусными.

Котировки финам: www.finam.ru/profile/moex-akcii/vtgk/

Производственные мощности: www.conomy.ru/page-templates/15/528#vtgk-prp

Я рассматриваю этого эмитента в перспективе.

Если по ГП был вопрос, могу объяснить тем, что у газпрома в 2014 году по сравнению с 2013 годом очень сильно упала чистая прибыль. Причины падения связаны и с санкциями и падением курса рубля. На мультипликаторе P/E соответственно отразилось.

Что касается анализа, то он довольно обширный, в 2-х словах не скажешь.

Допустим Акрон вырос на девальвации рубля, если сейчас доллар начнет падать Акрон, будет падать., так же если доллар будет укрепляться, то и Акрон рости будет. — инвестиция не очень надежная

По энергетике не увидел Э.ОН России