SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. matryoshkacapital

Treasuries: ставка на снижение цен

- 20 июля 2014, 17:19

- |

- Продажа 10-year Treasury Note как альтернатива покупке S&P500

- Перекупленность, геополитика, ФРС — ключевые факторы для рынка Treasuries

- Торговое решение: пропорциональный пут-спрэд

- 8 августа — «временной» стоп-лосс в Treasuries

Есть несколько поводов обратить внимание на рынок казначейских облигаций США, где мы приступаем к формированию позиции на продажу.

Продажа 10-year Treasury Note как альтернатива покупке S&P500

Можно ожидать продолжения роста на рынке акций США в июле и начале августа, однако на фоне отсутствия какой-либо ощутимой коррекции в индексах, просто может не быть возможности для открытия позиций на покупку в S&P500.

Между тем, рост S&P500 к новым историческим максимумам будет означать, в том числе рост аппетита к риску, что предполагает снижение спроса и цен на защитные активы как Treasuries. Поэтому продажи 10-летних казначейских облигаций США в чем-то могут быть равноценны ставкам на продолжение восходящего тренда и сохранения оптимизма на рынке акций США.

Перекупленность Treasuries

Даже если бы продажу Treasuries не пришлось рассматривать как альтернативу покупке S&P500, игра на понижение в сильно перекупленных 10-летних гособлигациях США все равно была бы «стоила свеч».

С точки зрения фундаментального анализа можно просто исходить из того, что по мере дальнейшего уверенного роста экономики США, завершения «QE tapering», изменений в «Forward guidance» ФРС и спекуляций по поводу повышения ставок в США в 1п2015 г, мы можем увидеть рост доходности 10-летних Treasuries в ближайшие месяцы к 2.8%-3% против текущих 2.48%, что само по себе означает, что казначейские облигации сейчас выглядят переоцененными.

С точки зрения технического анализа, текущая фундаментальная картина рынка нашла отражение в диапазоне 2.5%-3% по 10-леткам, от границ которого можно работать и наличии сильного сопротивления 125-126 по облигациям (равноценно доходности 2.4%-2.5%), откуда бумаги интересны для продаж.

Напомним, что цены на облигации и доходность изменяются разнонаправленно.

Сентябрьский фьючерс на цену 10-летних Treasury Note (CME Group)

- Текущий уровень цен 125'09 равноценен доходности 2.48%

Можно вспомнить еще и о том, что с начала 2014 г мы видим прямую корреляцию между EUR/USD и ценами на Treasuries. Иными словами, снижению в EUR/USD в 2014 г, как правило, сопутствует снижение цен на 10-летние облигации, что, вероятно, и произойдет, как только испарится премия за риск.

Геополитика, ФРС, Banco Espirito Santo

Мы продаем Treasuries еще и потому, что полагаем, что в основе текущего ралли цен на 10-летки к 125-126, на наш взгляд, лежат краткосрочные факторы, влияние которых на рынок ограничено и которые уже во многом в цене, в частности:

- 9 июля — «Минутки» ФРС; беспокойство отдельных управляющих ЦБ о том, что инвесторы начинают пренебрегать рисками, заигрываясь в поиске более высокой доходности.

- 10 июля — бегство в качество на фоне проблем у материнской компании 2-ого по величине португальского коммерческого банка Banco Epirito Santo.

- Нервозность, связанная со стартом сезона отчетности в США.

- 15 июля — Д.Йеллен говорит о переоцененности отдельных секторов на рынке акций США

- 17 июля — катастрофа в небе над Украиной; сообщения о начале наземной операции в секторе Газа.

Ни один из данных факторов пока нельзя назвать поворотным («game changer») для рынка облигаций США, способным перевести дальнейшие торги в сентябрьском фьючерсе на 10-летки за сопротивление 125-126 п.

Сбитый борт Malaysia Airlines, на наш взгляд, — это пока больше человеческая трагедия, чем фактор способный поднять конфликт РФ и Украины на критический уровень. Поэтому мы полагаем, что неделю или около того на рынке будет наблюдаться некоторая напряженность, однако, когда придет понимание того, что США и ЕС несколько бессильны в текущей ситуации, премия за риск, как и спрос на защитные Treasuries, начнет таить.

Пока в контексте всего происходящего в секторе Газа и Украине мы смотрим на геополитические риски и другой новостной фон, подрывающий аппетит к риску, как не на аргумент в пользу дальнейшего роста цен на гособлигации США, а как на группу факторов, способных ограничить сильное снижение цен на бонды в августе, к примеру, не дать 10-леткам упасть ниже 123'5-124.

Пропорциональный пут-спрэд

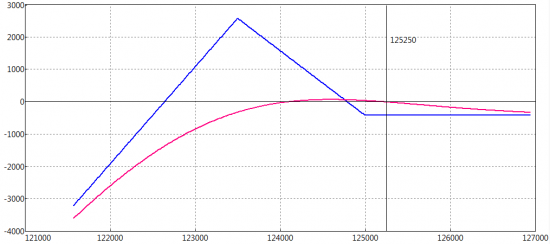

Чтобы снизить риски, связанные с краткосрочной волатильностью, и избежать неудобств при постановке стоп-лоссов, продаже сентябрьского фьючерса на 10-летки мы предпочитаем открытие пропорционального пут спрэда на CME Group:

Все опционы с экспирацией 22 августа. Примеры цен даны на утро 21 июля (обновление записи в блоге).

- Покупка 2-х пут опционов со страйком 125 за 0'30 (30/64)

- Продажа 5-ти пут опционов со страйком 123.5 за 0'07 (7/64)

- Риск на сделку 390$ или порядка 0'25 (25/64)

Данная позиция будет иметь следующий профиль в опционном аналитике:

Как вариант, конструкции 125(2)-123.5(-5) желающие могут предпочесть пут спрэд 125'5(2)-124(-5) в зависимости от оценки текущей ситуации на рынке и толерантности к риску.

Временной стоп-лосс

Мы будем закрывать часть или всю позицию (а также, возможно, переоткрывать ее в новой серии), если к 8 августа по факту заседания ФРС 30.07, выхода июльских Nonfarm payrolls 1.08 и заседания ЕЦБ 7.08 мы не увидим снижения цен на 10-летние облигации ниже уровня 125.

61

Читайте на SMART-LAB:

Снижение военной премии в нефти: что это меняет для доллара и G10

Во второй половине понедельника – начале вторники рынки активно пересматривают премию за худший сценарий на энергетическом рынке, что цепочкой...

16:32

Как заработать на росте цен на удобрения

Дарья Фёдорова Конфликт на Ближнем Востоке и перекрытие Ормузского пролива вызвали ралли не только цен на нефть и газ, но также алюминий и...

18:38

теги блога Константин Бочкарев

- Bloomberg

- CFTC

- CME

- CME Group

- CPI

- Forex

- forward guidance

- FX

- government shutdown

- LTRO

- nonfarm payrolls

- PMI в еврозоне

- QE в еврозоне

- QE3

- QE3 tapering

- S&P500

- treasuries

- Vision

- Vision Financial Markets

- WTI

- Бен Бернанке

- Бернанке

- Бернанке Бен

- Буллард

- Бундесбанк

- выборы в Европарламент

- выборы в Украине

- Давос 2015

- дефляция

- Джанет Йеллен

- Джаннет Йеллен

- добыча

- доллар

- Драги

- ЕЦБ

- Женева-2

- заседание ЕЦБ

- заседание ЕЦБ 6 марта

- заседание ФРС

- Золото

- индекс доллара

- инфляция в еврозоне

- инфляция в США

- Ирак

- Иран

- Йеллен

- казначейские облигации

- казначейские облигации США

- Китай

- консолидация

- Константин Бочкарев

- коррекция

- Коррекция S&P500

- коррекция на мировых рынках

- Крым

- майская коррекция

- маржин колл

- Марио Драги

- Минэнерго США

- МЭА

- нефть

- Обама

- обзор рынка

- обзор рынка форекс

- опек+

- опционы CME group

- переговоры

- переговоры в Женеве

- перепроданность

- потолок госдолга США

- прогноз

- прогноз на сентябрь

- протоколы ФРС

- развивающиеся рынки

- ралли

- рекомендации

- Рухани

- рынок акций США

- сезон отчетности

- сезон отчетности в США

- сезон отчетности США

- сигнал

- Сирия

- стоп лосс

- стресс-тесты

- технический анализ

- торговые рекомендации

- торговый план

- Украина

- Управление активами

- ФРС

- фьючерсы и опционы CME

- фьючерсы и опционы CME Group

- фьючерсы и опционы США

- ЦБ Турции

- экономика

- экономика США

- ядерная программа

- ядерная программа Ирана

smart-lab.ru/blog/194349.php

Более того лично я жду импульса вверх именно до Нонфармс и возможно именно они послужат разворотной точкой, что в этом году было уже неоднократно.

За блог ++++

Предлагаю все проблемы решать по мере их возникновения.

Реализуются понижательные риски в Treasuries и повышательные риски в S&P500 (неважно к или после 30.07 и 1.08), будем думать, что дальше. То, что на эти даты может прийтись всплеск волатильности, согласен.

Пока говорить о падении S&P500 после роста, который еще не случился, мне, кажется, преждевременно

Но катализатором может стать все что угодно. Те же самые данные по Нонфармам после заседания ФРС могут каким-то образом повлиять.

Вы же знаете как риторика ФРС может влиять на рынок, и если к этому прибавить потом статистику то ее могу интрепритировать по разному.

Но вы разумеется правы, что говорить о падении после роста, который еще не состоялся преждевременно.

Я лишь пытаюсь несколько опередить рынок, на сколько это в моих силах.

Во всяком случае опционные конструкции можно составить таким образом, что разочарование не наступит в любом случае.