SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Vanuta

Прогноз на эту неделю от vanutar, 7-11 апреля 2014 года

- 07 апреля 2014, 10:07

- |

Неделя получилась разводной. 4 дня амеры как бы росли, причем большими заявками на покупку оперировали, пытаясь протащить цену все выше и выше, и им это удалось, повторили вершину по S&P у 1900, а по фьючерсу показали 1892.5 в пятницу к открытию, после чего последовал жесткий фикс к 1856 пунктам (закрытие на 1860). В итоге почти весь рост недели убит одним днем, и следующая неделя должна быть падучей.

Ну а теперь посмотрим «недельки» фьючерса на индекс широкого рынка.

Трудно представить, что не пойдет в понедельник сразу же свеча сверху вниз с целью 1810-15 до четверга.

В прошлом обзоре я писал, что в Америке теоретики ждут после +30% за 2013 год еще хотя бы +8% (до 2000, а может выше), а практики готовы играть вниз с текущих, не проходя 1900.

Мне кажется, практики уверенно победят. У них четкая цель сделать коррекцию минимум до 1710 по фсипу, и в лонгах такое количество миллиардов денег, что скоро продавать эти лонги выше 1800 будет некому.

Что интересного было в зарубежной блогосфере?

Чарли Билелло:

«Самый любимый на данный момент класс активов в мире, а именно акции малой капитализации США, в лице индексного фонда IWM, падал на протяжении всей недели. С другой стороны, акции развивающихся рынков (в лице фонда ЕЕМ), наиболее ненавистный класс активов в мире, росли каждый день. Последовательность отрицательных торговых дней для IWM и положительных для ЕЕМ сейчас насчитывает 6 штук, что является самой длительной серией в истории.

До разворота на прошлой неделе, IWM опережал развивающиеся рынки на 75% за последние три года. Сейчас уже „лишь“ на 59%.»

Комментарий: Получается, начались новые рыночные процессы, стали продавать лидеров, которых продают обычно последними. Что бы это значило (улыбаюсь)

Лэнс Робертс

«Прибыльность компаний из состава S&P 500 учитывает одни и те же продажи несколько раз, поскольку некоторые корпорации в составе S&P 500 выступают в качестве поставщиков одних и покупателей других корпораций.

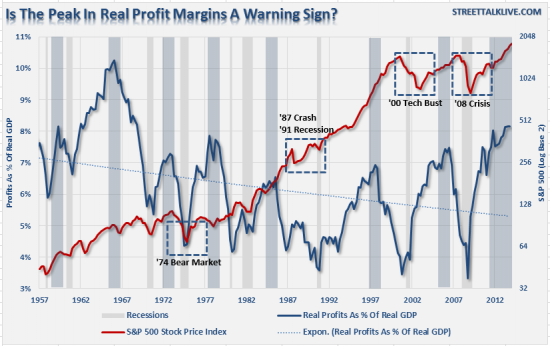

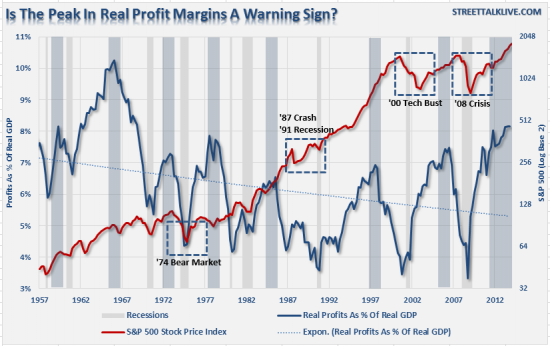

На рисунке ниже я сравниваю реальную прибыльность корпораций с индексом S&P 500.

Мы обнаруживаем, что пики корпоративной прибыли исторически соответствуют максимумам фондового рынка. Поскольку СМИ, аналитики и фондовые управляющие обычно придерживаются мнения, что „акции дешевы“, линейно экстраполируя прибыли в будущее, именно их снижение приводит к рыночным коррекциям на фоне столкновения ожиданий и реальности.

Устойчивость нынешнего уровня прибыльности находится под вопросом, поскольку он обязан своим ростом, прежде всего, бухгалтерским уловкам, а не повышению выручки. Это особенно важно в случае, если мы действительно ближе стоим к очередной экономической рецессии, чем представляем».

Комментарий: итак, чем выше прибыли, тем выше рынок, и тем сложнее компаниям придумывать, как удержать уровни прибыли, иначе рынок рухнет. В ход идут различные уловки: левые прогнозы, двойной счет, и многое другое.

Накануне очередного сезона корпоративной отчетностей этот вопрос о правильной бухгалтерии встанет особенно остро, и рынок будет снижаться, ибо уровни прибыли такие, которые не могут быть повторены без нового роста рынка. Замкнутый круг, и выход из него один — вниз.

Все бычьи поводы, а именно то, что а) на счетах американских корпораций скопились рекордные объемы наличности, что б) стоимость финансирования по-прежнему весьма привлекательна, что в) частные инвестиционные фонды, особенно крупные, демонстрируют в этом году впечатляющий старт своих усилий по сбору средств - это все уже в сегодняшних высоченных ценах. Именно на этом и сделаны дополнительные проценты роста после +50% за последние два года. И теперь все будет только хуже, пока не начнется новый виток рецессии в мировой экономике.

Ледяной дворец американского рынка с приходом весны начинает таять, и скоро зазвенит веселая афро-индейская капель в каждом торговом терминале, если вы включите звуковое оповещение. Динь-дзинь!

Отдельная история - надо сказать несколько слов — цена нефти в ближайшем будущем.

В зарубежной блогосфере много говорится о «Саудовских штатах Америки», о долгосрочных последствиях возрождения нефтедобычи в США, о новых радужных перспективах поставки и нефти, и газа из Америки в Европу...

Спору нет, сланцевая революция снижает зависимость Америки от зарубежной нефти, но при этом основное сокращение приходится на поставки из Африки, а не с Ближнего Востока.

Африканские разновидности нефти, вроде нигерийской Bonny Light, являются марками легкой нефти, которые конкурируют с Brent и WTI. Однако в прошлом декабре на долю поставок из Нигерии и Алжира приходилось 13%, по сравнению с 26% годом ранее. Средний импорт из Алжира и Нигерии составлял 100 тыс. баррелей в день, что на 90 тыс. баррелей меньше, чем годом ранее. Продолжающееся вытеснение африканской и северной нефти из Канады приведет к увеличению доли американской нефти, однако рано или поздно эти объемы достигнут своего предела, что приведет к так называемой «нефтяной стене» — моменту времени, когда доступность легкой нефти на побережье Мексиканского залива превысит способности по ее переработке. Это основной фактор в поддержу дебатов о снятии запрета США на экспорт сырой нефти.

Итак, амеры ждут наступления лета, а за ним и возникновение «нефтяной стены».

По мнению команды исследователей сырьевого рынка Citigroup, как только североамериканский рынок окажется насыщен нефтью марки Light Sweet, могут очень быстро последовать две вещи.

1) Больше совсем не будет спроса на иностранную нефть Light Sweet Сrude в США, что окажет давление на весь комплекс по ее производству.

2) Вновь проявится дисконт WTI, если, конечно, не будет позволено экспортировать избытки нефти за рубеж. Это опять же грозит давлением на комплекс по производству Brent, еще большему накоплением запасов, сокращением производства.

Захотят ли инвесторы финансировать ненужные запасы нефти? Пока еще хотят (судя по бэквордации в нефти марки WTI, а если не захотят? Если все-таки начнется экспорт нефти в Европу? сколько будет стоить Брент? 50-60 долларов? Ниже?

Что ждет наш российский рынок на следующей неделе?

Итак, наш рынок отыграл сколько мог от «крымского» гэпа вниз. Пару фишек (Лукойл и ГМК закрыли его), почти закрыл его Газпром, но в целом это наверное все, на что рынок сейчас способен. И эти потуги дались с трудом, на фоне большого притока вследствие покупательского бума на развивающихся рынках последних трех недель.

«Геополитические риски снизились, мировая экономика развивается», — говорит Джеймс Паулсен, старший инвестиционный стратег Wells Capital Management. Изменение восприятия, разумное или нет, по-видимому, возрождает интерес толпы к рынкам, которые были в роли пострадавших до последней перемены настроения. «Отношение к развивающимся рынкам становится менее негативным», — отмечает Марган Хартинг, фондовый управляющий компании AllianceBernstein. «В какой-то момент времени, оценки начинают оказывать влияние. Разрыв между бумагами развитых и развивающихся рынков стал слишком большим».

Когда об этом заговорили все, можно быть уверенным, что тенденция подходит к концу. Так что возвращаемся в медвежий тренд, тем более что впереди коррекция у амеров, которая должна предвосхитить слабые корпоративные отчеты, впереди серьезное снижение цен на Брент, вызванное ожиданиями того, что американцы будут продавать легкую нефть, которую не смогут переработать.

Так что у нас нет никаких бычьих плюшек, кроме дивидендного сезона, который начнется в этом году позже, так что ничто не мешает сходить еще раз от достигнутых 1385 к 1255-65. А потом возможно и ниже. И только потом, оттоптав лои года и нагнав пессимизма, уже начать восхождение.

Удачи!

Источник: 37-ой номер еженедельного биржевого журнала WallStreet

walltra.de/#!magazine/index

Ну а теперь посмотрим «недельки» фьючерса на индекс широкого рынка.

Трудно представить, что не пойдет в понедельник сразу же свеча сверху вниз с целью 1810-15 до четверга.

В прошлом обзоре я писал, что в Америке теоретики ждут после +30% за 2013 год еще хотя бы +8% (до 2000, а может выше), а практики готовы играть вниз с текущих, не проходя 1900.

Мне кажется, практики уверенно победят. У них четкая цель сделать коррекцию минимум до 1710 по фсипу, и в лонгах такое количество миллиардов денег, что скоро продавать эти лонги выше 1800 будет некому.

Что интересного было в зарубежной блогосфере?

Чарли Билелло:

«Самый любимый на данный момент класс активов в мире, а именно акции малой капитализации США, в лице индексного фонда IWM, падал на протяжении всей недели. С другой стороны, акции развивающихся рынков (в лице фонда ЕЕМ), наиболее ненавистный класс активов в мире, росли каждый день. Последовательность отрицательных торговых дней для IWM и положительных для ЕЕМ сейчас насчитывает 6 штук, что является самой длительной серией в истории.

До разворота на прошлой неделе, IWM опережал развивающиеся рынки на 75% за последние три года. Сейчас уже „лишь“ на 59%.»

Комментарий: Получается, начались новые рыночные процессы, стали продавать лидеров, которых продают обычно последними. Что бы это значило (улыбаюсь)

Лэнс Робертс

«Прибыльность компаний из состава S&P 500 учитывает одни и те же продажи несколько раз, поскольку некоторые корпорации в составе S&P 500 выступают в качестве поставщиков одних и покупателей других корпораций.

На рисунке ниже я сравниваю реальную прибыльность корпораций с индексом S&P 500.

Мы обнаруживаем, что пики корпоративной прибыли исторически соответствуют максимумам фондового рынка. Поскольку СМИ, аналитики и фондовые управляющие обычно придерживаются мнения, что „акции дешевы“, линейно экстраполируя прибыли в будущее, именно их снижение приводит к рыночным коррекциям на фоне столкновения ожиданий и реальности.

Устойчивость нынешнего уровня прибыльности находится под вопросом, поскольку он обязан своим ростом, прежде всего, бухгалтерским уловкам, а не повышению выручки. Это особенно важно в случае, если мы действительно ближе стоим к очередной экономической рецессии, чем представляем».

Комментарий: итак, чем выше прибыли, тем выше рынок, и тем сложнее компаниям придумывать, как удержать уровни прибыли, иначе рынок рухнет. В ход идут различные уловки: левые прогнозы, двойной счет, и многое другое.

Накануне очередного сезона корпоративной отчетностей этот вопрос о правильной бухгалтерии встанет особенно остро, и рынок будет снижаться, ибо уровни прибыли такие, которые не могут быть повторены без нового роста рынка. Замкнутый круг, и выход из него один — вниз.

Все бычьи поводы, а именно то, что а) на счетах американских корпораций скопились рекордные объемы наличности, что б) стоимость финансирования по-прежнему весьма привлекательна, что в) частные инвестиционные фонды, особенно крупные, демонстрируют в этом году впечатляющий старт своих усилий по сбору средств - это все уже в сегодняшних высоченных ценах. Именно на этом и сделаны дополнительные проценты роста после +50% за последние два года. И теперь все будет только хуже, пока не начнется новый виток рецессии в мировой экономике.

Ледяной дворец американского рынка с приходом весны начинает таять, и скоро зазвенит веселая афро-индейская капель в каждом торговом терминале, если вы включите звуковое оповещение. Динь-дзинь!

Отдельная история - надо сказать несколько слов — цена нефти в ближайшем будущем.

В зарубежной блогосфере много говорится о «Саудовских штатах Америки», о долгосрочных последствиях возрождения нефтедобычи в США, о новых радужных перспективах поставки и нефти, и газа из Америки в Европу...

Спору нет, сланцевая революция снижает зависимость Америки от зарубежной нефти, но при этом основное сокращение приходится на поставки из Африки, а не с Ближнего Востока.

Африканские разновидности нефти, вроде нигерийской Bonny Light, являются марками легкой нефти, которые конкурируют с Brent и WTI. Однако в прошлом декабре на долю поставок из Нигерии и Алжира приходилось 13%, по сравнению с 26% годом ранее. Средний импорт из Алжира и Нигерии составлял 100 тыс. баррелей в день, что на 90 тыс. баррелей меньше, чем годом ранее. Продолжающееся вытеснение африканской и северной нефти из Канады приведет к увеличению доли американской нефти, однако рано или поздно эти объемы достигнут своего предела, что приведет к так называемой «нефтяной стене» — моменту времени, когда доступность легкой нефти на побережье Мексиканского залива превысит способности по ее переработке. Это основной фактор в поддержу дебатов о снятии запрета США на экспорт сырой нефти.

Итак, амеры ждут наступления лета, а за ним и возникновение «нефтяной стены».

По мнению команды исследователей сырьевого рынка Citigroup, как только североамериканский рынок окажется насыщен нефтью марки Light Sweet, могут очень быстро последовать две вещи.

1) Больше совсем не будет спроса на иностранную нефть Light Sweet Сrude в США, что окажет давление на весь комплекс по ее производству.

2) Вновь проявится дисконт WTI, если, конечно, не будет позволено экспортировать избытки нефти за рубеж. Это опять же грозит давлением на комплекс по производству Brent, еще большему накоплением запасов, сокращением производства.

Захотят ли инвесторы финансировать ненужные запасы нефти? Пока еще хотят (судя по бэквордации в нефти марки WTI, а если не захотят? Если все-таки начнется экспорт нефти в Европу? сколько будет стоить Брент? 50-60 долларов? Ниже?

Что ждет наш российский рынок на следующей неделе?

Итак, наш рынок отыграл сколько мог от «крымского» гэпа вниз. Пару фишек (Лукойл и ГМК закрыли его), почти закрыл его Газпром, но в целом это наверное все, на что рынок сейчас способен. И эти потуги дались с трудом, на фоне большого притока вследствие покупательского бума на развивающихся рынках последних трех недель.

«Геополитические риски снизились, мировая экономика развивается», — говорит Джеймс Паулсен, старший инвестиционный стратег Wells Capital Management. Изменение восприятия, разумное или нет, по-видимому, возрождает интерес толпы к рынкам, которые были в роли пострадавших до последней перемены настроения. «Отношение к развивающимся рынкам становится менее негативным», — отмечает Марган Хартинг, фондовый управляющий компании AllianceBernstein. «В какой-то момент времени, оценки начинают оказывать влияние. Разрыв между бумагами развитых и развивающихся рынков стал слишком большим».

Когда об этом заговорили все, можно быть уверенным, что тенденция подходит к концу. Так что возвращаемся в медвежий тренд, тем более что впереди коррекция у амеров, которая должна предвосхитить слабые корпоративные отчеты, впереди серьезное снижение цен на Брент, вызванное ожиданиями того, что американцы будут продавать легкую нефть, которую не смогут переработать.

Так что у нас нет никаких бычьих плюшек, кроме дивидендного сезона, который начнется в этом году позже, так что ничто не мешает сходить еще раз от достигнутых 1385 к 1255-65. А потом возможно и ниже. И только потом, оттоптав лои года и нагнав пессимизма, уже начать восхождение.

Удачи!

Источник: 37-ой номер еженедельного биржевого журнала WallStreet

walltra.de/#!magazine/index

75 |

3 комментария

+1

- 07 апреля 2014, 11:02

Иван, ты пишешь: амеры ждут наступления лета, а за ним и возникновение «нефтяной стены» — то есть ближе к осени стоит ждать обвала цен на нефть?

- 07 апреля 2014, 11:38

PotavinAlex, я думаю «нефтяную стену» отыграются заранее, апрель-май, может июнь захватят. а вот осенью может и наоборот подтарят, смотря какие уровни будут перед началом отопительного сезона, последняя зима-то была холодной

- 07 апреля 2014, 11:42

Читайте на SMART-LAB:

🚀 Ultimate Trading Challenge возвращается в 2026!

После успешного Ultimate Trading Challenge 2025 мы возвращаемся с новым испытанием для трейдеров. Докажите своё мастерство и побейте...

15:09

Какие инвестидеи открывает война в Иране: видеообзор аналитика Т-Инвестиций

Какие инвестидеи открывает война в Иране: видеообзор аналитика Т-Инвестиций

Новая война на Ближнем Востоке может пойти по разным...

13:17

теги блога 💯Чек-листов по фондовому рынку

- 11 сентября

- fin_chips

- IMOEX

- novice_chips

- vanuta

- vanuta мучает дроздов

- vanutar

- WallStreet

- автоследование

- акции

- Алроса

- Америка и Россия

- американский рынок

- анонс

- аудиообзор

- аэрофлот

- биткоин

- вебинар

- взгляд

- видеообзор

- время продавать-1

- выборы

- Газпром

- герчик

- дивиденды

- дневной стрим

- Дональд Трамп

- доходность

- дрозд

- ДУ

- Еловец

- журнал wallstreet

- Запотылок

- Иван Чурилов

- игра на понижение

- Индекс МБ

- интервью

- инфляция в России

- итоги

- итоги дня

- июнь

- Ключевая ставка ЦБ РФ

- книга тимофея

- коррекция

- Лукойл

- лучшее

- ЛЧИ

- ЛЧИ-2015

- миникнига

- Миф I

- ммвб

- модельный метод

- нефть

- новый формат

- околорынок

- октябрь

- опрос

- отскок

- оффтоп

- падение

- покупки

- Преступность

- прогноз

- прогноз Vanutar

- прогнозы

- профит

- публичный стрим

- разворот

- Роснефть

- россия

- рынок

- рынок - взгляд

- рыночная ось

- сбербанк

- СВО

- смартлаб

- стримы

- США

- татарин

- татнефть

- текущий рынок

- теханализ

- технический анализ

- торговые идеи

- торговые сигналы

- Трейдеры шутят

- трейдинг

- тренд

- тренинг

- украина

- универсальный метод

- универсальный торговый метод

- финчипсы

- фьючерс MIX

- ЦБ РФ

- часть 2

- чек-лист

- шадрин

- Шорт

- шорты