SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Camill

Обзор открытого интереса и ставок по золоту (16.09.2011)

- 18 сентября 2011, 15:43

- |

Очередной обзор индикаторов поведения участников на рынке золота. Интересное, как обычно, в конце.

Открытый интерес на COMEX на этот раз пришлось смотреть на finviz, т.к. timingchart на момент написания статьи лежит. Но цифры те же самые, только цвет другой:

Видно, что ОИ продолжает понемногу снижаться, подходя к нижним границам своих традиционных значений. Корреляция между ценой и ОИ явно присутствует, но поскольку индикатор запаздывающий, пока мы видим только то, что глобальных изменений нет.

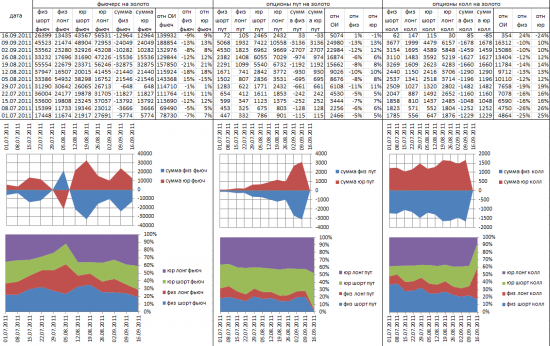

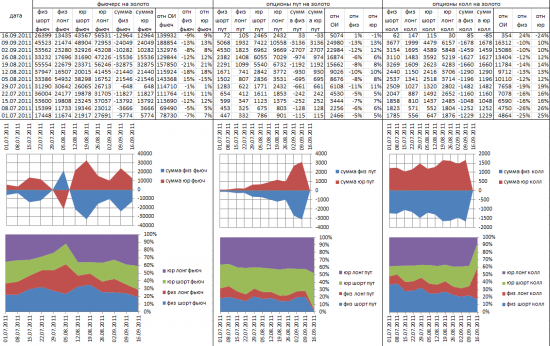

Ситуация на РТС на этой неделе (после сентябрьской экспирации):

По цифрам видно, что по фьючерсу юрики сбросили в три раза больше лонга, чем шорта, физики уменьшили позы не меняя относительного баланса. При этом в сумме юрики по прежнему в лонге.

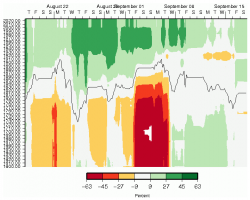

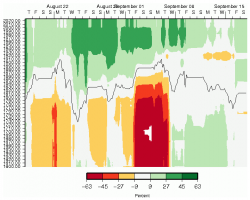

Теперь выставленные заявки c OANDA. Чистые заявки и суммарная картина по уровням :

Видим неустойчивую ситуацию, когда при повышении цены спекулянты будут покупать, а при понижении продавать. Причем сверху плотность заявок выше, а рынок любит ходить туда, где обороты будут больше. Но поскольку это информация только по одному, пусть и крупному, форекс-брокеру, да и разница едва заметна, излишне на нее полагаться не стоит.

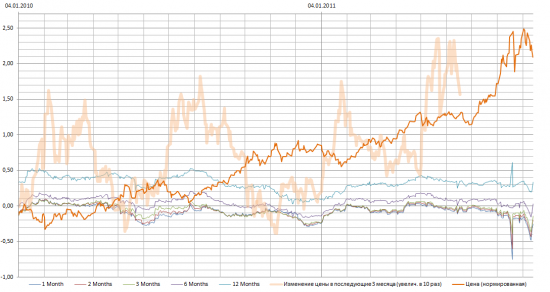

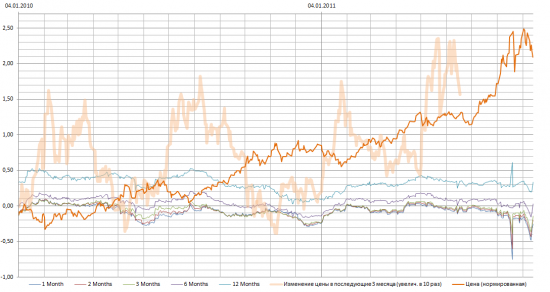

И в конце ситуация по ставкам на поставочные фьючерсы на LBMA, которую лично я считаю наиболее интересной. Тонкими линиями обозначена разница между LIBOR и GOFO, то есть снижение этих линий означает рост ставок на золотой фьючерс по сравнению с LIBOR:

Как я уже писал в промежуточном четверговом обзоре, в среду у нас был глобальный минимум (не считая однодневного выброса месячной давности, на следующий день после которого началась коррекция). Напоминаю, что на графике видны три вещи:

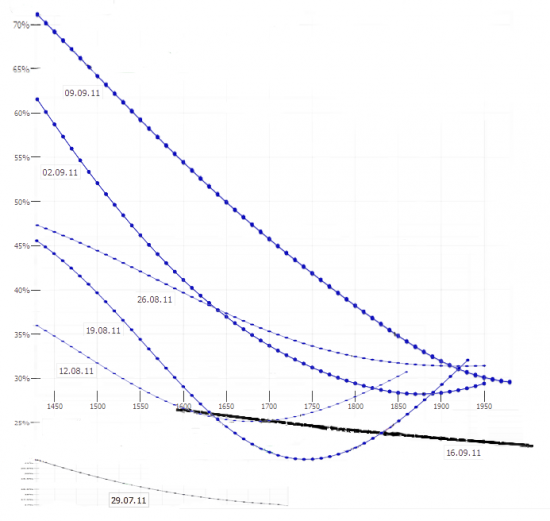

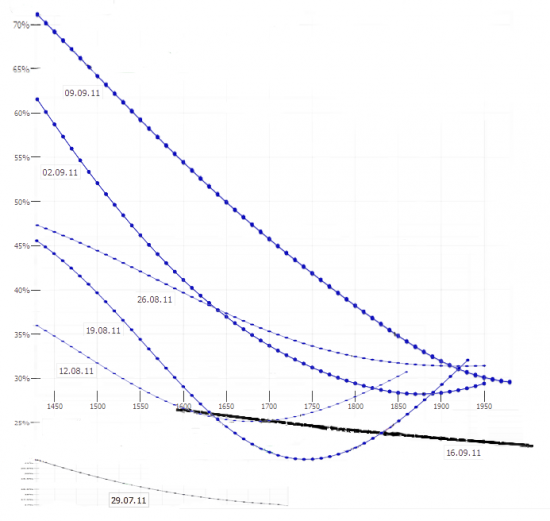

И в конце еще одна картинка, подразумеваемая волатильность опционов, исходники с option.ru, клеилось в фотошопе, just for fun:

Толстая черная линия — уже GDZ1, остальные — GDU1. Видно, что волатильность спала, но еще не вернулась на прежние уровни.

Выводы: консолидация состоялась или близка к завершению. Поведение цены на следующей неделе скорее всего будет началом сильного движения. С другой стороны, часть индикаторов (в том числе подразумеваемая волатильность) за боковик, и это на следующей неделе тоже станет более понятно.

P.S. Я все еще в шорте через мартовские путы, буду держать до безубытка, который наступит при снижении волатильности или выходе выше 2000.

Открытый интерес на COMEX на этот раз пришлось смотреть на finviz, т.к. timingchart на момент написания статьи лежит. Но цифры те же самые, только цвет другой:

Видно, что ОИ продолжает понемногу снижаться, подходя к нижним границам своих традиционных значений. Корреляция между ценой и ОИ явно присутствует, но поскольку индикатор запаздывающий, пока мы видим только то, что глобальных изменений нет.

Ситуация на РТС на этой неделе (после сентябрьской экспирации):

По цифрам видно, что по фьючерсу юрики сбросили в три раза больше лонга, чем шорта, физики уменьшили позы не меняя относительного баланса. При этом в сумме юрики по прежнему в лонге.

Теперь выставленные заявки c OANDA. Чистые заявки и суммарная картина по уровням :

Видим неустойчивую ситуацию, когда при повышении цены спекулянты будут покупать, а при понижении продавать. Причем сверху плотность заявок выше, а рынок любит ходить туда, где обороты будут больше. Но поскольку это информация только по одному, пусть и крупному, форекс-брокеру, да и разница едва заметна, излишне на нее полагаться не стоит.

И в конце ситуация по ставкам на поставочные фьючерсы на LBMA, которую лично я считаю наиболее интересной. Тонкими линиями обозначена разница между LIBOR и GOFO, то есть снижение этих линий означает рост ставок на золотой фьючерс по сравнению с LIBOR:

Как я уже писал в промежуточном четверговом обзоре, в среду у нас был глобальный минимум (не считая однодневного выброса месячной давности, на следующий день после которого началась коррекция). Напоминаю, что на графике видны три вещи:

- Серьезные люди (напоминаю, фьючерсы поставочные, в отличии от OANDA, и минимальный вес слитка — 250 тройских унций или почти 11 килограмм) готовы экстремально переплачивать, чтобы получить золото через некоторое время по текущим ценам.

- В отличие от предкоррекционной ситуации месяц назад они готовы переплачивать даже за поставку через год, хотя месяц назад долгосрочные поставки наоборот, резко подешевели. В своем обзоре в четверг я этой разницы не заметил, а она важна.

- Полугодовые циклы графика «на сколько вырастет золото в следующие 3 месяца», если тенденция последних лет сохраняется, сейчас должны находится недалеко от нуля, возможно, в некотором плюсе.

И в конце еще одна картинка, подразумеваемая волатильность опционов, исходники с option.ru, клеилось в фотошопе, just for fun:

Толстая черная линия — уже GDZ1, остальные — GDU1. Видно, что волатильность спала, но еще не вернулась на прежние уровни.

Выводы: консолидация состоялась или близка к завершению. Поведение цены на следующей неделе скорее всего будет началом сильного движения. С другой стороны, часть индикаторов (в том числе подразумеваемая волатильность) за боковик, и это на следующей неделе тоже станет более понятно.

P.S. Я все еще в шорте через мартовские путы, буду держать до безубытка, который наступит при снижении волатильности или выходе выше 2000.

26 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

Идея от аналитиков БКС: дебютный выпуск облигаций DDX Fitness с доходом до 25% за год

Ключевые моменты Рейтинг BBB+ (RU) от АКРА, прогноз «Позитивный» Рублевый выпуск 001Р-01 начнет торговаться 6 марта 2026 г. Индикативная...

10:36

жду вниз -> вола подскачет -> повышение го -> еще вниз