SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Vanuta

Vanutar. Взгляд на эту неделю

- 17 февраля 2014, 13:27

- |

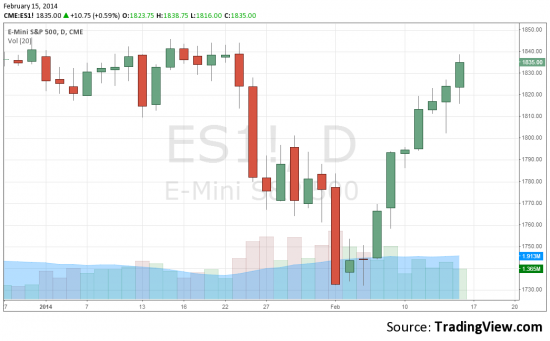

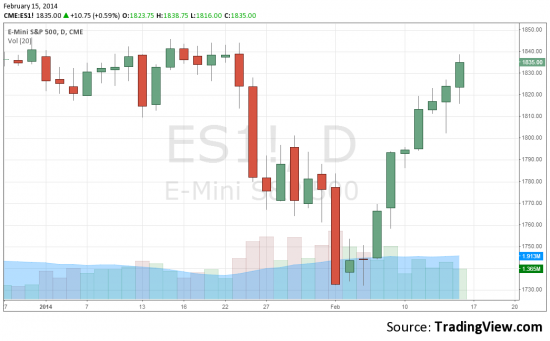

Трендовое восстановление американского рынка продолжилось, особенно хорошо это показывают 4-часовики по фсипу. Хорошо видно, как изменился в моменте рыночный сантимент, появились агрессивные покупатели. Поэтому не заметив прошли 1800, 1810, и даже 1820 и 1830.

При этом проигнорировав статистику по розничным продажам (-0.4% за месяц), которую Goldman Sachs описал как «значительное разочарование», проигнорировав сильные сопротивления, на которых обязательно должны быть продавцы.

Все было подчинено одной цели, трендово вернуться наверх.

Видимо в голове была идея полностью аннулировать коррекцию в -6% начала года, и это удалось: фактически в 8 свечей упали на -110 пунктов в начале февраля, в 8 свечей и вернулись обратно, что конечно говорит о полном превосходстве сегодняшних покупателей.

Посмотрим «недельки» фьючерса на индекс широкого рынка.

Однако только ли желанием продолжения банкета обоснована такая агрессивность бычков? Ведь если в запасниках такая мощь, то не проще бы восстанавливаться медленнее, чтобы купить побольше и подешевле?

Скорее всего, быстрое восстановление после падения имеет свое не-бычье объяснение, вернули, чтобы убедить других в том, что сами не думают. Большим игрокам нужен фикс прибыли. Потому что деревья не растут до небес. Приведу слова Майка Шедлока:

«Вот, например, отношение цены акции к прибыли некоторых компаний:

Amazon: РЕ равен 592, капитализация = $160 млрд.

Linked In: РЕ = 837, капитализация = $23 млрд.

Facebook: РЕ = 106, капитализация = $165 млрд.

Starbucks: РЕ = 483, капитализация = $57 млрд.

Я мог бы продолжать, но не стану. При текущих прибылях инвесторы в Amazon будут „отбивать“ цену, уплаченную за акцию, еще 592 года. Более реалистично сказать, что они будут ждать вечно, поскольку Amazon даже не выплачивает дивиденд. Единственной компанией из выше приведенного списка, выплачивающей дивиденды, является Starbucks. И это ничтожные 1%».

Кроме этого, существует так называемый «эффект января», который можно описать фразой «как проходит январь, так проходит и год»

Филип Дойл:

«Если мы посмотрим на итоги последних 60 лет для индекса S&P 500, то увидим, что, определенно, существует тенденция, связывающая положительный январь с хорошими результатами года:

Похоже, действительно существует тенденция, которая приводит к тому, что за положительным январем, как правило, следуют хорошие годы, с более высоким средним ростом и менее волатильные. В такие годы потенциал роста больше, чем в годы с отрицательным январем. Короче говоря, годы с положительным январем являются более привлекательными.

Итак, хорошие новости остались позади. Бабушка Йеллен сказала максимум того, что могла сказать бычьего. Потолок госдолга подняли на год вперед. Компании отчитываются лучше прогнозов. На момент завершения третьей недели сезона отчетности, 342 компании (80%) из состава индекса S&P 500 сообщили об итогах 4 квартала. Их прибыль на акцию продолжает расти на фоне лучших, чем ожидалось, результатов и сейчас составляет $28,62 против $28,52 на прошлой неделе. Это на 2% больше, чем прогнозировали аналитики в начале сезона отчетности, а также превышает прогноз от начала квартала в $28,25. Прибыли компаний в четвертом квартале увеличились на 7,7% по сравнению с аналогичным периодом годом ранее, а продажи выросли на 0,4% г/г.

Теперь вопрос в том, что будет дальше тянуть рынки вверх. Одно лишь желание увидеть новые исторические хаи? Отсутствие плохих новостей? Одно понятно точно: если движение сейчас застопорится, что скорее всего, то движение вниз будет снова мощным и решающим для этого года, потому что сломает надежды на продолжение пятилетнего тренда и вызовет настоящий исход из лонгов.

Следующую неделю трудно представить в плюсе. А в минусе она может оказаться в любом. Так что каждый делает для себя выводы сам.

Что ждет наш российский рынок на следующей неделе?

На мой взгляд, нам игру вверх сломали. Амеры бы снижались, наши бы росли — к такому все были готовы. А вот расти вместе с амерами — от этого мы уже отвыкли, и в итоге несмотря на то, что на внешних рынках было все замечательно, мы прибавили всего один процент, и не прошли 1500 по ММВБ.

Все видят уровень 1505-1510 как важный ценовой раздел. Бесполезно идти к нему, хотя он всего в проценте от текущих уровней, если нет желания и возможностей пробивать сопротивление уверенно. Так что намного полезнее лежать под 1500 и копить силы, лениво наблюдая за амерами.

Ситуация мутная. Амеры +100 пунктов на фоне нашей олимпиады, а мы остались под 1500.

Источник:

30-ый выпуск недельного биржевого журнала WallStreet:

http://walltra.de/#!magazine/index

При этом проигнорировав статистику по розничным продажам (-0.4% за месяц), которую Goldman Sachs описал как «значительное разочарование», проигнорировав сильные сопротивления, на которых обязательно должны быть продавцы.

Все было подчинено одной цели, трендово вернуться наверх.

Видимо в голове была идея полностью аннулировать коррекцию в -6% начала года, и это удалось: фактически в 8 свечей упали на -110 пунктов в начале февраля, в 8 свечей и вернулись обратно, что конечно говорит о полном превосходстве сегодняшних покупателей.

Посмотрим «недельки» фьючерса на индекс широкого рынка.

Однако только ли желанием продолжения банкета обоснована такая агрессивность бычков? Ведь если в запасниках такая мощь, то не проще бы восстанавливаться медленнее, чтобы купить побольше и подешевле?

Скорее всего, быстрое восстановление после падения имеет свое не-бычье объяснение, вернули, чтобы убедить других в том, что сами не думают. Большим игрокам нужен фикс прибыли. Потому что деревья не растут до небес. Приведу слова Майка Шедлока:

«Вот, например, отношение цены акции к прибыли некоторых компаний:

Amazon: РЕ равен 592, капитализация = $160 млрд.

Linked In: РЕ = 837, капитализация = $23 млрд.

Facebook: РЕ = 106, капитализация = $165 млрд.

Starbucks: РЕ = 483, капитализация = $57 млрд.

Я мог бы продолжать, но не стану. При текущих прибылях инвесторы в Amazon будут „отбивать“ цену, уплаченную за акцию, еще 592 года. Более реалистично сказать, что они будут ждать вечно, поскольку Amazon даже не выплачивает дивиденд. Единственной компанией из выше приведенного списка, выплачивающей дивиденды, является Starbucks. И это ничтожные 1%».

Кроме этого, существует так называемый «эффект января», который можно описать фразой «как проходит январь, так проходит и год»

Филип Дойл:

«Если мы посмотрим на итоги последних 60 лет для индекса S&P 500, то увидим, что, определенно, существует тенденция, связывающая положительный январь с хорошими результатами года:

Похоже, действительно существует тенденция, которая приводит к тому, что за положительным январем, как правило, следуют хорошие годы, с более высоким средним ростом и менее волатильные. В такие годы потенциал роста больше, чем в годы с отрицательным январем. Короче говоря, годы с положительным январем являются более привлекательными.

Итак, хорошие новости остались позади. Бабушка Йеллен сказала максимум того, что могла сказать бычьего. Потолок госдолга подняли на год вперед. Компании отчитываются лучше прогнозов. На момент завершения третьей недели сезона отчетности, 342 компании (80%) из состава индекса S&P 500 сообщили об итогах 4 квартала. Их прибыль на акцию продолжает расти на фоне лучших, чем ожидалось, результатов и сейчас составляет $28,62 против $28,52 на прошлой неделе. Это на 2% больше, чем прогнозировали аналитики в начале сезона отчетности, а также превышает прогноз от начала квартала в $28,25. Прибыли компаний в четвертом квартале увеличились на 7,7% по сравнению с аналогичным периодом годом ранее, а продажи выросли на 0,4% г/г.

Теперь вопрос в том, что будет дальше тянуть рынки вверх. Одно лишь желание увидеть новые исторические хаи? Отсутствие плохих новостей? Одно понятно точно: если движение сейчас застопорится, что скорее всего, то движение вниз будет снова мощным и решающим для этого года, потому что сломает надежды на продолжение пятилетнего тренда и вызовет настоящий исход из лонгов.

Следующую неделю трудно представить в плюсе. А в минусе она может оказаться в любом. Так что каждый делает для себя выводы сам.

Что ждет наш российский рынок на следующей неделе?

На мой взгляд, нам игру вверх сломали. Амеры бы снижались, наши бы росли — к такому все были готовы. А вот расти вместе с амерами — от этого мы уже отвыкли, и в итоге несмотря на то, что на внешних рынках было все замечательно, мы прибавили всего один процент, и не прошли 1500 по ММВБ.

Все видят уровень 1505-1510 как важный ценовой раздел. Бесполезно идти к нему, хотя он всего в проценте от текущих уровней, если нет желания и возможностей пробивать сопротивление уверенно. Так что намного полезнее лежать под 1500 и копить силы, лениво наблюдая за амерами.

Ситуация мутная. Амеры +100 пунктов на фоне нашей олимпиады, а мы остались под 1500.

Источник:

30-ый выпуск недельного биржевого журнала WallStreet:

http://walltra.de/#!magazine/index

66 |

Читайте на SMART-LAB:

От создания запчастей до обучения инженеров

Рост на 21% до 22,3 млрд ₽ — такие итоги показал в 2025 году российский рынок аддитивных технологий (то есть промышленной 3D-печати). Об этом...

09:35

💰 Выручка МГКЛ за первые два месяца 2026 года — 7,5 млрд руб

📊 Группа МГКЛ объявила предварительные операционные результаты за январь–февраль 2026 года. Выручка за первые два месяца текущего года...

10:00

теги блога 💯Чек-листов по фондовому рынку

- 11 сентября

- fin_chips

- IMOEX

- novice_chips

- vanuta

- vanuta мучает дроздов

- vanutar

- WallStreet

- автоследование

- акции

- Алроса

- Америка и Россия

- американский рынок

- анонс

- аудиообзор

- аэрофлот

- биткоин

- вебинар

- взгляд

- видеообзор

- время продавать-1

- выборы

- Газпром

- герчик

- дивиденды

- дневной стрим

- Дональд Трамп

- доходность

- дрозд

- ДУ

- Еловец

- журнал wallstreet

- Запотылок

- Иван Чурилов

- игра на понижение

- Индекс МБ

- интервью

- инфляция в России

- итоги

- итоги дня

- июнь

- Ключевая ставка ЦБ РФ

- книга тимофея

- коррекция

- Лукойл

- лучшее

- ЛЧИ

- ЛЧИ-2015

- миникнига

- Миф I

- ммвб

- модельный метод

- нефть

- новый формат

- околорынок

- октябрь

- опрос

- отскок

- оффтоп

- падение

- покупки

- Преступность

- прогноз

- прогноз Vanutar

- прогнозы

- профит

- публичный стрим

- разворот

- Роснефть

- россия

- рынок

- рынок - взгляд

- рыночная ось

- сбербанк

- СВО

- смартлаб

- стримы

- США

- татарин

- татнефть

- текущий рынок

- теханализ

- технический анализ

- торговые идеи

- торговые сигналы

- Трейдеры шутят

- трейдинг

- тренд

- тренинг

- украина

- универсальный метод

- универсальный торговый метод

- финчипсы

- фьючерс MIX

- ЦБ РФ

- часть 2

- чек-лист

- шадрин

- Шорт

- шорты

наши будут сопротивляться и может расти. пока не амеры не грохнут, там и мы грохнем, но все равно выкупимся.

по мамбе так пока 1430-1450 граница, ниже никакого шорта — пока выглядит так.