SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Corwin

Дорогая аналитика

- 12 сентября 2011, 19:22

- |

Приветствую всех, как всегда постараюсь наиболее кратко и ясно высказать свое мнение. Позволю себе немного отвлечься от цепочки выводов и задач, обозначенных в предыдущих блогах, и привести общие рассуждения о мифах идеальной ТС, основанной на анализе цены.

Для любой системы, имея график состояния счета за определенный промежуток времени с большим количеством отраженных сделок, можно ввести переменную, которая бы характеризовала реальную эффективность совершаемых операций.

Введенная нами переменная будет являться аналитически заданной функцией торгового баланса от времени. Однако, стандартно используется и воспринимается как некий абсолютно обьективный показатель текущее состояние счета. Говоря просто, человеку, который изучает эффективность стратегии не важен размер депозита какое-то время назад, если имеется сильное отклонение от начальных размеров на текущий момент.

Это утверждение поясню примером:

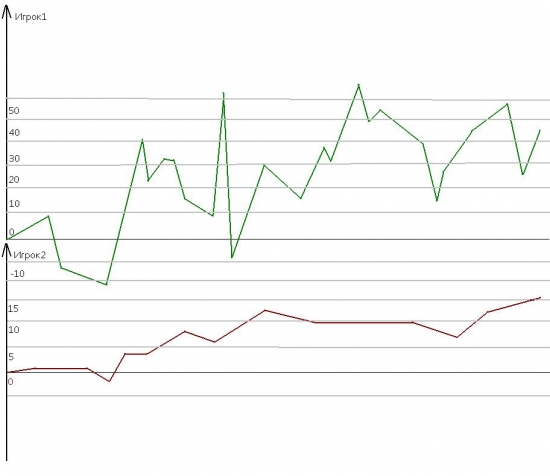

Игрок1 и Игрок2 обнародовали данные по своим депозитам за последний год:

Приведенный график не является отражением реального рынка или чьего-то депозита и составлен лишь для демонстрации.

Все мы можем сказать, как торгуют эти 2 совершенно разных человека. Оставим в качестве пищи для размышлений вопрос, кому бы Вы оставили деньги в ДУ, если бы поехали отдыхать на Луну или другое место без доступа к бирже.

На конец года мы увидели +42% у Игрока1 и +12% у Игрока2. Говорит ли нам это о том, чья стратегия лучше? Совершенно очевидно, что выбрав другой промежуток времени мы получили бы отличные от исходных результаты.

Введение новой функции, отражающей не только моментальное состояние, но также дающее нам представление о предыдущих сделках владельца активов, позволит как минимум оптимизировать понятие эффективности.

Для любой величины, имеющей случайное или частично-случайное поведение, удобно применять инструменты теории вероятности и мат. статистики. Назовем это отклонением, которое может быть нескольких видов:

1) Стандартное отклонение

Суммируем все дискретные величины и делим полученную величину на продолжительность измерения (в рамках обычной теор.вер-ти может быть другое определение или название приведенных понятий).

В нашем случае — это 42% / год и 12% / год для 2х игроков.

2) Абсолютное отклонение

Более интересная величина, численно равная сумме модулей, или абсолютных значений дискретного набора измерений, деленое на продолжительность их измерения.

Грубо говоря, делается предположение, что Игрок всегда «в теме» и совершает лишь сделки, которые направлены только ему в "+". Другими словами, там, где он ошибался (сливал депо), мы считаем обратное.

В этом случае, Игрок1 получил порядка 450% / год, Игрок2 — 36% / год.

Проанализируем соотношение стандартного и абсолютного отклонения у обоих игроков.

Итого, мы получили новый обьективный показатель — назовем его коэффициентом абсолютной эффективности — который снижает эмоциональный эффект показателя доходности любой стратегии.

Для интереса, могу предложить проанализировать среднеквадратичное отклонение ( = sqrt(summ(Xi^2)))

В следующем блоге я постараюсь осветить методы анализа опытности и спокойствия трейдера на основе изучения подобных коэффициентов.

Удачной торговой недели!

UPD: Заметка для себя: почему стратегии, которые теряют много, лучше чем тем, которые теряют мало?

Для любой системы, имея график состояния счета за определенный промежуток времени с большим количеством отраженных сделок, можно ввести переменную, которая бы характеризовала реальную эффективность совершаемых операций.

Введенная нами переменная будет являться аналитически заданной функцией торгового баланса от времени. Однако, стандартно используется и воспринимается как некий абсолютно обьективный показатель текущее состояние счета. Говоря просто, человеку, который изучает эффективность стратегии не важен размер депозита какое-то время назад, если имеется сильное отклонение от начальных размеров на текущий момент.

Это утверждение поясню примером:

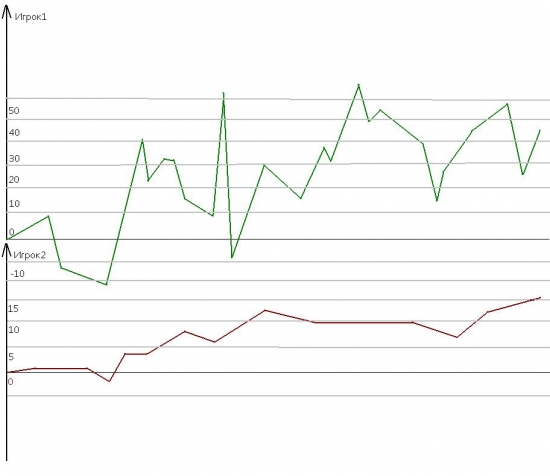

Игрок1 и Игрок2 обнародовали данные по своим депозитам за последний год:

Приведенный график не является отражением реального рынка или чьего-то депозита и составлен лишь для демонстрации.

Все мы можем сказать, как торгуют эти 2 совершенно разных человека. Оставим в качестве пищи для размышлений вопрос, кому бы Вы оставили деньги в ДУ, если бы поехали отдыхать на Луну или другое место без доступа к бирже.

На конец года мы увидели +42% у Игрока1 и +12% у Игрока2. Говорит ли нам это о том, чья стратегия лучше? Совершенно очевидно, что выбрав другой промежуток времени мы получили бы отличные от исходных результаты.

Введение новой функции, отражающей не только моментальное состояние, но также дающее нам представление о предыдущих сделках владельца активов, позволит как минимум оптимизировать понятие эффективности.

Для любой величины, имеющей случайное или частично-случайное поведение, удобно применять инструменты теории вероятности и мат. статистики. Назовем это отклонением, которое может быть нескольких видов:

1) Стандартное отклонение

Суммируем все дискретные величины и делим полученную величину на продолжительность измерения (в рамках обычной теор.вер-ти может быть другое определение или название приведенных понятий).

В нашем случае — это 42% / год и 12% / год для 2х игроков.

2) Абсолютное отклонение

Более интересная величина, численно равная сумме модулей, или абсолютных значений дискретного набора измерений, деленое на продолжительность их измерения.

Грубо говоря, делается предположение, что Игрок всегда «в теме» и совершает лишь сделки, которые направлены только ему в "+". Другими словами, там, где он ошибался (сливал депо), мы считаем обратное.

В этом случае, Игрок1 получил порядка 450% / год, Игрок2 — 36% / год.

Проанализируем соотношение стандартного и абсолютного отклонения у обоих игроков.

- Игрок1: Ст. — 42%, Абс. — 450%, Абс/Ст = 10.5

- Игрок2: Ст. — 12%, Абс — 36%, Абс/Ст = 3

Итого, мы получили новый обьективный показатель — назовем его коэффициентом абсолютной эффективности — который снижает эмоциональный эффект показателя доходности любой стратегии.

Для интереса, могу предложить проанализировать среднеквадратичное отклонение ( = sqrt(summ(Xi^2)))

В следующем блоге я постараюсь осветить методы анализа опытности и спокойствия трейдера на основе изучения подобных коэффициентов.

Удачной торговой недели!

UPD: Заметка для себя: почему стратегии, которые теряют много, лучше чем тем, которые теряют мало?

17 |

Читайте на SMART-LAB:

Скидка 15% на нашу аналитику — только 72 часа!

Увеличь доходность своего портфеля с профессиональной командой аналитиков. Наши идеи уже принесли клиентам прибыль с начала года. Ты мог...

21 февраля 2026, 10:04

Brent нацелена на штурм отметки $75

Нефть марки Brent дорожает на 0,74%, до $71,34 за баррель, цена сорта WTI повысилась на 0,84%, до $67,04. На этой неделе продолжатся переговоры...

18:39

E[abs(X[i + 1]/X[i] — 1)] = sum(abs(X[i+1]/X[i] — 1))/N