SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Billionarium

Пионер Технического Анализа

- 28 ноября 2013, 06:03

- |

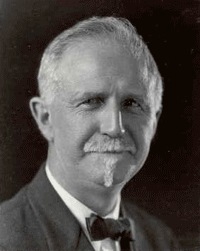

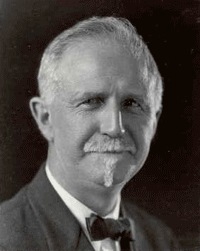

Роджер У. Бэбсон (Roger W. Babson)

1875–1967

Роджер Бэбсон (Roger W. Babson) — один из первых распространителей рыночных информационных бюллетеней и пионер статистического анализа — родился в Глостере, шт. Массачусетс, где его отец торговал текстильными товарами, а дед владел большой фермой. Бэбсон — прирожденный предприниматель. Еще мальчишкой он зарабатывал несколько пенни, поднося ведра с водой от местного колодца к городскому прачечнику и для слонов в цирке Барнума, когда тот приезжал в город. Цирк означал прогуливание школы, но его отец прекратил эти развлечения и отправил на ферму к деду мотыжить землю. Чтобы избежать физического труда, Бэбсон с успехом продавал с тележки овощи своего деда. «Моим глазам тогда открылся этот факт: хотя от продажи больше прибыли, чем от производства, однако лучше всего иметь собственное дело».

После окончания средней школы он поступил в Массачусетский технологический институт. В то время он был гораздо меньше заорганизован — молодые студенты были полностью предоставлены сами себе. «Они могли бы дать нам хороший совет, — говорил он, — по поводу опасности выпивки и венерических заболеваний». В 1898 году Бэбсон нашел работу в банке, став сначала клерком, а затем выдающимся продавцом облигаций. К сожалению, в 1902 году Бэбсон заболел туберкулезом, поэтому он решил основать на дому фирму, занимающуюся статистическими подборками для отслеживания различных ценных бумаг и прогнозирования движений рынка. Часть его компании в конце концов приобрела «Стандард энд Пурс».

Будучи техническим аналитиком, Бэбсон в значительной мере писал для среднего инвестора и имел свои собственные «Десять заповедей». Первые три: «1. Не смешивайте спекуляцию и инвестирование. 2. Не обманывайтесь именем. 3. Будьте осторожны в отношении новых акций». Что касается изучения движений рынка, его специальности, Бэбсон основывал многие из своих теорий на законе Ньютона о действии и противодействии. «Наш прогноз будущих событий, — говорил он, — базируется на предположении, что закон действия и противодействия (ньютоновский) применим и к экономическим, и к человеческим отношениям так же, как он применим к механике». Частью этой теории был его знаменитый «График Бэбсона», детально описанный в его плодотворной книге «Деловые барометры и инвестирование» (Business Barometers and Investment). В статье "Три различных движения фондового рынка" Бэбсон объясняет, какие движения использовать, а какие — игнорировать.

Три различных движения фондового рынка

Во-первых, существуют ежедневные колебания, их преимуществом пытается воспользоваться обычный трейдер. Эти колебания можно сравнить с рябью на поверхности воды залива. Они не могут быть предсказаны никаким образом и не имеют никакого отношения к действительной стоимости предполагаемой собственности или к условиям в целом. Любой человек, стремящийся извлечь прибыль из этих движений, по моему мнению, просто азартный игрок.

Во-вторых, существуют широкие падения и оживления от пяти до десяти пунктов, продолжающиеся свыше нескольких недель и вызванные тем, что рынок становится перепроданным или перекупленным. Эти более широкие движения можно сравнить с волнами, вызываемыми ветрами, дующими над водами залива. Никто не может сказать, куда подуют ветры; но, зная, как они дуют, сравнительно легко предсказать, будут ли воды бурными или спокойными. Если бы профессиональные трейдеры оставили рынок в покое, прилив медленно и постоянно поднимался бы или отступал без волн, изменяющихся в соответствии с фундаментальными условиями. Но из-за своего нетерпения и алчности биржевые спекулянты непрерывно или подталкивают естественное движение слишком далеко, или замедляют его. Если считается, что тенденция рынка будет понижательной, все эти спекулянты становятся на медвежью сторону и продают акции коротко до тех пор, пока рынок не окажется «перепроданным» и будет ниже, чем оправдывают условия. Как только до биржевых спекулянтов доходит, что они натворили, они меняют свои позиции и начинают покупать, продолжая до тех пор, пока рынок не окажется «перекупленным», или выше, чем позволяют условия. Таким образом, рынок очень редко находится на своем логическом месте, если исходить из фундаментальных условий, но почти всегда выше или ниже этой точки, основываясь на этих технических условиях.

А то, что эти спекулянты собираются делать, предсказать невозможно никому, даже им самим. Но, исходя из скрупулезного и систематического изучения тикеров, часто можно понять, что эти спекулянты пытаются сделать. Таким образом, часто можно разумно догадаться, будет ли следующим падение или оживление; но в лучшем случае это будет только предположение. Конечно, я никому не советую изучать технические условия рынка, чтобы торговать в такие моменты; но тем, кто обязан торговать, я решительно рекомендую подкреплять свои намерения изучением этих движений и технических условий, вызывающих их.

В-третьих, существуют длинные колебания, длящиеся свыше одного года и более, вызванные соответствующими изменениями в фундаментальных условиях. Эти длинные колебания можно сравнить с движениями прилива. Рябь невозможно предсказать; о движениях волн можно только догадываться; но движения прилива и отлива можно предсказать с абсолютной точностью. Точно также те, кто изучает фундаментальные условия, могут сказать, находится ли рынок на верхней или нижней точке прилива, или что сейчас: отлив или прилив.

Изучайте Финансовые Циклы

Вся финансовая и промышленная история поделена на отдельные циклы, и каждый цикл состоит из четырех отдельных периодов от двух до четырех лет. Существует период делового процветания, во время которого инсайдеры распродают и акции падают в цене; период спада в экономике, во время которого акции тащатся на крайне низком уровне; период депрессии в экономике, когда инсайдеры скупают и акции растут в цене; и период экономического роста, в самом конце которого акции достигают ненормально высоких цен. Кроме того, систематическим и тщательным изучением как экономических, так и инвестиционных условий, и их отношений друг с другом, можно точно определить в любое данное время, в котором из этих четырех периодов мы находимся, и рассчитать довольно близко время, когда можно ожидать изменений.

Раз можно до такой степени предугадать эти длинные колебания, называемые третьим движением, то те, у кого есть деньги и уверенность в своих убеждениях, имеют возможность сделать большие состояния. Более того, в отличие от почти всех других форм спекуляции, такие люди, действительно использующие преимущества этих движений, оказывают определенную услугу своей стране, помогая стабилизировать экономические условия. Собственно говоря, каждый дополнительный инвестор, стремящийся получить прибыль за счет этих длинных колебаний, способствует тому, чтобы будущие периоды депрессии становились менее суровыми, а будущие периоды процветания – менее безответственными.

В свете вышесказанного должны быть очевидными два утверждения. Первое: не существует надежного способа делать деньги во внутридневной спекуляции, в которой не отказывает себе обычный трейдер. Девяносто восемь процентов таких трейдеров терпят неудачу, теряя не только свои деньги, но и здоровье, репутацию, и, что хуже всего, свою смелость, и самоуважение. Игра является абсолютно «нечестной» по отношению к ним, так как силы, управляющие всеми атрибутами и инструментами, не подчиняются никаким законам и правилам. В Монте-Карло человек играет просто наудачу и, исключая два с половиной процента в пользу банка, вместе с банком имеет равные шансы на выигрыш, что не соответствует ситуации, когда он играет против Уоллстрита, Не только комиссии против спекулянта – если он и будет выигрывать половину раз, то все равно лишится комиссионных, – но почти все «подстроено» так, чтобы победить его.

Не Следуйте за Толпой

Большинство бюллетеней о состоянии рынка побуждает публику покупать, когда им следует продавать, и продавать, когда им следует покупать. Банки снижают свои процентные ставки и облегчают людям покупку, когда акции следует на самом деле продавать; и наоборот, они отзывают ссуды и неумышленно делают все, что возможно, чтобы помешать публике покупать, когда акции стоят дешево. Корпорации повышают свои дивиденды и публикуют блестящие отчеты, делая свои акции привлекательными, когда они уже слишком дороги, и снижают дивиденды и показывают маленькую прибыль, когда акции на самом деле привлекательная и безопасная инвестиция; и так происходит по всей цепочке. Банки, корпорации, руководители и даже многие брокеры, все сознательно или нет объединены, чтобы направить публику в неправильную сторону. Поэтому только примерно двум процентам трейдеров, вступающих на Уолл-стрит, удается когда-либо выиграть в этой игре, несмотря даже на то, что больший процент тех, кто играет в Монте-Карло, побивают банк.

Конечно, если бы кто-то знал, что уолл-стритовская организация будет неизменно давать неправильный совет, он мог бы, если обладал бы необыкновенным самоконтролем и независимостью, выиграть игру, всегда поступая с точностью до наоборот тому, что обычно советуют некоторые информационные листки, банки, официальные лица корпораций и брокеры. Но это также невозможно, так как эта организация иногда советует правильно с той же целью дальнейшего сбивания с толку инвесторов и публики в целом. Таким образом, первое, что я хочу довести до читателей, это то, что лишь около двух процентов спекулянтов и трейдеров преуспели, уйдя с Уолл-стрита на покой с хоть какой-то прибылью, и большая часть этого малого процента добивается успеха в основном за счет удачи.

Второе утверждение, которое я хочу подчеркнуть: хотя обычный спекулянт имеет очень маленький шанс получить прибыль и почти невозможно сделать деньги на акциях обычно практикуемыми способами, все же существует один метод, при помощи которого этого можно добиться. Я имею в виду метод использования длинных колебаний, продолжающихся в течение периодов от одного до четырех лет, что возможно систематическим изучением фундаментальных условий.

А что будет делать фондовой рынок сегодня или завтра, или даже на следующей неделе, или, возможно, в следующем месяце, никто не знает, и только те, кто полностью знаком с техническими условиями рынка, смогут сделать разумное предположение. Не считая около полудюжины членов организации на Уолл-стрите, все остальные, играющие в игру коротких колебаний, просто инструменты. Эти шесть человек хорошо всем известны и достигают своей силы за счет их близких отношений с прессой, корпорациями и брокерами. Более того, хотя места этих людей могут быть отобраны у них другими людьми, все же число их никогда не будет намного больше; ибо, пока продолжается цикл, они начинают пытаться побить друг друга, что и сдерживает их число. Поэтому нельзя здраво рассчитывать стать одним из них.

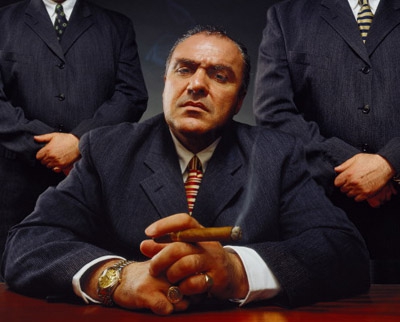

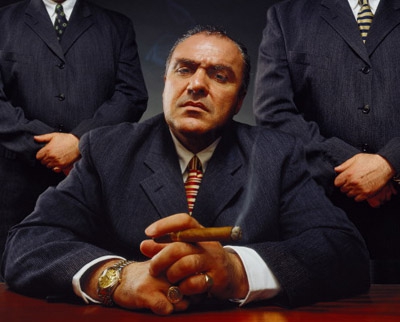

Будьте Большим Человеком

Однако имеется другой и гораздо больший круг людей, представляющих Уолл-стрит в глазах общественности и постоянно делающих и аккумулирующих огромные состояния. Тем не менее эти люди не трейдеры и спекулянты, как упомянутые первые шесть человек, хотя общественность и не видит разницы. Операции этих больших людей основываются всецело на фундаментальных условиях и длинных колебаниях. Когда акции стоят дешево и они считают, что фундаментальные условия каждую неделю становятся все устойчивее, они начинают и продолжают аккумулировать столько времени, сколько фундаментальные условия продолжают улучшаться. Этот период обычно длится около восемнадцати месяцев, хотя они могут сделать восемьдесят процентов своих покупок в течение первых месяцев периода, когда пресса, банки и официальные лица корпораций, все кажутся настроенными пессимистично, и публика продает. В конце этого периода и начиная с первого признака реального процветания, эти люди начинают продавать, хотя многие из них продолжают говорить оптимистично, чтобы публика продолжала покупать. Другими словами, начинается процесс распределения, продолжающийся один год и более, во время которого все лидеры говорят оптимистично, банки ссужают деньги под низкий процент, а корпорации поднимают свои дивиденды. Несмотря на это, фундаментальные условия больше не улучшаются, и эти люди, изучающие в большей степени фундаментальные, чем поверхностные условия, быстро продают все свои акции; собственно говоря, даже деньги, полученные от продажи этих акций, ссужаются на Уолл-стрите, чтобы дать возможность публике легче покупать акции.

Затем, когда публика поглотила все возможные акции и поверхностные условия настолько блестящи, что обычный спекулянт не ожидает каких-либо неприятностей, хотя фундаментальные условия являются, конечно, неудовлетворительными, проходит слух: «пора». После этого акции начинают падать, и почти каждый становится настроен пессимистически, банки начинают отзывать ссуды, корпорации снижают дивиденды и делается все, чтобы подтолкнуть продажу акций и вызвать низкие котировки. Этот метод подавления рынка продолжается один года или более, до тех пор, пока фундаментальные условия не начинают улучшаться, когда опять начался вышеупомянутый процесс накопления, хотя экономика, как это показывают поверхностные условия, все еще очень подавлена.

Короче говоря, эти люди, постоянно изучающие фундаментальные условия, выходят на рынок раз в несколько лет купить или продать, в зависимости от того, что эти фундаментальные условия показывают. После приобретения акций они держат их год или около того, продавая тогда, когда публика начинает покупать, ссужая публике деньги на год или более, чтобы соответственно облегчить вышесказанные покупки. Продав все свои наличные акции, а также создав крупные короткие позиции на рынке – в то время, когда банки, коммерсанты и инвесторы чрезмерно кредитованы и фундаментальные условия становятся нездоровыми, – они внезапно меняют свой подход, начинают говорить пессимистично и делать все возможное, чтобы понизить акции, как описано выше, готовясь к следующему периоду накопления.

А что происходит на рынке изо дня в день или из месяца в месяц, этих людей не волнует. Они не отслеживают рынок, как это делают девяносто девять процентов спекулянтов, а предпочитают просто играть на длинных колебаниях. Более того, хотя я сильно настроен против многих методов, используемых некоторыми из этих людей, я все же полагаю, конечный результат их занятий приносит стране пользу, способствуя созданию стабильных условий, а также оказываясь прибыльным для них.

Конечно, это означает ограничение всех покупок, вероятно, одним месяцем за два года или более и владение указанными акциями какое-то время; сведение всех продаж, вероятно, к одному месяцу, и затем какое-то время покупка только векселей. Однако, поступая так, можно в конце концов без большого риска накопить громадное состояние, особенно если ограничивать инвестиции высококачественными стандартными ценными бумагами. Почти все существующие огромные состояния в нашей стране созданы изучением фундаментальных условий, независимой работой методами, описанными выше. Более того, лишь изучая фундаментальные условия, можно присоединиться к этим крупным предпринимателям, чего нельзя сделать, занимаясь внутридневной или внутримесячной торговлей, и сделать деньги, как это делают они.

1875–1967

Роджер Бэбсон (Roger W. Babson) — один из первых распространителей рыночных информационных бюллетеней и пионер статистического анализа — родился в Глостере, шт. Массачусетс, где его отец торговал текстильными товарами, а дед владел большой фермой. Бэбсон — прирожденный предприниматель. Еще мальчишкой он зарабатывал несколько пенни, поднося ведра с водой от местного колодца к городскому прачечнику и для слонов в цирке Барнума, когда тот приезжал в город. Цирк означал прогуливание школы, но его отец прекратил эти развлечения и отправил на ферму к деду мотыжить землю. Чтобы избежать физического труда, Бэбсон с успехом продавал с тележки овощи своего деда. «Моим глазам тогда открылся этот факт: хотя от продажи больше прибыли, чем от производства, однако лучше всего иметь собственное дело».

После окончания средней школы он поступил в Массачусетский технологический институт. В то время он был гораздо меньше заорганизован — молодые студенты были полностью предоставлены сами себе. «Они могли бы дать нам хороший совет, — говорил он, — по поводу опасности выпивки и венерических заболеваний». В 1898 году Бэбсон нашел работу в банке, став сначала клерком, а затем выдающимся продавцом облигаций. К сожалению, в 1902 году Бэбсон заболел туберкулезом, поэтому он решил основать на дому фирму, занимающуюся статистическими подборками для отслеживания различных ценных бумаг и прогнозирования движений рынка. Часть его компании в конце концов приобрела «Стандард энд Пурс».

Будучи техническим аналитиком, Бэбсон в значительной мере писал для среднего инвестора и имел свои собственные «Десять заповедей». Первые три: «1. Не смешивайте спекуляцию и инвестирование. 2. Не обманывайтесь именем. 3. Будьте осторожны в отношении новых акций». Что касается изучения движений рынка, его специальности, Бэбсон основывал многие из своих теорий на законе Ньютона о действии и противодействии. «Наш прогноз будущих событий, — говорил он, — базируется на предположении, что закон действия и противодействия (ньютоновский) применим и к экономическим, и к человеческим отношениям так же, как он применим к механике». Частью этой теории был его знаменитый «График Бэбсона», детально описанный в его плодотворной книге «Деловые барометры и инвестирование» (Business Barometers and Investment). В статье "Три различных движения фондового рынка" Бэбсон объясняет, какие движения использовать, а какие — игнорировать.

Три различных движения фондового рынка

Во-первых, существуют ежедневные колебания, их преимуществом пытается воспользоваться обычный трейдер. Эти колебания можно сравнить с рябью на поверхности воды залива. Они не могут быть предсказаны никаким образом и не имеют никакого отношения к действительной стоимости предполагаемой собственности или к условиям в целом. Любой человек, стремящийся извлечь прибыль из этих движений, по моему мнению, просто азартный игрок.

Во-вторых, существуют широкие падения и оживления от пяти до десяти пунктов, продолжающиеся свыше нескольких недель и вызванные тем, что рынок становится перепроданным или перекупленным. Эти более широкие движения можно сравнить с волнами, вызываемыми ветрами, дующими над водами залива. Никто не может сказать, куда подуют ветры; но, зная, как они дуют, сравнительно легко предсказать, будут ли воды бурными или спокойными. Если бы профессиональные трейдеры оставили рынок в покое, прилив медленно и постоянно поднимался бы или отступал без волн, изменяющихся в соответствии с фундаментальными условиями. Но из-за своего нетерпения и алчности биржевые спекулянты непрерывно или подталкивают естественное движение слишком далеко, или замедляют его. Если считается, что тенденция рынка будет понижательной, все эти спекулянты становятся на медвежью сторону и продают акции коротко до тех пор, пока рынок не окажется «перепроданным» и будет ниже, чем оправдывают условия. Как только до биржевых спекулянтов доходит, что они натворили, они меняют свои позиции и начинают покупать, продолжая до тех пор, пока рынок не окажется «перекупленным», или выше, чем позволяют условия. Таким образом, рынок очень редко находится на своем логическом месте, если исходить из фундаментальных условий, но почти всегда выше или ниже этой точки, основываясь на этих технических условиях.

А то, что эти спекулянты собираются делать, предсказать невозможно никому, даже им самим. Но, исходя из скрупулезного и систематического изучения тикеров, часто можно понять, что эти спекулянты пытаются сделать. Таким образом, часто можно разумно догадаться, будет ли следующим падение или оживление; но в лучшем случае это будет только предположение. Конечно, я никому не советую изучать технические условия рынка, чтобы торговать в такие моменты; но тем, кто обязан торговать, я решительно рекомендую подкреплять свои намерения изучением этих движений и технических условий, вызывающих их.

В-третьих, существуют длинные колебания, длящиеся свыше одного года и более, вызванные соответствующими изменениями в фундаментальных условиях. Эти длинные колебания можно сравнить с движениями прилива. Рябь невозможно предсказать; о движениях волн можно только догадываться; но движения прилива и отлива можно предсказать с абсолютной точностью. Точно также те, кто изучает фундаментальные условия, могут сказать, находится ли рынок на верхней или нижней точке прилива, или что сейчас: отлив или прилив.

Изучайте Финансовые Циклы

Вся финансовая и промышленная история поделена на отдельные циклы, и каждый цикл состоит из четырех отдельных периодов от двух до четырех лет. Существует период делового процветания, во время которого инсайдеры распродают и акции падают в цене; период спада в экономике, во время которого акции тащатся на крайне низком уровне; период депрессии в экономике, когда инсайдеры скупают и акции растут в цене; и период экономического роста, в самом конце которого акции достигают ненормально высоких цен. Кроме того, систематическим и тщательным изучением как экономических, так и инвестиционных условий, и их отношений друг с другом, можно точно определить в любое данное время, в котором из этих четырех периодов мы находимся, и рассчитать довольно близко время, когда можно ожидать изменений.

Раз можно до такой степени предугадать эти длинные колебания, называемые третьим движением, то те, у кого есть деньги и уверенность в своих убеждениях, имеют возможность сделать большие состояния. Более того, в отличие от почти всех других форм спекуляции, такие люди, действительно использующие преимущества этих движений, оказывают определенную услугу своей стране, помогая стабилизировать экономические условия. Собственно говоря, каждый дополнительный инвестор, стремящийся получить прибыль за счет этих длинных колебаний, способствует тому, чтобы будущие периоды депрессии становились менее суровыми, а будущие периоды процветания – менее безответственными.

В свете вышесказанного должны быть очевидными два утверждения. Первое: не существует надежного способа делать деньги во внутридневной спекуляции, в которой не отказывает себе обычный трейдер. Девяносто восемь процентов таких трейдеров терпят неудачу, теряя не только свои деньги, но и здоровье, репутацию, и, что хуже всего, свою смелость, и самоуважение. Игра является абсолютно «нечестной» по отношению к ним, так как силы, управляющие всеми атрибутами и инструментами, не подчиняются никаким законам и правилам. В Монте-Карло человек играет просто наудачу и, исключая два с половиной процента в пользу банка, вместе с банком имеет равные шансы на выигрыш, что не соответствует ситуации, когда он играет против Уоллстрита, Не только комиссии против спекулянта – если он и будет выигрывать половину раз, то все равно лишится комиссионных, – но почти все «подстроено» так, чтобы победить его.

Не Следуйте за Толпой

Большинство бюллетеней о состоянии рынка побуждает публику покупать, когда им следует продавать, и продавать, когда им следует покупать. Банки снижают свои процентные ставки и облегчают людям покупку, когда акции следует на самом деле продавать; и наоборот, они отзывают ссуды и неумышленно делают все, что возможно, чтобы помешать публике покупать, когда акции стоят дешево. Корпорации повышают свои дивиденды и публикуют блестящие отчеты, делая свои акции привлекательными, когда они уже слишком дороги, и снижают дивиденды и показывают маленькую прибыль, когда акции на самом деле привлекательная и безопасная инвестиция; и так происходит по всей цепочке. Банки, корпорации, руководители и даже многие брокеры, все сознательно или нет объединены, чтобы направить публику в неправильную сторону. Поэтому только примерно двум процентам трейдеров, вступающих на Уолл-стрит, удается когда-либо выиграть в этой игре, несмотря даже на то, что больший процент тех, кто играет в Монте-Карло, побивают банк.

Конечно, если бы кто-то знал, что уолл-стритовская организация будет неизменно давать неправильный совет, он мог бы, если обладал бы необыкновенным самоконтролем и независимостью, выиграть игру, всегда поступая с точностью до наоборот тому, что обычно советуют некоторые информационные листки, банки, официальные лица корпораций и брокеры. Но это также невозможно, так как эта организация иногда советует правильно с той же целью дальнейшего сбивания с толку инвесторов и публики в целом. Таким образом, первое, что я хочу довести до читателей, это то, что лишь около двух процентов спекулянтов и трейдеров преуспели, уйдя с Уолл-стрита на покой с хоть какой-то прибылью, и большая часть этого малого процента добивается успеха в основном за счет удачи.

Второе утверждение, которое я хочу подчеркнуть: хотя обычный спекулянт имеет очень маленький шанс получить прибыль и почти невозможно сделать деньги на акциях обычно практикуемыми способами, все же существует один метод, при помощи которого этого можно добиться. Я имею в виду метод использования длинных колебаний, продолжающихся в течение периодов от одного до четырех лет, что возможно систематическим изучением фундаментальных условий.

А что будет делать фондовой рынок сегодня или завтра, или даже на следующей неделе, или, возможно, в следующем месяце, никто не знает, и только те, кто полностью знаком с техническими условиями рынка, смогут сделать разумное предположение. Не считая около полудюжины членов организации на Уолл-стрите, все остальные, играющие в игру коротких колебаний, просто инструменты. Эти шесть человек хорошо всем известны и достигают своей силы за счет их близких отношений с прессой, корпорациями и брокерами. Более того, хотя места этих людей могут быть отобраны у них другими людьми, все же число их никогда не будет намного больше; ибо, пока продолжается цикл, они начинают пытаться побить друг друга, что и сдерживает их число. Поэтому нельзя здраво рассчитывать стать одним из них.

Будьте Большим Человеком

Однако имеется другой и гораздо больший круг людей, представляющих Уолл-стрит в глазах общественности и постоянно делающих и аккумулирующих огромные состояния. Тем не менее эти люди не трейдеры и спекулянты, как упомянутые первые шесть человек, хотя общественность и не видит разницы. Операции этих больших людей основываются всецело на фундаментальных условиях и длинных колебаниях. Когда акции стоят дешево и они считают, что фундаментальные условия каждую неделю становятся все устойчивее, они начинают и продолжают аккумулировать столько времени, сколько фундаментальные условия продолжают улучшаться. Этот период обычно длится около восемнадцати месяцев, хотя они могут сделать восемьдесят процентов своих покупок в течение первых месяцев периода, когда пресса, банки и официальные лица корпораций, все кажутся настроенными пессимистично, и публика продает. В конце этого периода и начиная с первого признака реального процветания, эти люди начинают продавать, хотя многие из них продолжают говорить оптимистично, чтобы публика продолжала покупать. Другими словами, начинается процесс распределения, продолжающийся один год и более, во время которого все лидеры говорят оптимистично, банки ссужают деньги под низкий процент, а корпорации поднимают свои дивиденды. Несмотря на это, фундаментальные условия больше не улучшаются, и эти люди, изучающие в большей степени фундаментальные, чем поверхностные условия, быстро продают все свои акции; собственно говоря, даже деньги, полученные от продажи этих акций, ссужаются на Уолл-стрите, чтобы дать возможность публике легче покупать акции.

Затем, когда публика поглотила все возможные акции и поверхностные условия настолько блестящи, что обычный спекулянт не ожидает каких-либо неприятностей, хотя фундаментальные условия являются, конечно, неудовлетворительными, проходит слух: «пора». После этого акции начинают падать, и почти каждый становится настроен пессимистически, банки начинают отзывать ссуды, корпорации снижают дивиденды и делается все, чтобы подтолкнуть продажу акций и вызвать низкие котировки. Этот метод подавления рынка продолжается один года или более, до тех пор, пока фундаментальные условия не начинают улучшаться, когда опять начался вышеупомянутый процесс накопления, хотя экономика, как это показывают поверхностные условия, все еще очень подавлена.

Короче говоря, эти люди, постоянно изучающие фундаментальные условия, выходят на рынок раз в несколько лет купить или продать, в зависимости от того, что эти фундаментальные условия показывают. После приобретения акций они держат их год или около того, продавая тогда, когда публика начинает покупать, ссужая публике деньги на год или более, чтобы соответственно облегчить вышесказанные покупки. Продав все свои наличные акции, а также создав крупные короткие позиции на рынке – в то время, когда банки, коммерсанты и инвесторы чрезмерно кредитованы и фундаментальные условия становятся нездоровыми, – они внезапно меняют свой подход, начинают говорить пессимистично и делать все возможное, чтобы понизить акции, как описано выше, готовясь к следующему периоду накопления.

А что происходит на рынке изо дня в день или из месяца в месяц, этих людей не волнует. Они не отслеживают рынок, как это делают девяносто девять процентов спекулянтов, а предпочитают просто играть на длинных колебаниях. Более того, хотя я сильно настроен против многих методов, используемых некоторыми из этих людей, я все же полагаю, конечный результат их занятий приносит стране пользу, способствуя созданию стабильных условий, а также оказываясь прибыльным для них.

Конечно, это означает ограничение всех покупок, вероятно, одним месяцем за два года или более и владение указанными акциями какое-то время; сведение всех продаж, вероятно, к одному месяцу, и затем какое-то время покупка только векселей. Однако, поступая так, можно в конце концов без большого риска накопить громадное состояние, особенно если ограничивать инвестиции высококачественными стандартными ценными бумагами. Почти все существующие огромные состояния в нашей стране созданы изучением фундаментальных условий, независимой работой методами, описанными выше. Более того, лишь изучая фундаментальные условия, можно присоединиться к этим крупным предпринимателям, чего нельзя сделать, занимаясь внутридневной или внутримесячной торговлей, и сделать деньги, как это делают они.

84 |

Читайте на SMART-LAB:

Станут ли алгоритмы новой нормой для частного инвестора?

ИИ всё чаще называют новой инвестиционной инфраструктурой: алгоритмы уже формируют стратегии и управляют портфелями. Каждый третий частный...

11:20

Идеальные коридоры: зарабатываем, пока рынок в боковике

Один из эффективных способов заработка на рынке — торговля теми акциями, которые движутся в ярко выраженном коридоре. Принципы такой торговли, а...

11:28