SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AlximikMF

СТАБИЛЬНО ВЫШЕ РЫНКА - СТРАТЕГИИ “MARKET PLUS”

- 23 июня 2013, 11:58

- |

Эта тема будет интересна скорее инвесторам, которые хотят зарабатывать не напрягаясь и спать спокойно, чем большинству спекулянтов, мечтающих быстренько «сорвать куш и уйти на пенсию». Хотя при «уходе на пенсию» и им эта тема будет близка :))

Частные управляющие и управляющие компании используют для работы на финансовых рынках разнообразные стратегии и способы для управления капиталом инвесторов. И большинство из этих стратегий напрямую зависят от личностных качеств управляющих, их опыта и объективности восприятия рыночной конъюнктуры.

При этом многие управляющие ставят своей первоочередной целью получение максимальной доходности инвестиций, так как от этого напрямую зависит их премия за превышение определённого уровня доходности.

Этот фактор сильно влияет на объективность при принятии решений, часто приводит к использованию высокорискованных стратегий и, как следствие, к печальным результатам во время сильных рыночных колебаний и кризисов.

Именно поэтому, имея опыт работы как в области рыночных спекуляций, так и инвестиций, к финансовой стабильности пришлось идти путём создания торговых стратегий, позволяющих получать прибыль, превышающую рыночный «эталон» на длительном промежутке времени.

В теханализ не верю давно, чистый «фундамент» тоже не даёт суперских результатов (забирая при этом много сил и времени), поведенческий анализ на рынке фьючерсов требует большого «запаса прочности» при просадках (последние события с золотом) и подходит скорее для торговли опционами, системный роботрейдинг тоже себя не оправдал — требует слишком много ресурсов...

В итоге пришёл к более простому решению — есть только «холодный расчёт» без эмоций и ожиданий чуда. Но этот рассчёт основан на объективных рыночных факторах, которые работают во все времена и при любом раскладе.

Результатом поиска явилась методика «MarketPlus», в основу которой легла простая идея, позволяющая реально опережть рыночные индексы на длительном промежутке времени — именно то, к чему и стремятся управляющие. При этом исключаются любые направленные высокорискованные стратегии и необъективность в выборе инструментов из-за «человеческого фактора».

Всё это достигается как за счёт применения знаний и опыта торговли на фондовом рынке (для окончательного отбора акций компаний), так и за счёт использования методов статистико-математического анализа при выборе самих активов и при их количественном распределении(ротации) в инвестиционном портфеле.

Сама идея в том, что изначально отбираются перспективные для этой стратегии компании (или биржевые фонды), а дальше идёт регулярное перераспределение средств между ними (ротация активов). В результате деньги выводятся из аутсайдеров и вкладываются в лидеров, что позволяет всегда быть «выше рынка» — и на подъёмах и на спадах. Ранее описывал методику в smart-lab.ru/blog/97227.php

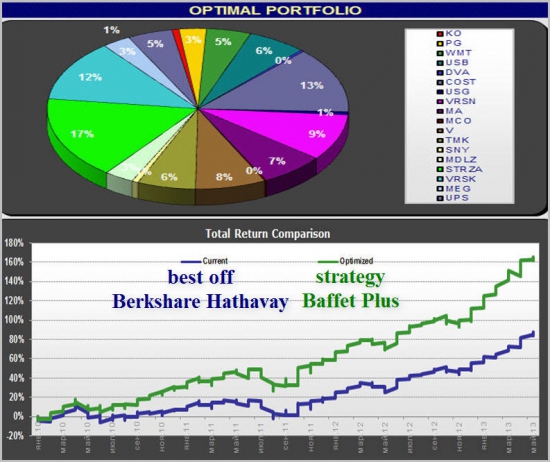

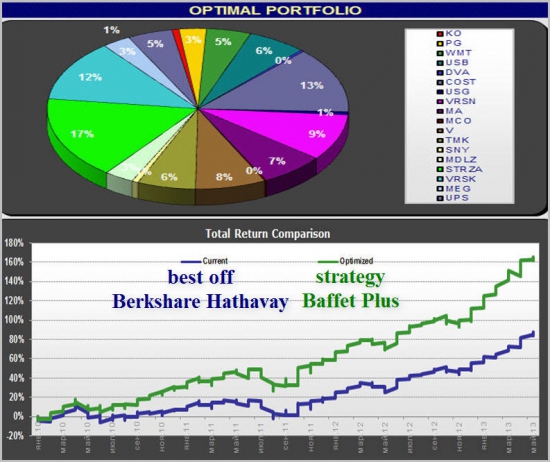

Если кто-то думает что просто обогнать рынок может каждый практически не напрягаясь (200% годовых — не проблема :) ), то приведу наглядный пример: Berkshare Hathavay — компания Уорена Баффета, одного из успешных и богатейших инвесторов в мире. Регулярное показание доходности выше рыночных индексов со дня её основания и до сегодняшнего времени сделало компанию эталоном успешного инвестирования.

Применение же методов финансовой статистики в инвестпортфеле по методике «MarketPlus»(стратегия BaffetPlus) позволяет значительно улучшить результаты Berkshare Hathavay: синяя линия – удержание акций в равных пропорциях с доходностью 84%, зелёная – перераспределение долей акций в портфеле методами финансовой статистики с доходностью 162%:

В этом примере показана не реальная доходность компании, а отобраны 18 акций, находящихся в портфеле управляющей компании по данным за 1-й квартал 2013 года. Далее по ним смоделирована методика удержания акций в равных долях и методика ротации.

Таким образом можно «поработать» практически с любыми активами и найти их оптимальные пропорции в портфеле. Но здесь сама глобальная идея состоит в том, что инвестиционные средства вкладываются в акции крупнейших компаний – мировых брендов, лидеров разных отраслей экономики, и вы автоматически становитесь «совладельцем» бизнеса с многолетней историей.

Следовательно, это и есть настоящие инвестиции, так как вы вкладываете деньги в хороший бизнес, который генерирует материальные или другие ценности (на валютном рынке или рынке деривативов вы всегда остаётесь спекулянтами).

При этом рост инвестиций обеспечивается не только повышением курсовой стоимости самих акций при росте рынка или самих компаний, но пусть и небольшими, зато регулярно выплачиваемыми дивидендами.

Поэтому, даже если вы решили купить акции в не самый неудачный момент (на пике их рыночной стоимости) и сразу после этого последует «падение» рынка со снижением котировок всех акций, вы всё равно будете получать доход в виде дивидендов (рынок к тому же, долгосрочно растёт):

Даже при временной просадке, цены на данные акции в обозримом будущем восстановятся и покажут дальнейший рост. Ведь сама защита и рост ваших инвестиций при «любой погоде» достигается за счёт выбора управляющими лучших компаний как по надёжности, так и по текущей доходности. Не менее важная роль при этом отводится регулярному перераспределению долей каждой компании в общем инвестиционном портфеле — это и позволяет быть «на высоте».

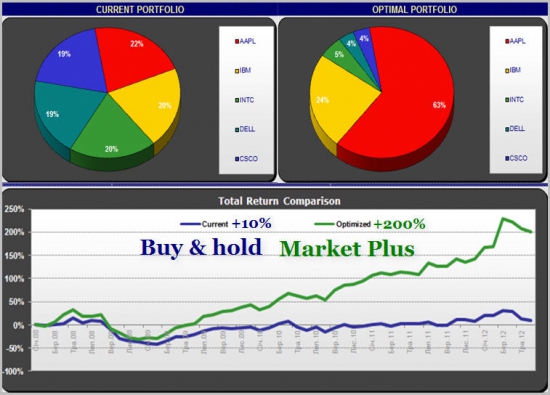

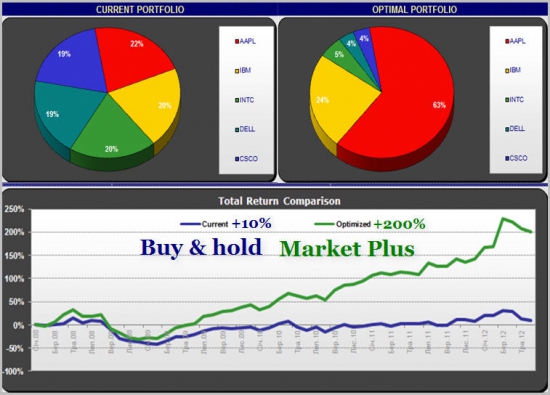

Как пример применения методики "MarketPlus"– управление портфелем ведущих компаний высокотехнологического сектора :

Ротация здесь даёт ощутимый прирост капитала (200%) по сравнению с простой техникой, используемой классическими схемами инвестиций типа «КУПИЛ И ДЕРЖИ» (10%).

На данный момент по методике MARKET PLUS работет несколько стратегий (опубликую их в ближайшее время), но всех их объеденяет одно: низкий риск и стабильная доходность, которая достигается как за счёт выбора лучших ликвидных активов, так и за счёт применения методики ротации активов.

Так как большинство данных стратегий зависят от текущего состояния рынка и бизнеса компаний (хотя есть одна спекулятивная — независимая от рынка), то ориентированы они именно на серьёзных долгосрочных инвесторов, желающих стабильности и гарантии своего будущего благополучия.

Частные управляющие и управляющие компании используют для работы на финансовых рынках разнообразные стратегии и способы для управления капиталом инвесторов. И большинство из этих стратегий напрямую зависят от личностных качеств управляющих, их опыта и объективности восприятия рыночной конъюнктуры.

При этом многие управляющие ставят своей первоочередной целью получение максимальной доходности инвестиций, так как от этого напрямую зависит их премия за превышение определённого уровня доходности.

Этот фактор сильно влияет на объективность при принятии решений, часто приводит к использованию высокорискованных стратегий и, как следствие, к печальным результатам во время сильных рыночных колебаний и кризисов.

Именно поэтому, имея опыт работы как в области рыночных спекуляций, так и инвестиций, к финансовой стабильности пришлось идти путём создания торговых стратегий, позволяющих получать прибыль, превышающую рыночный «эталон» на длительном промежутке времени.

В теханализ не верю давно, чистый «фундамент» тоже не даёт суперских результатов (забирая при этом много сил и времени), поведенческий анализ на рынке фьючерсов требует большого «запаса прочности» при просадках (последние события с золотом) и подходит скорее для торговли опционами, системный роботрейдинг тоже себя не оправдал — требует слишком много ресурсов...

В итоге пришёл к более простому решению — есть только «холодный расчёт» без эмоций и ожиданий чуда. Но этот рассчёт основан на объективных рыночных факторах, которые работают во все времена и при любом раскладе.

Результатом поиска явилась методика «MarketPlus», в основу которой легла простая идея, позволяющая реально опережть рыночные индексы на длительном промежутке времени — именно то, к чему и стремятся управляющие. При этом исключаются любые направленные высокорискованные стратегии и необъективность в выборе инструментов из-за «человеческого фактора».

Всё это достигается как за счёт применения знаний и опыта торговли на фондовом рынке (для окончательного отбора акций компаний), так и за счёт использования методов статистико-математического анализа при выборе самих активов и при их количественном распределении(ротации) в инвестиционном портфеле.

Сама идея в том, что изначально отбираются перспективные для этой стратегии компании (или биржевые фонды), а дальше идёт регулярное перераспределение средств между ними (ротация активов). В результате деньги выводятся из аутсайдеров и вкладываются в лидеров, что позволяет всегда быть «выше рынка» — и на подъёмах и на спадах. Ранее описывал методику в smart-lab.ru/blog/97227.php

Если кто-то думает что просто обогнать рынок может каждый практически не напрягаясь (200% годовых — не проблема :) ), то приведу наглядный пример: Berkshare Hathavay — компания Уорена Баффета, одного из успешных и богатейших инвесторов в мире. Регулярное показание доходности выше рыночных индексов со дня её основания и до сегодняшнего времени сделало компанию эталоном успешного инвестирования.

Применение же методов финансовой статистики в инвестпортфеле по методике «MarketPlus»(стратегия BaffetPlus) позволяет значительно улучшить результаты Berkshare Hathavay: синяя линия – удержание акций в равных пропорциях с доходностью 84%, зелёная – перераспределение долей акций в портфеле методами финансовой статистики с доходностью 162%:

В этом примере показана не реальная доходность компании, а отобраны 18 акций, находящихся в портфеле управляющей компании по данным за 1-й квартал 2013 года. Далее по ним смоделирована методика удержания акций в равных долях и методика ротации.

Таким образом можно «поработать» практически с любыми активами и найти их оптимальные пропорции в портфеле. Но здесь сама глобальная идея состоит в том, что инвестиционные средства вкладываются в акции крупнейших компаний – мировых брендов, лидеров разных отраслей экономики, и вы автоматически становитесь «совладельцем» бизнеса с многолетней историей.

Следовательно, это и есть настоящие инвестиции, так как вы вкладываете деньги в хороший бизнес, который генерирует материальные или другие ценности (на валютном рынке или рынке деривативов вы всегда остаётесь спекулянтами).

При этом рост инвестиций обеспечивается не только повышением курсовой стоимости самих акций при росте рынка или самих компаний, но пусть и небольшими, зато регулярно выплачиваемыми дивидендами.

Поэтому, даже если вы решили купить акции в не самый неудачный момент (на пике их рыночной стоимости) и сразу после этого последует «падение» рынка со снижением котировок всех акций, вы всё равно будете получать доход в виде дивидендов (рынок к тому же, долгосрочно растёт):

Даже при временной просадке, цены на данные акции в обозримом будущем восстановятся и покажут дальнейший рост. Ведь сама защита и рост ваших инвестиций при «любой погоде» достигается за счёт выбора управляющими лучших компаний как по надёжности, так и по текущей доходности. Не менее важная роль при этом отводится регулярному перераспределению долей каждой компании в общем инвестиционном портфеле — это и позволяет быть «на высоте».

Как пример применения методики "MarketPlus"– управление портфелем ведущих компаний высокотехнологического сектора :

Ротация здесь даёт ощутимый прирост капитала (200%) по сравнению с простой техникой, используемой классическими схемами инвестиций типа «КУПИЛ И ДЕРЖИ» (10%).

На данный момент по методике MARKET PLUS работет несколько стратегий (опубликую их в ближайшее время), но всех их объеденяет одно: низкий риск и стабильная доходность, которая достигается как за счёт выбора лучших ликвидных активов, так и за счёт применения методики ротации активов.

Так как большинство данных стратегий зависят от текущего состояния рынка и бизнеса компаний (хотя есть одна спекулятивная — независимая от рынка), то ориентированы они именно на серьёзных долгосрочных инвесторов, желающих стабильности и гарантии своего будущего благополучия.

69 |

Читайте на SMART-LAB:

📃 Как изменилось «лицо» российского рынка за 10 лет

Пока инвесторы пристально вглядываются в новости о нефти, мы решили посмотреть, насколько сильно от неё зависит индекс Мосбиржи, и почему он уже...

16:46

Надёжные корпоративные облигации

ОФЗ уступают по доходности ключевой ставке ЦБ, но корпоративные облигации с рейтингом ААА открывают путь к более высокой отдаче при...

16:38

теги блога Alximik (Игорь Васёв)

- Bank of America

- Berkshire Hathaway

- Clusterdelta

- COMEX

- Credit Suisse

- Delta

- Deutsche Boerse

- ETF

- EUR USD

- Euronext

- Fitch

- fomc

- Gold

- HFT

- ICE

- index

- LIFFE

- Moody's

- NYSE

- POC

- QE

- QE-3

- QE3

- quik

- S&P500

- SEC

- Smart Money

- Standard & Poor's

- stock

- Triple Witching Day

- акции

- американский рынок

- американский рынок акций

- биржа

- валюта

- Великая депрессия

- Венесуэла

- газ

- голубые фишки

- дельта

- демократия

- День благодарения

- доллар

- Евро

- золото

- инвестиции

- инвесторы

- квартальная отчетность

- кластерный анализ

- кореляция

- коэффициент Шарпа

- Кукл

- кукловод

- ликвидность

- маркетмейкер

- металлы

- ММВБ

- НАУФОР

- Нейросети

- новый год

- объём

- опционы

- открытый интерес

- портфель

- портфельная торговля

- прибыли

- профиль объёма

- пятница

- ралли

- Рождество

- российский рынок акций

- ротация

- ротация активов

- РТС

- сигнал

- спекулянты

- стратегии

- сша

- торговые сигналы

- Уго Чавес

- Уоррен Баффет

- управление активами

- финансовый сектор

- фондовые рынки

- фондовый рынок

- форекс

- фрс

- фьючерс

- ФЬЮЧЕРСЫ

Почитайте ИСТОРИЮ ГНОМА smart-lab.ru/page/gnom — это и есть наш рынок…

спасибо. Я улыбнулся.

А сама тема, как и писал выше — для инвесторов, и им напрягаться не надо: или пройти мимо или принять идею, а дальше — работа управляющих.

А вообще я их уже столько «спалил» (пользуйтесь бесплатно clusterdelta.com/patterns)

НО… всегда есть ньюансы, и некоторые вещи я выкладываю процентов на 90… но это сама идея, а заработать дают именно те 10% — НЬЮАНСЫ. Так что «палю граали» без ньюансов :))

Они, кстати, фиксированные или время от времени меняются?