SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. AndreyKuznecov_ba9

Как минимизировать риски в ВДО портфеле

- 09 декабря 2025, 13:30

- |

Как минимизировать риски в ВДО портфеле

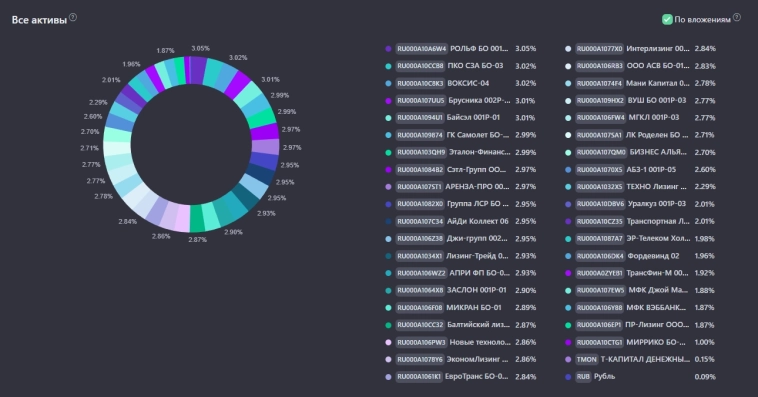

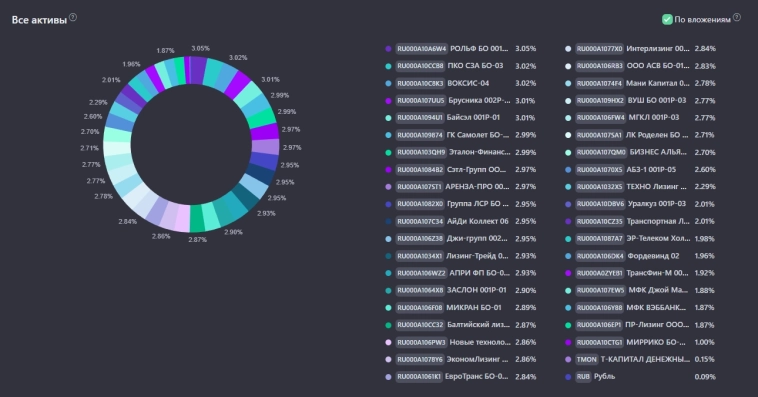

Я собрал ВДО портфель на 100 т. р., да небольшой, но он сделан для эксперимента, для отработки стратегии, дисциплины и самообучения. Диверсификация это база, изучение компаний (отчеты, стратегии бизнеса и тд.) Но инвестируя в ВДО, я понимаю, что будут снижения рейтинга, задержки по выплатам, проблемы и дефолты. Вот тут и вопрос, как быть? Когда продавать? На первых новостях, что-то пошло не так или вообще не продавать?

Сразу пришло на ум три варианта, как действовать в случае плохих новостей:

Примерный расчет по Монополии:

Борец -18% в первый день (0,54%)

Гарант инвест -40% в первый день (1,2%)

облигации Самолет падали на 15-20% (0,5%)

Нафтатранс -40% (1,2%)

сейчас Монополия -14% в первый день (0,4%)

Уральская Сталь -7% в первый день (0,3%)

Продав все эти компании в первый день я бы потерял 4% от портфеля. Опять же учтено дневное падение, мне не нужна высокая ликвидность чтобы выйти из позиции и возможно в течение дня были лучшие цены. Если даже две компании уходят в дефолт, потери 6%.

Конечно это статистическая выборка автора и все крутится вокруг “если”,”вдруг”,”может быть”. При этом все данные компании должны еще попасть в один портфель.

Вывод у меня простой. Лучше я потеряю 0,4-1% в первый день и переложусь в другую компанию, которая начнет приносить доход. Чем буду сидеть и ждать с моря погоды, какие-то компании выживают и платят дальше, другие уходят в дефолт и там потеря 3% неизбежна.

Цель — научится работать с ВДО, вести портфель, правильно отбирать компании и минимизировать риски.

Я собрал ВДО портфель на 100 т. р., да небольшой, но он сделан для эксперимента, для отработки стратегии, дисциплины и самообучения. Диверсификация это база, изучение компаний (отчеты, стратегии бизнеса и тд.) Но инвестируя в ВДО, я понимаю, что будут снижения рейтинга, задержки по выплатам, проблемы и дефолты. Вот тут и вопрос, как быть? Когда продавать? На первых новостях, что-то пошло не так или вообще не продавать?

Сразу пришло на ум три варианта, как действовать в случае плохих новостей:

- Продать всю позицию сразу

- Разбираться, не спешить

- Держать, будь что будет

Примерный расчет по Монополии:

- Продаем сразу в первый день. Облигации упали на 12-16% в разных выпусках. Возьмем средние 14%, при моей диверсификации 3% потеря составит 0,4% от портфеля

- Разбираться. Здесь нужно иметь высокую квалификацию, чтобы учесть все нюансы, понимать что у компании со средствами и какова реальная ситуация, либо просто быть инсайдером. Мне не подходит, инсайдов не имею ни по каким компаниям. А знать что там творится с деньгами и смогут ли они заплатить, это только верить каким то вбросам, действительную информацию рядовой инвестор вряд ли получит.

- Держать. Тут ставка, выживут или нет. Потери 0 — 3% от портфеля в зависимости от исхода ситуации. При диверсификации 3% на эмитента.

Борец -18% в первый день (0,54%)

Гарант инвест -40% в первый день (1,2%)

облигации Самолет падали на 15-20% (0,5%)

Нафтатранс -40% (1,2%)

сейчас Монополия -14% в первый день (0,4%)

Уральская Сталь -7% в первый день (0,3%)

Продав все эти компании в первый день я бы потерял 4% от портфеля. Опять же учтено дневное падение, мне не нужна высокая ликвидность чтобы выйти из позиции и возможно в течение дня были лучшие цены. Если даже две компании уходят в дефолт, потери 6%.

Конечно это статистическая выборка автора и все крутится вокруг “если”,”вдруг”,”может быть”. При этом все данные компании должны еще попасть в один портфель.

Вывод у меня простой. Лучше я потеряю 0,4-1% в первый день и переложусь в другую компанию, которая начнет приносить доход. Чем буду сидеть и ждать с моря погоды, какие-то компании выживают и платят дальше, другие уходят в дефолт и там потеря 3% неизбежна.

Цель — научится работать с ВДО, вести портфель, правильно отбирать компании и минимизировать риски.

1.6К |

Читайте на SMART-LAB:

Ключевая ставка должна помочь росту котировок

Драме с новыми дефолтами и новым ростом облигационных доходностей ЦБ в пятницу противопоставил снижение ключевой ставки с 16 до 15,5%. Не...

06:19

GBP/USD: «Старый джентльмен» поймал попутный ветер

«Кабель» оттолкнулся от пробитого нисходящего канала, сформировав при этом свечную модель «Бычье поглощение» (хотя, учитывая вторую свечу в виде...

22:38

А вот вопрос: в чем смысл брать ВДО в этом случае, если можно можно взять более рейтинговые бумаги и «условно гарантировано» получить практически ту же доходность, что и портфель с просевшими ВДО? Как по мне, для ВДО стоит придерживаться краткосрочной (получить высокий ежемесячного купон), либо спекулятивной (поиграть с ценой) стратегии. Либо же залетать на размещении (потом тут же слить на вторичке) или заходить в период первого купона (уж первый-то купон явно заплатят). И в обязательном порядке нужно смотреть в центре раскрытия информации наличие маркет-мейкера (как правило, эмитенты раскрывают этот сущ. факт, хоть от них закон уже этого не требует).

Я полез в ВДО по большей части испытать себя, поэкспериментировать, что у меня получится. Сейчас малая часть в ВДО, так же параллельно есть другие портфели. Через год посмотрю, сравню, стоит ли оно того.

Индекс ВДО обгоняет корпоративные и гос облигации. Интересно, как будет у меня

Андрей, конечно, индекс лучше себя покажет, там же не все ВДО дефолтнули и просели 😂. А так, желаю успехов с портфелем, не забудьте поделиться потом, потому что мне лично интересно! Спасибо!

«А вот вопрос: в чем смысл брать ВДО в этом случае, если можно можно взять более рейтинговые бумаги и «условно гарантировано» получить практически ту же доходность, что и портфель с просевшими ВДО?»

Разумеется есть смысл их брать — это бизнес сектор который идёт своей тропой, высокие ставки и вера в открытый бизнес. ВДО — это самое светлое что есть на рынке MOEX имхо