Блог им. AntonKlevtsov

Макро-сентимент в графиках | ChartPack #132 (29.05.2024)

- 30 мая 2024, 14:06

- |

Разное

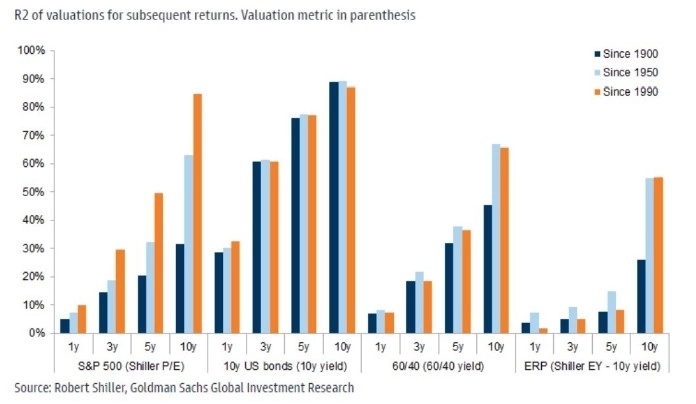

Оценки в целом имеют ограниченную предсказательную силу, особенно в отношении доходности в ближайшей перспективе, но на горизонте 10-ти лет, обращать на них внимание более чем имеет смысл:

Макро

Объем денежной массы в США за последний год увеличился на +0,6%, что стало первым ростом в годовом исчислении с ноября 2022 года:

Индекс деловой активности в производственном секторе Далласа в мае упал сильнее до 4-месячного минимума со значением -19,4 (консенсус -14, -14,5 ранее):

Индекс потребительской уверенности вырос до 102, (консенсус 96, 97 ранее) несмотря на то, что компонент ожиданий продолжает оказывать негативное влияние. Мнения о рынке труда остаются позитивными — процент тех, кто говорит, что работу трудно найти, остается вблизи исторических минимумов:

Рынок жилья

Национальный индекс цен на жилье Case-Shiller в марте вырос на +0,3% м/м (14-й рост подряд) и составил +6,5% г/г (ранее +6,5% г/г):

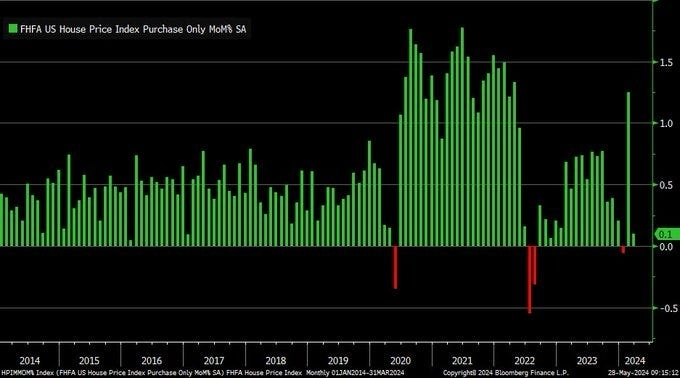

Индекс цен на жилье FHFA вырос на +0,1% м/м (консенсус +0,5%, +1,2% ранее), не считая снижения в январе этого года, это самый слабый рост за более чем год:

Что делают другие?

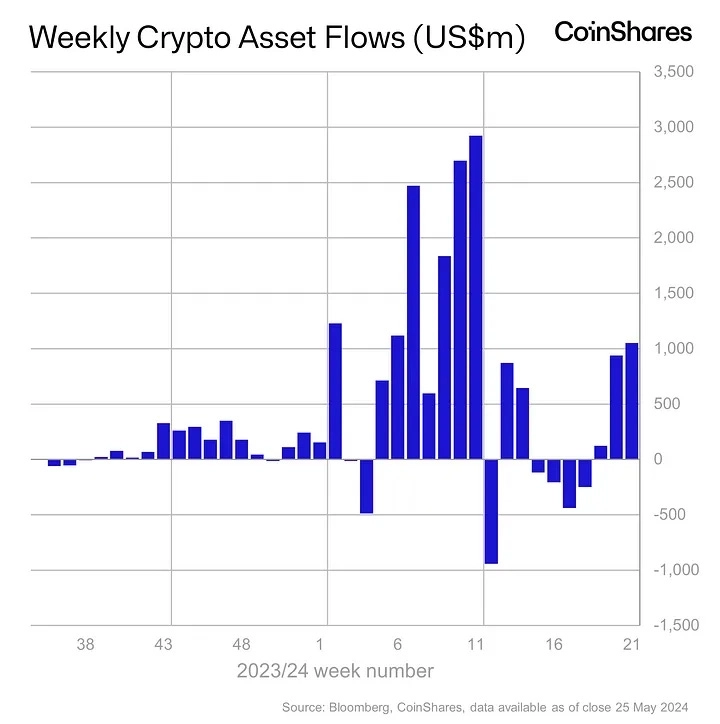

Приток инвестиций в криптовалюты наблюдается уже три недели подряд, на этой неделе приток составил +$1,05 млрд, а совокупный приток достиг рекордных +$14,9 млрд за год:

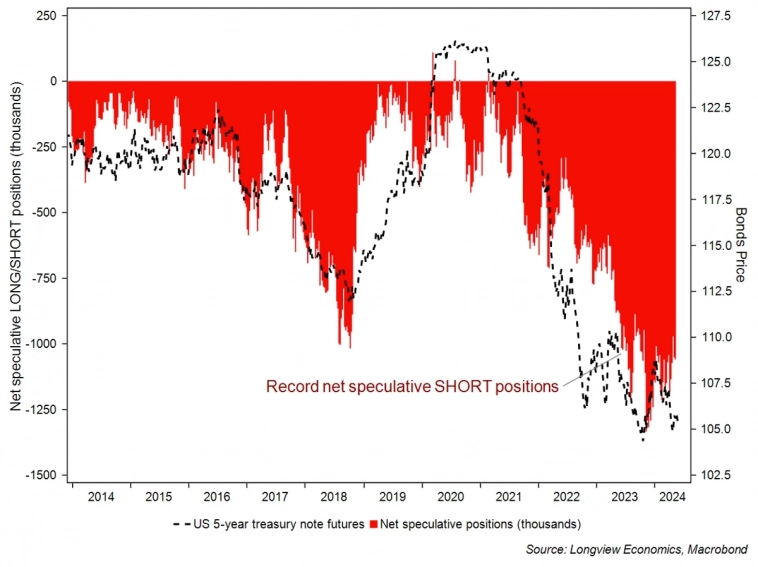

Совокупное позиционирование по 5-летним казначейским облигациям сейчас является экстремально коротким (на 1,06 млн контрактов больше коротких позиций, чем длинных), что отражает значительную медвежью позицию в отношении этой части кривой:

Цены на сырую нефть падают, но мелкие трейдеры переходят к увеличению чистой длинной позиции. Когда наблюдались подобные скачки позиций во время падения цен, это обычно означало, что падение будет продолжаться ещё некоторое время:

Институциональные инвесторы

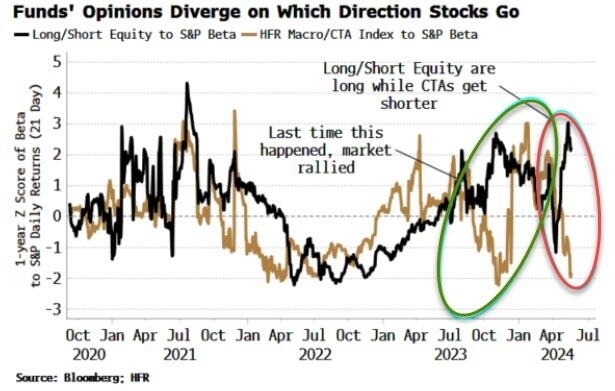

CTA сокращают позиции по фондовому рынку, в то время как long/short фонды наращивают позиции. В последний раз такое происходило в ноябре, когда long/short фонды были позиционированы правильно, и рынок бурно рос в течение следующих пяти месяцев:

В целом, акции компаний мега-капитализации технологического сектора занимают в портфелях институциональных инвесторов пониженный вес по сравнению с весом этих компаний в индексе S&P 500:

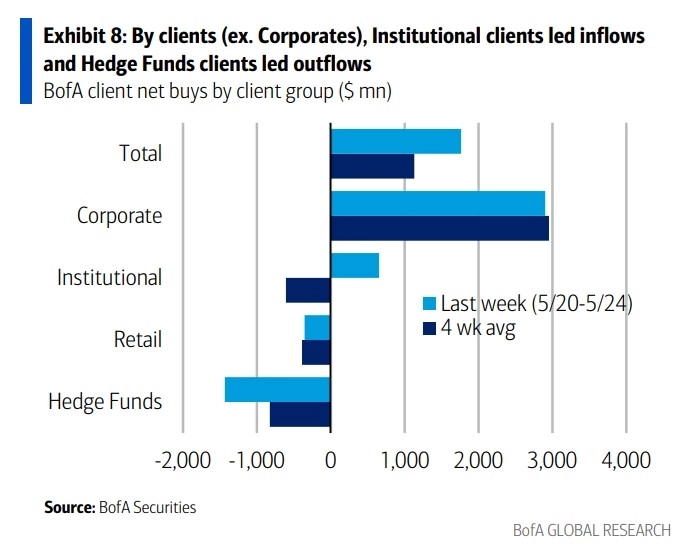

Хедж-фонды, являющиеся клиентами Bank of America, продавали акции США за последнюю неделю:

Индексы

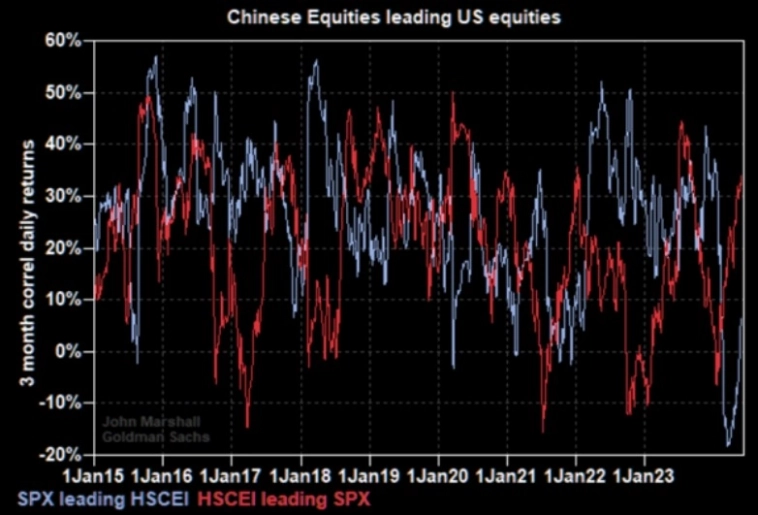

Аналитик Goldman Sachs Маршалл пишет: «Китайский и американский фондовые рынки открываются в разное время и не пересекаются. Это позволяет отслеживать, какие движения рынка коррелируют с движениями другого рынка накануне вечером. Исторически SPX часто опережает HSCEI, но в последнее время HSCEI лучше предсказывает будущие показатели SPX. Это указывает на то, что американские инвесторы необычно сосредоточены на событиях в Китае или на ночном потоке информации, что побуждает их уделять повышенное внимание новостям из Азии»:

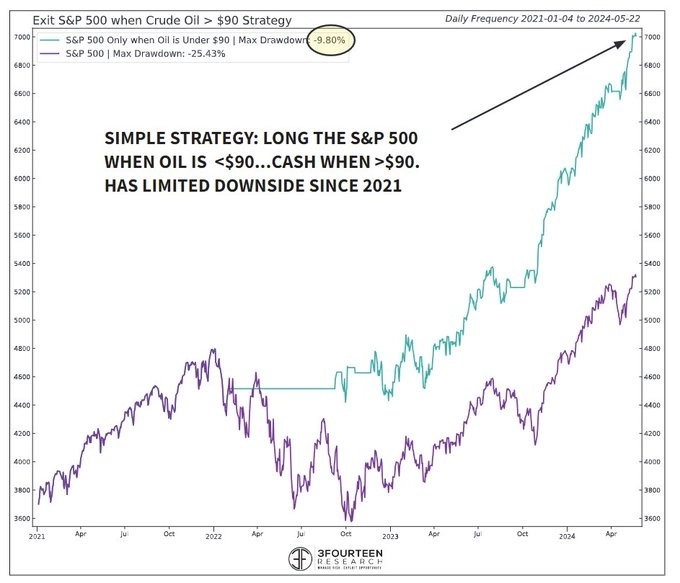

Вот (слишком) простое правило фондового рынка от аналитиков 3Fourteen Research, которое работает уже несколько лет: лонг по S&P 500, когда нефть <$90, кэш-позиция, когда нефть >$90. С 2021 года это правило сокращает все просадки и захватывает большую часть апсайда, поскольку нефть вызывает инфляционные настроения/ожидания:

Совокупное количество технических «предупреждений» по Nasdaq растет. Сейчас оно достигло уровня, превышенного лишь 3 раза с 1986 года: Пик в 1990 году, в 2000 году и в 2007 году:

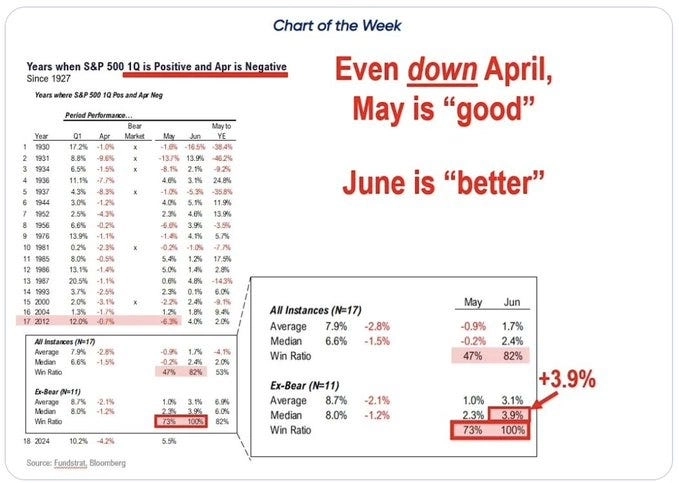

<img title=«Совокупное количество технических „предупреждений“ по Nasdaq» src="/uploads/2024/images/21/06/19/2024/05/30/827c40.webp" alt=«Совокупное количество технических „предупреждений“ по Nasdaq» />Положительная доходность по индексу S&P 500 в 1 квартале, за которым следовала отрицательная доходность в апреле, на бычьем рынке дал положительную доходность в июне абсолютно каждый раз с 1930 года:

Исторически замедление ВВП в совокупности с ускорением роста прибыли на акцию были наилучшей макросредой для акций:

EPS

Лишь 296 компаний из индекса S&P 500 увеличили выручку по сравнению с предыдущим годом, что свидетельствует о самом слабом росте выручки с 2020 года:

Рост прибыли на акцию является опережающим на 3 квартала индикатором капитальных вложений, и продолжающийся рост прибыли позволяет предположить, что в ближайшие кварталы мы увидим значительное оживление инвестиций в основной капитал предприятий:

Несмотря на опасения по поводу высоких ожиданий на второе полугодие, оценки прибыли на оставшуюся часть 2024 года немного выросли по сравнению с предыдущим кварталом, во главе с сектором энергетики:

Успехов в торговле!

📌 Больше полезного контента на эти и другие темы вы найдете в моем Телеграм канале «Антон Клевцов»: https://t.me/traderanswers

теги блога Антон Клевцов

- DXY

- индекс доллара

- инфляция США

- статистика

- AI

- Baidu

- ChatGPT

- Ernie

- nvidia

- S&P500

- S&P500 фьючерс

- treasuries

- акции

- акции США

- Джером Пауэлл

- ИИ

- иностранные акции

- искусственный интеллект

- макроэкономика

- макроэкономика США

- мировая экономика

- рынок США

- рынок труда США

- ставка фрс сша

- трейдинг

- ФРС США

- экономика Китая

- экономика России

- экономика США

- экономический дайджест