экономлизинг

Главное на рынке облигаций на 19.02.2024

- 19 февраля 2024, 13:28

- |

- «Автодом» сегодня начнет размещение трехлетних облигаций серии 001P-02 объемом 5 млрд рублей. Регистрационный номер — 4B02-02-12586-A-001P. Бумаги включены во Второй уровень котировального списка. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежеквартальные. Кредитный рейтинг эмитента — ruA- со стабильным прогнозом от «Эксперта РА».

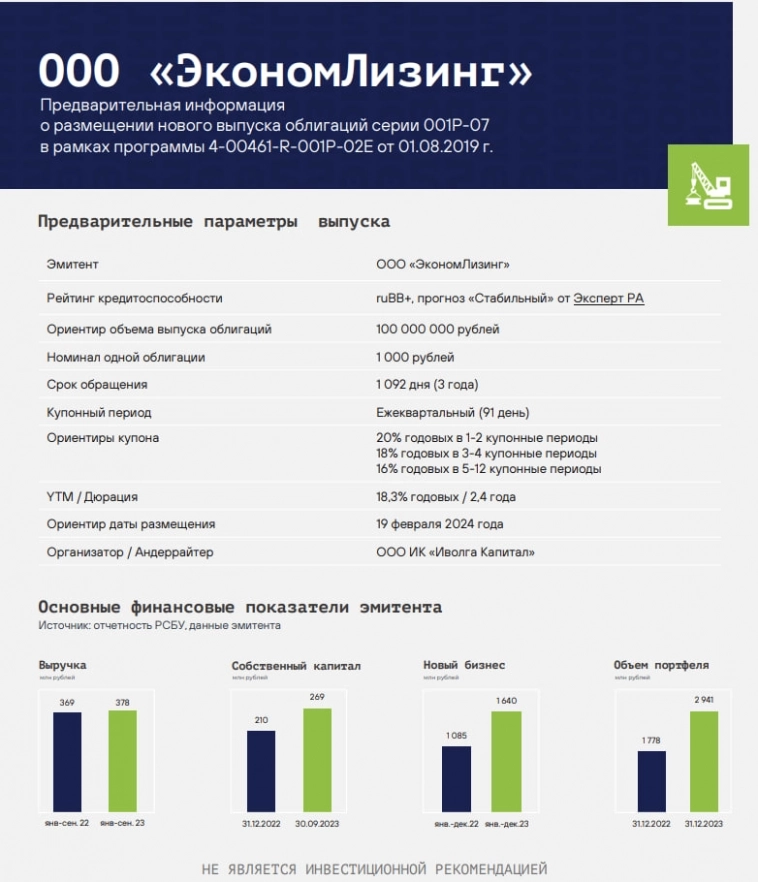

- «ЭкономЛизинг» сегодня начнет размещение трехлетних облигаций серии 001P-07 объемом 100 млн рублей. Регистрационный номер — 4B02-07-00461-R-001P. Ставка 1-2-го купонов установлена на уровне 20% годовых, 3-4-го купонов — 18% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

- «МФК «Кэшдрайв» сегодня, 19 февраля, начинает размещение по закрытой подписке трехлетних коммерческих облигаций серии КО-П11 объемом 130 млн рублей. Ставка 1-4-го купонов установлена на уровне 15,75% годовых. Потенциальные покупатели бумаг — клиенты Экспобанка.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Как участвовать в сегодняшнем размещении облигаций ЭкономЛизинг 07 (ruBB+, 100 млн р., дюрация 2,4 года, YTM 18,3% годовых)?

- 19 февраля 2024, 08:11

- |

Скрипт для участия в сегодняшнем размещении 7-го ВЫПУСКА ОБЛИГАЦИЙ ЭКОНОМЛИЗИНГ:

— Полное / краткое наименование: ЭкономЛизинг 001Р-07 / ЭконЛиз1Р7

— ISIN: RU000A107SX3

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 19 февраля:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️❗️ Вероятность, что будут исполнены заявки, не подтвержденные через телеграм-бот @ivolgacapital_bot, есть, но непредсказуемая

____________________________

Обобщенные параметры выпуска:

Кредитный рейтинг эмитента: ruBB+

Сумма размещения: 100 млн руб.

Ежеквартальный купон

Ставка:

20% годовых в 1-2 купонные периоды

18% годовых в 3-4 купонные периоды

16% годовых в 5-12 купонные периоды

YTM / Дюрация: 18,3% годовых / 2,4 года

( Читать дальше )

Скрипт участия в первичном размещении облигаций ЭкономЛизинг 07 (ruBB+, 100 млн р., дюрация 2,4 года, YTM 18,3% годовых)

- 16 февраля 2024, 12:10

- |

В понедельник 19 февраля — СТАРТ РАЗМЕЩЕНИЯ 7-го ВЫПУСКА ОБЛИГАЦИЙ ЭКОНОМЛИЗИНГ

Скрипт для участия в первичном размещении:

— Полное / краткое наименование: ЭкономЛизинг 001Р-07 / ЭконЛиз1Р7

— ISIN: RU000A107SX3

— Контрагент (партнер): ИВОЛГАКАП [MC0478600000]

— Режим торгов: первичное размещение

— Код расчетов: Z0

— Цена: 100% от номинала (номинал 1 000 руб.)

Время приема заявок 19 февраля:

с 10:00 до 13:00 МСК, с 16:45 до 18:30 МСК (с перерывом на клиринг)

❗️Пожалуйста, направьте номер выставленной заявки в телеграм-бот ИК Иволга Капитал @ivolgacapital_bot в числовом формате (пример 12345678910)

❗️❗️ А также, если планируете поучаствовать в размещении, пожалуйста, напишите нам о своем желании заранее (сюда же, в @ivolgacapital_bot)

Обобщенные параметры выпуска:

Кредитный рейтинг эмитента: ruBB+

Сумма размещения: 100 млн руб.

Ежеквартальный купон

Ставка:

20% годовых в 1-2 купонные периоды

18% годовых в 3-4 купонные периоды

16% годовых в 5-12 купонные периоды

( Читать дальше )

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 16 февраля 2024, 11:14

- |

- На 19 февраля запланировано размещение нового выпуска ЭкономЛизинг (ruBB+, 100 млн руб., купон ежеквартальный, 20% годовых в 1-2, 18% в 3-4, 16% в 5-12 купонные периоды)

- МФК Быстроденьги-2Р5 (ruBB, 250 млн руб., YTM 23,1% годовых) размещен на 98%. Интервью с эмитентом

- БИЗНЕС АЛЬЯНС 001P-04 (BB(RU) с позитивным прогнозом, 500 млн руб., YTM 19,2% годовых) размещен на 43%.Интервью с эмитентом

( Читать дальше )

«Лизинги» поймали волну

- 15 февраля 2024, 12:34

- |

Лизинговый рынок в России не только восстановился до рекордных объемов мирного времени, но и превысил их. Правда, чтобы соответствовать ожиданиям клиентов, лизингодателям приходится проявлять высокую адаптивность, открывая для себя новые ниши. В 2024 г. положительная динамика сохранится, хотя темпы будут заметно скромнее. Но, как и прежде, лизинговые компании намерены расти с опорой на инвесторов публичного долгового рынка.

Лизингодатели прирастают биржей

В 2023 г. лизинговые компании стали безусловными лидерами рынка публичного долга по числу займов. По данным Boomin, в 2023 г. на биржу вышли 20 лизингодателей с 38-ю новыми выпусками облигаций на общую сумму 31,4 млрд рублей. Выборка включила как классические высокодоходные облигации (ВДО) — с кредитным рейтингом от ВВВ и ниже, либо без рейтинга, — так и нижний уровень инвестгрейда (от А- до ВВВ+), — то есть, наиболее востребованные розничными инвесторами бумаги.

Объем привлеченных лизинговыми компаниями инвестиций в 2023 г.

( Читать дальше )

Главное на рынке облигаций на 15.02.2024

- 15 февраля 2024, 12:21

- |

- «Ника» сегодня начинает размещение пятилетних облигаций серии 001P-03 объемом 200 млн рублей. Регистрационный номер — 4B02-03-00636-R-001P. Бумаги включены в Сектор роста. Ставка купона установлена на уровне 19% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация, а также call-опцион. Организатор — «ИВА Партнерс». Кредитный рейтинг эмитента — B|ru| со стабильным прогнозом от НРА.

- «Симпл Солюшнз Кэпитл» сегодня начинает размещение десятилетних облигаций объемом 500 млн рублей. Регистрационный номер — 4B02-01-11902-K-001P. Ставка 1-го купона установлена на уровне 19% годовых. Купоны ежемесячные, переменные. По выпуску предусмотрена трехлетняя оферта.

- «ЭкономЛизинг» планирует 19 февраля начать размещение трехлетних облигаций серии 001P-07 объемом 100 млн рублей. Ориентир ставки 1-2-го купонов — 20% годовых, 3-4-го купонов — 18% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Организатор — ИК «Иволга Капитал». Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

"ЭкономЛизинг" планирует 19 февраля начать размещение облигаций на 100 млн.рублей

- 14 февраля 2024, 15:43

- |

ООО «ЭкономЛизинг» – универсальная лизинговая компания. В портфеле компании более 15 видов оборудования, преобладают строительная и дорожно-строительная техника, а также легковой и грузовой автотранспорт. Около 90% клиентов компании являются предприятиями малого и среднего бизнеса.

Старт размещения 19 февраля

- Наименование: ЭконЛиз-001P-07

- Рейтинг: ВВ+ (Эксперт РА, прогноз «Стабильный»)

- Купон: (квартальный)

- 1-2 купон 20%

- 3-4 купон 18%

- 5-12 купон 16%

- Срок обращения: 3 года

- Объем: 100 млн.₽

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 рублей

- Организатор: ИК «Иволга капитал»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Анонс размещения нового выпуска облигаций ЭкономЛизинг (ruBB+, 100 млн руб., ставка купона 20% годовых первые полгода)

- 14 февраля 2024, 11:54

- |

Старт (и, вероятно. финиш) размещения — 19 февраля, в следующий понедельник

Предварительные параметры нового выпуска ЛК ЭкономЛизинг (ruВВ+):

— 100 млн руб.,

— 3 года,

— Ежеквартальный купон

— Ставка купона: 20% годовых — 1-2 купонные периоды, 18% — 3-4 купонные периоды, 16% — 5-12 купонные периоды

Организатор размещения — ИК Иволга Капитал

Больше информации — в тизере выпуска

Прием предварительных заявок — в телеграм-боте организатора @ivolgacapital_bot

Ссылка на раскрытие информации ООО ЭкономЛизинг (включая публикацию эмиссионных документов)

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Главное на рынке облигаций на 01.02.2024

- 01 февраля 2024, 11:23

- |

- Московская биржа зарегистрировала выпуск облигаций «ЭкономЛизинг» серии 001Р-07. Регистрационный номер — 4B02-07-00461-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

- Московская биржа зарегистрировала выпуск облигаций МФК «Саммит» серии 001P-03. Регистрационный номер — 4B02-03-00098-L-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

- «Лизинг-Трейд» установил ставку 19-24-го купонов облигаций серии 001Р-05 на уровне 19% годовых, 25-30-го купонов — 18% годовых, 31-36-го купонов — 16% годовых, 37-60-го купонов —15% годовых. Купоны ежемесячные. По выпуску 22 февраля предстоит оферта. Агентом по приобретению выступит ИК «Иволга Капитал».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал