фьчерс

Фандинг USDRUBF - выгоднее Si?

- 06 мая 2024, 17:18

- |

Уважаемые эксперты по фьючерсам, подскажите правильно ли я мыслю что при условии среднего фандинга USDRUBF= 5 коп.

Годовая плата за long 1 контракта USDRUBF составит 12 500 руб (250 рабочих дней * 0,05 рублей * $1000)?

То есть удержание USDRUBF на горизонте года будет стоить 13,7% в рублях (12 500 / 91 000)??

Правильно ли я рассуждаю? Цель — сравнить что выгоднее держать на долгосроке USDRUBF vs Si

Если есть еще подводные камни на вечном фьючерсе подскажите плз. Насколько помню, там есть вероятность невольно выйти на поставку?

- комментировать

- ★1

- Комментарии ( 13 )

Сделка по фьючерсу на Газпром

- 02 апреля 2024, 21:28

- |

Сейчас сделка вышла в плюс! Продолжаю наблюдать.

Не для всех (фьючерсы на ММВБ)

- 30 марта 2024, 14:00

- |

Облигации по истечению 1 квартала дадут проценты, хоть для многих тутошних трейдеров и мелочь, а для нас значительно (моя месячная зарплата со всеми надбавками).

Но дело не в этом. Начал я торговать на срочке с 40 тысяч на мамбе. Первые дни много времени занимала настройка терминала. Хоть шаблоны и помогают, но не во всем (например, настройка индикаторов). Да-да, я использую индикаторы, но не в роли ведущего, а как математической оценки положения по инструменту. Я не аналитик, я — синтетик. Для меня синтез различных информаций, как необходимая тренировка ума, мозга.

С чего я начал, прежде чем начал торговать?

1. Выбор инструментов, которые интересны мне и вполне понятны. Основными параметрами выбора являются доступность, ликвидность, понятность инструмента. Об этом я в своем блоге писал.

2. Расчет объема количества инструментов в зависимости от депо, цена шага. Эта именно та мелочь, о которой многие не думают.

Покажу это на примере своего депо в размере 40 тысяч (кстати по итогам торгов 15 дней марта оно чуть превысило 53 тысяч).

( Читать дальше )

Охота на МаркетМейкера во фьючерсах и опционах на курс доллара - Si - Выпуск #5

- 22 января 2024, 09:49

- |

По понедельникам следите за обновлениями и также садитесь в вагон с ММ.

=====

Прошедшая неделя не принесла активности, которую ждали в Si. Объёмы не выросли. Физики понемногу сократили шорты и нарастили лонги.

А вот у юр.лиц происходит какая-то интересная движуха. Они планомерно закрывают друг об друга позы в Si, и вот уже ОП у юриков меньше, чем на старте квартала. Это подозрительно 😐 Похоже, Макар закрыаает у себя на счетах накопленные встречные позы. А зачем ему это? Раньше так не делал.

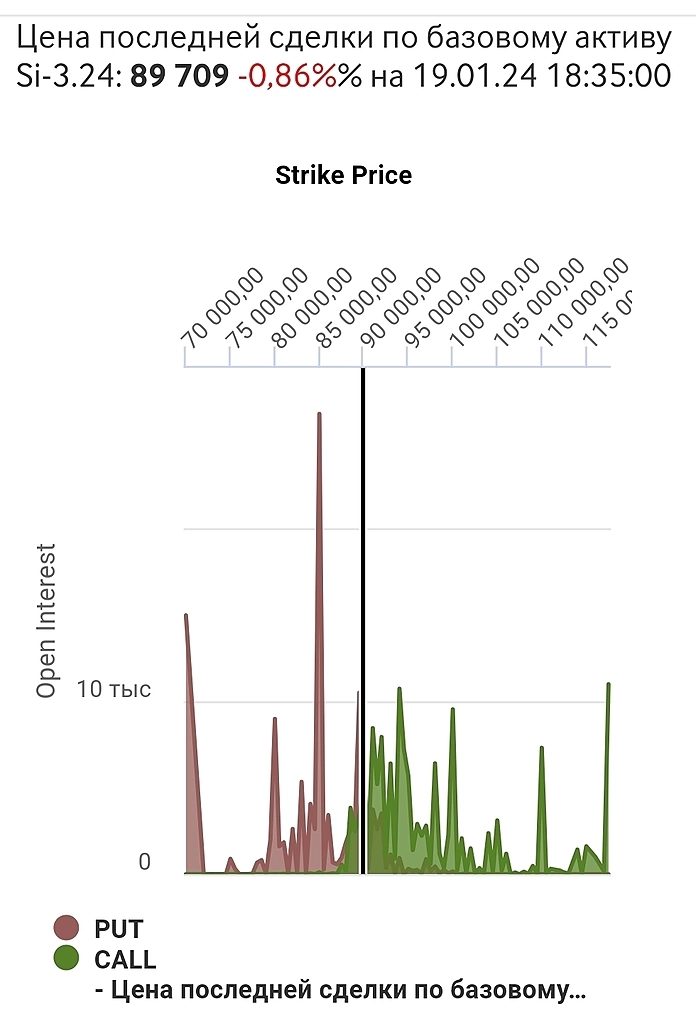

Средняя цена набранных стартовых поз во фьючерсе примерно 91000 руб — следим, как будет меняться средняя цена позы. От этого будет зависеть интерес ММ. Ну, и наш, интерес тоже. И уже видно, что покупатели в лёгком проигрыше.

В опционах активности практически нет. Потихоньку растёт ОИ в путах на страйк 85000. Вообще образовался коридор между страйками 85000 и 90000. Похоже экспирация квартала в этом коридоре и случится.

( Читать дальше )

Синица professional. Как грамотно продавать опционы. Контроль риска

- 21 декабря 2023, 18:33

- |

Стратегия Синица основана на умеренном заработке 0,5-1% от капитала в неделю за цикл построения с понедельника по четверг. В 19:00 позиция закрывается автоматически, принося прибыль. При этом не нужно гадать, куда пойдет рынок.

Если базовый актив – фьючерс на индекс РТС, остается в заданном диапазоне цен: не выше указанной и не ниже указанной, то получится профит. РТС стоит на месте – трейдер зарабатывает, умеренно растет до указанного предела – профит, аналогично снижается – тоже получаем прибыль. Прибыль имеет заранее фиксированное значение – стоимость опционов, которые мы продаем.

Продажа опционов всегда считалась рискованной торговлей. Если актив выходит за заданные пределы, то значение, составляющее разницу, и будет убытком по каждому проданному опциону. Если рынок начинает активно двигаться, даже не доходя до заданных пределов, то текущее значение вариационной маржи может быть отрицательным. Это даст негативную эластику капитала.

- Рассказываем в статье, как продавать опционы с плановой доходностью 0,5-1% в неделю с крайне высокой стабильностью вармаржи с более высокой ликвидностью.

( Читать дальше )

Ожидаемое одобрение биткоин-ETF повысило ОИ к биткоин-фьючерсам

- 25 октября 2023, 08:38

- |

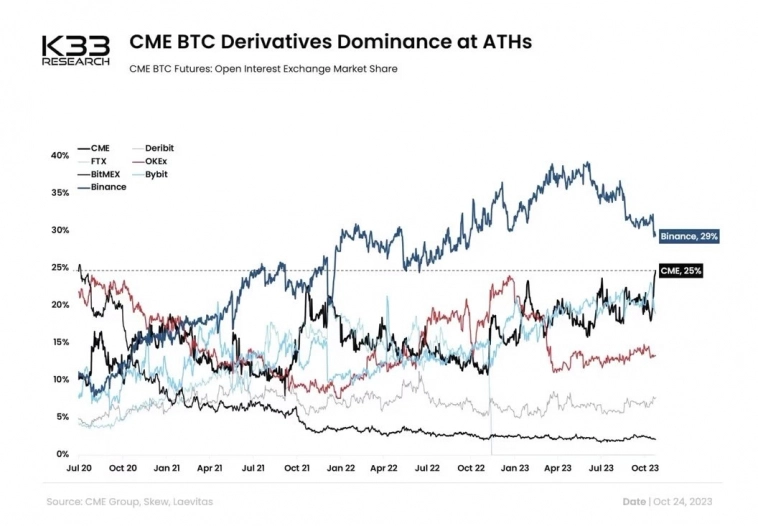

Результаты исследования K33 Research подчёркивают рост открытого интереса по биткоин-фьючерсов CME за пределы 100 000 BTC, что является новым рекордом.

Благодаря этому скачку теперь CME контролирует 25% рынка, сокращая разрыв с лидером в секторе фьючерсов Binance до 4%. 23 октября также произошёл заметный рост объёма опционов CME и ОИ, связанных с фьючерсами на BTC.

Deribit не сильно отстаёт: там фьючерсы и опционы демонстрируют значительный рост. ОИ биткоин-опционов платформы превысил отметку в $12 млрд, а ОИ фьючерсов на биткоины приближается к миллиарду.

По своей сути ОИ даёт представление об общей активности и движении капитала на фьючерсном рынке. Когда ОИ растёт, это обычно сигнализирует о воодушевлении рынка, тогда как снижение может указывать на падение интереса.

По состоянию на 23 октября Binance сообщила о колоссальной цифре ОИ по фьючерсам на биткоины на сумму $12,08 млрд. Другими важными игроками в сфере фьючерсов являются Bitget, Okx, Gate.io, Kucoin и Bitmex. Dydx и Crypto.com также стали свидетелями всплеска этого показателя. Во многом это объясняется потенциальным одобрением спотового биржевого биткоин-фонда (ETF).

( Читать дальше )

Завьялов Илья Николаевич GMX V2 (Ч2).

- 11 октября 2023, 09:06

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Хотя модель GLP имела свои достоинства и уникальные особенности, переход к GMX v2 направлен на предложение более эффективного с точки зрения капитала и гибкого способа получения экспозиции к децентрализованной торговле перпами.

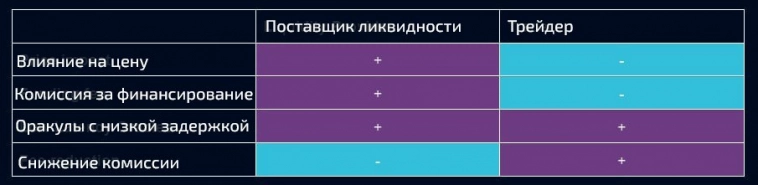

С точки зрения пользователя это переводится в ключевые улучшения в следующих областях:

GMX v2

В отличие от GMX v1, где трейдеры осуществляли обмен против корзины активов, которые самостоятельно перебалансировались в виде $GLP, в GMX v2 ликвидность предоставляется через отдельные пулы GM, также известные как пулы GMX Market. Эти пулы позволяют пользователям заниматься торговлей с плечом, займами и обменами.

Отметим, что некоторые рынки будут помечены как рынки ТОЛЬКО-ДЛЯ-ОБМЕНА или ТОЛЬКО-ДЛЯ-СПОТ.

( Читать дальше )

Завьялов Илья Николаевич GMX V2 (Ч1).

- 10 октября 2023, 13:23

- |

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

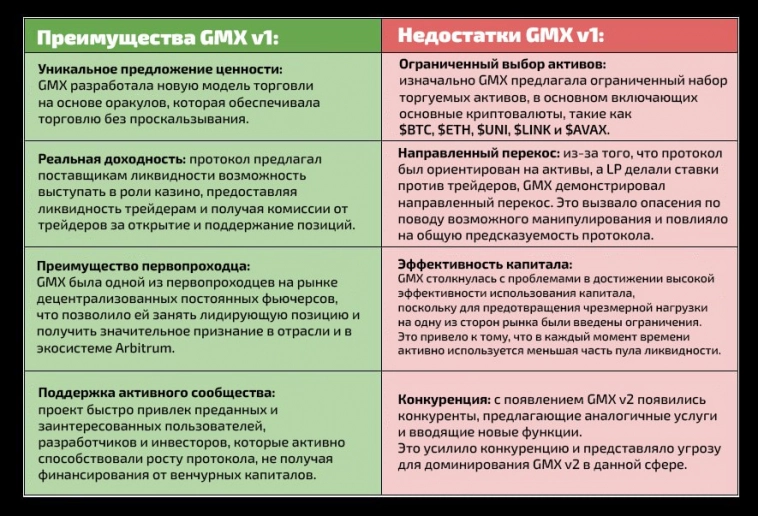

С v1 GMX показал выдающиеся результаты, взлетев с $20 в январе 2022 года до исторического максимума в $90. На фоне краха крупных гигантов DeFi, GMX вырисовывает свою собственную историю, продемонстрировав интерес к кредитному плечу как в бычьем, так и в медвежьем рынке.

В свои ранние дни GMX быстро добился успеха и сумел завоевать значительную часть рынка децентрализованных перпов, достигнув до 90% рыночной доли. Однако, когда протокол стал привлекать больше внимания, его слабые стороны стали более очевидными.

Почему GMX v2?

Вследствие успеха протокола на него обратили внимание больше людей, и его слабые стороны стали очевидными. На этом этапе команда осознала важность решения этих проблем, чтобы сохранить конкурентное преимущество и удерживать позицию лидера. В результате протокол претерпел значительные модернизации и улучшения в своей последней версии, GMX v2.

( Читать дальше )

На сентябрь 2023 года запланирован запуск торгов «вечным» фьючерсом на индекс Московской биржи - компания

- 28 августа 2023, 08:09

- |

Также в сентябре планируется запуск расчетного фьючерса на российский сахар. 25 августа торговая площадка начала расчет ежедневного индекса сахара.

Патрикеева напомнила, что первый «вечный» фьючерс появился на Мосбирже в апреле 2022 года, с тех пор суммарный объем торгов всеми инструментами этого семейства превысил ₽1 трлн.

«Число активных клиентов на всех «вечных» контрактах более 30 тыс. человек. На текущий момент открытый интерес составляет более ₽50 млрд. Инструмент востребован широким кругом участников, в том числе как физическими лицами, так и банками, которые хеджируют свои валютные позиции», — приводит статистику представитель Мосбиржи.

( Читать дальше )

Теперь я почти миллионер! но хочется больше

- 16 июня 2023, 02:46

- |

Так, как я вчера на «шорте» фьючерса серебра заработал с 1 контракта 536 рублей, я почувствовал вкус легких денег. Хочу еще и так, что бы не сильно думать.

Посоветуйте куда вложиться, быстро заработать, акции, фьючерсы. Принимаются любые безумные идеи. Бюджет 100 000 рублей срок инвестиций месяц. Хочу купить себе компьютерное кресло новое.

Опционы не предлагать вы про них ничего не знаете. Про опционы знает @Карлсон, но он познал дзен и говорит про какие-то бабочки и птички :)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал