фрс

перегнула ли ФРС палку?

- 19 мая 2020, 14:32

- |

Все рецессии можно разделить на две группы. Первые являются циклическими, т. е. спады происходят с некоторой регулярностью по мере нарастания в экономике излишков. На сглаживание системы и преодоление кризиса обычно требуется 12-18 месяцев.

Ко второй категории относятся рецессии, спровоцированные кризисными событиями. Они, как правило, намного короче по продолжительности и могут быть ограничены конкретными секторами. Одним из таких событий было землетрясение/цунами 2011 года в Японии, которое привело к временному спаду производства.

Понимание типа рецессионного цикла крайне важно для принятия правильных мер денежно-кредитного и бюджетного стимулирования. Можно провести аналогию с лечением болезни: приём неправильного лекарства может привести к непредвиденным последствиям.

Сейчас все ожидают перезапуска экономики, и отрицательная реакция рынков может оказаться очень краткосрочной. Многие полагают, что экономика сможет быстро восстановить позиции после окончания «шатдауна».

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 11 )

Только по рынку. ФРС, Пауэл, остановка торгов брокеры Robin Hood и Etrade.

- 18 мая 2020, 19:08

- |

В основном обсуждают его заявления про безработицу в США до 25 %, падение ВВП на 20 процентов и вероятность U-образного восстановления экономики. Хотя это просто констатация уже фактически свершившегося – и фантастическая безработица и рухнувшее производство и то, что вероятность U-всплеска есть, но не очень большая. Между тем, было сказано и много другого, в том числе — его высказывания по денежно-кредитной политике ФРС на ближайшее время.

Можно ли говорить о том, что вы просто завалили систему деньгами, спасая экономику?

Да. Мы сделали это.

Каким образом? Вы просто печатаете деньги?

Мы печатаем в цифровом виде. Как у центрального банка, у нас есть возможность создавать деньги в цифровом виде. И мы делаем это, покупая трежерис или другие облигации, гарантированные правительством. И это на самом деле увеличивает предложение денег.

Какими будут следующие шаги ФРС?

Для начала, первое, что мы можем сделать — это расширить наши существующие программы кредитования. Мы можем начать новые программы кредитования, если это будет необходимо. Мы можем изменить нашу стратегию покупки активов. Есть много вещей, которые мы можем сделать.

( Читать дальше )

Ультиматум для Пауэлла (или поговорим о фондовом рынке)

- 18 мая 2020, 14:53

- |

После фантастического отскока, произошедшего после массированного вливания ликвидности со стороны ФРС в апреле, восстановление фондового рынка США существенно замедлилось. Индексы в буквальном смысле «забуксовали» и для этого есть ряд серьезных причин.

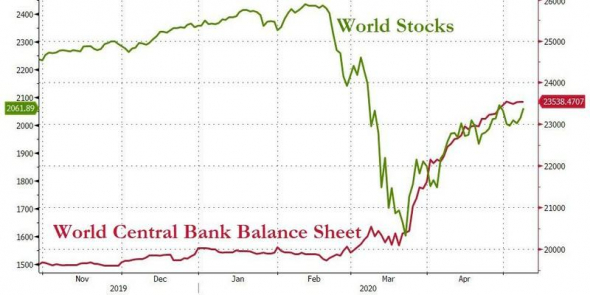

(Восстановление фондовых рынков по всему миру замедлилось (зеленая линия) после снижения объемов предоставляемой ликвидности от ведущих ЦБ (красная линия).

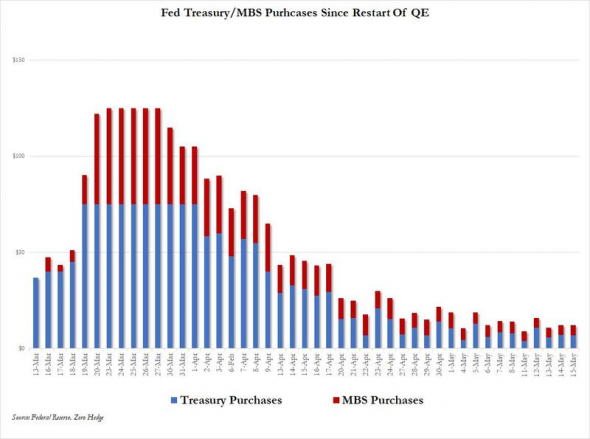

Главная состоит в серьезном сокращении объемов предоставляемой ликвидности от ФРС. Пауэлл пытается как можно быстрее «нормализовать» QEternity с целью сохранения контроля над процессами на денежном рынке.

( Читать дальше )

Комментарии главы ФРС Пауэлла на тв-шоу CBS

- 18 мая 2020, 09:17

- |

👉 Сокращение ВВП США может составить более 30% во 2 квартале

👉 Пик безработицы будет как в 1930-е, то есть около 25%

👉 Американская экономика не повторит Великую Депрессию

👉 Экономика будет еще лучше, чем до этого, и это не займет много времени

👉 Динамизм американской экономики и сильная финансовая система создадут условия для быстрого восстановления

👉 Мы не вернемся туда где были быстро, это не случится до конца года

👉 Причина неповторения Депрессии — бюджетные меры $3 трлн, одобренные конгрессом

👉 Причина кризиса — не пузырь активов, как в 1929, а вирус и остановка экономики

👉 Полное восстановление экономики может не случиться, пока не будет вакцины от коронавируса

👉 Если не будет второй волны вируса, американская экономика будет стабильно расти во 2й половине года

Если учесть что рынок растет утром, и золото подскочило на 1%+ к новым максимумам, возможно, рынки зацепились за слова Пауэлла о том, что "нет пределов тому, что мы можем сделать с нашими программами кредитования" (ну то есть напомнил, что QE их бесконечно).

Весеннее обострение в Еврозоне. Обзор на предстоящую неделю от 17.05.2020

- 17 мая 2020, 21:34

- |

По ФА…

1. Кризис Еврозоны

Ожидается, что на предстоящей неделе Еврокомиссия представит план по фонду восстановления экономики проблемных стран Еврозоны.

Один раз оглашение плана уже переносили на две недели и нет никаких гарантий, что на этот раз задержки не будет, но более вероятно, что план по фонду восстановления будет представлен на саммите минфинов Еврозоны во вторник.

Остается неясным, будет ли план представлен только минфинам стран Еврозоны для одобрения или внесения корректировок или же его сразу представят для всеобщего обозрения, но в любом случае утечки информации будут, что может привести к сильным движениям на всех финансовых рынках стран Еврозоны, особенно сильным движение будет на долговом рынке и, как следствие, на валютном.

Важен как размер фонда, так и соотношение кредитов и грантов.

Более вероятен размер фонда 1 трлн. евро и эта цифра заложена в ожидания инвесторов, больший размер увеличит аппетит к риску, меньший станет негативом.

Но более важно соотношение грантов и кредитов, в идеальном для роста евро варианте кредиты и гранты будут в пропорции 50% на 50%, но 30% грантов тоже будет позитивом при размере фонда восстановления не менее 1 трлн. евро, главное, чтобы не меньше.

( Читать дальше )

ФРС уничтожает население

- 17 мая 2020, 00:42

- |

elliotwave.org/2020/05/14/federalnaya-rezervnaya-sistema-i-eyo-prodolzhayushheesya-unichtozhenie-90-naseleniya/?utm_source=feedburner&utm_medium=feed&utm_campaign=Feed%3A+elliotwave%2FPXia+%28Аналитика+и+прогнозы+по+волнам+Эллиота%29

Данная статья является переводом с сайта zerohedge.com.

Заголовок может показаться спорным,

однако главная польза в том ,

что в этом материале на чётких примерах показана разница между реальной экономикой и виртуальной.

Ещё раз подтверждается старый прогноз:

чем хуже экономике – тем лучше рынкам.

Последние продолжают рост вопреки экономическому здравому смыслу на фоне удручающих прогнозов.

Федеральная резервная система,

по-видимому, продолжает свою миссию по уничтожению нижних 90%.

Единственный урок,

который мы четко усвоили после “большого финансового кризиса ” 2008 года,

заключается в том,

что меры денежно-кредитной и бюджетной политики не ведут к повышению уровня экономического богатства или процветания.

( Читать дальше )

Отказ от отрицательных ставок для ФРС США — это путь к потере контроля над денежным рынком

- 16 мая 2020, 17:00

- |

Итак, Пауэлл публично в очередной раз отказался от снижения ставок ниже нуля. В этом его поддержал, в том числе, Буллард. А уж он всегда был знатным голубем.

Однако данное решение уже в среднесрочной перспективе загоняет ФРС в угол. ЦБ полностью лишается пространства для маневра и, что самое главное, теряет контроль над денежным рынком. Это путь к монетарной катастрофе. Рассмотрим сложившуюся ситуацию подробнее.

Экономика США столкнулась с беспрецедентным падением своей активности из-за влияния коронавируса. Ожидания быстрого V-образного разворота по мере снятия карантинных ограничений постепенно сменяются все более депрессивными сценариями. Так, аналитики Goldman рассчитывают на полное восстановление экономики не раньше четвертого квартала 2021 года. И эта точка постепенно отодвигается все дальше:

( Читать дальше )

Денежный рынок США

- 15 мая 2020, 15:39

- |

Продолжаю обозревать ситуацию с долларовой ликвидностью, в этом выпуске будет коротко.

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

Начнем сводку по денежному рынку с обзора баланса ФРС

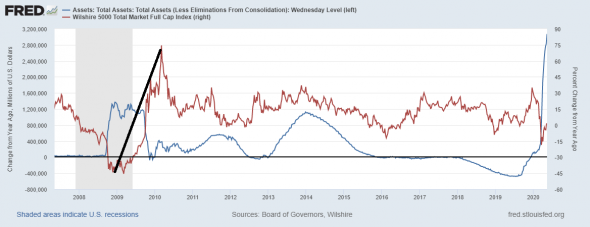

Синяя линия – это баланс ФРС в динамике от года к году, который за неделю вырос на 212 млрд долларов и продолжает ставить рекорды, подойдя впритык к отметке 7 трл долларов. За год баланс вырос на 3 трл долларов.

Красная линия – это динамика широкого индекса фондового рынка США от года к году, в индекс входит 5000 компаний, вместо 500 который входят в S&P500.

Как видим, в прошлый кризис, после роста баланса ФРС, фондовый рынок рос год без откатов.

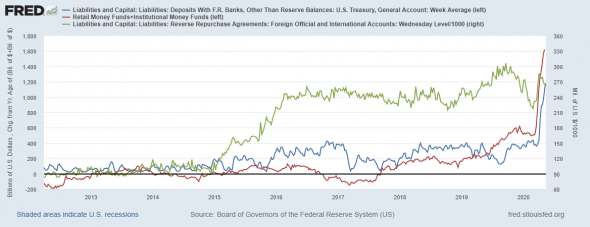

Далее разберем ситуацию с абсорбцией денежной массы, это процесс изменения ликвидности денег, т.е. из сбережений в расходы, и наоборот.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал