фрс

Обвал в денежном мультипликаторе указывает на дефляцию (перевод с deflation com)

- 26 мая 2020, 16:40

- |

Хорошо, оставайтесь со мной здесь на минуту, пока я закладываю некоторые основы: в денежной экономике денежный мультипликатор — это показатель, рассчитываемый как отношение денег коммерческих банков к деньгам центрального банка. В банковской системе с частичным резервированием коммерческие банки могут предоставлять кредиты (ссуды) в зависимости от суммы резервов, хранящихся в центральном банке. Проще говоря, именно поэтому количество «денег» в экономике в форме кредита намного превышает количество денег в центральном банке. Если один новый доллар резервных денег создается путем его печати, этот новый доллар следует умножить на многие другие доллары через систему коммерческих банков. Денежный мультипликатор спорное понятие, с такими учреждениями, как Банк Англии, его ярых критиков, так как не захватывал истинную динамику между деньгами центрального банка и деньгами в экономике. Тем не менее, он предлагает общее понимание того, что может происходить.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 25 )

Принципы финансовых взаимоотношений

- 25 мая 2020, 13:31

- |

В современном информационном потоке, бесконечно льющемся на наши головы, очень легко уйти в сторону от истины и более никогда не вернуться на путь понимания происходящих процессов. Когда на одно событие нам предлагается несколько объяснений причин данного события, возникает ощущения маркетплейса – процесс удовлетворения информационной потребности, построенный под интеллектуальный уровень каждого человека. Т.е. каждому по его знанию. Однако, существуют вопросы разбираться в которых необходимо каждому из нас.

Мировая экономика, в современном ее понимании та же система колониального управления, с некоторыми демократическими отличиями от классического колонизационного периода. Некоторые из ранее существовавших признаков классической колониальной системы давно обозначены исследователями и остались в прошлом. Таким образом, часть признаков потеряла свою актуальность, однако, другая часть существовавших ранее признаков осталась, получив новое развитие.

( Читать дальше )

Важные события криптоиндустрии

- 25 мая 2020, 12:35

- |

На фоне предположений о том, что таинственный создатель биткойнов Сатоши Накамото может продавать, биткойн резко упал в выходные, упав более чем на 10% с недельного максимума до менее чем 9 000 долларов в четверг. Сорок биткойнов, которые были добыты всего через месяц после появления криптовалюты в 2009 году, впервые перешли в другое русло, что отпугивает инвесторов, которые верят, что горстка ранних китов — анонимный Накамото и его окружение — сидят на биткойнах на миллиарды долларов .

Но не все инсайдеры потрясены. Венчурная фирма Andreessen Horowitz, которая в прошлом месяце объявила о создании крипто-фонда в размере 515 миллионов долларов, предполагает возможность «четвертого крипто-цикла», который вскоре может поднять цену биткойнов до новых максимумов. А комментарий председателя Федеральной резервной системы Джерома Пауэлла в минувшие выходные о том, что « у нас далеко не все боеприпасы », высветил ценностное предложение биткойнов для тех, кто боится инфляции во время продолжающегося экономического кризиса.

( Читать дальше )

Урсула должна удовлетворить всех. Обзор на предстоящую неделю от 24.05.2020

- 24 мая 2020, 22:22

- |

По ФА…

На уходящей неделе:

Протокол ФРС

Протокол ФРС на удивление оказался информативным.

Видимо, члены ФРС настолько напуганы предстоящим падением ВВП США и ростом безработицы на фоне страха перед повторной волной пандемии и перспективой получения вакцины от коронавируса только в следующем году, что практически не сомневаются в необходимости продолжительного периода мягкой монетарной политики до конца 2021 года.

Члены ФРС видят риски дефляции, но рост сырья на фоне стремительного роста инфляционных ожиданий говорит об обратном и, если вакцина будет найдена и разрешена к использованию в ближайшие месяцы, то члены ФРС, как обычно, сядут в лужу с прогнозами по инфляции и им придется повышать ставки в темпе Гринспена, что вернет экономику США к рецессии.

Ключевые моменты протокола ФРС:

— Текущая политика ФРС является адекватной, но члены ФРС согласились, что могут уточнить свои намерения в отношении дальнейшей политики на ближайших заседаниях;

— ФРС может изменить свое «руководство вперед», дав гарантию сохранения ставок на текущих уровнях в течение определенного времени или до достижения определенных уровней безработицы/инфляции;

— Члены ФРС отметили, что может потребоваться большая ясность в отношении покупок ГКО и ипотечных облигаций в ходе программы QE;

— Программа QE может использоваться для поддержания ставок низкими;

— ФРС может использовать свой баланс через покупки ГКО США для удержания краткосрочных и среднесрочных ГКО на указанных уровнях доходностей в течение определенного периода времени.

( Читать дальше )

Денежный рынок США: долларовая ликвидность

- 22 мая 2020, 10:28

- |

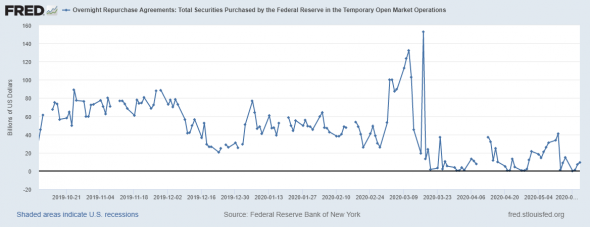

Короткая сводка по денежному рынку США, сразу первая картинка по динамике объемов суточных РЕПО от ФРС, давно не обозревал

Здесь тишь, да гладь: на финансовом рынке в США проблем с долларом больше нет.

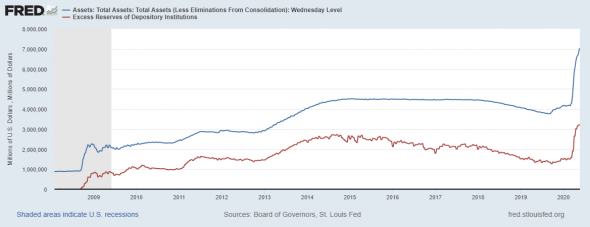

Результатом стабилизации стал распухший объем баланса ФРС, который вырос с начала года, без малого, в два раза.

( Читать дальше )

Что же произошло 16 марта?

- 21 мая 2020, 23:19

- |

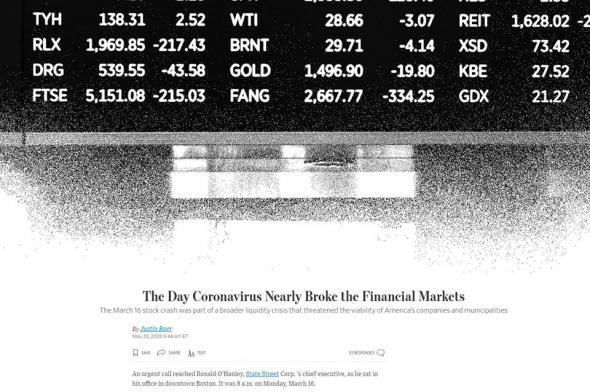

WSJ опубликовал интересный обзор о том, как руководители тех или иных финансовых организаций встретили финансовый кризис, начавшийся с обвала рынка акций и роста спредов облигаций 16 марта 2020 г.

Интересно даже не то, кто как себя вел (типа все они герои, выстояли…). Не совсем прямо, но статья ставит один важный вопрос: А, СОБСТВЕННО, ЧТО ЖЕ ПРОИЗОШЛО 16 МАРТА, ПОЧЕМУ КРИЗИС НАЧАЛСЯ ИМЕННО В ЭТОТ ДЕНЬ. Думаю, это главный вопрос, который возникает по мере чтения.

Я выделил для себя три удивительных события.

1. В воскресенье 15 марта ФРС произвела внеплановой снижение ставки и заявила о том, что банк готов поддержать ликвидность на рынке на сумму 700-800 млрд долл. (по плану этот вопрос должен был рассматриваться в среду, поэтому воскресное решение сильно насторожило рынок). Не берусь судить однозначно что было именно так, но так я понял прочитанное.

2. Утром банки обнаружили, что началась паника у пенсионных фондов и пайщиков взаимных фондов, все хотят продать рискованные активы (акции и облигации) и уйти в фонды денежного рынка. И тут обнаруживается, что банки не готовы поддерживать ликвидность на рынке, потому что хваленое банковское регулирование не позволяет им это делать!!!

( Читать дальше )

Штрафы по долларовым депозитам. Стоит ли ждать отрицательной ставки в США? Главная угроза для банков

- 21 мая 2020, 06:48

- |

Moderna выступила антидрайвером американского рынка

- 20 мая 2020, 09:11

- |

Вторник для американского рынка выдался неспокойным: если в начале дня динамика индексов была разнонаправленной, то во второй половине дня снижение индексов ускорилось. По итогам вторника индекс Dow Jones Industrial Average снизился на 1,59% до 24 206,86, S&P 500 потерял 1,05% до 2 922,94, а Nasdaq Composite просел на 0,54% до 9 185,1.

Надежды на скорое открытие вакцины от коронавируса, которые крепли в понедельник после заявлений Moderna о хороших результатах тестирования своего образца на людях, разбились о мнение Stat News о поспешных выводах о ее эффективности. В результате акции компании обвалились более чем на 10% после взлета на 20% накануне.

Одним из интересных моментов дня стали выступления Министра финансов и главы ФРС на слушаниях в сенатском Комитете по банкам. Драйвером для рынка выступления не стали. Джером Пауэлл спрогнозировал существенное падение экономических показателей во тором квартале: уровень безработицы в США может подняться до 25%, ВВП упасть на 20-30%. Тем не менее глава Федрезерва заявляет о готовности центробанка США использовать весь набор инструментов и оставить базовую процентную ставку на около нуля до тех пор, пока экономика не вернется к росту. В целом по его словам экономика США вполне здорова, спад будет достаточно коротким, и со временем положение дел должно вернуться в норму.

До открытия основной торговой сессии свои финансовые результаты за 1 квартал опубликовали Walmart и Home Depot.

Порадовать смог только Walmart. Скорректированная прибыль в расчете на акцию на уровне составила $1,18 и превысила прогноз экономистов в $1,12. Выручка за квартал составила $134,622 млрд, увеличившись за последние двенадцать месяцев на 8,7%. Эксперты ожидали рост до $132,69 млрд. Продажи онлайн подскочили на 74%. Прогноз на 2021 финансовый год был отозван в связи с неопределенностью из-за пандемии.

Home Depot, напротив, отчитались хуже ожиданий. Прибыль на акцию составила $2,08 (против $2.27 на одну акцию в первом квартале 2019 года), что оказалось ниже консенсус прогноза в $2,27. Выручка компании за период выросла на 7,1% к аналогичному периоду прошлого года и составила $28,260 млрд., при прогнозе в $27,591 млрд. Прогноз до конца года также был отозван.

До конца недели также запланированы отчеты Alibaba, Nvidia, Best Buy, Expedia, L Brands. На данный момент драйверов для роста рынка остается все меньше и меньше: перспективы скорой разработки вакцины тают на глазах. Кроме того новостной фон США-Китай вновь выходит на первый план. Достигнутое в начале года соглашение на текущий момент под угрозой, все более явная перспектива очередного витка напряженности вплоть до полного разрыва отношений может стать причиной коррекции на рынке.

Что Мнучин и Пауэлл хорошего для США готовят (сводки с видеоконференции).

- 19 мая 2020, 18:10

- |

Друзья, всем доброго дня!

Сейчас выступают господин Мнучин и Пауэлл, которых заваливают вопросами местные аналитики и экономисты:

https://www.banking.senate.gov/hearings/the-quarterly-cares-act-report-to-congress

Основной вопрос: как ФРС планирует реанимировать рынок труда после коронавируса, не будут ли рисковать человеческими жизнями ради показателей ВВП.

(При этом задающий вопрос аналитик раза три спрашивал призывал к совести Мнучина, говоря, что на кону человеческие жизни)

Министр финансов делает вид, что не понимает о чем и благодарит рабочих за их мужество.

Заверяет, что все с точки зрения медицины надежно (обеспечат адекватную защиту для каждой рабочей единицы), а откладывать дальше снятие шотдауна-карантина грозит серьезными последствиями для экономики.

Пауэлл, в свою очередь, что ФРС использует весь спектр инструментов для поддержки экономики, особенно рынка труда.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал