фр сша

Вывод денег с ФР США (IB и др) в РФ

- 02 сентября 2020, 13:07

- |

Всем привет!

Предлагаю обсудить тему вывода денег с ФР США (IB и др) в РФ.

Может кто выводил в последнее время? Банк уведомляет налоговую? Из того что я нашел — банк не налоговый агент, поэтому не уведомляет. Тогда зачем самому уведомлять?

может кто имел опыт, приходит потом что-то из налоговой?

из того что я нашел, вроде грозит штраф около 20%, я думаю это ерунда, если не прокатит заплатить 15% вместо 13%

Валютный контроль морозит входящие переводы от брокера США? требует какие-то док-ты?

Имеет ли смысл такая схема:

на более 183 дня уехать из РФ, стать нерезидентом, и сделать крупный перевод в РФ

тогда не отчитываться не надо, ни налогов платить

не нашел нигде, как амер брокеры реагируют если человек нигде не резидент, может знает кто?

вообще они узнают об этом, если я сам не скажу?

как наша налоговая отреагирует? по закону 183 дня, но есть ли нюансы?

всем заранее спасибо за информацию

- комментировать

- ★12

- Комментарии ( 32 )

АнтиВасин: Фонда лонг!

- 13 октября 2019, 06:59

- |

История утверждает, что это типичный психологический паттерн В.О. в преддверии ралли

Поэтому народно-трейдерские приметы говорят о том, что это — only long

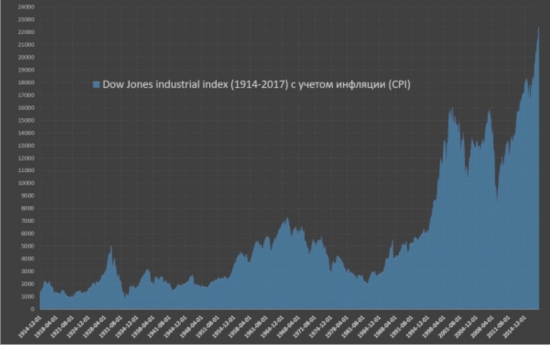

График индекса Доу с учетом инфляции

- 02 ноября 2017, 16:36

- |

Не удержусь от приведения графика из статьи spydell - Индекс Доу Джонса с учетом инфляции:

Ниже текст статьи с говорящим заголовком:

«Рынок всегда растет.

Самое распространенное утверждение через лживые псевдоаналитические и псевдонаучные порталы заключается в том, что «исторически рынок всегда растет». Под ростом следует понимать не рост в номинальном выражении, а рост с учетом инфляции. В самое деле, какой толк от роста активов в два раза, когда цены выросли в три раза?

Так вот, если скорректировать индекс Dow Jones на инфляцию (индекс потребительских цен в долларовой зоне), то открываются любопытные наблюдения.

За 80 лет (с начала 20 века по 1982 год) фондовый рынок США не вырос вообще и никак. Ноль процентов. Абсолютный чертов ноль. Еще раз, за 80 (восемьдесят) лет!

( Читать дальше )

Хана ФРС!!!

- 11 ноября 2013, 14:25

- |

Хана Федеральной Резервной Системе!!! Ее работники в Питере на Фонтанке уже решетки на окнах красят!

Странно что после ADP фьюч не полился.

- 03 апреля 2013, 16:26

- |

Вопрос будем ли мы падать вместе с ними, или против рынка расти

Письмо другу про инвертирование кривой доходности на американский долг )))

- 28 мая 2012, 12:20

- |

Я полагаю, что сам факт инвертирования кривой доходности (ИКД) в предыдущие годы (2005 г и т.д.) действительно отражал негативные явления в американском финансовом секторе. Я считаю, что ИКД в тот момент отражало перекладывание капиталов крупных частных инвесторов из рискованных активов в трежеря. Вполне естественно, что те кто перекладывался в трежеря рассчитывал на получение максимального дохода. Именно поэтому переток капиталов из рисков шел именно в длинные бумаги, где краткосрочная прибыль от падения доходностей максимальна, что и понижало их доходность. Краткосрочные же бумаги не испытавали этого давления на доходности, поэтому разница между доходностями коротких и длинных бумаг сокращалась, а впоследствии спекулятивная активность, которая всегда присутствует при серьезных перетоках капитала, привела и к самой ИКД. Но как мы видим по 2005 году ИКД совсем не обязательно приводит к обвалам на рынке. Крах на бирже случился лишь в 2008 году, через 3 года после ИКД в 2005 г. ИКД является проявлением кризисных явлений в экономике, а точнее проявлением усиливающегося неприятия рисков крупными инвесторами, но она не обязательно приводит к краху на фондовых рынках (ФР), ОСОБЕННО если на ФР существует жесткое регулирование как в данный момент на рынках США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал