ротация активов

Кое-что о моем портфеле. Принципы ребалансировки

- 30 января 2022, 18:21

- |

Что происходит дальше? Неожиданный обвал и выход нерезов из голубых фишек. В результате некоторые «голубые фишки», которые были дорогими, становятся очень привлекательными. Например, покажу пиковые просадки по ряду интересных бумаг:

📉SBER -40% от хаев

📉HHRU -45% от хаев всего за 2 мес

📉MOEX -32% от хаев

📉GMKN -30% от хаев

📉TCGS -48% от хаев (!)

Когда у тебя кеша в портфеле уже нет, а, условно говоря, Сбер упал ниже пола прямо сейчас, а ты держишь ИнтерРАО или БСПБ в надежде на очень отдаленную перспективу, и если они несильно упали, то лучше наверное попробовать сделать ротацию из 2-3 эшелона в первый.

Но, всё-таки я думаю, что для большинства людей это опасная практика. Чтобы вытворять такое, тебе надо прекрасно разбираться и в тех компаниях, которые лежат в твоем портфеле, равно как и в тех, которые упали и стали привлекательными. Все-таки падает далеко не весь рынок, мы видим нефтянка, удобрения, русал, распадская почти не пострадали на распродаже.

В целом, конечно, инвестору лучше сильно не суетиться во время обвалов, а то ведь на эмоциях и дров наломать можно.

- комментировать

- ★7

- Комментарии ( 89 )

Стратегия ротации ETF - 16% годовых в $ США (часть 2)

- 25 января 2019, 16:00

- |

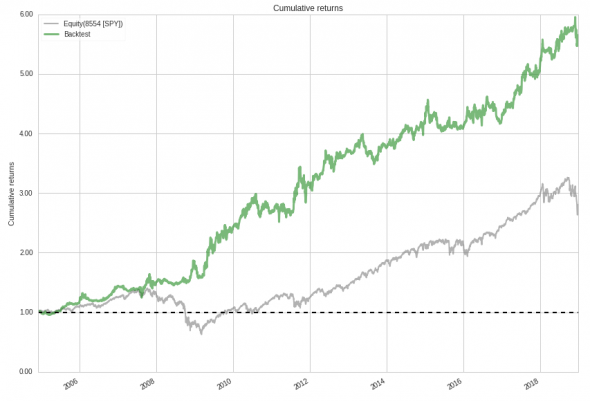

Во всех решениях есть свои нюансы, к примеру в Quantopian история котировок скорректирована на сплиты и дивиденды, поэтому нужно добавлять к среднегодовой доходности (CAGR) среднегодовую доходность по дивидендам (для акций в среднем это приблизительно 3% годовых в период тестирования).

Результаты за 2005-2018 года (13 лет) против S&P500 (SPY):

( Читать дальше )

Стратегия ротации ETF - 16% годовых в $ США

- 23 марта 2018, 11:19

- |

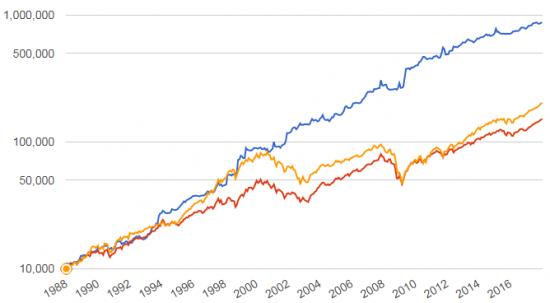

Держим высоколиквидные ETF с капитализацией в млдр. долларов по принципу моментум инвестирования. Моментум — фактор импульса: покупаем то что растет и избавляемся от того что падает. Исследования показывают, что портфели построенные по такому принципу обгоняют рынок в долгосрочной перспективе. Во время неблагоприятных периодов стратегия уходит в защитный актив — гос. облигации США. Сделки совершаются всего лишь один раз в месяц от покупки без плеча.

Синий цвет — портфель стратегии ротации ETF

Красный цвет — равновзвешенный портфель из этих же ETF

Оранжевый цвет - Vanguard 500 Index Fund использован в качестве бенчмарка, доходность 500-та самых больших компаний в США.

Некоторые ETF были запущены не так давно, поэтому для тестирования на истории начиная с 1988 года были использованы данные взаимных фондов (mutual funds) как прокси на ETF, а где это было невозможно - воссоздание ETF для тестирования.

( Читать дальше )

МОЖНО ЛИ ИНВЕСТИРОВАТЬ НА РТС?

- 24 августа 2013, 17:28

- |

С тех пор много воды утекло, и сейчас, наконец, перешёл на инвестиционные стратегии. Недавно писал про методики MARKET PLUS на американском рынке, но не многим он понятен и интересен...

Давно хотел проверить, и наконец решил то же самое изобразить и для «голубых фишек» — РТС. Взял список акций для расчета Индекса RTS Standard (действует с 18 декабря 2012 года по 15 марта 2013 года):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал