рост

Плановый рост выручки Сетевых компаний 1,15трл.р. при капитализации ФСК Россети 0,275трл.р

- 02 ноября 2023, 11:03

- |

Власти решили ввести дифференциацию тарифов на свет для населения

Правительство страны хочет добиться введения регионами дифференциации тарифов на электроэнергию для населения, пишет «Коммерсантъ» со ссылкой на источники, информацию газете подтвердили в Федеральной антимонопольной службе (ФАС).

Дифференциация тарифов предполагает, что ставка будет увеличиваться при росте потребления. Если регион пойдет на внедрение подобной практики, то у него будет возможность превышать предельный объем перекрестного субсидирования (доплата бизнеса за снижение тарифов для населения) по специальной формуле, разработанной ФАС.

Если субъект на такую меру не согласен, то предлагается иной вариант — субсидирование тарифов для населения за счет региональных бюджетов.

Газета отмечает, что инициатива может коснуться почти всей страны, поскольку в будущем году большинство регионов при установке тарифов выйдут за пределы лимита субсидий, следует из данных ФАС.

В службе отметили, что переход на дифференциацию тарифов даст возможность «снизить перекрестное субсидирование, а также бороться с серым майнингом». Ввести меру предлагают с 1 января 2024 года.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

РУСАЛ - закрытие заводов

- 17 октября 2023, 20:08

- |

«Русал» рассматривает сценарии закрытия ряда убыточных заводов на фоне низких цен на алюминий и финансовых потерь от введения «курсовой» экспортной пошлины, сообщил «Интерфаксу» источник, близкий к одному из кредиторов компании.

При текущих ценах на бирже на алюминий остановка убыточных производств неизбежна, считает он.

Скажите, а это таки уже апофеоз стабильности и роста экономики или будет хуже?

Интересная инвестиция

- 17 октября 2023, 13:09

- |

Инвесторы покупают акции как часть компании под будущие прибыли и рост.

А игроки чаще всего играются внутри дня и строят чаще всего свою «игру» исходя из графика.

Но и те и другие смотрят новости. Инвесторы так же изучают отчетность, игроки же редко обращают на ее внимание.

Игроки ловят 1-3% внутри дня, инвесторы берут на перспективу роста на 30-50%,

а лучше на 100% или 200% ... :)

Обычно компании публикуют отчетность и доходность на акцию составляет 10-30% в год… и это нормально.

от 50% — это уже сверхдоходность...

кто хочет получить от своих инвестиций +100% годовых? ...

в рынке есть такие эмитенты, правда зачастую их акции после выхода отчета скупают как горячие пирожки и инвесторы и игроки...

Я посмотрел последний отчет за 1 полугодие 2023г. от ФСК Россети.

Хороший отчет, при очень смешной рыночной стоимости акции...

Прибыль на акцию за 1 полугодие = 10,8к. ! при стоимости акции 11,9к.

( Читать дальше )

Путь к триллиону: «Лента» покупает «Монетку», одну из крупнейших сетей магазинов у дома в России 🚀

- 17 октября 2023, 10:00

- |

Пишем новую страницу историю «Ленты»: благодаря сделке мы продолжим развивать формат «магазинов у дома» и, тем самым, повысим нашу конкурентоспособность в российском продуктовом ритейле. А еще мы существенно усилим свои позиции на Урале и в Западной Сибири и получим прочный фундамент для экспансии в близлежащих регионах.

🔎 Что важно знать о «Монетке»:

🔥 Топ-10 крупнейших розничных сетей России;

🔥 2 120 магазинов в формате «у дома», большая часть которых расположена на Урале и в Западной Сибири, и 5 распределительных центров;

🔥 Более 23 тыс. сотрудников;

🔥 Средняя торговая площадь магазина — 290 кв. м.

🔥 За 2022 год выручка – 177,8 млрд рублей (+29% г/г);

🔥 В 1П 2023 года выручка выросла на 16,8%, а сопоставимые продажи увеличились на 8,7%.

Теперь к деталям сделки:

🔹 Мы приобрели 99,999% долей в уставном капитале управляющей сетью магазинов компании «РМ-Групп» за счет собственных денежных средств и заемного финансирования.

( Читать дальше )

Аналитический видеообзор по инструменту Лукойл

- 12 октября 2023, 13:55

- |

⚡️Аналитический видеообзор по инструменту Лукойл⚡️

Среднесрочно инструмент находится в растущем тренде 📈

Текущая сила рынка 75

Рекомендуется работа от покупок 🔼.

В настоящий момент инструмент торгуется внутри восходящего канала, нижняя граница которого находится на уровне 6940.6, верхняя граница на уровне 7161.3.

Учитывая локальную и глобальную тенденции, в настоящий момент спекулятивно и среднесрочно вероятнее продолжение роста. При пробое с закреплением выше уровня 7161.3, а также при отбое от уровня 6940.6 возможно открытие длинных позиций. 🔼

Уход и закрепление под нижней границей 6940.6 может сломать текущую локальную тенденцию роста, в этом случае возможны спекулятивные продажи.

Среднесрочный же шорт можно будет рассматривать при закреплении цены ниже уровня 6764.2, в этом случае можно будет говорить о развороте среднесрочного тренда вниз.

Обратите внимание!

Если Вам интересно ознакомится со статистикой, обзорами по ТОП 20 основным инструментам, наблюдать за графиками Real-Time совершенно бесплатно, обращайтесь к администратору сервиса @fintechinfo или в fintechme_bot — бот клиентской поддержки.

( Читать дальше )

Еженедельная экономика США и последние экономические показатели и Израильско-палестинский конфликт 2-6.10.2023

- 08 октября 2023, 22:44

- |

ISM производственный индекс PMI (Сентябрь)

В сентябре ISM производственный индекс ПМИ показал рост, достигнув отметки 49,0, что выше предсказанных 47,7 и предыдущего показателя в 47,6. Несмотря на то, что рост демонстрирует возможное улучшение условий в производственной сфере, показатель все еще находится ниже порога в 50, что может сигнализировать о сокращении производства.

ISM производственные цены (Сентябрь)

Снижение ISM производственных цен в сентябре до 43,8 с предыдущего уровня 48,4 и прогнозируемых 48,6 может указывать на увеличение предложения или снижение спроса. Это свидетельствует о потенциальных давлениях на производственный сектор, которые следует учитывать при инвестировании.

Вакансии JOLTs (Август)

Показатель вакансий JOLTs в августе показал рост, достигнув 9,610M против прогнозируемых 8,800M и предыдущих 8,920M. Это указывает на активность на рынке труда и возможное увеличение зарплат в некоторых секторах.

ADP изменение числа рабочих мест (Сентябрь)

( Читать дальше )

БКС -Три бумаги на IV квартал

- 04 октября 2023, 22:03

- |

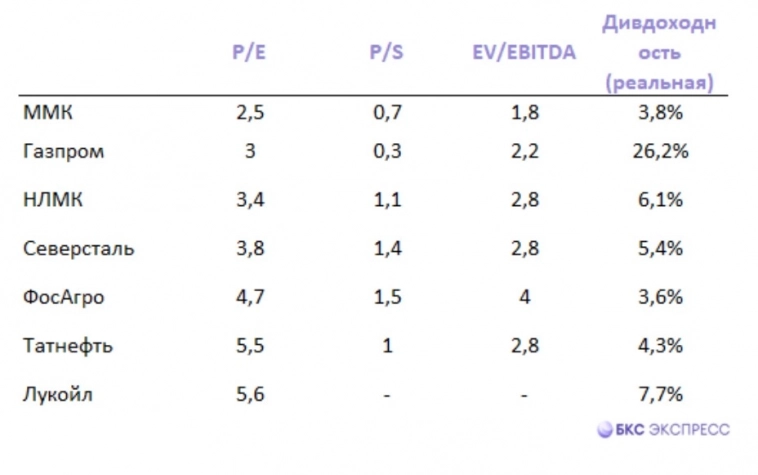

Среди компаний мега-капитализации (свыше 500 млрд руб.) есть одиннадцать предприятий с P/E менее 6. Если исключить из списка трех эмитентов с отрицательными P/E, а также РУСАЛ с высокой EV/EBITDA (7,6), то получится семь компаний, которые мы и рассмотрим.

Три бумаги на IV квартал:

Северсталь (Покупать. Цель на год — 2100 / +51%)

Самый высокий потенциал относительно таргета БКС. Ставка на внутренний рынок России. На дневном графике сформировался нечеткий среднесрочный восходящий канал. Технический ориентир при ускорении — 1450–1500.

ММК (Покупать. Цель на год — 79 / +50%)

Драйверы роста на ближайшие полгода — высокая загрузка производственных мощностей и возможный рост цен на металлы в Китае. Недельный график бумаг указывает на технический ориентир 60.

Газпром (Покупать. Цель на год — 240 / +45%)

Одна из самых дивидендных бумаг на российском рынке. Позитивный фактор для экспортера — ослабление рубля. Риски связаны с геополитикой. Экспорт в Европу находится на минимуме. На пятилетнем графике акции стагнируют, для роста нужны катализаторы — ими могут стать дивиденды.

( Читать дальше )

Сегодняшний рост и что с ним не так

- 12 сентября 2023, 15:13

- |

Вот это я понимаю отскок !😊 Все растут, НИКТО не падает! Но насколько же управляем наш рынок… Достаточно пары высказываний и мы развернулись в рост. Но рост ненадежный… На словесных интервенциях Грефа/Костина по большому счету. А к чему собственно были эти интервенции? Поддержать рынок до завершения ВЭФ-2023? Если так, то в среду последний день😜 А дальше? В общем, только спекулятивные сделки на небольшой объем. Пишите в комментариях ваше мнение про сегодняшний день.

Подписывайтесь на мой канал! Тут много идей и нет рекламы.

🚂 Третий эшелон уходит в небо

- 01 сентября 2023, 18:04

- |

За последние несколько недель активизировался рост акций малой ликвидности

🔹Все знают, какие чудеса могут происходить в котировках этих эмитентов. Однако сегодня мы расскажем про некоторые компании, рост которых в целом можно объяснить логически, но в то же время он оказался слишком сильным.

📌 Globaltruck (GTRK)

МСар = ₽37 млрд

P/E = 113

📈Рост котировок

+67% за неделю

+490% с начала года

🔸Эта компания, как подсказывает Эй-бот, входит в топ-5 крупнейших грузоперевозчиков страны.

🔸Рост последних месяцев, будь он поскромнее, можно было объяснить тем, что в июне группа Монополия консолидировала 79% капитала Globaltruck и выставила оферту на выкуп оставшихся 21% по фиксированной цене — ₽82,5 за штуку.

🔸Но даже Монополия отреагировала на взлет котировок Globaltruck следующим комментарием: «Мы не видим объективных предпосылок для роста стоимости ценных бумаг”.

🔸Впрочем, рост акций этой компании задолго до этого стал мемом: многие инвесторы просто часто путают ее с Globaltrans (GLTR). А недавно Globaltrans рассказал про редомициляцию и выкатил хороший отчет.

( Читать дальше )

У РусГидро все растет

- 31 августа 2023, 13:47

- |

Компания опубликовала финансовые результаты по МСФО за первые 6 месяцев 2023 г. Результаты ожидаемы и нейтральны, акции компании не отреагировали на отчетность и после выхода торговались на уровне цены закрытия накануне.

Ключевые показатели:

• Выручка с учетом субсидий: 290 млрд руб., +21% г/г

• EBITDA: 78 млрд руб., +29% г/г

• Рентабельность по EBITDA: 27%, +2 п.п. г/г

• Чистая прибыль: 48 млрд руб., +59% г/г

• Рентабельность по чистой прибыли: 16%, +4 п.п. г/г

• Чистый долг/EBITDA: 2,2. В 2022 г. – 1,1.

Финансовые показатели РусГидро выросли вслед за оптовыми ценами на электроэнергию, которые в конце первого полугодия в I ценовой зоне увеличились на 19% г/г, в II ценовой зоне – на 13% г/г. ЕBITDA и чистая прибыль увеличились вслед за выручкой. Рентабельность улучшилась благодаря контролю затрат: рост расходов на топливо в I полугодии составил 7% г/г.

💡Ожидаемые дивиденды за 2023 год – 0,053 руб. на акцию, дивдоходность невысокая – 5,7%. Это сдержит рост акций РусГидро. #HYDR

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал