SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

офз

Рынок ОФЗ: пора делать ставки - появление нерезидентов уже не за горами.

- 27 июля 2012, 11:57

- |

Вчера стало известно о подаче НРД заявления (вместе с первым комплектом документов) в ФСФР на получение статуса центрального депозитария. Хотя максимальный срок рассмотрения заявления составляет 4 месяца, с учетом лоббирования Минфином идеи либерализации рынка облигаций мы не исключаем, что центральный депозитарий будет создан раньше — уже через 2-3 месяца, т.е. в начале октября. Соответственно, к концу октября нерезиденты могут получить полноценный доступ к рынку ОФЗ через Euroclear и Clearstream (по нашим оценкам, несколько недель может потребоваться для открытия ими счетов в центральном депозитарии). Кроме того, для некоторых нерезидентов именно отсутствие центрального депозитария в России было основным барьером для инвестирования в ОФЗ. По различным оценкам, доля иностранных инвесторов на рынке ОФЗ вырастет с текущих 4% до 30-40% (что означает приток на рынок 750-1000 млрд руб.) в среднесрочной перспективе, в т.ч. за счет индексных фондов, а также управляющих пенсионными средствами. При прочих равных условиях (стабильных котировках нефти и стоимости бивалютной корзины) либерализация рынка ОФЗ должна привести к снижению их доходностей (в рамках сокращения избыточной премии 5-7 летних ОФЗ к Russia 18), однако ухудшение внешней конъюнктуры может внести коррективы. Поэтому для консервативных инвесторов мы рекомендуем покупать среднесрочные и длинные выпуски ОФЗ (26204, 26206, 26208, 26205, 26207), хеджируя риск с помощью коротких позиций по нефти и рублю (продажей соответствующих фьючерсов). Стоит отметить, что для локальных участников приход нерезидентов является не очень хорошей новостью в долгосрочной перспективе: сокращение спреда ОФЗ — o/n РЕПО уменьшит прибыльность стратегии carry-trade.

- комментировать

- ★1

- Комментарии ( 0 )

Рынок корпоративного долга становится ближе к Euroclear? Внимание на спреды к ОФЗ

- 19 июля 2012, 12:23

- |

ГПБанк

Во вторник агентство «Интерфакс» сообщило о том, что российские

финансовые ведомства обсуждают возможность прямого доступа

иностранных центральных депозитариев (включая Euroclear и Clearstream)

не только на рынок государственного, но и корпоративного рублевого

долга. Более того, «по словам источника, знакомого с итогами совещания,

в целом было поддержано предложение о допуске Euroclear и Clearstream

к российскому рынку корпоративных облигаций одновременно с допуском

на рынок госбумаг». Согласно источникам Интерфакса, данное

предложение было инициировано Минфином и поддержано ЦБ.

Суть данного сообщения прямо противоречит опубликованному недавно

проекту ФСФР «Об утверждении Перечня иностранных организаций,

которым Центральный депозитарий открывает счета депо номинального

держателя». Напомним, согласно документу, до 1 июля 2014 года на счета

депо иностранного номинального держателя могут зачисляться только

«ценные бумаги, выпущенные от имени Российской Федерации, субъекта

Российской Федерации, муниципального образования и ценные бумаги

иностранных эмитентов» (см. Обзор долговых рынков от 29 июня т.г.).

Учитывая то, как непросто в течение 2012 года шли переговоры между

участниками финансового рынка относительно перспектив открытия рынка

ОФЗ для нерезидентов и как часто происходили изменения парадигмы в

данном вопросе, такой поворот событий не стал бы для нас большим

сюрпризом. С другой стороны, мы дождались бы официальных

документов, прежде чем делать далеко идущие выводы.

Инвестирование в российский корпоративный долг в настоящее время –

задача не из простых. Кривые доходности имеют минимальный наклон –

премия за увеличение дюрации невелика. Инвесторам, которые надеются

на приход иностранных участников на рынок и параллельный сдвиг

кривых доходностей вниз, имеет смысл смотреть на длинную дюрацию

(чтобы получить наибольший прирост цены), однако ликвидность в

корпоративном долге можно найти лишь на коротком участке кривой (в

большинстве случаев, в бумагах не длиннее 1,5 лет).

Спреды качественных инструментов корпоративного долга к ОФЗ

действительно расширялись на протяжении последних месяцев – именно

рынок российского госдолга имел наибольшую ликвидность, а также

отыгрывал идею скорого прихода иностранных участников. Cужение

данных спредов было бы вполне логично – однако пока трудно найти

реальный драйвер для этого (крупное удачное размещение нового долга

с гигантским переспросом – по примеру недавних евробондов Газпрома?

официальное закрепление решения относительно допуска Euroclear и

Clearstream? улучшение ситуации с рублевой ликвидностью?).

Во вторник агентство «Интерфакс» сообщило о том, что российские

финансовые ведомства обсуждают возможность прямого доступа

иностранных центральных депозитариев (включая Euroclear и Clearstream)

не только на рынок государственного, но и корпоративного рублевого

долга. Более того, «по словам источника, знакомого с итогами совещания,

в целом было поддержано предложение о допуске Euroclear и Clearstream

к российскому рынку корпоративных облигаций одновременно с допуском

на рынок госбумаг». Согласно источникам Интерфакса, данное

предложение было инициировано Минфином и поддержано ЦБ.

Суть данного сообщения прямо противоречит опубликованному недавно

проекту ФСФР «Об утверждении Перечня иностранных организаций,

которым Центральный депозитарий открывает счета депо номинального

держателя». Напомним, согласно документу, до 1 июля 2014 года на счета

депо иностранного номинального держателя могут зачисляться только

«ценные бумаги, выпущенные от имени Российской Федерации, субъекта

Российской Федерации, муниципального образования и ценные бумаги

иностранных эмитентов» (см. Обзор долговых рынков от 29 июня т.г.).

Учитывая то, как непросто в течение 2012 года шли переговоры между

участниками финансового рынка относительно перспектив открытия рынка

ОФЗ для нерезидентов и как часто происходили изменения парадигмы в

данном вопросе, такой поворот событий не стал бы для нас большим

сюрпризом. С другой стороны, мы дождались бы официальных

документов, прежде чем делать далеко идущие выводы.

Инвестирование в российский корпоративный долг в настоящее время –

задача не из простых. Кривые доходности имеют минимальный наклон –

премия за увеличение дюрации невелика. Инвесторам, которые надеются

на приход иностранных участников на рынок и параллельный сдвиг

кривых доходностей вниз, имеет смысл смотреть на длинную дюрацию

(чтобы получить наибольший прирост цены), однако ликвидность в

корпоративном долге можно найти лишь на коротком участке кривой (в

большинстве случаев, в бумагах не длиннее 1,5 лет).

Спреды качественных инструментов корпоративного долга к ОФЗ

действительно расширялись на протяжении последних месяцев – именно

рынок российского госдолга имел наибольшую ликвидность, а также

отыгрывал идею скорого прихода иностранных участников. Cужение

данных спредов было бы вполне логично – однако пока трудно найти

реальный драйвер для этого (крупное удачное размещение нового долга

с гигантским переспросом – по примеру недавних евробондов Газпрома?

официальное закрепление решения относительно допуска Euroclear и

Clearstream? улучшение ситуации с рублевой ликвидностью?).

FIXmarket: короткий портфель + немного о ОФЗ

- 17 июля 2012, 17:00

- |

Чувствую, что сегодня меня прямо-таки «распирает» идеями «что купить» и «что сделать» для инвестиционного и спекулятивного портфелей.

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

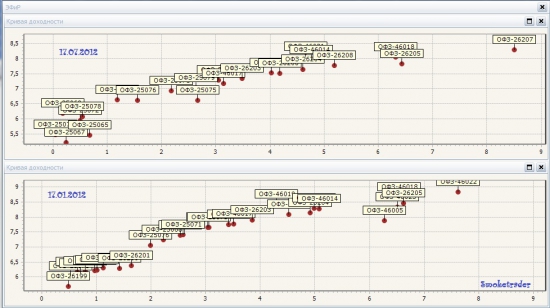

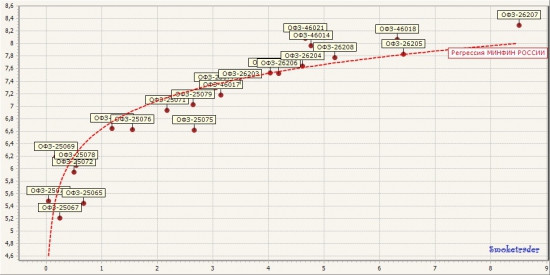

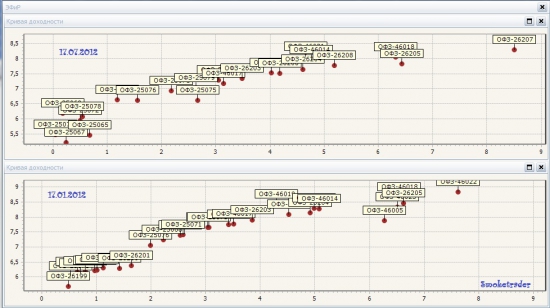

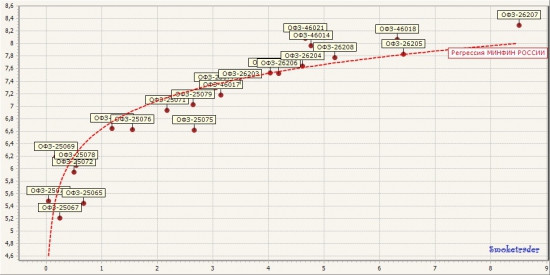

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Bonds vs RTS Index

- 09 июля 2012, 11:21

- |

Индекс гос облигаций (офз) и Индекс РТС… есть только апетит к риску и бегство из риска (остальное херня).

У меня вопрос… кто-нибудь пробывал хеджировать портфель облигций фьючем РТС? как посчитать коэф хеджа? может кто встречал наработки западных коллег?

У меня вопрос… кто-нибудь пробывал хеджировать портфель облигций фьючем РТС? как посчитать коэф хеджа? может кто встречал наработки западных коллег?

Что лучше - ОфЗ или рубли

- 08 июля 2012, 13:01

- |

Не хочу торговать месяц — в чем лучше держать средства в Офз или рублях? И вообще в сем разница между Офз и кэшем? В принципе обязательства и те и те государственные?

Спрос на 9-летние ОФЗ превысил предложение в 2 раза

- 04 июля 2012, 13:50

- |

Объем спроса на ОФЗ-ПД 26205 на сегодняшнем аукционе составил 35,883 млрд. рублей при предложении в 17 млрд. рублей. Размещенный объем выпуска составил 16,749 млрд. рублей, выручка от размещения — 16,491 млрд. рублей.

Цена отсечения облигаций была установлена на уровне 96,9600% от номинала, средневзвешенная цена — 97,0039% от номинала. Доходность по цене отсечения составила 8,25% годовых, по средневзвешенной цене — 8,24% годовых, говорится в материалах Минфина РФ.

Предполагаемый интервал доходности ОФЗ на сегодняшнем аукционе был объявлен Минфином РФ вчера в диапазоне от 8,25% до 8,30% годовых.

Дата погашения займа — 14 апреля 2021 года. Ставка купонного дохода установлена на весь срок обращения ценных бумаг на уровне 7,6% годовых.

Напомним, что на сегодня также запланировано проведение аукциона по размещению ОФЗ выпуска 25080 с погашением в апреле 2017 года в объеме 15 млрд. рублей.

Цена отсечения облигаций была установлена на уровне 96,9600% от номинала, средневзвешенная цена — 97,0039% от номинала. Доходность по цене отсечения составила 8,25% годовых, по средневзвешенной цене — 8,24% годовых, говорится в материалах Минфина РФ.

Предполагаемый интервал доходности ОФЗ на сегодняшнем аукционе был объявлен Минфином РФ вчера в диапазоне от 8,25% до 8,30% годовых.

Дата погашения займа — 14 апреля 2021 года. Ставка купонного дохода установлена на весь срок обращения ценных бумаг на уровне 7,6% годовых.

Напомним, что на сегодня также запланировано проведение аукциона по размещению ОФЗ выпуска 25080 с погашением в апреле 2017 года в объеме 15 млрд. рублей.

Мы видим значительный потенциал роста котировок долгосрочных ОФЗ - уралсиб

- 02 июля 2012, 13:08

- |

ФСФР открывает для Euroclear на российский рынок. В четверг на прошлой неделе Федеральная служба по финансовым рынкам разместила на своем веб-сайте проект приказа, содержащий перечень иностранных депозитариев, которым будет разрешено открывать счета номинального держателя в российском Центральном депозитарии. В этот перечень вошли, в частности, Euroclear и Clearstream. В соответствии с комментариями ФСФР, на первом этапе Euroclear сможет держать на своих счетах лишь государственные и муниципальные бумаги, однако предоставление зарубежным депозитариям доступа к корпоративным облигациям и акциям остается в планах.

Центрального депозитария пока не существует... Euroclear и Clearstream должны будут открывать счета в организации, которая де-юре пока не создана. Очевидно, что существующий сейчас НРД в конечном счете получит функции Центрального депозитария РФ, однако на реализацию этого технического решения требуется больше времени, чем ожидалось. Недавно «Ведомости» писали, что Центральный депозитарий получит аккредитацию не ранее 2 июля, хотя изначально планировалось, что это произойдет до 1 июня.

( Читать дальше )

Центрального депозитария пока не существует... Euroclear и Clearstream должны будут открывать счета в организации, которая де-юре пока не создана. Очевидно, что существующий сейчас НРД в конечном счете получит функции Центрального депозитария РФ, однако на реализацию этого технического решения требуется больше времени, чем ожидалось. Недавно «Ведомости» писали, что Центральный депозитарий получит аккредитацию не ранее 2 июля, хотя изначально планировалось, что это произойдет до 1 июня.

( Читать дальше )

Дождались! ФСФР приняла решение о допуске Euroclear и Clearstream на российский рынок госбумаг.

- 29 июня 2012, 00:55

- |

в 100 раз убеждаюсь, техника работает!!! ну не хотели они (офз) падать, все было к росту!!! УРА!!!

строгш бай ОФЗ - ФСФР приняла решение о допуске Euroclear и Clearstream на российский рынок госбумаг

- 29 июня 2012, 00:21

- |

ФСФР приняла решение о допуске Euroclear и Clearstream на российский рынок госбумаг.

28.06.2012, Москва 21:38:38 Федеральная служба по финансовым рынкам (ФСФР) РФ на сегодняшнем заседании приняла решение о допуске международных расчетных систем Euroclear и Clearstream на российский рынок государственных долговых бумаг. Об этом сообщили РБК руководитель ФСФР Дмитрий Панкин.

Допуск указанных систем на рынок акций и корпоративных облигаций будет рассмотрен позднее.

«Решение принято, — сказал РБК руководитель ФСФР России Д.Панкин, — мы разместили на нашем сайте проект приказа, утверждающий перечень иностранных организаций, которым Центральный депозитарий открывает счета депо иностранного номинального держателя». По словам Д.Панкина, в перечень включены наряду с другими, международные Euroclear и Clearstream.

«Однако на их счета депо иностранного номинального держателя будут зачисляться только российские государственные и муниципальные ценные бумаги, а также бумаги иностранных эмитентов. После того как будет отлажена система расчетов на счета депо Euroclear и Clearstream смогут зачисляться российские корпоративные облигации и акции. Документ согласовывался и тщательно прорабатывался нами с участниками рынка», — подчеркнул глава ФСФР.

( Читать дальше )

28.06.2012, Москва 21:38:38 Федеральная служба по финансовым рынкам (ФСФР) РФ на сегодняшнем заседании приняла решение о допуске международных расчетных систем Euroclear и Clearstream на российский рынок государственных долговых бумаг. Об этом сообщили РБК руководитель ФСФР Дмитрий Панкин.

Допуск указанных систем на рынок акций и корпоративных облигаций будет рассмотрен позднее.

«Решение принято, — сказал РБК руководитель ФСФР России Д.Панкин, — мы разместили на нашем сайте проект приказа, утверждающий перечень иностранных организаций, которым Центральный депозитарий открывает счета депо иностранного номинального держателя». По словам Д.Панкина, в перечень включены наряду с другими, международные Euroclear и Clearstream.

«Однако на их счета депо иностранного номинального держателя будут зачисляться только российские государственные и муниципальные ценные бумаги, а также бумаги иностранных эмитентов. После того как будет отлажена система расчетов на счета депо Euroclear и Clearstream смогут зачисляться российские корпоративные облигации и акции. Документ согласовывался и тщательно прорабатывался нами с участниками рынка», — подчеркнул глава ФСФР.

( Читать дальше )

аукцион ОФЗ25080

- 27 июня 2012, 10:55

- |

Ожидаю, что отсечка будет по верхней границе 8,28 (97,16-97,17), разместят думаю ~ 15-17млрд.

080 дает премию к 204 и 206, ~ 8-10бп к кривой, НО ликвидность ее не очень… если есть в портфеле 206 204 надо перекладываться в 080.

Так же, ждемс от Мин. Фина график аукционов ОФЗ на 3 квартал 2012г.

Сейчас 25080 торугется 97,20/97,25

080 дает премию к 204 и 206, ~ 8-10бп к кривой, НО ликвидность ее не очень… если есть в портфеле 206 204 надо перекладываться в 080.

Так же, ждемс от Мин. Фина график аукционов ОФЗ на 3 квартал 2012г.

Сейчас 25080 торугется 97,20/97,25

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал