опционы

Здесь вы найдете самую полную в российском интернете коллекцию актуальных записей по торговле опционными контрактами, опционных стратегиях, вопросах по опционам.

У каждого свое кунг-фу. Форекс и опционы.

- 13 июля 2017, 10:45

- |

Речь о том, что регулярно приходят трейдеры, инвесторы — и с каждым провожу длительные беседы по адекватному восприятию прогнозов. Все клянутся, что понимают нюансы, а после теряют деньги, и ругают меня и астрологию. Надоело. И себе, и им карму портить. Не могут разобраться в тонкостях — пусть больше не обращаются.

Я не ухожу, просто объявил официальный отказ от платного консалтинга. За месяц набирается пачка новых желающих, старых выгоняю, этих обучаю как пользоваться. Бесконечная ротация — сил моих на это нет. Вот и закрыл консалтинг. А блог вести, это я всегда пожалуйста. По настроению.

* И вот, сегодня настроение пришло.

Тема на злобу (или добро) дня. Поскольку я прошел школу многих рынков, побывал в шкуре опционщика, а теперь вот и форекс-трейдера, то мне есть что поведать миру — в сравнении. Итак, чей конг-фу круче?

Благо, что прога улучшена, и помогает в астро-аналитике: savepic.ru/14837155.htm.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

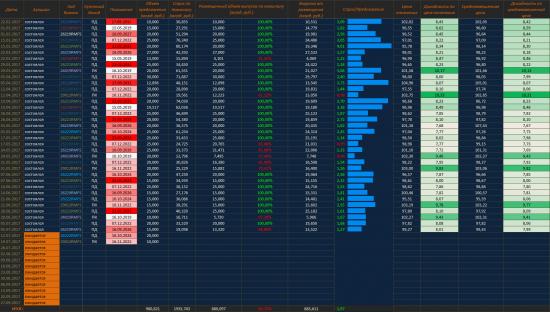

Минфин России 12.07.2017 проведет аукцион по размещению облигаций 26222RMFS и 29012RMFS на сумму 30 млрд. руб.

- 12 июля 2017, 11:41

- |

Минфин России 12.07.2017 проведет аукцион по размещению облигаций 26222RMFS и 29012RMFS на сумму 30 млрд. руб.

— облигаций федерального займа с постоянным купонным доходом (ОФЗ — ПД) выпуска № 26222RMFS (дата погашения 16 октября 2024 года) в объеме 20 000 000 000 (двадцать миллиардов) рублей по номинальной стоимости;

— облигаций федерального займа с переменным купонным доходом (ОФЗ — ПК) выпуска № 29012RMFS (дата погашения 16 ноября 2022 года) в объеме 10 000 000 000 (десять миллиардов) рублей по номинальной стоимости.

Таблица размещений - http://constantcapital.ru/размещение-облигаций/

RGBI

( Читать дальше )

Почему так мало участников на рынке биржевых опционов?

- 12 июля 2017, 10:57

- |

Как три года назад было порядка 6 000 активных участников, так и сейчас примерно столько же. Хотя если посмотреть на возможности быстрого заработка, то они на этом рынке безграничны и стоимость входа достаточно не высока…

Что Вы думаете по этому поводу?

( Читать дальше )

как лучше хеджировать проданные опционы?

- 12 июля 2017, 10:44

- |

продал коллы сбербанка. диапазон 16000-16500, 19 июля исполнение. Вопрос

1. как лучше хеджировать7 через покупку фьючерсов или роллирование? что если продать еще путов на 15500 и ниже?

2. стоит ли активно покупать продавать опционы внутри дня, своего рода дейтрейдинг на опционах? в день движение может достигать от 50% и выше.плюсы и минусы?

важно ваше мнение, спасибо

Оперативность брокера ВТБ24.

- 12 июля 2017, 09:10

- |

broker.vtb24.ru/servnews/art_detail/1092013/

Мои возможности резко увеличились. Риски тоже ))).

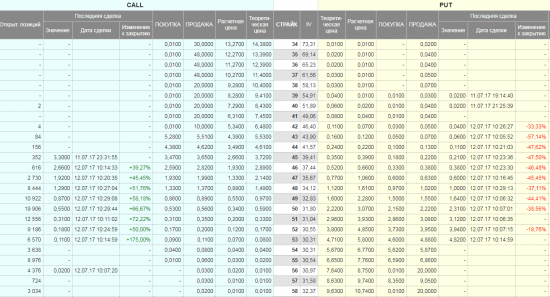

Евро: необычная движуха в опционах

- 12 июля 2017, 07:45

- |

Jul17Wk2 (экспирация 14 июля) страйк 1.1550 +999 контрактов

Jul17Wk3 (экспирация 21 июля) страйк 1.1550 +886 контрактов

в месячных опционах тухляк в изменениях.

Предположения на ближайшие 10 дней:

1) шпиль на север с возвратом к 1.1550

или

2) EurUsd на юг?

Ваши мысли?

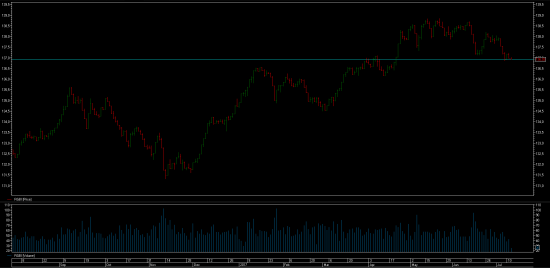

Недельные опционы: выход из диапазона

- 11 июля 2017, 23:43

- |

Еще утром смотрел на российский рынок с большим скептицизмом и неопределенностью. Что, впрочем, касается лишь направленных позиций. А вот из ненаправленных появилась у меня буквально пару часов назад интересная идея – если конкретней покупка стрэддла на недельных опционах. Базовый актив – фьючерс на индекс РТС, страйк – 100000, экспирация 13.07.17. Дельту сделал близкой к 0. Премии по которым открывал: 420 колл и 1070 пут.

Ключевой причиной является наличие важных событий в ближайшие 2 дня (запасы нефти + выступление Джанет Йеллен), низкая волатильность, а также уже очень длительная консолидация фьючерса на индекс РТС.

Как строится купленный стрэддл и другие подробности стратегии можете найти здесь.

( Читать дальше )

Задачка. Почти жизненная, и, может быть, кому нибудь полезная.

- 11 июля 2017, 21:17

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал