дисконт

ЦБ против перекупки заблокированных активов у иностранцев с дисконтом

- 13 октября 2022, 23:40

- |

Регулятор пообещал противостоять таким практикам

Центробанк будет противостоять практикам выкупа замороженных у нерезидентов активов по арбитражным ценам, заявил зампред ЦБ Филипп Габуния на уральской конференции НАУФОР «Российский фондовый рынок».

«Не могут решаться проблемы одних участников рынка за счет других участников, даже если у участника были заморожены активы и их забрали в виде акций и облигаций у иностранных нерезидентов. — сказал он. — Если будет попытка перекупить активы по арбитражным ценам, мы будем этому всячески противостоять».

Габуния предупредил профучастников, что «те, кто в эту историю захочет зайти или уже зашел, станет долгосрочным инвестором». И, как следует из его слов, ЦБ будет продлевать ограничения на выход нерезидентов из активов — «те, кто в эту категорию попадет, останется здесь».

Потенциально эти активы могут быть задействованы в будущем, если начнутся возможные разговоры, для обмена заблокированными активами, считает он. «Пока мы таких движений не видим, ситуация останется в том формате, в котором есть», — резюмировал он.

Frank Media — не забудь добавить в закладки

- комментировать

- ★1

- Комментарии ( 7 )

Какая геополитическая премия в оценке российских акций?

- 16 февраля 2022, 14:32

- |

Посмотрел, тут даже риск войны с Украиной попал в всемирный опрос портфельных управляющих, который ежемесячно собирает Bank of America. 6% управляющих отметили этот риск. К слову сказать, главный риск (41%) конечно это повышение ставок ФРС.

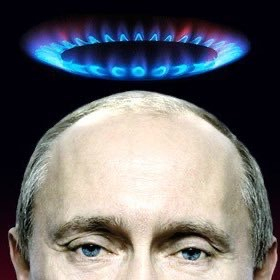

Очевидно, что риск войны не только снижает цену российских активов, но и повышает цену на нефть и газ. Спотовая цена Brent кстати на днях уже кольнула $100 за бочку если кто не в курсе.

Так вот мне стало интересно, а какая геополитическая премия за риск в российском индексе сейчас, сколько она может составлять? По динамике ОФЗ не скажу, что мы видим в доходности какую-то сильную разницу со ставками ЦБ. Кстати очень интересно, что так совпало, что движуха с геополитическим риском совпала с тем моментом, когда ставка ЦБ выросла к пиковым значением вслед за инфляцией и уже не разобрать, что стало причиной просадки облигаций — то ли ставка, то ли рост риск премии.

В терминах дисконта, я чисто интуитивно полагаю, что именно «украинский» дисконт российских акций составляет не менее 15%. Дисконт хорошо заметен, если совместить индекс РТС с ценами на нефть за последние года два.

Дисконтные облигации выгоднее для частного инвестора?

- 26 августа 2021, 14:27

- |

Похоже после появления в 2021 году налога на купонный доход по облигациям, за счет чего снизилась их привлекательность для физических лиц по сравнению с депозитами, эмитенты ориентированные на физлиц задумались о выпуске дисконтных облигаций.

Так в начале сентября планируется размещение дисконтных облигаций Сбербанка. Сбор заявок от потенциальных инвесторов завершится 2 сентября. Планируемый объем размещения — от 10 млрд. рублей. Номинальная стоимость одной ценной бумаги выпуска — 1000 рублей. Срок обращения облигаций – 3,5 года.

Ориентир цены размещения находится на уровне 79,25% от номинальной стоимости, что соответствует доходности к погашению в районе 7,50% годовых.

Я думаю, такие облигации будут пользоваться успехом у ряда инвесторов. Во-первых, ненужно постоянно заморачиваться с реинвестициями получаемых купонов, а во-вторых, если вы продержите эту бумагу три года, то можно воспользоваться трехлетней льготой на долгосрочное владение ценными бумагами и не платить налог с полученного дохода.

( Читать дальше )

Во сколько % вы оценивате политический дисконт рынка?

- 13 апреля 2021, 15:41

- |

просто чат трейдеров без сигналов и прочей гадости

t.me/joinchat/QW7pRgzDizZK0cPO

Как дисконтировать "Cash-Flow"

- 26 августа 2018, 17:52

- |

Если вы трейдер долгосрочник, то вы должны освоить этот метод, т.к. цена акции складывается из суммы будущих дисконтированных денежных потоков компании.

Итак, если у вас появилась некоторая сумма денег, то есть три возможности ими распорядиться:

- а) потратить — купить большую квартиру и жить в ней, купить автомобиль и ездить на нем на работу, съездить в отпуск на Гавайи. У каждого есть свои варианты, ведь, чтобы потратить деньги, советчики не нужны.

- б) спрятать в сбербанк. И всё время трястись, что их украдут не чистые на руку менеджеры. И с грустью наблюдать, как они обесцениваются в результате инфляции

- в) «вложить» (инвестировать) куда-нибудь с целью получения дохода в будущем. А будет ли это выгодно?

( Читать дальше )

Госдума приняла во 3-м чтении законопроект об освобождении от НДФЛ дисконта при погашении облигаций, эмитированных в 2017–2020 г

- 22 марта 2017, 11:51

- |

Госдума приняла в 3-м чтении закон об освобождении от НДФЛ дисконт, полученный при погашении облигаций российских компаний, эмитированных в период с 1 января 2017 г. по 31 декабря 2020 г.

Установлен новый порядок определения налоговой базы для купонного дохода по корп. облигациям: облагаться налогом будет превышение суммы выплаты купона над суммой процентов, рассчитанной исходя из номинальной стоимости облигаций и ставки рефинансирования ЦБ, увеличенной на 5 процентных пунктов.

ТАСС

Облигации КБ Восточный экспресс

- 02 марта 2016, 14:16

- |

RU000A0JTMJ1

RU000A0JU146

Эмитент один и тот же. Купон, да у первой постоянный, второй переменный (разница не сильно большая). Но

RU000A0JTMJ1

Цена срвзв. чистая, % от номинала: 42,7

Дох-сть к погаш. простая, % год.: 85,3935

RU000A0JU146

Цена срвзв. чистая, % от номинала : 99,5

Дох-сть к погаш. простая, % год.: 16,1089

Откуда такой дисконт у первой бумаги и отсутствии дисконта у второй при том что эмитент один и тот же.

Московская Биржа: Комитет по РЕПО 4 июля 2013

- 05 июля 2013, 12:51

- |

По текущим дефолтам с Алмазом и ФинСистемой:

Всего «кинутых» контрагентов — 20 с одним и 25 с другим, последний дефолт по сделкам будет 18 июля.

По этим сделкам:

- Небыло лимитов на контрагента.

- Дисконты контрагенту с рейтингом «ниже себя» были в диапазоне 5-15%.

- Цена денег — ниже ставки ЦБР

Участники, видя что рынок 5,5 — 6% привлекали деньги под сомнительно низкий %%, причем не заключая ни ГенСоглашения по РЕПО, ни проверяя риски на контрагента, ни работая на «адекватных» дисконтах (я понимаю «купить дешевле — продать дороже» — но голова-то должна быть на плечах… и понять что вероятно все не совсем «хорошо», когда ставки на сделках существенно ниже рынка)...

Да — это косяк Казначеев и рисков. И при чем тут Биржа… я честно не понимаю.

( Читать дальше )

Размышление: индекс голубых фишек - первый шаг к "фанерной пирамиде"...

- 23 мая 2013, 16:13

- |

С 27 мая 2013 года Московская Биржа начинает расчет Индекса голубых фишек Московской Биржи — индикатора наиболее ликвидных и капитализированных ценных бумаг 15 российских эмитентов.

Индекс голубых фишек в полной мере является репрезентативным индикатором, адекватно отражающим состояние российского фондового рынка. Капитализация акций, входящих в его состав, составляет более 65% суммарной капитализации, а объем торгов — 75% общего оборота российского рынка акций.

Ну, вроде как это позитив — новый индекс, отражающий динамику основных ликвидных бумаг.

Так что же мне не нравится в этом?!

А вот что — в конце зимы — на заседании Совета РЕПО Сбербанк обратился к ЦБР с предложением снизить дисконты по акциям принимаемым в обеспечение с 45-55%. Тогда ЦБР отказал, сославшись, что не может взять акции к себе на баланс если «что будет» и не видит никакого индекса этих самых ликвидных акций, а значит не понимает динамику рынка. Но сказал, что если Сбербанк подаст официальный запрос через НФА, то ЦБР рассмотрит и возможно что-то «начнет делать по вопросу»…

( Читать дальше )

Кредитование под залог акций (РЕПО с ЦБР, межд.РЕПО), дисконты:

- 27 февраля 2013, 12:14

- |

Кредитование под залог акций (РЕПО с ЦБР, межд.РЕПО), дисконты:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал