аллирог

Метод Коровина-Аллирога.

- 03 марта 2021, 17:38

- |

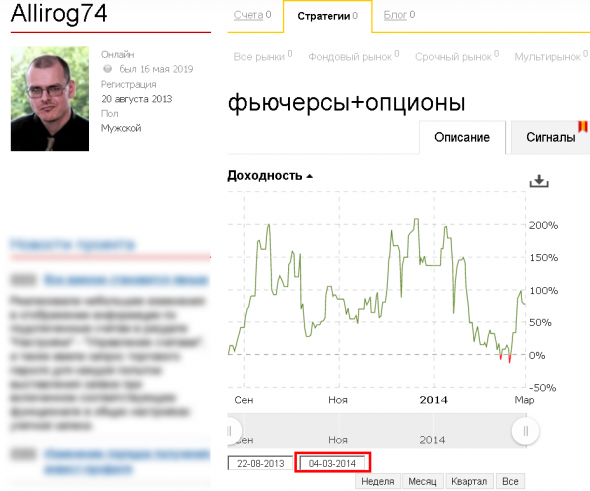

Сегодня — очередная годовщина знаменитого обвала, произошедшего 3 марта 2014 года и ставшего для некоторых Черным лебедем.

На картинке — страничка счета Коровина-Аллирога, согласно которой прекращение мониторинга почему-то совпало с этим неприятным событием (Комон отображает с задержкой, поэтому кривая эквити не показывает изменения, произошедшие 3 марта).

www.comon.ru/user/Allirog74/strategy/detail/?id=2520

- комментировать

- ★1

- Комментарии ( 39 )

Корово-дье или почему на западе Аллирога назвали бы посмешищем

- 28 февраля 2021, 12:07

- |

И хочу я более пристально обратить внимание этих упёртых особ на некоего господина Джеймса Кордье (James Cordier), который прославился в западном инвест- и информационном пространстве в 2018-м (сюрприз!) году. Для удобства я буду давать здесь свой перевод, но ссылки на оригиналы будут в конце. Итак, давайте почитаем некоторые выдержки из того, что писали про этого гениального опционного трейдера в 2018-м:

( Читать дальше )

Читал Аллирога, много думал

- 17 февраля 2021, 13:49

- |

Прочитал не сегодня, так что вроде мысли улеглись.

Мне кажется, много внимания уделено философским вещам, с которыми я и так согласен. С другой стороны есть вопросы прикладного характера, на которые я ответов не вижу.

Рынок непредсказуем, ок.

Плечи и шорты многократно увеличивают риск слить депо, ок.

Главный способ слить деньги на рынке — выставлять стоп-лоссы.

ну-у, тут вроде как не так всё однозначно, но ладно — чтобы не застревать на этом, ок.

Как-бэ вокруг этих тезисов 80% текста крутится.

Принципы «торговли временем» -

- покупать нормальных эмитентов без плечей и только вверх,

- закрывать сделки только в плюс,

- делать разумную диверсификацию, чтобы не залипать надолго, пересиживая убытки.

( Читать дальше )

Будет ли очередной сезон драмы?

- 10 марта 2020, 00:00

- |

Доходность Аллирога - миф или реальность?

- 09 мая 2015, 18:00

- |

“Все про Миф о рыночных Корреляциях”

- 28 апреля 2015, 20:38

- |

“Все про Миф о рыночных Корреляциях”

Люди любят иллюзии.

Люди создают иллюзии.

Люди живут в иллюзиях.

Иллюзии позволяют нам преобразовывать окружающую действительность под наш психологический комфорт, позволяют нам не замечать того, что мы не хотим видеть и позволяют нам верить в то, что облегчает нашу жизнь. Иллюзии иногда бывают полезными, но чаще всего – они вредны, так как создают ложное представление о мире и заставляют нас совершать неправильные поступки, что в итоге – приводит к потерям и разочарованиям…… Так происходит во всех сферах нашей жизни. Фондовый рынок – не исключение. В этой статье я бы хотел подробно остановиться на одной из главнейших и одной из вреднейших иллюзий отечественного ФР, а именно - мифе о том, что динамика наших акций повторяет динамику основных мировых инструментов или как говорят в обиходе – “ходят” за ними.

Этому мифу много лет, фактически он возник еще на заре появления отечественного ФР (1996-1997 годы), чему я был свидетелем. Но уже к концу прошлого века окончательно стало понятно, что это – миф. Помню, как в 1999-ом году на одном из фондовых ресурсов мы с коллегами написали шутливую памятку “Как писать аналитические обзоры”, которая высмеивала выпускающиеся тогда как под копирку обзоры рынка, все как один выстроенные лишь на сопоставлении корреляции динамики наших индексов с изменениями цен на нефть и Доу-Джонс ( СнП тогда еще был не популярен). Мы тогда были абсолютно уверены, что этот миф доживает последние дни и был связан исключительно с молодостью нашего рынка и соответственно – молодостью и наивностью отечественной аналитической мысли )) Даже в жутком сне мы не могли представить, что спустя почти 15 лет развития нашего рынка, этот миф не только не растаял, но более того – расцвел пышным цветом в риторике фондовой инфраструктуры и настолько плотно укоренился в сознании участников рынка, что является уже фактически незыблемой истиной, которую все воспринимают на веру и не подвергают сомнению, как какой-нибудь сакральный религиозный постулат ))

( Читать дальше )

V-Day в нефти и трейдинг без стоп-лосса

- 03 октября 2014, 20:10

- |

Вчера в нефти случился V-Day. И это вовсе не Victory Day, а день V-образного отскока, который развел меня как школьника.

Как я уже неоднократно писал ранее, я не занимаюсь гаданием. Я не знаю, упадет ли цена нефти или останется в боковике. Я просто реагирую на сложившуюся ситуацию.

Мои путы 75 страйка были проданы по цене 0.08. Вчера их цена доходила до тройной переоценки по 0.23. Я действовал по заранее намеченному плану, поэтому принял решение закрыть эти путы. Выставил лимитник на 0.16, и он исполнился при отскоке цены вверх. А сегодня, когда пыль осела, цена этих путов вернулась в исходное состояние до 0.10.

В итоге у меня сейчас остались только коллы 111 страйка, которые тоже были проданы по 0.08, и таким образом, их премия компенсирует мой полученный убыток на путах, без учета комиссии. Разумеется, я в ближайшее время сделаю новые продажи и снова возьму себе дополнительную премию.

Вот уже в который раз нефть устраивает подобные фокусы. Сперва минус 2.5%, а потом V-образный разворот и плюс 3% внутри дня. И в который раз я на этом попадаю и фиксирую стоп. А ведь если бы вообще не открывать терминал, то все осталось бы хорошо.

Как поступать в подобных ситуациях. В аварийных ситуациях можно применять хедж базовым активом. То есть фьючерсом. Но продавцы опционов не любят использовать фьючерс, так как это возвращает нас в сторону направленной дирекционной торговли, а это как раз то, от чего все продавцы опционов стараются уйти.

Вчера я посмотрел на ютубе запись выступления Ильи Коровина aka Аллирог (что означает «горилла» справа налево). Илья известен своей специфической методикой торговли без стоп-лоссов. Именно стоп-лоссы и фиксация убытков являются причиной планомерного уничтожения наших депозитов. Любую сделку, по утверждению Ильи, надо выводить в плюс и фиксировать только профит, а не лосс.

В этой мысли есть здравое зерно. Анализируя вчерашний день, я вижу, что мог бы избежать фиксации убытка, если бы предпринял дельта-хеджирование фьючерсом. Убыток по подорожавшему путу можно было бы компенсировать шортовой позицией на фьючерсе. Минус такого подхода состоит в том, что дельта-хеджирование фьючерсом возможно придется повторять очень часто, если нефть постоянно будет ходить по краю уровня 90$: то упадет вниз, то снова отскочит. И таким образом, продажа опционов превратится в скальпинг на фьючерсе.

option.ly/141003

Спасибо Финаму и БКС!

- 20 марта 2014, 14:33

- |

Поводом к написанию этой БЛАГОДАРСТВЕННОЙ статьи послужили очень позитивные и радостные события, коснувшиеся меня лично и моих клиентов в эти неспокойные мартовские дни. Позитив этот связан с СУПЕР-профессиональной работой в условиях форс-мажора двух опционных десков лидеров отечественной фондовой индустрии – компаний “Финам” и БКС!

Надеюсь, эта статья сможет хотя бы отчасти разбавить тот поток негатива, который буквально захлестнул в марте отечественный около-рынок. Конечно, в первую очередь этот негатив вызван политическими интернет-баталиями в связи с Крымским Конфликтом, но в не меньшей степени – той сложнейшей, с профессиональной точки зрения, форс-мажорной ситуацией которая сложилась на наших фин.рынках 3-го марта 2014 года и в последующие дни.

Немного напомню события.В связи с обострением ситуации вокруг Крыма 1-2 марта — очень серьезный удар был нанесен по отечественным финансовым рынкам 3-го числа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал